Сегодня предлагаем вашему вниманию статью на тему: "финансовая пирамида". Мы постарались в полной мере раскрыть тему и объяснить все доступным языком. Все свои вопросы вы можете задавать в комментариях к статье. Наш эксперт будет оперативно на них отвечать.

Содержание

- 1 Финансовая пирамида — что это такое, признаки, принцип и суть работы + список финансовых пирамид и схемы

- 2 Финансовая пирамида – признаки и виды финансовой пирамиды

- 3 Что такое финансовая пирамида и как на ней заработать?

- 4 Внимание! Деятельность финансовых пирамид на территории РФ запрещена!

- 5 Внимание! Деятельность финансовых пирамид на территории РФ запрещена!

- 6 Кэшбери – финансовая пирамида? Что делать, если вы столкнулись с финансовой пирамидой

В таблице представлен список финансовых пирамид и хайп-проектов, актуальных на апрель 2019 года. О том, что такое финансовая пирамида и какие компании подпадают под это определение читайте в этой статье, а про хайпы здесь.

Мечтаете зарабатывать на инвестиционных проектах с пассивным доходом из списка ниже от +20% в месяц, но не знаете с чего начать? Тогда Вам сюда!

* Финансовые пирамиды бывают нескольких типов.

- Инвестиции — Вы вкладываете деньги и ничего не делая ждете проценты. Их еще называют хайп проектами.

- Классическая финансовая пирамида или касса взаимопомощи. Деньги в таких проектах перечисляются от одного участника к другому.

- Замаскированная финансовая пирамида — классическая ФП с добавлением маскирующего элемента. Например, ненужной продукции или продукции, которую могут получить только некоторые участники.

** Популярность по Яндекс.Вордстат. Сколько человек за предыдущий месяц искали информацию о компании. Косвенно свидетельствует о популярности проекта.

*** Тема на mmgp.ru — самый популярный форум о заработке в русскоязычном Интернете.

**** Alexa Rank. Сервис, измеряющий количество посещений на сайты. Чем меньше число, тем выше место в рейтинге, тем круче официальный сайт финансовой пирамиды. Следовательно, она востребована.

***** Оплата прямая. Деньги перечисляются с одного кошелька пользователей на другой, то есть в проект не заходят. Такой проект ПЛАТИТ ВСЕГДА. То есть, он даже в теории не может не платить. Поэтому при входе в такую финансовую пирамиду надо смотреть показатели ее популярности и читать тему на mmgp.ru

Данный тип Интернет проектов по сути является подвидом хайп проектов, в который добавлены элементы игры. Экономических игр с выводом денег мало, но многие из них весьма популярны и долгоживучи. В этом их выгодное отличие от хайп проектов.

Финансовая пирамида — что это такое, признаки, принцип и суть работы + список финансовых пирамид и схемы

Здравствуйте! Сегодня поговорим про финансовые пирамиды, чтобы вы знали, что это такое, как работает и не попадались в своей жизни на подобные схемы «заработка».

Рыночная экономика характеризуется свободой предпринимательства и выбора способа ведения бизнеса. Для любого коммерсанта главная цель его дела – извлечение прибыли. Всеобщим мерилом оценки результатов деятельности являются деньги. Функционирование законного бизнеса основано на производстве, продаже или перепродажа товаров, оказание услуг и других схемах. Существует такой термин, как финансовые пирамиды. Чаще всего, хотя и не всегда, это умышленно созданные мошеннические модели получения денег их создателями.

В экономическом понимании финансовая пирамида – это организованная схема получения дохода ее участниками за счет привлечения средств новых участников. То есть люди, вступающие в пирамиду сегодня, «обеспечивают» тех, кто пришел туда раньше. Либо все деньги могут аккумулироваться у одного человека – организатора.

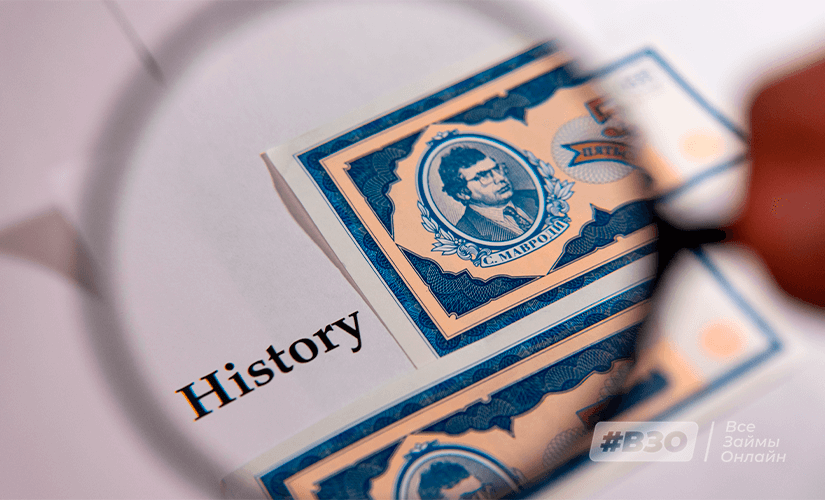

Рядовой обыватель сразу вспомнит финансовую пирамиду МММ в России начала 90-х гг., закончившуюся громким крахом с тысячами пострадавших людей. И действительно, в большинстве случаев они маскируются под инвестиционные, благотворительные фонды, компании с товаром, не имеющим реальной стоимости, или просто обещают делать деньги «из воздуха».

Однако и классическая схема ведения бизнеса может привести к финансовой пирамиде. Происходит это, когда владелец просчитывается с прибыльностью и предприятие уходит в убыток или с трудом покрывает себестоимость. Взятые в кредит или привлеченные от инвесторов деньги не представляется возможным вернуть. Чтобы поддержать бизнес берутся новые кредиты, которыми рассчитываются с прежними должниками. Трактовать это как мошенничество некорректно, такая ситуация ближе к понятию незаконного предпринимательства.

Этой лазейкой часто пользуются мошенники, тщательно прикрывая финансовые пирамиды с целью уйти от ответственности. Бизнес может приносить небольшую прибыль, но если систематически прибавочная стоимость (результат работы компании) меньше выплат доходов, то данный проект является финансовой пирамидой. По сути, большая часть прибыли в этом случае – это денежные средства от новых инвесторов.

Для обозначения обманной схемы это выражение стало применяться в Англии с начала 70-х гг. прошлого века, хотя зародились финансовые пирамиды намного раньше. Первой компанией, работающей по схеме финансовой пирамиды, считается акционерное общество (АО) «Организация Индий» Джона Ло. По плану она должна была инвестировать привлеченные средства в освоение реки Миссисипи. На деле же вложения были минимальными, а большую часть вырученных денег предприимчивый шотландец направлял на покупку государственных облигаций. Фактически он погасил все внешние долги Франции. Ло обещал, что акции купленные сегодня вскоре поднимутся в цене. Из-за ажиотажа уже через полгода стоимость одной бумаги превысила изначальную в несколько раз. Бумажных денег Франция была вынуждена выпускать все больше. Когда объем денежной массы стал огромным, а цена за акции поднялась до невиданных размеров, эта пирамида рухнула. Цены на товары резко поднялись и бумажные деньги в качестве платежа не принимали.

Впоследствии финансовые пирамиды стали периодически появляться и в других странах. Крупную мошенническую схему, связанную с купонами, организовал в 1919г. в США Чарльз Понци. Это был первый аналог современной одноуровневой пирамиды. Она рухнула, так как купоны нельзя было продавать за наличность, а можно только обменивать. Выплаты же первым участникам шли от следующих новичков. В России бум пирамид пришелся на переходный период к рынку в начале 1990-х гг., когда была создано известное АО «МММ» Сергея Мавроди.

Финансовые пирамиды запрещены во многих странах (Канада, Мексика, Германия, Италия, Казахстан, Польша и др.) в том числе и в России (ст.172.2 УК РФ). В ОАЭ и Китае за построение такой структуры предусмотрена даже смертная казнь. Если в стране нет отдельной статьи за финансовые пирамиды, то квалифицироваться такое мошенничество может как незаконное предпринимательство.

Возникновение финансовых пирамид обусловлено рядом изменений в экономике и политике государства. Основные предпосылки:

- свободный рынок ценных бумаг;

- деятельность таких структур не регулируется законом;

- повышение уровня жизни населения;

- умеренная инфляция и стабильный экономический рост;

- переход страны к рыночной экономике;

- появление различных финансовых институтов, предлагающих как сохранить свои сбережения, так и приумножить их;

- отсутствие достоверной информации и неграмотность населения в финансовых вопросах.

Главная цель такой схемы – обогащение организаторов пирамиды за счет притока новых людей. Возможно, в прибыли останутся и те, кто вступил сразу в первые ряды и потом вовремя вывел свои деньги. Взносы участников никуда не вкладываются и идут на вознаграждение верхних уровней, то есть тех людей, кто их пригласил и других вышестоящих над ними по всей цепочке пирамиды. Соответственно, если нынешний вкладчик так же пригласит людей, он получит от них свой доход и т. д. В некоторых моделях возможно присутствие какого-либо товара для прикрытия «бизнеса», но суть от этого не меняется: прибыль в пирамиде получается за счет вложений новых участников.

Распределение средств вступивших членов происходит по разным схемам. Принцип финансовой пирамиды – как можно большее число новичков. Но когда поток вкладчиков уменьшается и выплачивать обещанные деньги становится не из чего, пирамида рушится. Дело в том, что число людей на нашей планете имеет конечное значение. Шансы вернуть свои кровные, не говоря уже об обещанных процентах, есть далеко не у всех. Последние вступившие свои деньги уже вряд ли увидят. Организаторы могут на некоторые время придержать выплаты, а затем собирают все имеющиеся сбережения и скрываются.

Вариаций мошеннических пирамидальных схем существует немалое количество. Суть остается неизменной, а вот способы «пустить пыль в глаза» рядовому гражданину становятся все изощреннее. Рассмотрим 2 наглядных примера:

Эти описания представлены в упрощенном варианте. Существуют сложные запутанные схемы с наличием реального товара и очень похожие на сетевой маркетинг, который является легальным бизнесом. Живут финансовые пирамиды только за счет притока новых людей: других источников выплаты доходов нет. Крах любой такой организации неизбежен.

Возможно, уже через несколько месяцев после начала работы компания начинает ощущать «дефицит» новых членов. В то же время обязательства растут, и часто среди вкладчиков начинается паника. Они массово начинают продавать «ценные бумаги» если таковые имеются. Или импульсивно принимают решение забрать свои вложения. И если кто-то говорит что смог заработать на пирамиде, то значит, он был в числе первых или хотя бы в середине. Верхушка (организаторы) в любом случае заработает больше. Рано или поздно огромное число участников «кинут», оставив без денег.

Чтобы не клюнуть на удочку мошенников нужно знать основные признаки финансовых пирамид. Бывает, что человек знает о таких схемах, но умелое психологическое воздействие и дезинформация приводит его к решению вложить свои кровные. Признаки, по которым с большой вероятностью можно утверждать, что бизнес-предложение является финансовой пирамидой:

Все мошеннические пирамидальные схемы по своей структуре подразделяются на 3 вида. Иногда встречаются заверения организаторов, что они создали абсолютно новый проект. Однако при его детальном рассмотрении схема будет принадлежать к одному из трех видов известных на сегодня.

Схема Понци (Понзи) – одна из наиболее распространенных и незамысловатых видов финансовых пирамид. Свое название она получила от фамилии известного итальянца, который впервые организовал массовый обман населения.

Создатель привлекает первых участников высокими процентами и гарантированным доходом за небольшой срок. Каждый вступивший не обязан привлекать других людей. Первую прибыль инвесторам он может выплачивать из собственных средств. Когда этот проект становится более раскрученным и число вступивших увеличивается, происходит перекладывание денег – со старыми участниками организатор расплачивается средствами новых. Число желающих вступить неуклонно растет и многие вкладываются повторно.

Разумеется, никакой заявленной деятельности в этой пирамиде нет. Она может представлять себя инвестиционным, благотворительным проектом, фондом взаимопомощи и др. Определенное время игра «в мешок» продолжается. Наступает период, когда обязательства перед вкладчиками растут, а приток новых участников уменьшается. Организатор сворачивает деятельность и скрывается вместе со всеми деньгами.

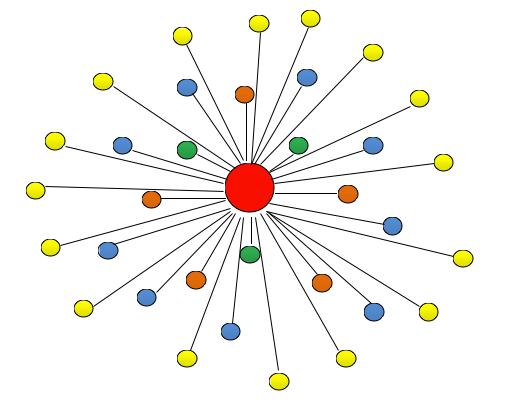

Схематично такая пирамида выглядит следующим образом:

В центре расположен организатор финансовой пирамиды. Маленькими кружками выделены вкладчики:

- 1 очереди ;

- 2 очереди ;

- 3 очереди ;

- 4 очереди .

Продолжительность жизни такой пирамиды зависит от ее популярности. Чаще такие схемы живут от 4 месяцев до 2 лет. Порядка 80–90% вкладчиков остаются в убытке. Примеры финансовых пирамид этого вида: первое АО «МММ» С. Мавроди, инвестиционная компания Б. Мейдоффа, «айфоновая» пирамида в 2011г. в Москве, проект Б.Танненбаума по инвестициям в лекарства по борьбе со СПИДом, «Властилина», «Хопер-инвест».

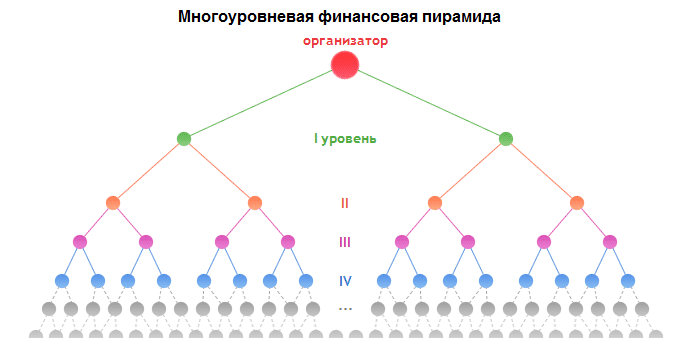

Структура этих пирамид очень похожа на построение сети в компаниях сетевого маркетинга (особенно с бинарным планом). Позиционировать себя такая организация может как торговая компания или как сверхприбыльная инвестиционная программа. Если присутствует товар, то он низкого качества или не стоящий заявленной стоимости. Это делается для «отвлечения» внимания людей. В рекламе таких компаний обычно указывается доходность 100–500% годовых.

Каждый вступивший платит входной взнос. Эти деньги распределяются по верхним уровням пирамиды: участником, который его пригласил и несколькими вышестоящими. После этого новый вкладчик должен привести в пирамиду несколько человек (обычно от 2 до 5). В явной или скрытой форме ему объясняют, что для заработка в проекте нужны именно новые участники. От них он начнет получать деньги, то есть окупать свои вложения и выходить на прибыль.

По сути, это простое перекладывание денег, так же как и в схеме Понци. По мере роста глубины число участников очень быстро возрастает и уже через 10–15 уровней оно составит все население целой страны. Очевидно, что вкладчики нижних уровней потеряют свои деньги, так как настанет момент, когда приглашать будет некого. Такие люди составляют 85–90% всей финансовой пирамиды. В это время организатор закрывает проект, взяв с него максимум денег.

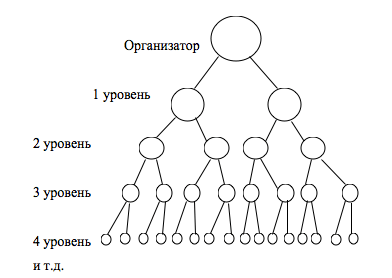

Схематично такая структура выглядит следующим образом:

Такие организации долго не живут. Крах (скам) пирамиды наступает через 2–6 месяцев. Для увеличения этого срока организаторы переименовывают название пирамиды и переезжают в другой город для продолжения «работы». Многие уходят в виртуальное пространство для лучшей маскировки. Примеры таких компаний: МММ-2011, МММ-2012, «Бинар», Talk Fusion.

Эти схемы представляют собой усложненную модификацию многоуровневых пирамид. Обычно присутствует реальный товар (например, золото, серебро, набор средств для похудения и т. д.) хотя может быть и вымышленная «система обучения предпринимателей», которая стоит денег. Эти организации относятся к новым финансовым пирамидам и многие люди искренне верят, что это инвестиции.

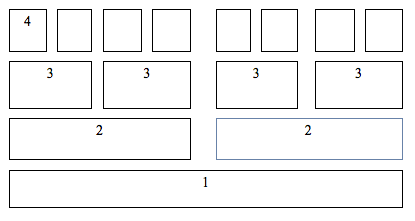

Проиллюстрируем схему работы такой структуры на примере компании Emgoldex:

При вступлении новый участник под №4 вкладывает 540 Евро, попадает в матрицу и ждет заполнения всего уровня. Далее матрица делится на 2 таких же, человек поднимается на уровень выше и должен привести 2 человек, чтобы заполнить часть нижнего уровня. Возможно, пригласивший его участник под №3 слева пообещает, что сам найдет людей вместо него. Вкладчик под №1 получает свое вознаграждение – 7тыс. Евро (за минусом комиссии) в виде купленного слитка золота, который он может обратно продать компании. По сути, 14 человек скидываются на «подарок» одному.

При делении матриц (в Emgoldex их называют «столы») участники постепенно продвигаются к своей «вершине». Участник №1 открывает новый стол и попадает в самый нижний уровень. Соответственно, для заполнения матриц необходимы новые участники. Сама покупка золота в интернет-магазине легально, но механизм сбора денег и получения прибыли – это финансовая пирамида. До тех пор, пока есть новички, система будет работать.

Сама компания Emgoldex зарегистрирована в Германии, покупка золота осуществляется в Дубае. Убеждения что золото стремительно растет в цене и именно это приносит хорошие проценты вкладчику не подкреплено реальными фактами. По всем признакам это является хитроумным способом отмывания денег за рубеж. Ведь по мере роста числа вступивших людей столов будет все больше. И придет время, когда заполнять их будет некем.

Стоит отметить, что в матричных пирамидах условия получения вознаграждения расплывчаты: надо ждать, когда наберется полная матрица, а когда это произойдет и случится ли вообще, компания не гарантирует. Поэтому функционируют они дольше других видов пирамид. Но «час икс» наступит и для них. Большинство инвесторов останутся в убытке.

Сравнение характеристик всех 3 видов финансовых пирамид представлено в таблице:

Финансовая пирамида – признаки и виды финансовой пирамиды

Виды и признаки финансовой пирамиды, крупнейшие примеры в истории

История понятия «финансовая пирамида» начинается с тех пор, когда появилось недоверие к банкам. Изучив банковскую сферу, стало понятно, как делаются деньги из воздуха. Для этого нужно было только создать постоянный поток денежных средств в системе, которая бы уже дальше перераспределяла средства между участниками, давая всем возможность заработать. Владельцы имеют право пользоваться чужими деньгами, а вкладчики получают выгоду в виде прибыли.

Вроде бы все красиво и просто – отчасти так и есть. Мы провели масштабное исследование и постарались ответить на часто задаваемые вопросы. Поэтому далее есть смысл поговорить о том, какие признаки у финансовой пирамиды, что это такое, ее виды и как она работает.

Финансовая пирамида – это организация, прибыль которой формируется за счет постоянного поступления новых денежных средств при отсутствии какой-либо реальной деятельности или продукта. Если же кратко – это мошенническая организация, которая предлагает разместить инвестиции под «драконовский» процент прибыли, гарантируя быстрый заработок. Продукт или услугу компания не производит, но обеспечивает прибыль ранним участникам за счет поздних. Таким образом идет банальная перекачка денег от одних рук в другие. Рекомендуем посмотреть отличнейший документальный фильм, который рассматривает данное определение.

Однако, при таких условиях невозможно работать вечно, что провоцирует печальный для всех исход событий – прекращение выплат. Когда отток средств превышает приток, организаторы фин пирамид закрывают проект. Поэтому такого рода схемы принято считать мошенническими, несмотря на то, что временами такие «компании» получают невероятно большие суммы. Самой известной и некогда надежной инвестиционной компанией в России 90-х годов, которая по факту оказалась мошеннической является финансовая пирамида «МММ» Сергея Мавроди. Фильм как раз рассказывает об этом, но и мы далее детально это рассмотрим.

Первая, а также самая большая финансовая пирамида в истории, по праву заслуживающая свой титул – голландская «тюльпанная лихорадка», которая распространилась в 17 веке. Ажиотаж был чрезмерно велик. Были даже созданы «тюльпанные биржи», где на спекуляциях зарабатывались целые состояния. Одну луковицу уникального сорта можно легко было обменять на дорогостоящий дом. Рынок рухнул в 1637 году, но даже до наших времен ничто не воссоздало ажиотаж такого масштаба на ничем неподкрепленный ресурс.

Тюльпанная лихорадка по сути не была пирамидкой, ведь не было необходимости привлечения новых денег. Первую финансовую пирамиду создал Джон Ло, образовав открытое акционерное общество под названием «Миссисипская компания». Фирма привлекала новые вклады акционеров, которые должны были быть направлены на колонизацию территорий Франции, находящихся на реке Миссисипи. При этом акции распространялись не среди узкого круга лиц, но каждый мог приобрести их. Успех был невероятным и акции многократно увеличивали свою стоимость. Со временем курс акций обвалился, что сделало невозможным выплаты миллионам вкладчиков.

Невероятный бум финансовых пирамид в России пришелся на период масштабной приватизации начала 1990-х годов. Тогда же была создана крупнейшая финансовая пирамида СНГ региона под началом Сергея Мавроди «МММ». Компания занималось эмиссией акций, которые предлагались к приобретению всем желающим. По итогу организацию признали крупнейшей аферой, хотя она официально платила налоги. Подробней рассмотрим далее.

Ни одна денежная структура не может функционировать без постоянного потока денег, поэтому принцип такой работы можно ассоциировать с пирамидами. Ведь по факту, если вывести все депозиты из любого банка, он закроется. Почему? – потому что банк не производит никакого продукта, но в защиту банков стоит упомянуть о предоставлении финансовых услуг. Принцип работы финансовой пирамиды основан на исключительном притоке новых вкладчиков. Как только приток прекращается – инвестиционная площадка закрывается.

Чтобы понять, как построить логическую цепочку событий, помогающих понять, как работает финансовая пирамида, приведем наглядный пример:

- Допустим, открылась легальная компания «Надувалово» .

- Фонд привлекает инвестиции, гарантируя заработок от 1% ежедневно.

- Появляются первые вкладчики, которым платят заявленную доходность.

- Инвесторам все нравится, поэтому они изъявляют желание привлекать новых партнеров, ведь «Надувалово» даст 10% от новых вкладов.

- Проект платит и эти деньги, поэтому все большее количество людей хочет заработать.

- «Надувалово» развивается, а первые вкладчики уже получают чистую прибыль по личным депозитам. Все инвестора радуются и поют хвалебные песни.

- Наступает момент, когда обязательства по выплатам становятся чрезмерно большими, или организаторы просто хотят закрыть программу.

- Выплаты прекращаются.

- Инвестора понимают, что это мошенническая схема, но увы, даже полиция вряд ли найдет создателей «Надувалова» .

Если кратко – весь процесс происходит как-то так. Практически везде пишут, что финансовые пирамиды – это убыточные организации. С титулом «афера» мы согласны и то, что большинство остается ни с чем тоже. Но мало кто говорит о том, как огромное количество людей стали миллионерами, участвуя в таких схемах. Интернет содержит уйму таких успешных историй. Нужно только знать, как зарабатывать и понять принцип работы, хотя выбор участвовать или нет каждый принимает сам.

Один из самых часто задаваемых вопросов наверняка «Как распознать такого рода компании?» . Для этого была сделана табличка. Итак, к признакам финансовой пирамиды относится:

Что такое финансовая пирамида и как на ней заработать?

Внимание! Деятельность финансовых пирамид на территории РФ запрещена!

Когда рушится какой-то инвестиционный проект, нередко о нем говорят, что это была финансовая пирамида. Однако не все осознают, что такое финансовые пирамиды, и может ли таковыми являться любая неустойчивая бизнес-модель.

Поэтому стоит разобраться в терминологии, а заодно рассмотреть различные финансовые пирамиды, чтобы выяснить, можно ли на них заработать, а если и можно, то как?

Финансовая пирамида многоуровневого типа основывается на том, что каждый вновь прибывший участник делает входной взнос. Этот платеж распределяется между участником, пригласившим новичка, и теми, кто пригласил пригласившего (более ранними участниками пирамиды). После взноса новичок обязан пригласить еще несколько человек, их взносы пойдут уже в его пользу. Так продолжается из уровня в уровень.

По такой схеме финансовые пирамиды приносят доход до 500% и выше, в зависимости от правил, которые установила конкретная финансовая пирамида. Причина обрушения финансовой пирамиды в том, что количество участников в ней должно экспоненциально расти, а при таких темпах даже всего населения страны не хватит, чтобы обеспечить первые 7-10 этапов. В результате вкладчики, которые не смогли привести новых участников остаются ни с чем.

Если вы думаете, что деньги вкладчиков всегда оседают у организатора всей этой схемы, то ошибаетесь. Он и сам может в результате своей деятельности обанкротиться. Естественно, не до такой степени, чтобы пойти по миру, но как раз до такой, чтобы у него не было средств выплачивать прибыль всем участникам схемы. Естественно, когда начинает “пахнуть жареным”, организатор предпочитает скрыться, а финансовая пирамида прекращает работу (скамится).

Эта схема названа в честь одного изобретательного итальянца – Чарльза Понци (Понзи), который создал первую Финансовую пирамиду в США.

Финансовая пирамида по схеме Понци не обязывает клиента привлекать новых участников. Создатель расплачивается с первыми вкладчиками личными средствами, после чего люди узнают о новом варианте высокодоходных инвестиций и финансовая пирамида начинает получать деньги. Организатор расплачивается с инвесторами деньгами новых вкладчиков, и эта схема работает определенный период времени.

Вкладчики ожидают получить больше средств, чем вложили, однако никакой другой деятельности, кроме сбора денег фирма не ведет, и когда количество инвесторов начинает падать, а финансовая пирамида рушится – организатор присваивает все ранее сделанные вклады и скрывается.

По такой схеме действует большинство современных финансовых пирамид. План действий очень тщательно планируется создателем пирамиды.

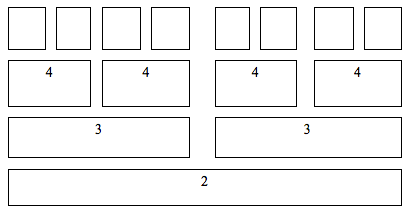

Сравнение многоуровневой финансовой пирамиды и схемы Понци

Пожалуй, самой нашумевшей может считаться финансовая пирамида МММ. Создал эту финансовую пирамиду, работающую по схеме Понци – Сергей Мавроди. Финансовая пирамида МММ проработала почти год и закончилась тем, что Мавроди арестовали из-за неуплаты налогов.

Присвоил ли сам Мавроди все средства вкладчиков? Я думаю нет. Проследить настоящего автора МММ пирамиды очень сложно, так как цепочка от изрядно обогатившегося человека до индивидуума, потерявшего все, оказывается слишком длинной.

Лично я считаю, что Мавроди был всего лишь правильным исполнителем, а сама финансовая пирамида МММ – ширма для перераспределения средств и власти в постсоветской России. Также стоит отметить, что Мавроди оказал огромную услугу российскому правительству изъяв у населения не подкрепленные деньги, тем самым уменьшив инфляцию. То есть если говорить о макроэкономике, то финансовая пирамида Мавроди сыграла на руку России, как государству в целом.

В США, например, финансовые пирамиды организовывались не однажды, и естественно, в самые неподходящие моменты они лопались. Наиболее нашумевшая финансовая пирамида США – это так называемая афера Бернарда Мейдоффа, в обороте которой было 17 млрд. долларов. Сам Мейдофф признался, что опирался на модель схемы итальянца Понци.

До определенного времени (а именно с 1990 по 1995) его инвестиционный фонд реально работал и был ТОП-1 среди инвестиционных фондов США. Мейдофф был также со-основателем NASDAQ. Этот авторитет как раз и позволил фонду нарастить такие большие объемы. Многие боялись выводить с инвест-фонда Мейдоффа, так как желающих инвестировать было настолько много, что потом, чтобы снова вложиться, пришлось бы ждать очереди.

В 2008 году в распоряжении инвест-фонда Мейдоффа находилось около 17 млрд. долларов США.

Мейдоффа сдали его ж сыновья, которым он рассказал, что уже как 13 лет его инвестиционный фонд – это финансовая пирамида. Если бы не сыновья, то кто знает сколько бы еще прожила его пирамида.

Финансовая пирамида может строится и на любви российских граждан к модным “гаджетам”. В 2011 году житель Москвы распространил слухи о своих связях на таможне. Утверждая, что имеет доступ к конфискату, мужчина предлагал клиентам новейшие модели iPhone по очень низким ценам.

Главное условие сделки – 100% предоплата. Получив деньги с первых клиентов, он приобрел на рынке телефоны по нормальной цене и продал их покупателям по заниженной. С молниеносной скоростью по Москве распространились слухи о таком “аттракционе неслыханной щедрости”, клиенты стояли в очереди за “Айфонами”. Один из клиентов “Айфоновой” пирамиды сделал заказ на 5 млн. рублей. Создатель этой финансовой пирамиды скрылся с деньгами и она рухнула. Но спустя год его нашли и арестовали.

Финансовые пирамиды порой организовывают и известные люди. Одну из них придумал Барри Танненбаум – внук основателя фирмы Adcock-Ingram (фармацевтическая компания). Предлагая клиентам сумасшедшую доходность от инвестиций в лекарства по борьбе со СПИДом, он собрал порядка 1.5 млрд. долларов и скрылся в Австралии. Естественно, финансовая пирамида рухнула. К слову, он так и не понес наказания за аферу и все обвинения в свой адрес категорически отвергает.

Когда появилась такая замечательная вещь, как Всемирная паутина, которая дает безграничные возможности по оповещению о чем либо огромной аудитории, притом без особых материальных затрат, финансовые пирамиды в интернете стали появляться, как грибы после дождя. Ведь “отловить” виртуального автора еще сложнее, чем реального, а уж вменить ему какое-либо обвинение в совершении противозаконных действий – и подавно. Максимум, что удастся “наскрести”, так это создание ресурса, на котором рекламировалась финансовая пирамида.

При обсуждении финансовых пирамид в интернете первым на ум приходит термин “хайп”.

Хайп – это инвестиционный проект в интернете, у которого нет весомых доказательств реальной работы (реальности легенды), но и нет прямых доказательств того, что это финансовая пирамида. Где-то у 5% хайпов, рабочая легенда действительно оказывается правдивой, но другие 95% оказываются простыми финансовыми пирамидами.

Финансовая пирамида – это денежный мешок, в который все сбросили свои деньги, а их потом по-другому распределили.

Финансовые пирамиды принесут доход тем людям, которые успеют встать на вершину пирамиды вслед за организаторами. И если эти люди представляют, как заработать на пирамиде, то они вовремя выведут свои средства. Тогда все “заработанное” останется при них. Здесь нужен не азарт, а холодный расчет.

Я лично инвестирую в хайпы и это приносит мне очень даже неплохой доход. Все тонкости инвестирования в хайпы я описал в этой статье.

Внимание! Деятельность финансовых пирамид на территории РФ запрещена!

Кэшбери – финансовая пирамида? Что делать, если вы столкнулись с финансовой пирамидой

Осенью 2018 года Центробанк обнаружил одну из крупнейших финансовых пирамид последнего времени – Кэшбери. Под видом инвестиций с доходностью до 600% годовых она выманила у населения несколько миллиардов рублей. Многие сравнивают ее по размаху своей деятельностью со знаменитой МММ.

Несмотря на горький опыт, оставшийся еще с девяностых, люди все еще становятся жертвами финансовых пирамид – по незнанию или из-за жажды легких денег. Развиваются методы, которые применяют мошенники – им все проще запутать как людей, так и государство. О том, как вычислить финансовую пирамиду и что делать, если вы потеряли в ней свои деньги, вы узнаете далее.

Под финансовой пирамидой понимают мошенническую схему, которая предполагает привлечение дохода за счет вложений новых участников. Чаще всего, пирамида предлагает вложить деньги для какой-либо цели (почти всегда вымышленной) и обещает высокую доходность от этих вложений. Для своего существования пирамида обязана привлекать все больше и больше денег.

После достижения определенной суммы вложений организатор пирамиды присваивает деньги себе и закрывает компанию. При этом пирамида может как честно выплачивать вкладчикам проценты от инвестиций, так и различными способами избегать выплат. Но даже во втором случае найдутся люди, которые рискнут вложиться в, как им кажется, «перспективный проект». Такими людьми движут жадность, тяга к «халяве» и слабая финансовая грамотность.

Похожие на финансовые пирамиды схемы известны человечеству уже давно. Но первым нашумевшим случаем стала пирамида, которую создал Чарльз Понци, американец итальянского происхождения, в начале 20-х годов прошлого века. Свою аферу он построил на перепродаже международных ответных купонов – документов, которые можно было обменять на почтовые марки. Понци привлекал инвесторов, обещая высокую прибыль от спекуляций купонами, но на деле он лишь присваивал их деньги. Афера вскрылась в 1920 году, после чего Понци был арестован и приговорен к лишению свободы.

Позднее мошенники, которые начали действовать по придуманной Понци схеме, начали появляться и в других странах. С течением времени менялись легенды, которыми прикрывались пирамиды, и способы завлечения новых клиентов. Разные страны по-своему реагировали на таких мошенников, но они всегда старались бороться с ними. Сейчас во многих странах пирамиды прямо или косвенно запрещены, а их создателям грозит уголовная ответственность.

В Россию финансовые пирамиды пришли в 90-х годах прошлого века. Крупнейшей из них стала печально известная МММ, которая смогла привлечь более 15 миллионов вкладчиков по всей стране. Население еще ничего не знало о подобных схемах и поэтому легко доверилось мошенникам. Пирамиды 90-х усугубили и без того сильный экономический кризис в стране, а название «МММ» стало в народе нарицательным для подобных мошеннических схем.

В нулевые и десятые года 21 века в России продолжили появляться новые пирамиды – в том числе, несколько раз возрождалась МММ. Свою деятельность они все чаще стали сосредотачивать в интернете – так организаторам намного проще скрыться и от правительства, и от обманутых вкладчиков. Закон, который устанавливает наказания за организацию таких мошеннических схем, был принят только в 2016 году.

Финансовая пирамида почти никогда не говорит своим вкладчикам о том, что она является пирамидой – так люди сразу же поймут цель такой организации. Вместо этого они прикрываются разнообразными легендами и пытаются запутать людей. Можно выделить несколько наиболее распространенных форм финансовых пирамид:

- Псевдоинвестиционный проект. Пирамиды такого типа встречаются чаще всего. Они выманивают деньги под предлогом самых разных целей – от строительства и разработки новых технологий до торговли на бирже и операций с криптовалютами. На самом деле, компания не занимается ни одной из заявленных целей, а доход от «инвестиций» существует только за счет новых вложений. Именно по такому принципу работает Кэшбери.

- Псевдокредитная организация. Такая пирамида маскируется под банк, микрофинансовую компанию или кредитный кооператив. Она может предлагать кредиты или займы на выгодных условиях – по ставкам ниже средних или без требований к кредитной истории. Для получения «кредита» нужно уплатить определенный взнос – например, некоторую часть от суммы. При этом сумму кредита вы так и не получите, а сама компания зачастую даже не зарегистрирована как кредитная организация

- Псевдофонд. Пирамида может маскироваться также под негосударственный пенсионный фонд, страховую компанию или благотворительную организацию. Определить ее можно по тем же признакам – подозрительно заманчивым условиям участия и отсутствию какой-либо информации о реальной деятельности

- Гибрид финансовой пирамиды и сетевого маркетинга. Такая компания предлагает участнику не только продавать какую-либо продукцию, но и приглашать в свою структуру новых членов, чтобы получать пассивный доход за счет них. При этом участники обязаны платить вышестоящим членам взносы или покупать у них товары. В итоге компания больше зарабатывает за счет взносов от новых участников, чем от продажи своей продукции

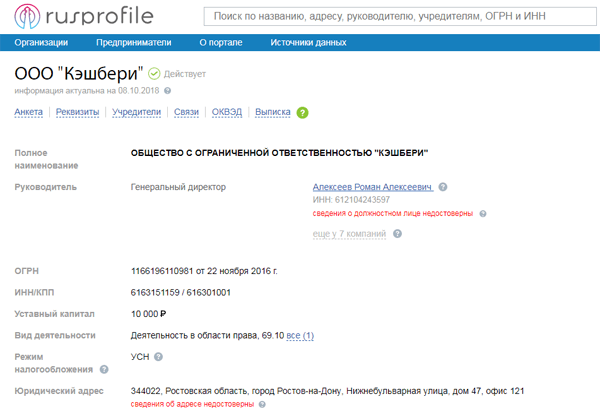

Центробанк присвоил Кэшбери статус финансовой пирамиды после тщательного изучения ее деятельности. Компания позиционировала себя как площадку для кредитования, но при этом не выдала ни одного кредита. Лицензии на микрофинансовую деятельность были давно отозваны. Но при этом Кэшбери активно заманивала людей агрессивной рекламой и обещала доходность от инвестиций в размере до 600% годовых. Это и насторожило финансовый регулятор.

Определить, является ли та или иная компания финансовой пирамидой, может любой – достаточно знать несколько простых признаков. Вот наиболее яркие из них:

Все мошеннические организации, в том числе финансовые пирамиды, пытаются скрыть реальную информацию об учредителях, регистрации, деятельности и отчетности. С одной стороны, так они пытаются запутать своих жертв. С другой – отвести от себя подозрения государства.

Финансовые пирамиды часто регистрируются в офшорных зонах – странах и территориях со специальными условиями ведения бизнеса для иностранцев. Предприятия в таких зонах не платят налоги или платят их по минимуму, ведут простую отчетность и не раскрывают информацию о настоящих владельцах. Работа через офшоры помогает мошеннику скрыть свою деятельность и избежать уголовного преследования.

Список офшорных зон есть на сайте ФНС – по нему можно определить, относится ли страна, где зарегистрирована пирамида, к таким зонам. При желании вы можете запросить дополнительную информацию о компании из местного аналога ЕГРЮЛ этой страны. Учтите, что доступ к реестрам предпринимателей для иностранцев почти всегда платный.

Если же компания зарегистрирована в России, то, скорее всего, произошло это недавно, число учредителей невелико, уставный капитал составляет минимальную сумму, а юридический адрес является массовым. Регистрационные документы иногда являются поддельными – по указанным в них ОГРН и ИНН может быть зарегистрирована совершенно другая организация. Сведения о разрешениях и лицензиях на деятельность – например, информация из реестров Центробанка – также могут быть поддельными или недостоверными.

Проверить информацию о пирамиде, зарегистрированной в России, вы можете в ЕГРЮЛ, реестрах регулирующих организаций и других официальных базах данных. Также можно воспользоваться справочником с информацией о юридических лицах и ИП, например, этим.

Также стоит запросить в компании информацию об ее деятельности и документы, которые ее подтвердят. Если компания на самом деле привлекает инвестиции для развития реального бизнеса, то она всегда сможет предоставить эти доказательства. Если же пирамида и предоставит такие сведения, то они, скорее всего, окажутся поддельными или принадлежащими другой компании.

Кроме сведений о регистрации, проверьте и другие документы – например, образец договора, пользовательское соглашение и политику конфиденциальности. Если в них компания пытается откреститься от любой ответственности за средства вкладчиков, то такие документы должны вызвать у вас подозрения.

В рекламной кампании пирамида делает главный упор на PR и маркетинг. Она регулярно проводит массовые мероприятия – презентации, собрания, семинары – на которых в красках рассказывает о преимуществах работы с ней. Компания размещает объявления на всех доступных площадках (на улицах, в интернете, реже – на ТВ и радио), рассылает рекламные письма, заказывает положительные отзывы о себе.

Размах такой кампании зависит от бюджета и размера пирамиды. К примеру, Кэшбери удалось привлечь для своих выступлений известных российских артистов – Валерия Меладзе и Николая Баскова. Мелкие пирамиды чаще ограничиваются рассылкой спама и контекстной рекламой.

При этом мошенническая компания всегда будет рассказывать только о высокой доходности, не упоминая о рисках вложений. В своей рекламе она может запутывать жертву сложными терминами, давить на жадность, пугать экономическими кризисами и обещать «финансовую свободу». Компания не предъявляет никаких требований к своим участникам – вложиться в пирамиду обычно может любой желающий.

Настоящему инвестиционному проекту такая реклама не нужна – он не будет ни устраивать пафосных презентаций, ни рассылать спам. Он привлекает инвесторов только на специализированных площадках. Такая компания не будет пускать пыль в глаза – вместо этого она сразу же сообщит обо всех нюансах и рисках. Кроме того, к инвесторам и их вложениям могут предъявляться определенные требования, в том числе и установленные законом.

Иногда в процессе рекламы пирамида может заявлять о сотрудничестве с крупными и известными среди людей компаниями – например, банками или промышленными предприятиями. Тогда вы можете напрямую обратиться к компании-«партнеру», чтобы уточнить, связана ли она с предполагаемым мошенником. Почти всегда ответ будет отрицательным.

Финансовая пирамида старается запутать движение денег и скрыть все внутренние процессы от посторонних глаз. Для приема денег и выплаты процентов пирамиды часто используют малоизвестные эквайринговые системы, которые не предъявляют никаких требований к клиентам, или переводы между физическими лицами. В более редких случаях для платежей могут использоваться криптовалюты или платежи транзитом через несколько стран. Отследить такие переводы и доказать их цель может быть очень тяжело.

Иногда пирамида может требовать от своих участников платить дополнительные взносы – например, комиссию за доступ к личному кабинету или перевод денег. Размер взносов обычно составляет существенную сумму, но недостаточно велик для того, чтобы ее было страшно потерять. Это еще один признак, по которому можно определить мошенника. Все расходы, связанные с перечислением денег и предоставлением доступа к отчетности, настоящий бизнес берет на себя сам.

Также пирамида заинтересована в том, чтобы удержать средства вкладчиков у себя под любым предлогом. Она может блокировать вход в личный кабинет или ограничивать вывод средств, объясняя это, например, техническими или финансовыми проблемами. В некоторых случаях для получения возможности вывода пирамида требует привлекать новых членов. Честная инвестиционная компания всегда озвучивает четкую причину ограничений на вывод и сообщает примерные сроки устранения проблем.

Справится с финансовой пирамидой самому очень сложно. Из-за запутанной регистрации и махинаций с деньгами бывает сложно отследить деятельность и вычислить настоящих организаторов пирамиды. Проблему усложняют и документы, которые составляются таким образом, чтобы мошенник смог снять с себя всю ответственность. Также вам придется столкнуться с людьми, которые искренне верят в честность организации и будут препятствовать

Главное в такой ситуации – действовать сообща. Постарайтесь связаться с другими жертвами пирамиды, чтобы объединить свои силы в борьбе с ней. Вам смогут помочь люди, которые уже имеют опыт борьбы с пирамидами, и организации, которые помогают жертвам мошенников. Вместе вы сможете подать коллективный иск к пирамиде и предать дело огласке.

Если пирамида еще работает – напишите письменную претензию в ее адрес, в которой потребуйте вернуть деньги. Если вы не получили ответ или в выплате вам отказано – обратитесь в полицию, прокуратуру или Центробанк. В качестве доказательства возьмите документы, которые подтвердят факт перевода денег, и сведения, которые могут сообщить о мошеннических действиях компании.

Наказания за организацию финансовой пирамиды определяют статьи 14.62 Кодекса об административных правонарушениях и 172.2 Уголовного кодекса. Они грозят как организаторам пирамиды, так и тем, кто привлекал в нее новых участников. Если вы во время членства успели привлечь в мошенническую организацию новых людей, то вас могут посчитать соучастником. Тогда вам дополнительно придется доказывать свою невиновность.

Даже если компанию признают пирамидой, вернуть потерянные деньги можно не всегда. Но вы можете рассчитывать на компенсацию ущерба – для этого обратитесь в Федеральный общественно-государственный фонд по защите прав вкладчиков и акционеров. Этот фонд ведет реестр организаций, которые обманывают акционеров и вкладчиков. Если компания, от которой вы пострадали, включена в реестр, то вы имеете право на компенсацию.

Размер компенсации не может превышать сумму ваших вложений в пирамиду и не учитывает полученные проценты. Максимальная сумма составляет 25 000 рублей, а для ветеранов и инвалидов ВОВ – 250 000 рублей. Фонд учитывает и другие выплаты, которые вы можете получить после ликвидации пирамиды.

КоАП и УК устанавливают следующие наказания для участников финансовой пирамиды:

Позвольте представиться. Меня зовут Василий. Я уже более 15 лет являюсь частным предпринимателем. Я считаю, что в настоящее время являюсь профессионалом в своей области и хочу помочь всем посетителям сайта решать сложные и не очень задачи. Все данные для сайта собраны и тщательно переработаны для того чтобы донести в удобном виде всю требуемую информацию. Однако чтобы применить все, описанное на сайте всегда необходима консультация с профессионалами.