Сегодня предлагаем вашему вниманию статью на тему: "что такое офшор простыми словами". Мы постарались в полной мере раскрыть тему и объяснить все доступным языком. Все свои вопросы вы можете задавать в комментариях к статье. Наш эксперт будет оперативно на них отвечать.

Современный мир богат схемами избежания уплаты налогов – это и искажение данных бухгалтерского учета, незаконное использование налоговых льгот , фиктивный бартер и т.п. Очень часто крупные предприятия используют посреднические фирмы, зарегистрированные в оффшорных зонах. Оффшорные зоны использовали ещё со времен древних Афин.

Компания, зарегистрированная в зоне оффшора с предоставлением определенных льгот, называется оффшорной. Ее особенности:

- Контроль над данной компанией находится вне оффшорной зоны;

- Минимальная сумма уплата налогов;

- Высокая гарантия анонимности.

Оффшорная компания открывает оффшорный счет, то есть по сути обыкновенный банковский счет, который служит как для накопления, так и для сбережения средств . Его преимущества:

- Процедура его открытия упрощена;

- Требуется минимальное количество документов;

- Высокий уровень конфиденциальности;

- Сведены до минимума проверки контролирующих органов;

- Без особого риска осуществляется ведение банковских операций.

Это даёт возможность компаниям сберечь капитал без особого риска.

Оффшорный счет может открыть как юридическое, так и физическое лицо.

Оффшорные компании применяют различные схемы работы. Самая распространенная классическая схема — это регистрация компании. Иностранная компания, становясь учредителем фирмы, получает право на дивиденды, которые облагаются минимальным налогом.

Можно зарегистрировать компанию по поставке товаров, осуществления экспортно-импортной деятельностью, когда прибыль от данного вида деятельности остается в оффшорной зоне, что позволяет искусственно либо повышать, либо занижать цены. Разница в цене товара не контролируется и не облагается налогами.

В последнее время стало популярно банковское дело. Преуспевающие бизнесмены открывают «свои» банки. Они могут быть открыты под определенных лиц или одного лица. Оффшорные банки создаются при минимальных затратах. Свой банк удобен тем, что позволяет проводить платежи с минимальным налогообложением, дает широкую возможность финансового планирования. Важным преимуществом оффшорного банка является распределение средств разных валют при проведении внешнеторговых операций.

Оффшорные зоны для ведения различных видов бизнеса

Оффшоры – разновидность свободных экономических зон. Ниже представлены оффшорные зоны по видам выгодных расположений.

- Заниженное налогообложение:

Компании на законных основаниях могут избежать уплаты налогов.

По сферам бизнеса:

• Голландия,

• Латвия,

• Польша,

• Швейцария.

В данных странах выгодно регистрировать компании, занимающиеся туризмом, сельским хозяйством, IT-технологиями, поскольку налогообложение для таких видов деятельности является оптимальным.

Исследования в сфере высоких технологий:

• Китай,

• Сингапур.

Для ведения честного бизнеса:

• Кипр,

• Швейцария,

• Эстония.

Данные страны предлагают низкое налогообложение, успешное развитие компаний без проблем с законом.

При выборе оффшорной зоны необходимо досконально изучить действующие законы страны, тщательно проанализировать свою деятельность и правильно поставить приоритеты выбранной оффшорной территории. Например, небольшие государства с низким уровнем развития своей экономики предъявляют невысокие требования к отчетности, у них определен ежегодный фиксированный сбор в доход государства, нет реестра предприятий, строгая анонимность. Эти страны политически стабилизированы. Например:

• Багамские острова,

• Белиз,

• Британские Виргинские острова.

Респектабельные оффшорные зоны, напротив, предъявляют повышенные требования к финансовой отчетности, предоставляют налоговые льготы, ведется реестр предприятий. Однако, в этих зонах работают престижные компании. Например:

• Кипр,

• Гонконг,

• Люксембург,

• Швейцария.

Основные преимущества использования оффшора:

- Налоговые льготы или отсутствие налогов;

- Защита финансовых вложений;

- Минимальный риск;

- Минимальность расходов;

- Высокая конфиденциальность;

- Упрощенная законодательная регуляция.

Основные минусы использования оффшора:

- Недоверие к оффшорным предприятиям мировых компаний;

- Сложность получения банковского кредита;

- Риск при выборе экономической зоны;

- Пристальное внимание международных органов к интересующим их компаниям, что может навредить престижу ведения бизнеса.

Контроль над оффшорными зонами осуществляет Международный валютный фонд и некоторые банки различных стран мира.

Физические лица и корпорации, стремясь защитить свои активы, с помощью оффшоров находятся в поисках безопасного места для осуществления деятельности и размещения финансов, а также стремясь свести налоговые платежи до минимума.

При выборе оффшорной зоны необходимо тщательно изучить законы страны. Не стоит забывать, что многие государства озабочены массовостью распространения оффшоров. У некоторых государств имеется черный список оффшоров. Осуществляется жесткий контроль над компаниями из этого списка.

В переводе с английского зыка это понятие буквально означает «за берегом». Это так называемая свободная зона, где можно зарегистрировать свою компанию, чтобы уменьшить налоговое бремя. Но что такое оффшоры конкретно и какие выгоды для бизнеса они предлагают?

Обычно такие льготные условия ряд стран предоставляет иностранным компаниям. Тем, которые не могут на их территории вести экономическую деятельность. Государства оффшорной зоны предлагают низкое налогообложение или полное его отсутствие. Большинство компаний и крупных предпринимателей используют оффшорные зоны для увеличения своих прибылей за счет сокращения налоговой нагрузки.

Здесь предоставляются льготные условия и оффшорный статус только определённым компаниям Тем, которые не будут вести экономической деятельности на территории государства, где они зарегистрированы. Отсутствие налогов делает такие территории настоящим раем для бизнесменов.

Создав оффшор, бизнесмен остается в своей стране. Но так как его фирма имеет иную регистрацию, то он не платит налоги в месте получения прибыли от своего бизнеса. Ведь по закону его компания не подлежит налогообложению из-за того, что находится под юрисдикцией другого государства.

У многих крупных российских предпринимателей огромные капиталы появились именно благодаря снижению налогообложения за счет вывода капиталов из России. Эти бизнесмены смогли понять, что такое офшор, и зарегистрировали свои компании в свободных зонах.

Как и любое явление, оффшоры имеют свои достоинства и недостатки. Они во многом определяются выбором схемы и профессионализмом компаний, предлагающих услуги регистрации фирм в свободных экономических зонах.

Предпринимателю лучше иметь дело с юристами высокой квалификации. Они отлично знают законы и имеют обширную правовую практику в сфере регистрации бизнеса. В результате можно умело обходить недостатки такой финансовой практики, избегая больших материальных потерь и приумножая свой капитал.

Оффшорные зоны имеют ряд неоспоримых преимуществ:

- здесь нет налогов совсем. После регистрации предприниматель оплачивает только один взнос и полностью освобождается ото всех налогов на прибыль;

- дают компаниям, зарегистрированным на их территории, статус полноправного субъекта на международном рынке;

- открыть здесь компанию можно очень быстро, так как требуется небольшой пакет документов;

- предпринимателям предлагается большой выбор оффшорных схем и правовых форм регистрации;

- здесь до минимума снижаются издержки компании, так как не проводятся аудиторские проверки;

- для открытия банковского счета зарегистрированной компании не требуется личного присутствия;

- предоставление полной конфиденциальности, если нет решения суда.

Кроме явных преимуществ у оффшорных зон есть и недостатки.

Разобравшись с вопросом, оффшоры что это такое простыми словами, можно выделить и минусы:

- такие зоны могут проверяться международными правоохранительными органами, внимание которых существенно вредят зарегистрированному здесь бизнесу;

- не все оффшоры одинаково хороши. При выборе подходящей свободной экономической зоны нужно быть крайне осторожным, иначе можно полностью потерять свой бизнес;

- регистрация в свободной зоне существенно сокращает перспективы партнерства с крупными и известными компаниями, так как они не доверяют оффшорным предприятиям;

- сужение возможностей в получении крупных кредитов.

Недостатки не являются абсолютным злом, если учитывать их при работе с оффшорами.

Бизнесмены могут не только открыть оффшорный счет, но и выбрать подходящую для себя вполне законную схему работы по оптимизации налогообложения. Это законные способы работы, которые можно использовать в работе с иностранными партнерами. Специфика оффшора состоит в том, что здесь не используют стандартных схем.

Компании могут предложить на выбор ряд вариантов, учитывающих специфику работы компании. Для каждой регистрируемой компании обычно на основе используемых схем составляют ее индивидуальный вариант.

Компании, занимающиеся экспортом, могут подобрать для себя выгодную схему ухода от налогов. Что такое офшор простыми словами при использовании внешнеторговых операций?

Оффшор приобретает партию товара у поставщика недорого. Потом поставляет ее по более высокой стоимости покупателю, который зарегистрирован в государстве с высоким налогообложением. Покупатель при реализации товара получает минимальную прибыль, а основная уходит в оффшор. При таких сделках важную роль играет возможность оперативно распоряжаться денежными средствами. В России такой возможности нет.

Оффшорная компания по этой схеме оформляет агентский договор с английским партнером. Налог оплачивает английская сторона со своего вознаграждения в сделке, который составляет 5 % от оборота. Она же отчитывается в налоговой королевства. Прибыль в чистом виде остается у оффшорной компании. При использовании такой схемы невозможно заподозрить компанию в том, что она зарегистрирована в свободной зоне.

На территории оффшор бизнес может использовать схему лизинга или аренды. Международный лизинг по праву считается одной из самых интересных и оригинальных схем, позволяющих переводить деньги за рубеж на законных основаниях.

Компании нужно заключить договор аренды с иностранной оффшорной компанией. Это позволит не платить налог, а всю прибыль от арены или лизинга переводится легально в оффшор. Российская компания будет списывать лизинговые и арендные платежи за счет себестоимости. За счет этого снижаются налоговые выплаты.

Регистрация оффшора для строительной компании станет оправданной и уместной. Она позволяет российской строительной фирме выполнять роль субподрядчика и осуществлять оплаты через оффшорного заказчика. Также можно уменьшить налоговый вычет, если подрядчиком будет выступать российская компания. При условии, что она будет распределять деньги заказчика между субподрядчиками.

Данная схема предполагает ведение оффшорной компанией любого бизнеса оказанию услуг:

- консалтинговых;

- юридических;

- информационных;

- маркетинговых;

- бухгалтерских;

- образовательных;

- аудиторских и др.

Чтобы снизить налога на прибыль, нужно уменьшить валовую выручку или увеличить расходы. Сумму услуг определяют заказчик и исполнитель. За счет ее величины сокращаются размеры налога.

Чтобы уменьшить налогообложение, можно использовать схему составления инвестиционного портфеля, прибыль от которого не будет облагаться налогом. При подписании специального соглашения по исключению двойного налогообложения банки и иные инвесторы могут вкладывать свои деньги на выгодных для них условиях в российскую экономику.

Кроме вышеназванных схем, могут использоваться аналогичные варианты вывода денег из под налога в страховании, морском судоходстве. А также в шоу-бизнесе, рекламе, работе высокооплачиваемого персонала, спортсменов и в других доходных сферах деятельности. То есть там, где люди получают высокие прибыли или гонорары.

В оффшоре можно подобрать любую схему снижения налогов для любой доходной схемы.

Классическими оффшорными зонами считаются те, где главную роль играет английский банковский и финансовый капитал:

- БВО;

- Сейшелы;

- Доминикана;

- Белиз;

- Панама;

- Невис.

В этих странах, где основную роль играют английские банки, оффшорным компаниям гарантируют сохранность бизнеса и капиталов.

Этот термин включает в себя комплекс мероприятий, направленных на полное исключение или максимальное снижение вовлеченности в государственный хозяйственный оборот российских компаний. Тех, которые выступают под видом иностранных или используют нормы иностранного права с целью ухода от налогов.

Кроме этого, под деофшоризацией понимается борьба с оффшорами с целью запрета использовать их для вывода денег из национальной экономики и создания равных условий для бизнеса в рамках суверенного государства.

Работа со свободными экономическими зонами имеет свои особенности и отличается от работы внутри суверенного государства. Предприниматель должен отдавать себе отчет, что ему придется доверить свои деньги закону другой страны. Нужно учитывать не только коммерческий, но и правовой фактор при ведении бизнес в другой стране.

Следует помнить о том, что «черные списки» оффшоров создаются не только внутри страны, но и в международных организациях. Из-за этого все операции, проводимые с перечисленными в них юрисдикциями, контролируются и облагаются по специальной схеме.

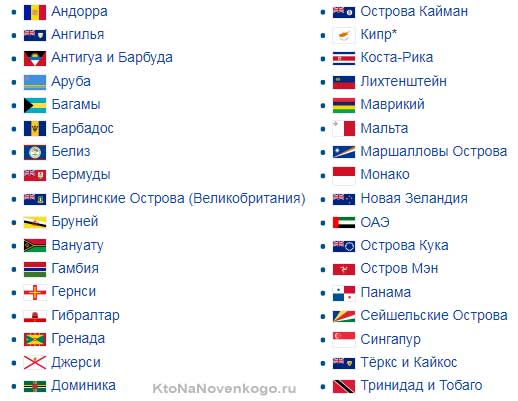

У российского Министерства финансов на сегодняшний день в таком списке 42 страны, для которых применяется особая система налогообложения. Если иностранное государство не входит в этот список, то к зарегистрированной в нем компании применяется нулевая налоговая ставка.

Понятие оффшора не утратило своей актуальности в связи с программой деоффшоризации. При использовании свободных от налогов зон следует учесть ряд важных факторов, прежде чем регистрировать там компанию. При регистрации в оффшорных зонах следует выбирать правильную схему работы и грамотно использовать предоставляемые преимущества налоговых льгот.

Разбираюсь в юридических вопросах гражданского права, владею экономическими понятиями. Рада писать для Вас.

Среди населения нашей стране слово “оффшор” ассоциируются с мошенничеством и бегством капитала. По телевизору нас приучили к этому. Так ли это на самом деле? Рассмотрим понятие оффшорной зоны, компании на простом языке. Определим его плюсы и минусы.

Предпринимателей, которые регистрируют фирмы за рубежом в своих странах называют ” нерезиденты “. Дадим определение оффшорной компании:

Оффшорная компания — это юридическое лицо, которое зарегистрировано в оффшорных странах.

Многие крупные компании, такие как Apple, Google также являются оффшорными и ничего плохого в этом нету. Они успешно развиваются и существуют.

Оффшорные схемы существуют еще со временем древних Афин, когда купцы специально проезжали мимо города, чтобы избежать пошлин и сборов. Они искали зоны “свободной торговли”, где им не приходилось платить никаких сборов.

В целом попытки отклониться от налогов присутствовало всегда. Сейчас оффшоры стали решением этой проблемы. При этом все официально, законно и прозрачно.

Как правильно писать: “офшор” или “оффшор”

Используются два варианта написания. Поэтому можно использовать любое удобное и привычное написание. В русских словарях слово употребляется с одним “ф”, а с двумя отсутствует. Я использую вариант с двумя “фф”, поскольку он гораздо популярнее в массах.

Что значит вывести деньги в оффшоры

Вывести деньги в оффшор означает то, что компания перебирается официально за границу (в зону с отсутствием налогов). Государство по сути не получает никаких налогов с этой организации, которая работает в свой стране, но просто оформлена за рубежом.

Оншор — это обычная компания, которая зарегистрирована и существует на той же территории, платит налоги и не имеет каких-либо льгот, подчиняется юрисдикции этой страны.

Все оффшорные зоны являются юрисдикциями.

Все страны оффшоров можно условно разделить на три группы:

- Островные оффшоры . Находятся в Тихом и Индийском океанах. В этих странах полностью отсутствуют налоги, высокая анонимность. Считаются сомнительными организациями из-за их расположения, поэтому у компаний из этих стран могут возникать проблемы с сотрудничеством с компаниями в других странах.

- Европейские территории . Не являются оффшорами в чистом виде, поскольку за веденеи счета приходится платить сборы. Плюс к тому же есть небольшие налоги. Проводятся аудиты. Информацию о владельце можно получить по запросу.

- Административно-территориальные образования . Территории внутри стран с возможностью иметь особый вид налогов.

Автор: Михаил Бонах,

Кто-нибудь ещё помнит Павла Грудинина – немолодого, но подающего надежды в большой политике директора совхоза?

Отыграв свою партии в сценарии выборов президента, Павел Грудинин пропал с информационных радаров, но периодически возвращается на передовицы в контексте каких-то мутных неурядиц.

С политикой у Грудинина не клеится и на более низовом уровне. В этот раз российские СМИ обсуждают лишение Грудинина мандата депутата города Видное Московской области. Мандат отозвали большинством голосов депутатов местного парламента по представлению прокуратуры: правоохранительные органы уличили экс-кандидата в президенты в сокрытии доходов.

Ранее, в середине февраля, директора совхоза сместили с должности председателя городского совета.

Сам Павел Грудинин лишение мандата объяснил страхом перед его политическим весом.

«Они меня почему-то боятся. Это просто агония, им очень хочется в городской округ, а они не знают, что с этим счастьем делать, со мной, я имею в виду!» – прокомментировал он.

Удар по политической карьере Павла Грудинина был нанесён в свете его громкого развода с женой. Бывшая супруга рассказала журналистам про тайные офшоры Грудинина, где он якобы прячет миллиарды рублей.

Здравствуйте, уважаемые читатели блога KtoNaNovenkogo.ru. «Оффшорная зона», — такое выражение мы часто слышим в сообщениях СМИ, рассказывающих об экономике.

Рассмотрим в этой статье, что такое офшор, кто им пользуется и как зарегистрировать бизнес в оффшоре.

Что такое офшор простыми словами? Давайте разберемся. Любое юридическое или физическое лицо, занимаясь предпринимательской деятельностью, обязано платить налоги в казну государства, где ведет свой бизнес. Зачастую отчисляемые суммы очень велики. Это наглядно видно на диаграмме, представленной ниже:

Но существуют территории, где налоги чрезвычайно низкие или отсутствуют вовсе. Как правило, там установлен фиксированный ежегодный налог, который очень мал в сравнении с обычными налоговыми ставкам.

Размещая компании в таких зонах, можно минимизировать налоговое бремя. Эти безналоговые зоны называют оффшором, что в переводе с английского (offshore) означает «вне берега», т. е., применяя более обширную трактовку перевода – вне государства, гражданином которого является владелец компании, размещенной в безналоговой зоне.

Английский вариант слова предполагает написание его с двумя буквами «ф». Поэтому правильны обе версии: «офшор» и «оффшор».

Оффшор – это территория (возможно, целая страна), на которой установлены льготные условия для ведения бизнеса иностранными компаниями.

Типовые условия, действующие в оффшоре:

- низкие или нулевые налоги;

- упрощенная отчетность;

- конфиденциальность для владельцев иностранных компаний.

- Оффшорная компания – коммерческая фирма, зарегистрированная на территории офшорной зоны.

- Оффшорный банковский счет – это счет, открытый физическим или юридическим лицом в банке государства, где данное лицо не является резидентом (т. е. не является гражданином данной страны).

По сути, если гражданин РФ открыл счет в банке любого иностранного государства, то его счет является офшорным. Но чаще всего подразумевают банковский счет в стране, где существует офшорная зона.

Впервые оффшор как термин появился в США в конце 50-х годов прошлого века. Одна американская финансовая компания, стремясь избежать тотального экономического и налогового контроля государства, перевела свою деятельность на территорию с минимальным налогообложением.

Суть же офшорных схем была известна еще в древности: после того как в Афинах была введена пошлина на ввозимые и вывозимые товары, купцы стали продавать свой товар на близлежащих к Афинам островах, там, где не было этого налога.

В России офшорные схемы (выведение капитала в оффшорные зоны) стали применяться с 1991 года. По исследованиям российской Академии народного хозяйства, в 2017 году наша страна занимала 5 место в мире по вложению капитала в офшорные компании.

Преимущества и недостатки ведения бизнеса в оффшоре

Почему для многих предпринимателей регистрировать свою компанию в офшоре выгодно? К этому есть ряд весомых причин:

- упрощенная и оперативная регистрация (учредителю не обязательно находиться в стране, где регистрируется, а затем работает его компания);

- нулевое или частичное налогообложение;

- законная деятельность компании;

- выход на международный рынок;

- упрощенная система бухучета;

- возможность открытия счета в офшорном банке;

- конфиденциальность;

- возможность сохранить капитал, если в собственной стране владелец офшорной фирмы будет признан банкротом (капитал невозможно конфисковать из оффшора для погашения задолженности).

У офшорного бизнеса есть и свои недостатки, главным из которых являются возможные экономические санкции (что это?) государства (лишение налоговых льгот или даже «грабеж», как это было на Кипре) по отношению к компаниям, имеющим хозяйственные отношения с оффшорными фирмами.

В мире насчитывается более 50 офшорных зон. На их территориях вращаются около 32 триллионов долларов иностранных компаний. Ниже приведены некоторые из популярных сегодня оффшорных зон:

*Кипр с 2014 года является не оффшором, а страной с низким налогообложением, но его по-прежнему часто называют офшорной зоной.

В РФ существует несколько территорий оффшора (свободные экономические зоны): Калмыкия, Алтай, остров Русский в Приморском крае и др.

Присвоение данным территориям этого статуса сделано с целью оттока российского капитала из зарубежных офшоров и привлечение его и иностранных инвестиций в российскую экономику.

Существует 2 варианта создания компании в офшорной зоне:

- Покупка готовой зарегистрированной фирмы.

- Создание и регистрация собственной.

Оба варианта можно реализовать посредством привлечения профессионалов (компаний, специализирующихся на предоставление подобной услуги) или же самостоятельно.

Краткий алгоритм, как создать оффшорную компанию собственными силами:

- выберите офшорную зону, учитывая направление вашей будущей деятельности и правовые нормы данного оффшора;

- придумайте название для компании (оно не должно совпадать с уже имеющимися в реестре);

- подготовьте пакет документов:

- Устав компании (документ, в котором содержится указание вида деятельности фирмы и алгоритм работы). Устав должен был подписан всеми учредителями (если их несколько), а подписи заверены нотариусом,

- Договор об открытии компании (документ, где регламентированы доли учредителей, формат управления, финансовая политика фирмы),

- Приказ о назначении руководителя компании,

- лицензия, если вид деятельности фирмы в данном офшоре подлежит лицензированию;

- оплатите государственную пошлину за регистрацию компании;

- направьте подготовленный пакет документов в государственный реестр выбранной офшорной зоны;

- через несколько дней, если все сделано правильно, вашей компании присвоят официальный статус и занесут в реестр. Вам выдадут пакет документов, подтверждающих регистрацию фирмы;

- откройте счет компании в банке.

Государству, получающему в свою казну налоги от предпринимательской деятельности, не выгодна утечка капитала за границу. В связи с этим многие страны вводят определенные ограничения на операции с офшорными компаниями, например, увеличивают налоги для тех фирм, которые имеют хозяйственные отношения с компаниями, зарегистрированными в оффшоре.

В РФ нет санкций за офшоризацию бизнеса (кроме повышенного внимания надзорных органов), но правительство предпринимает меры против сокрытия доходов оффшорных компаний, принадлежащих гражданам РФ.

Это обосновывается необходимостью противодействия «отмыванию» денег, полученных криминальным путем. Данные меры называются деофшоризацией.

Хотите знать больше об экономике нашей страны и мирового сообщества? Читайте наш блог!

Совет депутатов городского поселения Видное лишил Павла Грудинина депутатского мандата. За это проголосовали 11 из 13 депутатов. Поводом послужил найденный у Грудинина офшор.

Ранее прокуратура Видного установила, что Грудинин не указал в декларации о доходах сведения о владении белизским офшором Bontro LTD.

14 февраля по этому же поводу Грудинина отстранили от должности председателя совета депутатов Видного.

- Грудинин стал членом совета депутатов подмосковного города Видное 10 сентября 2017 года. 29 сентября того же года при поддержке КПРФ он был избран председателем совета депутатов.

- Он участвовал в президентских выборах 2018 года от КПРФ и занял второе место, получив 11,77 % голосов.

- Согласно материалам Федеральной налоговой службы, Грудинин являлся конечным бенефициаром офшора Bontro LTD как минимум до 31 декабря 2017 года. В связи с этим ранее он уже привлекался к административной ответственности за непредоставление информации об офшоре в контролирующие государственные органы.

- Сам Грудинин неоднократно заявлял, что не знает бенефициаров офшора.

- Офшору Bontro LTD принадлежит 99% Универсальной финансовой компании, которая является владельцем одной пятой совхоза имени Ленина.

Понятие «офшоры» часто связывается с компаниями, непопадающими под юрисдикцию органов власти России, но имеющими право вести хозяйственную деятельность почти без ограничений. Такие фирмы обычно работают в финансовой и консалтинговой сфере, где фактически отсутствует товарооборот, но преобладают услуги для юридических и физических лиц.

Термин «офшор» (от англ. offshore — «вне берега»). Дословный перевод хорошо отражает сущность бизнеса, зарегистрированного таким способом. Бизнес «выводится на острова» и становится недосягаемым для надзорных органов Российской Федерации. В странах, предоставляющих возможность регистрации компаний, государственные пошлины оказываются основным источником пополнения бюджета. Это характерно для островных карликовых государств.

«Офшоры» способны снизить налоговую нагрузку на предприятие

Понять, в чем смысл «офшоров» станет проще, если ознакомиться с перечнем ключевых преимуществ:

- Простая регистрация новой компании.

- Низкий уровень налогообложения вплоть до работы без оплаты налогов.

- Возможность сохранить анонимность настоящего владельца предприятия.

- Независимость от политического строя государства, где ведется деятельность.

Государству не очень интересна деятельность подобных структур, ведь налоги платятся в той стране, где зарегистрировано предприятие. Если фирма создана на Кипре, то платить их она будет там же. Это и есть главная особенность «офшорных зон».

Вынуждает регистрировать бизнес в «офшорах», как правило, нежелание его владельцев соглашаться с условиями, предлагаемыми государством. Мотивация может быть разной — от попытки уйти от высоких налогов до стремления обеспечить максимальную закрытость коммерческой информации.

Типовые функции «офшорных зон»:

- Инвестирование. Создаются инвестиционные каналы в рискованные рынки.

- Международная торговля. Минимальное налогообложение создает благоприятную почву для привлечения больших потоков денежных средств и дешевых кредитов.

- Регистрация воздушных/водных судов. Особой популярностью пользуются Панама, Сейшелы, Бермуды, Багамы.

- Банкинг. Многие «офшорные зоны», например, Каймановые острова или Багамы, предоставляют услуги банковского лицензирования.

- Страхование. В этой сфере деятельности лидером являются Бермуды. Значительное снижение налоговой нагрузки делает перевод страховых фирм в «офшоры» весьма популярным.

Регистрируют организации в той зоне, где предоставляются более благоприятные условия по ведению конкретного бизнеса, но следует иметь в виду возможность настороженного отношения партнеров к такому способу ведения бизнеса. В некоторых случаях «офшоры» способны навредить совместному делу, если, например, определенный регистратор попал в черные списки.

«Офшорные юрисдикции» разнообразны. Предлагаются варианты практически для любых видов деятельности. Иногда связывают анонимность бизнеса с вероятностью нелегальной деятельности, что отпугивает потенциальных партнеров. Но грамотный подход к выбору «офшорной компании» позволяет избегать большинства «подводных камней».

Все «офшорные зоны» принято разделять на следующие категории:

- Классические. Обеспечивают полное освобождение от налогов на доходы, которые получены вне «государства-регистратора». Классические примеры — Сейшелы, Белиз, Панама. При ведении деятельности на территории Российской Федерации в «офшорах» не требуется предоставлять отчеты.

- С пониженным налогообложением. Популярны для регистрации бизнеса тех стран, где налогообложение значительно превышает ставку в 10%. Такие «офшоры» требуют ведения бухгалтерского учета, поэтому репутация фирм, созданных в них, выше.

Существует еще одна категория государств, формально не являющихся «офшорами», но предоставляющих налоговые льготы юридическим лицам. Типичный пример такой зоны — Кипр, Великобритания. Благодаря высоким требованиям по предоставляемой отчетности организаций, зарегистрированным в них, уровень доверия высокий.

Популярность перевода бизнеса в «офшорные зоны» связана с простотой применения этих фирм в различных направлениях деятельности. Независимо от того, выбрана ли торговая сфера или консалтинг, работа компании способна принести заметно больше прибыли, чем при традиционной регистрации на территории Российской Федерации.

Типовые схемы использования «офшоров» выглядят так:

- «Офшорная» компания является учредителем/акционером еще одной организации. На условиях выплат дивидендов второе юридическое лицо может располагаться и вести предпринимательскую деятельность в любой стране мира.

- Торговля в сфере импорта/экспорта. Несмотря на наличие наценки на реализуемые товары, организация не оплачивает налоги, т. к. основной бизнес локализуется вне «государства-регистратора».

- Инвестиционная сфера. Привлеченные денежные средства могут вкладываться без ограничений в любое направление бизнеса (собственное или стороннее).

Сюда же можно отнести судовладельцев и собственников парка авиатранспорта. Перевод в «офшоры» таких компаний упрощает выход на международный рынок, получение дешевых кредитов на закупку новых судов и самолетов. При работе в сфере услуг для предприятия открываются горизонты по снижению налогов даже в условиях «офшоров» вроде Кипра. На выполненные работы их уровень можно значительно снизить за счет учета затрат конкретной фирмы.

При выборе места регистрации новой компании или подборе варианта для перевода давно существующей фирмы стоит предварительно обдумать целый перечень вопросов. Один из них — наличие «черных списков» «офшоров» в Министерстве налогов и сборов России в иных государствах. Следует сразу определить, где будет развиваться бизнес. Если не предусмотреть этого, можно столкнуться с отказами банков в кредитовании и в других моментах.

Бизнес может оказаться убыточным, если выбрать неудачную «офшорную юрисдикцию»

Неблагоприятными странами для регистрации предприятия, с точки зрения Минфина, считаются:

В этих странах не стоит регистрировать компанию, если планируется поддержка банков. Если владельцу предприятия важна высокая репутация его бизнеса, стоит заострить свое внимание на следующих респектабельных «офшорных зонах» — Гонконг, Сингапур, остров Мэн, Черногория, Швейцария, Ирландия, Мальта, Нормандские острова.

На уровне международной политики выделяют иные категории стран. Преимущественно акцентируют внимание на вопросах принятия мер по борьбе с «отмыванием» денег или по воспрепятствованию финансирования терроризма. Формально перечень этих стран нельзя считать «черным списком», он лишь разделяет государства в соответствии с имеющимся в них законодательством в отношении «офшоров» и нелегальной деятельности.

Если все риски и преимущества взвешены, можно начинать регистрационные действия в отношении собственного бизнеса. Первым этапом станет подбор названия предприятия с уникальным написанием и произношением. Высокая популярность «офшоров» затрудняет этот процесс из-за большого количества зарегистрированных фирм. При совпадении либо придется придумать иное название, либо подобрать другую юрисдикцию.

Помимо озвученных, существует еще несколько обязательных моментов:

- Наименование организации должно прямо указывать на форму собственности или наличие/отсутствие ограничений в ответственности.

- Нельзя применять в названии слова, указывающие на банковскую, фондовую или страховую деятельность, если создается бизнес в иных сферах.

- При изменениях названия сначала потребуется одобрение регистратора, после чего можно проводить собрание учредителей и менять документацию.

- Размер уставного капитала напрямую влияет на сумму регистрационной пошлины, поэтому его стараются заявлять большим, чтобы уменьшить ежегодную оплату.

- Подготовку учредительных документов обычно доверяют сервисным компаниям, устав оформляется в печатном виде, остальные детали зависят от юрисдикции.

- Бухгалтерская отчетность в большинстве «офшорных зон» допускается в свободной форме.

Необходимо позаботиться о наличии юридического адреса, на который будут направляться запросы налоговых органов и других инстанций. Наиболее простым вариантом создания предприятия считается обращение в специализированные фирмы, оказывающие данные услуги. После регистрации компании можно вести самостоятельную деятельность без обращения к ним вплоть до решения перерегистрации/ликвидации юридического лица.

Существует статистика — более половины частного капитала размещено в «офшорных зонах». Такая тенденция вынуждает страны, включая Россию, предпринимать попытки по контролю деятельности граждан, которые становятся владельцами такого бизнеса, ведь налог на прибыль они платят вне государства, а проживают в нем, претендуя на социальные гарантии.

Отдельного закона об «офшорах» не существует. Регулирование налогообложения компаний с иностранной юрисдикцией происходит по №376-ФЗ от 24.11.2014 года, в котором определены понятия контролируемой иностранной организации и контролирующего лица. Если фирма не может причисляться к налоговым агентам РФ, то в качестве «вторых» в обязательном порядке признается физическое лицо или организация (оба резиденты России).

Помимо налогового законодательства, к деятельности «офшорных» организаций в полной мере применяются нормативные акты по противодействию легализации тех прибылей, которые, по предположению государства, могут быть получены преступным путем. Это также относится к контролю оборота валютных средств.

Избежать двойного налогообложения позволяет наличие заключенного соглашения между РФ и 80 странами. На территории Российской Федерации действует приказ Минфина №108н о внесении ряда «офшорных зон» в «черный список», на деле это юрисдикции, скрывающие данные о финансовых операциях любых компаний, зарегистрированных на их территории. Текст документа постоянно обновляется, как и перечень внесенных в него «офшоров».

Позвольте представиться. Меня зовут Василий. Я уже более 15 лет являюсь частным предпринимателем. Я считаю, что в настоящее время являюсь профессионалом в своей области и хочу помочь всем посетителям сайта решать сложные и не очень задачи. Все данные для сайта собраны и тщательно переработаны для того чтобы донести в удобном виде всю требуемую информацию. Однако чтобы применить все, описанное на сайте всегда необходима консультация с профессионалами.