Сегодня предлагаем вашему вниманию статью на тему: "что такое ндс простыми словами". Мы постарались в полной мере раскрыть тему и объяснить все доступным языком. Все свои вопросы вы можете задавать в комментариях к статье. Наш эксперт будет оперативно на них отвечать.

Содержание

НДС — что это такое, откуда он взялся и как посчитать НДС со ставкой 18 (20) % от любой суммы с учетом налоговых вычетов

Здравствуйте, уважаемые читатели блога KtoNaNovenkogo.ru. Знаете ли вы, что при покупке телефона, джинсов, хлеба или билета в общественном транспорте пополняете бюджет российского государства?

Речь идет об НДС – налоге, включаемом в цену любого товара или услуги. Узнать, какую сумму с покупки получает казна, можно по чеку, выданному магазином. Налог на добавленную стоимость (именно так расшифровываются три загадочные буквы) выделен в нем отдельной строкой.

Для покупателя налог на добавленную стоимость – это надбавка к цене товара, изымаемая государством. Продавец реализует товар с учетом надбавки. Часть выручки в виде налога он перечисляет в бюджет.

Однако для продавца этого объяснения недостаточно. Дело в том, что в процессе создания блага (товара или услуги) обычно участвуют несколько субъектов. Чтобы продать табуретку, вначале нужно срубить дерево, сделать из него доски, собрать при помощи гвоздей, покрасить, привезти в магазин. НДС уплачивается каждым участником цепочки:

- Лесозаготовительное предприятие перечислит НДС в казну при реализации бревен.

- Лесопилка – после продажи досок (проценты с разницы стоимости бревен и досок).

- Мебельная фабрика – после отправки продукции магазину (проценты с разницы стоимости досок и мебели).

- Грузовая компания – получив оплату за перевозку груза и т. д.

Каждый последующий производитель уменьшает сумму налога на добавленную стоимость со своей продукции на размер НДС, уплаченный предыдущими звеньями.

То есть фактически платеж рассчитывается только на ту часть стоимости, на которую увеличивается ценность блага в результате хозяйственной деятельности предпринимателя.

Другими словами, НДС – это налог, изымаемый в бюджет на всех стадиях производства продукции, работ, услуг, по мере их реализации.

Размер налога установлен статьей 164 Налогового Кодекса РФ. В 2018 году действуют:

- основная ставка — 18% на большую часть товаров и услуг;

- 10% — ставка для социально значимой продукции (некоторые продукты питания, детские товары, лекарства);

- 0% — для экспортеров, для внутренних межрегиональных перевозок.

- Есть операции не облагаемые НДС, но в этом случае невозможно его возмещение. Подробности по этому пункту смотрите в приведенном ниже видео.

С 1 января 2019 года планируется повышение НДС с 18 до 20 процентов. Закон об увеличении налога уже принят Государственной Думой и подписан президентом.

Формула и пример расчета налога на добавленную стоимость

Формула расчета налога:

где, S – цена без налога,

18% – действующая до 1 января 2019 года ставка НДС, используемая для большинства товаров, работ, услуг, кроме оговоренных выше.

Обозначим конечную стоимость товара вместе с налогом буквой Т.

Т = S + НДС

Т = S + S * 18/100

Т = S * 118/100

Путем простейших математических преобразований можно вывести формулу выделения НДС из суммы стоимости товара с налогом (Т):

S = Т *100 / 118

НДС = Т *100/118 * 18/100

НДС = Т *18 /118

Если ставка налога – 10%:

НДС = S *10/100

НДС = Т * 10/110

Ставки налога 18/118 и 10/110 называются расчетными.

Пример: как вычислить НДС 18% с продаж в интернет-магазине

Допустим, интернет-магазин продает рубашки по 1500 рублей (количество неважно). Поставщику он платит за продукцию по 1 тыс. рублей. Для удобства расчетов будем считать, что это цены без НДС. Ставка НДС – 18% (напомню, что с начала 2019 года она станет 20%).

Цена рубашки для конечных покупателей на сайте составит:

НДС: 1500*18/100 = 270

Сумма с НДС: 1500 +270 = 1770

Магазин заплатит оптовому продавцу:

НДС: 1000*18/100 = 180

Сумма с НДС: 1000 + 180 = 1180 руб.

Покупатель оплатит НДС в полном размере – 270 рублей. Интернет-магазин перечислит в бюджет 90 рублей (270-180). Показанный процесс называется налоговыми вычетами, и благодаря ему в некоторых случаях даже можно получить деньги из бюджета.

Дело в том, что указанные 180 рублей налога государство получит от предыдущих звеньев цепочки.

В итоге мы получаем, что 90 рублей – это и есть наш налог с увеличения стоимости рубашки именно магазином:

(1500 — 1000) *18/100 = 90

Таким образом, НДС рассчитывается только с добавленной стоимости продукта. Полная его сумма в бюджет государства поступит частями в разное время от разных участников цепочки.

Естественно, что одного примера недостаточно, но и статью расширять до бесконечности не хотелось бы. Выход есть — посмотрите это получасовой видеоролик и только что полученные вами знания твердо улягутся по своим полочкам:

Понятно, что для снижения налога на добавленную стоимость (итогового) нужно повышать входящий НДС (который входит в платеж оптовому продавцу в нашем примере). Тогда вычитаться из суммы исходящего НДС (который входит в платеж вашего покупателя) будет большая сумма и итоговый налог снизится.

Для это есть масса способов и один из них это лизинг. Ваша компания, например, может не покупать грузовые или легковые автомобили, а брать их в лизин. По сути, это мало чем отличается от того, как если бы вы покупали эти автомобили в кредит (те же выплаты растянутые на несколько лет и процент за пользование услугой).

Но услуга лизинга включает в своей стоимости НДС, а он для вашей компании будет входящим, а значит снизит налоговое бремя. Любая лизинговая компания подробно вам распишет, сколько именно вы сэкономите на этом деле (именно это и есть их главный козырь, который делает лизинг выгодными предпринимателям с общей системой налогообложения).

Более подробно данный пример описан в этом видео (прям по полочкам разложил автор):

Вообще, при должном подходе такие вещи помогают существенно экономить, а некоторым компанию позволяют выжить в сложные для них времена. Погуглите на тему.

История появления НДС, кто и в каких странах его платит

Налог на добавленную стоимость фактически является модификацией налога с продаж, который взимался со всей выручки. Он уплачивался только с финальной коммерческой сделки. Для покупателя эти виды фискальных платежей не отличаются, представляя собой увеличение стоимости блага из-за взносов в казну.

НДС считается более прогрессивной формой налогообложения. При его расчете учитывается результат предпринимательской деятельности конкретного плательщика, в то время, как выручка – это итог работы всех звеньев цепи, участвующих в создании продукта.

Налог с продаж взимается с финальной коммерческой сделки. Однако из-за недочетов в законах может возникнуть каскадный эффект, когда одна и та же стоимость облагается несколько раз. С НДС такая ситуация минимизирована.

Для государства выгода заключается в том, что от уплаты налога на добавленную стоимость плательщику сложнее уклониться. Если один из участников цепочки не платит НДС, сумма будет получена с последующих торговцев, ибо они не смогут произвести положенные вычеты.

Впервые НДС ввела Франция в 1958 году. Протестировав систему на своей колонии Кот-д’Ивуар, французы признали опыт успешным и распространили на всю страну. В настоящее время налог применяют 137 государств.

В России НДС появился в 1992 году. Вначале его регулирование осуществлялось согласно закону «О налоге на добавленную стоимость. С 2001 года налоговые платежи вносятся в соответствии с 21 Главой НК РФ.

Интересный факт. В 2017 году более трети доходов федерального бюджета получены от взимания НДС. А вот уже без учета нефти и газа – доля этого налога в бюджетных поступлениях около 55%. Более половины всех доходов страны. Вдумайтесь!

Соединенные Штаты Америки считают себя консервативным государством. Они придерживаются политики единства налогообложения на протяжении всего периода предпринимательской деятельности. Нельзя менять условия в процессе игры – основной принцип работы правительства. Поэтому все новшества проходят со скрипом. Все попытки ввести НДС оканчивались провалом.

Также следует учитывать, что взимание НДС возможно только в централизованной налоговой системе. Оно подразумевает бумажную волокиту и большую армию чиновников, контролирующих процесс.

В США нет громоздкой централизованной системы сбора фискальных платежей. На уровне государства здесь взимается только подоходный налог, который требует меньшего администрирования. За счет высоких заработков граждан сборы казны немалые. В других странах, не имеющих высоких зарплат, формирование бюджета только прямыми налогами невозможно.

Кто же в итоге платит налог на добавленную стоимость?

Согласно Налоговому кодексу РФ плательщиками НДС являются юридические лица и предприниматели, занимающиеся коммерческой деятельностью и реализующие товары, работы, услуги на территории России. Также налог должны уплачивать лица, импортирующие товары в страну.

Однако, потребитель оплачивает продавцу стоимость продукции, работ, услуг вместе с НДС, фактически он несет бремя обложения налогом. То есть, по сути, торговец является лишь сборщиком НДС. В экономической литературе налог, сумма которого перекладывается на покупателя путем включения в продажную стоимость, называется косвенным.

Считаем на онлайн-калькуляторе разницу между 18 и 20% НДС

С 2019 года ставка НДС увеличивается с 18 до 20%. Многие люди считают, что их это не касается. Бытует мнение, что больше платить будут предприниматели, а для обычного человека ничего не изменится. На самом деле это не так. Бизнес не работает себе в убыток. Бремя налогообложения ложится на конечного потребителя, то есть на нас с вами.

На каждом этапе производства продукта продавец добавляет налог к рассчитанной стоимости и продает товар по цене, в которую включен НДС. Повышение ставок налога приводит к инфляции (что это такое?). Рассмотрим этот процесс на примере популярного гаджета.

Согласно данным ритейлеров, самой покупаемой в России моделью айфона является iPhone SE. В интернет-магазине известной федеральной сети стоимость смартфона с памятью 32 Гб составляет 18490 руб.

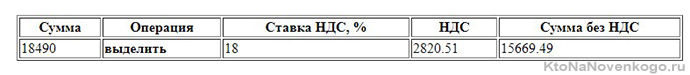

Для того чтобы выделить НДС в цене товара воспользуемся онлайн-калькулятором. Таких программ много в сети, можно посчитать по любой. Для расчета в поле «Сумма» указываем общую стоимость телефона – 18490 руб. Во втором поле нужно указать ставку НДС — 18%. Она стоит по умолчанию, так как распространяется на большинство товаров и услуг и действительна для сотовых телефонов. Галочка должна стоять напротив операции «выделить НДС».

По окончании ввода нажимаем кнопку «Вычислить». Приложение выдаст результат расчета.

Это значит, что без налога цена продавца составляет 15 669,49 рубля. А государство получило с товара 2 820,51 рубля. Если купить один телефон, именно эта сумма должна быть выделена в кассовом чеке.

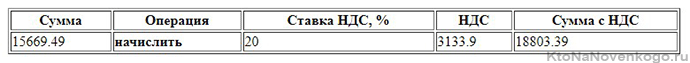

Теперь изменим ставку НДС на 20%. Такое повышение предусмотрено с 1 января 2019 года. Рассчитаем, сколько будет стоить телефон по новым правилам, если цена продавца (без НДС) не изменится.

Посчитать можно на том же калькуляторе. Только теперь операция будет называться «начислить НДС». В поле «Сумма» укажем цену смартфона без налога – 15 669,49 руб., а ставку изменим на 20%.

Кликнув по кнопке «Вычислить», получаем новую цену.

Это значит, что при тех же равных условиях покупатели в 2019 году заплатят за iPhone SE на 313 рублей больше. Эту сумму получит бюджет России — 3133,9 рубля вместо 2820,51. Если прибыль продавца оставить неизменной, то в итоге заплатят за повышение покупатели.

Конечно, условия не могут оставаться неизменными. При повышении цен уменьшается спрос, производители снижают рентабельность (что это?), ищут пути сокращения расходов. Возможно, что часть из этой разницы будет таким образом компенсирована. В любом случае, время покажет. Осталось лишь немного подождать.

Ндс что это – для чайников. Что это такое простыми словами

После регистрации ЮЛ предприниматели сталкиваются с необходимостью ведения финансовой отчетности. Знание всех нюансов системы налогообложения не только убережет от проблем с налоговыми органами, но и позволит сэкономить.

Один из самых трудных для исчисления считается налог на НДС. Сложности выражаются не только в разной ставке при обложении разных видов деятельности. Речь идет также об особенностях его исчисления и возможностях возврата, о которых должен знать любой предприниматель.

Для начисления налога используется налоговая база, определяемая стоимостью товара, стоимость товара увеличивается на 10% или 18% при каждой продаже, его сумма указывается в отдельном столбце в счет-фактуре.

Обязанность уплаты НДС возникает в день отгрузки или оплаты товара. Существует 3 ставки НДС — 18%, 10% и 0%.

Нулевая ставка применяется к вывозимым посредством таможенных процедур экспортных товаров, а также при осуществлении услуг по международной транспортировке товаров. НДС 10 % начисляется на отдельные группы товаров: детские, медицинские и т.д 18% ставка НДС применяется к всем остальным товарам.

Суммы НДС, затраченные на покупку товаров или услуг на территории России подлежат вычету из сумм проданных товаров, в связи с этим уплачивающие НДС предприятия предпочитают не вести дел с компаниями, осуществляющими деятельность в других налоговых режимах.

О том, кто платит НДС, и что это такое, смотрите видео. Приятного просмотра!

Почти все предприниматели сталкиваются с необходимостью уплаты НДС, им облагается любая организация с общим режимом налогообложения. НДС облагаются предприятия, ИП и физические лица, создающие дополнительную рыночную ценность. От НДС освобождаются организации и ИП, ведущие отчетность в специальных налоговых режимах.

В настоящее время наблюдается рост споров между предпринимателями и налоговыми органами, в 50% конфликтных ситуаций речь идет о возмещении НДС. По данным статистики, почти в 90% случаев споры заканчиваются в пользу предпринимателей. В соответствии с законодательством России налогоплательщик имеет право на возмещение налога на НДС.

Согласно 176 статье Налогового кодекса НДС подлежит возмещению в случае, когда по итогам налогового года сумма вычетов превышает исчисленный по операциям размер налога, разница возвращается налогоплательщику.

В тексте заявления должно быть указано полное название предприятия, почтовый адрес, ИНН, подпись директора с расшифровкой (при подписании другим сотрудником должна быть приложена копия доверенности), печать, в случае, если заявление составлено не на фирменном бланке организации. При отсутствии вышеперечисленных данных налоговая может отказать в рассмотрении заявления.

Сумма возврата НДС может быть зачтена в счет другого налога, для этого необходимо указать КБК этого налога и подлежащую перечислению сумму. Оставшаяся сумма может быть направлена в счет уплаты будущих платежей по НДС. При необходимости возврата денежных средств в обязательном порядке должен быть указан расчетный счет для их перечисления, особенно если у предприятия несколько счетов, и какой-то из них открыт в проблемном банке. После получения заявления назначается камеральная проверка предприятия, в ходе которой рассматривается вся отчетность предприятия.

Перед отправкой заявления на возврат необходимо привести в порядок всю отчетность. Несоответствия в накладных, договорах, актах и счетах могут послужить серьезной причиной для отказа в возврате указанной в документах суммы.

Основная трудность заключается в том, что счета-фактуры оформляются не налогоплательщиком, а контрагентами, с которыми он сотрудничает. Поэтому от них рекомендуется требовать точного оформления документов.

Путаница может возникнуть при проверке адресов, так как часто компании указывают в документах не юридический, а фактический адрес. Ошибки могут быть также допущены при оформлении номеров платежных документов и в названии организации. В последнее время к судебному рассмотрению допускаются и исправленные документы, но лучше всего все делать правильно с самого начала.

Для облегчения ведения учета рекомендуется отдельно оформлять облагаемые и не облагаемые налогом операции, а также операции с нулевой процентной ставкой (при экспорте продукции). При отсутствии разделения вернуть НДС практически невозможно, так как возврат суммы налога привязан к конкретным видам деятельности.

Налоговая инспекция вправе отказать в возмещении НДС в случае, если сотрудничающий с организацией контрагент не заплатил НДС. Отказ может быть мотивирован неосмотрительностью в выборе контрагентов, для предотвращения таких случаев рекомендуется перед заключением договора провести проверку отчетности компании с привлечением юридических компаний или через отзывы в интернете.

Что такое НДС простыми словами? Об этом рассказывается в видео. В ролике также приводится пример расчета.

Не нашли ответа на свой вопрос? Узнайте, как решить именно Вашу проблему — позвоните прямо сейчас:

+7 (495) 212-90-15 (Москва)

+7 (812) 332-54-12 (Санкт-Петербург)

Это быстро и бесплатно!

НДС — что это такое? Этой теме будет посвящена наша статья, в которой мы расскажем о том, зачем установлен это налог, опишем его особенности. Налог на добавленную стоимость — косвенный и является одним из самых важных способов пополнения российской государственной казны. О нем в подробностях должен знать каждый, кто хочет заниматься предпринимательством. Итак, приступим к изучению НДС!

Так называемая добавленная стоимость присутствует фактически на всех ступенях производства товаров: от самого начала их изготовления до момента покупки их потребителем.

Налог на эту самую дополнительную наценку предприятие платит со своей суммы прироста стоимости. Если объяснять простыми словами, она вычисляется так: выручка от продажи товара минус сумма затрат на сырье для производства (если оно было куплено у стороннего продавца). Существует также список товаров и услуг, не облагающихся этим бременем.

Предприятие обязано выставлять в счете своим заказчикам и покупателям налог на добавленную стоимость, но сама фирма его не получает — этот налог целиком уходит в государственную казну.

В соответствии с законами нашей страны, налог на добавленную стоимость вычисляется следующим образом: «налог по ставке с налоговой базой» минус «сумма налоговых вычетов».

Налоговый вычет — это сумма всех налогов, уплаченных при покупке всех необходимых материалов и услуг для работы фирмы (облагаемые НДС).

НДС считается отдельно по каждой ставке, исключая те виды товаров и услуг, которые не подлежат налогообложению.

Какой НДС принят сегодня на территории Российской Федерации?

В 1992 году в России был введен в обиход НДС. За эти годы его ставка неоднократно менялась и достигала даже 28 процентов. В 2004 году Правительством было принято решение снизить его до 18 процентов. Отдельные категории налогоплательщиков освобождены от уплаты НДС — например, организации, перешедшие на упрощенную систему налогообложения.

Определены также и группы товаров, у которых ставка НДС понижена: например, некоторые изделия для детей и продукты. Не платят НДС предприятия, производящие товары для экспорта. Другие услуги, не подлежащие обложению этим денежным бременем, вам подскажет налоговая.

«НДС будет снижен или вовсе отменен» — сейчас такие заголовки довольно часто можно встретить в экономических публикациях средств массовой информации. Однако смеем предположить, что этого не случится не только в ближайшие годы, а вообще никогда — слишком большие поступления в бюджет связаны с налогом на добавленную стоимость. Вдумайтесь в эту цирфу — 25 процентов всего бюджета Российской Федерации формируется за счет уплаты именно этого налога.

Вот мы и ответили на самые распространенные вопросы об НДС: что это такое, кто его должен платить и как его вычислить. Теперь вам необходимо ознакомиться со ставками налогообложения именно той продукции, производством или продажей которой занимаетесь вы, и вычислить НДС конкретно в вашем случае. Удачной работы!

Налог на добавочную стоимость (НДС) – это понятие, которое появилось в российском законодательстве в начале 1990-хх годов 20 века. Подобное нововведение было принято с целью освобождения предпринимателей от многократных фискальных платежей, которые взимались исключительно с выручки, не учитывая при этом реальные показатели доходности бизнеса. В данный момент налоговая ставка НДС составляет 0–18% в зависимости от класса производимой продукции (предлагаемой услуги) и оплачивается всеми участниками сделки: промышленниками, продавцами, покупателями и так далее.

Фактически, процент добавочной стоимости должен оплачиваться предприниматель на момент закупки товара (либо его производства). Однако на практике НДС вноситься в товарный чек, который оплачивают среднестатистические потребители.

Каким образом это происходит:

- Материал, сырье для производства, а также готовые изделия на продажу получает ИП или ООО для дальнейшей эксплуатации. Он оплачивает за них НДС поставщику;

- Из полученных средств изготавливается продукт, общая стоимость которого высчитывается только с учетом первоначальных затрат – то есть, вложений личных средств на создание, подготовку к продаже, доставку и так далее;

- Предпродажный этап ценоформирования закладывает в чек-лист все возможные расходы, таким образом, устанавливается окончательная стоимость продукта, естественно, с НДС который и будет оплачивать потребитель.

- После продажи всей партии товара бухгалтерия считает остаток, сумму прибыли за вычетом НДС, который уплачивается компанией как «налоговое обязательство».

Добавочная стоимость на продукцию устанавливается в разных процентных соотношениях. Конечная сумма возврата может составлять:

- 0% — если речь идет об экспорте, реализации высоких технологических средств повышенного класса стоимости (например: для космической станции), транспортировке полезных ископаемых, вывозе за границу драгоценных металлов и так далее.

- 10% — установлена для продуктов питания, товаров для детей (кроватки, коляски, одежда, игрушки), медицинских препаратов и медтехники; научной, научно-публицистической литературы и периодики;

- 18% — обязательный налог, который является независимым и дополнительно оплачивается и по нулевой и 10%й ставке.

Налоговый расчет НДС предполагает 2 формы оплаты:

- При помощи вычета. Налогообложению подлежит вся выручка, из которой удерживается 10 и 18%;

- Сложением. В расчет включается общая налоговая база, процент по которой учитывается за каждую единицу проданного товара.

Первый способ контроля за исполнением обязательств является наиболее популярным, так как подсчитать величину возврата на штучный товар очень сложно.

Финансовая отчетность по факту получения прибыли сдается каждый квартал на специальном формуляре. Сроки для представления внутренних документов устанавливаются строго – до 25 числа. В случае возникновения задержки на компанию налагается штраф.

При отправлении налоговой декларации по почте, через курьерскую службу или третьих лиц, датой сдачи документации принято называть число указанное на бланке-квитанции за транспортировку ценных материалов. Даже если документы придут позже установленного срока – это не будет считаться нарушением сроков, при сохранении посыльного поручения.

Налоговыми вычетами принято называть сумму уменьшенную на разницу между платежами и единым расчетным счетом.

Для НДС эта практика применяется при соблюдении трех основных пунктов:

- Продукция, принятая на реализацию облагается НДС;

- Предприятие, фирма-покупатель имеет все необходимые документы и счета-фактуры;

- Полученные товары были учтены в налоговом периоде.

Общая сумма возврата по вычету может составлять даже 100% величины, если все обязательства перед иными сторонами были исполнены, декларация подана вовремя, товар прошел полный комплекс учета и был реализован.

Составлением счет-фактуры на исходный продукт занимается владелец предприятия или поставщик готовой продукции. На момент отгрузки должен быть составлен полный перечень и характеристики груза, его себестоимость без указания НДС. Данный документ должен быть предоставлен не позднее 5 дней с момента создания изделия или отправления груза.

Счет-фактура является одним из основных документов, которые проверяет налоговый инспектор и иные организации. Неверное заполнение полей, отсутствие копии документа в ведомостях или его не составление влечет к полной проверке деятельности организации, аресту, уплате штрафа.

Содержание:

НДС – налог на добавленную стоимость, это определение удается найти в учебниках и официальных источниках. Однако что же кроется за сухими словами? Приведем простой пример: швейная фабрика изготавливает зимние куртки, себестоимость, то есть, затраты на одну единицу товара составляют 1 000 руб., 400 руб. – наценка, то есть, фабрика готова продавать эти куртки по цене в 1 400 руб. Однако государство устанавливает наценку +20%, эти деньги пойдут в бюджет, а покупатель сможет приобрести одежду уже за 1680, откуда 280 руб. пойдут в казну.

В некоторых государствах НДС заменен сбором с продажи – это его аналог, имеющий идентичную структуру и определение. Так что такое НДС простыми словами? Расшифровка позволяет сказать, что это сбор, начисляемый с выпуска, реализации, включаемый в ценник продукции и уплачиваемый потребителем. НДС исчисляют не напрямую, он входит в стоимость, не зависит от дохода налогоплательщика.

В России действуют различные ставки, предусмотренные Налоговым Кодексом и используемые для различных категорий товаров:

- 0% — применяется для операций экспорта, при перевозках за границу, при оказании работ по транспортировке нефти, природного газа, электрической энергии за пределы РФ, так как дополнительный налог будет уплачиваться уже за рубежом;

- 10% — уплачивается для социально значимых товаров, которые жизненно необходимы населению, это продукты питания – мясо, яйца, растительное масло, сахар, хлеб, соль, крупы, овощи, детские и медицинские товары;

- 20% — в эту группу входит вся остальная продукция и операции, не указанные в НК РФ, где льготные ставки не предусмотрены, действуют общие основания.

То есть, размер уплачиваемого НДС напрямую зависит от категории товара. Так, купив буханку хлеба за 33 руб., необходимо понимать, что в эту сумму включен налог – 10% или 3 руб. А вот за покупку кондитерского батончика стоимостью все те же 33 руб. потребитель уплачивает уже 5,5 руб. налога.

На практике было бы неправильно полагать, что НДС – это 0, 10 или 20% в итоговой цене. Схема исчисления такова, что он может взиматься даже несколько раз:

- При реализации сырья. Например, производитель муки выпускает 1 пакет, стоимость которого он оценил в 50 руб., потребителю же этот пакет обойдется в 55 руб.;

- При продаже готовых продуктов. Пакет муки купила пекарня, выпускающая блинчики, изготовила из этого пакета 2 упаковки полуфабрикатов по цене в 100 руб. В магазин они будут проданы по 110 руб.

- При продаже конечному потребителю. Торговая сеть закупила блинчики и готова продать их по 150 руб. за упаковку + налог. Покупатель, решивший порадовать себя готовой продукцией, заплатит 165 руб. за единицу товара.

Таким образом, НДС начислялся на одну продукцию 3 раза. Представим, что мы купили эти 2 упаковки блинов в розничном магазине, потратив 330 руб. Из этой суммы мы заплатили НДС: 5 + 20 + 30 = 55 руб., что составило 16,6% при заявленной льготной ставке в 10%, получается весьма ощутимая переплата.

Размер НДС всегда указывается в фискальных документах – чеках, поэтому физические лица часто задаются вопросом: зачем им эта информация? В рамках действующего законодательства плательщиков несколько:

- компании, предприятия, фирмы любых организационных фирм, включая ООО, ПАО, НАО;

- банки, финансовые организации и страховщики;

- ИП, ведущие бизнес – чаще всего они, конечно, применяют специальные режимы;

- иностранные организации, осуществляющие деятельность в РФ;

- некоммерческие компании, ведущие хозяйственную деятельность.

На самом же деле здесь указаны лишь налоговые агенты – лица, которые обязаны исчислять и передавать НДС в казну. Сами же деньги платят потребители: организации и физические лица, мы с вами, наценка входит в итоговую стоимость изделий, предлагаемых к реализации.

НДС перечисляется в бюджет страны и составляет около 50% от всех поступлений по сборам. Деньги расходуются на следующие государственные и национальные цели:

- социальная политика, образование, оказание медицинских услуг;

- оборона и защита суверенитета, деятельность органов охраны правопорядка, безопасность;

- решение общегосударственных и экономических вопросов;

- защита экологической обстановки;

- развитие сферы ЖКХ, СМИ, культуры;

- выплаты национального долга;

- трансферты в другие бюджеты – дотации, субсидии, субвенции в региональный и местный бюджет.

Таким образом, расходы государства, финансируемые из федерального бюджета, осуществляются на средства, полученные, в том числе, от уплаты НДС.

Налог добавочной стоимости применяется повсеместно, в отдельных странах мира его ставка достигает 27%. Для государства НДС – это единственный и наиболее эффективный способ взимания сборов с производителей и потребителей. Он имеет несколько преимуществ:

- От уплаты сложно уклониться. В отличии, например, от НДФЛ, где физические лица скрывают свое трудоустройство, здесь НДС платит каждая сторона – покупатели продукции. Учитывая косвенную форму, размер уже включен в цену, не платить можно только в том случае, если отказаться от приобретения;

- Нагрузка рационально распределяется на потребителях. Чем больше продукции мы покупаем и употребляем, тем большую сумму уплачиваем, действует принцип справедливости;

- Налоговые поступления легко контролировать, так как они указываются в финансовой отчетности, подтверждение тому – чеки, выдаваемые после оплаты в любом магазине.

Вместе с тем, НДС влечет удорожание продукции на 10 или 20% в зависимости от категории товара. То есть, производители и продавцы заранее закладывают его в издержки, реализуя продукцию с увеличенной наценкой.

НДС уплачивают не все производители товаров, а лишь те, что применяют общую систему начисления налогов. Если предприниматель выбрал специальный режим, он сможет избежать начисления НДС. Например, при УСН со ставкой 6% или 15% остальные выплаты не предусмотрены, как и с ЕНВД. Оформив патент, удастся избежать уплаты, однако для применения отдельных режимов необходимо соблюсти ряд условий, указанных НК.

Также можно вернуть НДС при реализации изделий иностранным партнерам. То есть, когда производитель выпустил продукцию в РФ, но экспортировал ее, он имеет право применить нулевую ставку. Но с возвратом налога нередко возникают трудности – ФНС затягивает сроки и одобряет заявки на возврат только после тщательных камеральных и выездных проверок, как следствие – пристальное, порой нежелательное, внимание со стороны фискальных органов.

Кроме применения льготных режимов налогообложения, производители используют и иные механизмы ухода от налогов. В частности, не платить НДС можно, практикуя один из способов:

- Получить освобождение на год – предоставляется фирмам, работающим в России, не применяющим акцизные сборы и имеющим выручку в год не более 8 млн. руб.;

- Привлечь на работу инвалидов – их число должно превышать 80% от общего штата, соответственно, нередко инвалидов нанимают на работу, а обычных сотрудников устраивают по «серой» схеме.

Вместе с тем, существуют и незаконные способы ухода от налогов – работа через конторы обнала, создание искусственного НДС, увеличение объема экспортных сделок через посредников. При проверке ФНС и неумелой оптимизации, когда правда всплывает наружу, на компании и предпринимателей налагаются штрафы, а налог доначисляется.

Если полностью освободиться от уплаты налога не получается, существуют методы уменьшения размера НДС, широко применяемые на практике:

- с помощью льгот, если реализовывать определенные категории изделий, ставка уменьшится с 20 до 10%;

- за счет внесения вклада в уставной капитал другого юридического лица с последующим выводом этих средств – схема легальна, что подтверждено практикой судов;

- создание товарищества между компаниями, которые осуществляют торговые операции;

- получение вычетов – используется при взаимодействии с компаниями, которые платят НДС;

- замена договоров между сторонами сделки на агентские и комиссионные.

То есть, предприниматели применяют различные способы снижения НДС, поэтому переплата для конечного потребителя сокращается.

Налог на добавленную стоимость – косвенный сбор, отправляемый в федеральный бюджет для последующего финансирования общенациональных нужд. Он взимается со всех производителей, которые выпускают и реализуют продукцию, получая за это материальные блага. Сама же сумма НДС включается в итоговую стоимость товара и уплачивается покупателями, ставки бывают 10 и 20%.

Позвольте представиться. Меня зовут Василий. Я уже более 15 лет являюсь частным предпринимателем. Я считаю, что в настоящее время являюсь профессионалом в своей области и хочу помочь всем посетителям сайта решать сложные и не очень задачи. Все данные для сайта собраны и тщательно переработаны для того чтобы донести в удобном виде всю требуемую информацию. Однако чтобы применить все, описанное на сайте всегда необходима консультация с профессионалами.