Сегодня предлагаем вашему вниманию статью на тему: "что нужно для открытия ип в казахстане и как рассчитать налоги по упрощенке". Мы постарались в полной мере раскрыть тему и объяснить все доступным языком. Все свои вопросы вы можете задавать в комментариях к статье. Наш эксперт будет оперативно на них отвечать.

Содержание

Какие налоги платят ИП в Казахстане в 2019 году. Упрощенная система налогообложения и кто ее может использовать. Виды предпринимательской деятельности, подходящие под упрощенку.

Знать, каковы налог ИП в Казахстане, будет полезно, если вы решили заниматься в РК предпринимательской деятельностью. Понимание основ налогового законодательства страны позволит рассчитать расходы и доходы, определить риски, которые характерны для всех видов бизнеса.

Панорамный вид на вечернюю Астану

Как только вы зарегистрируете своё индивидуальное предприятие, вам нужно будет обратиться в налоговую инспекцию и написать заявление, в котором, помимо прочих данных, следует указать, какой налоговый режим будет для вас наиболее предпочтительным.

Если вы по каким-то причинам не укажете в заявлении тип налогообложения, это не будет считаться ошибкой. В таком случае придётся платить налоги по общеустановленной схеме. Переход на другой режим возможен, но только по истечении календарного года. Нужно будет снова обратиться в налоговые органы и написать новое заявление.

Перед обращением в налоговую инспекцию, вам нужно узнать, какие налоговые режимы предусмотрены в государстве для ИП. В 2019 году предлагаются два варианта:

- По общеустановленному порядку.

- Специальный режим, который подразделяют на:

- работу по патенту;

- сдачу декларации упрощённого типа;

- специальные налоговые правила, предусмотренные для фермеров и владельцев крестьянских хозяйств.

Заметим, что второй вариант доступен не всем индивидуальным предпринимателям.

Не могут воспользоваться условиями специального налогового режима, граждане, ведущие такие виды бизнеса в Казахстане, как:

- бухгалтерия и аудит;

- продажа мазута, дизельного топлива и бензина;

- производство подакцизной продукции;

- хранение и реализация оптом подакцизной продукции;

- использование недр земли;

- предоставление консультационных услуг;

- предоставление страховых, финансовых и посреднических услуг;

- предоставление услуг в области правосудия, юстиции и права;

- заготовка, переработка и хранение отходов чёрных и цветных металлов, а также лома;

- прием у населения и самостоятельный сбор стеклотары;

- проведение негосударственных лотерей.

Подробнее о налоговых новшествах узнайте из видео, представленном ниже.

Кроме перечисленных категорий ИП, нет права использовать специальный налоговый режим у налогоплательщиков, бизнес которых разворачивается на территории нескольких населённых пунктов или имеются другие структурные подразделения. И также не вправе применять спецрежим ИП, деятельность которых осуществляется на основании агентских соглашений.

Все перечисленные в предыдущем пункте категории индивидуальных предпринимателей объединены тем, что обязаны выплачивать налоги по общеустановленному режиму. Его характеризует следующее:

- налоговой базой служит разница между полученной выручкой и расходами, которые были понесены для получения дохода;

- индивидуальный подоходный налог (ИПН) составляет 10%;

- за себя индивидуальный предприниматель оплачивает соц. налог — 2-месячных расчётных показателя (МРП);

- за каждого сотрудника платится соц. налог в размере 1 МРП;

- при превышении показателя минимального оборота, равного 30 000-кратной величине МРП, в течение года, платится 12% НДС;

- пенсионный взнос в размере 10% от доходов за владельца и каждого сотрудника.

Главное назначение транспортного налога – компенсация вреда, который приносит транспорт дорогам и окружающей среде.

Все перечисленные выплаты рассматриваются Налоговым Кодексом РК и «Законом о пенсионном обеспечении».

О налогах в Казахстане подробнее можно на нашем сайте.

Особенности специального режима налогообложения в РК

Помимо общего режима, наиболее часто в Казахстане используют две схемы налогообложения:

- Патент.

- Упрощённая схема, которую принято называть «упрощёнка».

Оба варианта могут быть применены предпринимателем только в том, случае, если его бизнес соответствует установленным законом условиям.

Если вы хотите открыть ИП по упрощенке, ваше предприятие должно будет соответствовать следующим условиям:

- В течение налогового периода доход не должен быть выше 1 400-кратного МЗП.

- Вместе с вами в вашем коллективе в течение налогового периода должно числиться не более 25 человек. Двадцать пять — это максимальный порог, перейдя который вы потеряете статус, позволяющий платить налоги по упрощённому алгоритму.

Для другой формы, — патента, законодательством Республики Казахстан предусмотрены следующие условия:

- В течение всего налогового периода доход не должен превышать 300-кратный МЗП.

- Деятельность осуществляется по форме личного предпринимательства.

- Не используется труд других людей.

В данном видео вы узнаете о режимах налогообложения для индивидуальных предпринимателей.

Только при соответствии перечисленным условиям, налоговики допустят вас к специальному налоговому режиму.

Следует учитывать, что понятие «Налоговый период» неодинаково для различных видов ИП. Под ним подразумевается:

- Для тех, кто платит по общеустановленному порядку — календарный год, который начинается 1 января и заканчивается 31 декабря.

- Для тех, кто сдаёт упрощённую декларацию — полугодие.

- Для тех, кто оформил патент — календарный год.

Важно оплатить налоги в положенный срок, иначе не избежать штрафных санкций.

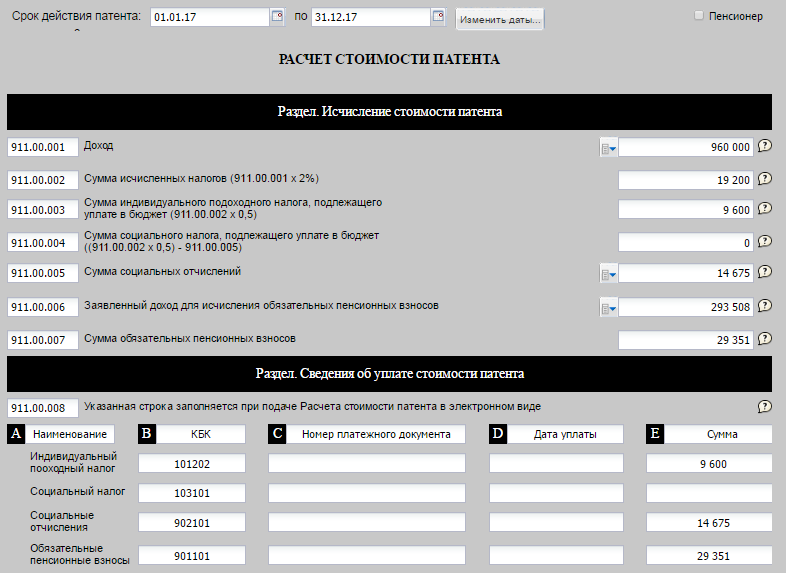

Если вы выбрали для себя как наиболее приемлемый вид налогообложения патент, вам нужно будет отдавать в виде выплат и налогов следующее:

- 2% от суммарного дохода, который вы заявили в отчётной декларации за патент.

- Индивидуальный подоходный налог в размере половины стоимости вашего патента.

- 5% от вашего дохода на социальные отчисления, но не меньше МЗП.

- 10% — взносы в пенсионный фонд Республики (ежемесячно).

- Разницу половины стоимости патента и суммы социальных начислений — соц. налог.

Как получить патент для ИП узнайте из видео, представленном ниже.

Наиболее распространённой формой ИП в РК является упрощёнка. Это оптимальный вариант для раскручивания бизнеса.

Как уже отмечалось, все, кто выбрал упрощёнку, должны сдавать налоговую отчётность об оплаченных налогах раз в полугодие. Срок сдачи — 15-е число 2-го месяца, следующего после завершения отчётного периода. Сдаётся заполненная форма 910.00. в неё вносится информация обо всей начисленной прибыли, включая суммы, которые пришли с опозданием и авансы.

Предприятиями, сдающими отчётность по упрощёнке, производятся следующие выплаты:

- 3% от суммы дохода, который был заявлен в отчётной декларации;

- ½ от полученного выше, как ИПН;

- соц. налог равный разнице половины 3-процентного налога и социальных отчислений;

- 5% от дохода — социальные выплаты (не меньше 5 процентов от МЗП) за работников и нанимателя (ежемесячно);

- ежемесячно 10% — взносы в пенсионный фонд Республики (не меньше 10% от МЗП за каждого задействованного работника и владельца).

Расчет налога на имущество физических лиц РК

По состоянию на 1 января 2019 года, МЗП равен 28 284 тенге.

Главное различие между патентом и упрощёнкой состоит в том, что обладатели патента выплачивают налог в виде предоплаты при оформлении документов в налоговой. Если ИП рассчитывается с государством по упрощённой схеме, он платит по факту полученного дохода, когда отчитывается.

Патент удобен тем, что не требуется наличие кассового аппарата, практически полностью отсутствует бухгалтерская документация. Клиентам не нужно выдавать фискальные чеки.

Работая по упрощённой схеме налогообложения, вы обязаны иметь зарегистрированный в метрологических органах кассовый аппарат (ККТ). Аппараты необязательны только в случаях, когда предприятие работает по безналичному расчёту.

Работать на себя — мечта многих граждан. Если вы собираетесь идти этим путём, ИП будет идеальным вариантом для старта. Как стартовать, рассмотрим на примере открытия предприятия, действующего по упрощённой схеме налогообложения.

Форма для расчета стоимости патента

Алгоритм действий начинающего ИП следующий:

- Соберите все необходимые для предоставления документы.

- Обратитесь в уполномоченный орган — Центр обслуживания граждан или местные налоговые органы.

- Подайте документы и на месте заполните форму заявление.

- Ждите, пока будет проверена предоставленная документация и рассмотрено заявление. В среднем, на процедуру уходит около 10 дней.

- После принятия решения, если оно будет положительным, вам вручат свидетельство о регистрации индивидуального предприятия.

- Снова обратитесь с заявление о налогообложении по выбранной вами схеме.

При составлении заявления укажите, что вы предпочитаете упрощённое или иное налогообложение.

Какие документы нужно подавать, чтобы открыть ИП в РК

Перечень документов не зависит от того, какой тип налогообложения будет для вас предпочтительным. Во всех случаях подаются следующие документы:

- паспорт: оригинал, а также копия, всех имеющих значимость, страниц;

- 2 фото 3×4 см;

- квитанцию, подтверждающую, что соискатель оплатил государственную пошлину;

- адресную справку о собственнике, если есть намерение арендовать помещение.

Свидетельство о регистрации обойдётся вам в 4 200 тенге.

О налогах на жилье подробнее узнайте из видео, представленном ниже.

Обратите внимание, в Центр обслуживания обращаются только те граждане, которые регистрируют предприятие по месту своего проживания. Всем остальным следует обращаться в налоговые органы.

Подводя итоги, отметим, что предприятие в Казахстане можно открыть в течение двух дней. Десятидневный срок предусмотрен на случай обнаружения в документах ошибок и неточностей.

ИП упрощенка: Упрощённая декларация в Казахстане – условия и особенности ведения

– налог 3% от дохода;

– налоговая отчетность сдается раз в полгода.

Кроме того, за себя ИП уплачивают обязательные пенсионные взносы – 10% от зарплаты, социальные отчисления – 3,5% от зарплаты. От взносов в фонд обязательного медицинского страхования ИП освобождены до 2020 года.

в ТОО на упрощенном режиме, директор считается обычным работником (не важно учредитель он или нет)

За работников платятся следующие налоги:

ИПН – 10%;(c 1 января 2019г , превышающий 25 МРП)

ОПВ – 10% (максимальный предел – 50-кратный (2 125 000 тенге) 50 МРП) – с 1 января 2019г;

Социальные отчисления – 3,5% (минимальный предел – 3,5% от 1 МЗП, семикратный МЗП (297 500 тенге)- с 1 января 2019г

ОСМС – 1,5% (максимальный предел – 1,5% от 10 МЗП);-в 2019 г.

Социальный налог за работников ИП и ТОО не платит.

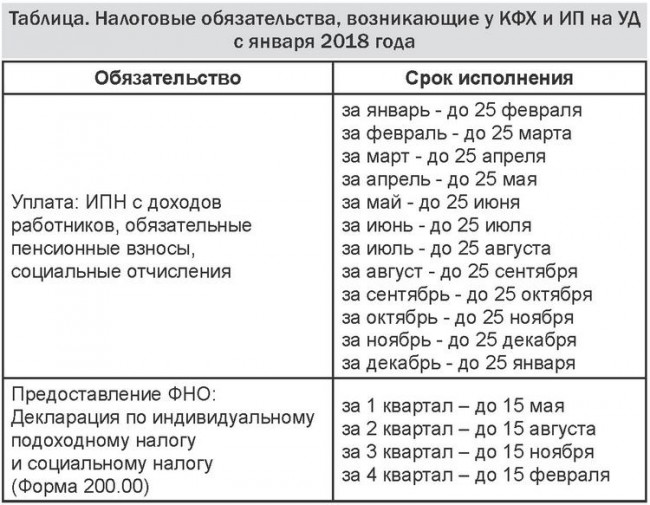

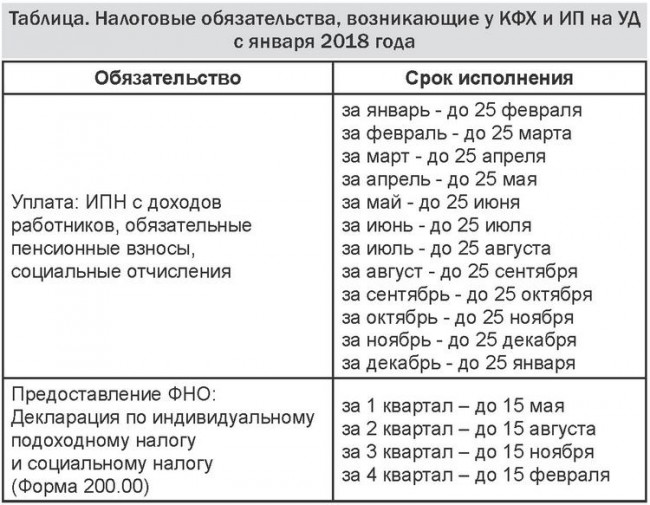

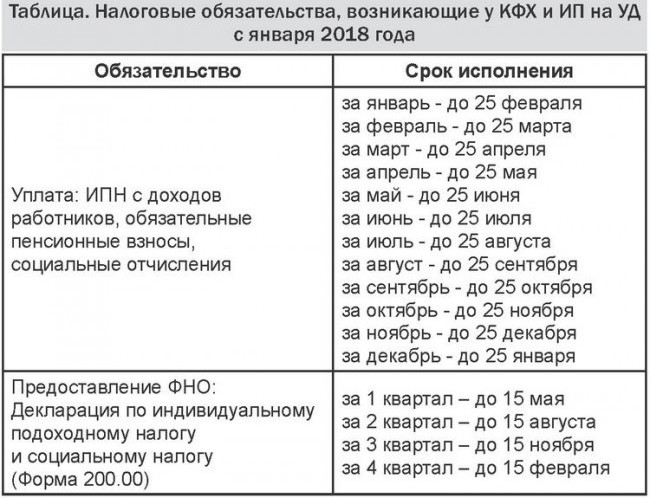

Все эти налоги должны уплачиваться ежемесячно, до 25 числа следующего месяца (за январь – в феврале, за февраль – в марте и т.д.).

Для упрощенки есть и ряд ограничений. Например, упрощенная декларация не распространяется на некоторые виды деятельности. Это реализация нефтепродуктов и подакцизных товаров, сбор металлолома, бухгалтерский учет и аудит и др. Полный перечень видов деятельности, по которым предприниматель не может работать на упрощенке, указан в статье 683 действующего Налогового кодекса РК.

Максимально допустимый штат сотрудников – 30 человек. В это число также входит сам владелец ИП, а директор ТОО в форме налоговой отчетности указывается, как обычный сотрудник.

Ограничения касаются и величины предельного дохода. Лимит за одно полугодие – 2044 минимальных заработных плат.

На 2018 год эта сумма составляет 57 812 496 тенге.

На 2019 год доход за налоговый период не превышает для специального налогового режима 24 038-кратный размер месячного расчетного показателя, действующего с 1 января соответствующего финансового года (60 695 950 тенге);

В 2018 году ИП и ТОО сдают форму 910 (декларация) раз в полгода. Срок сдачи налоговой отчётности – до 15 числа второго месяца, следующего за отчетным налоговым периодом. То есть срок сдачи отчетности за первое полугодие – до 15 августа, за второе полугодие – до 15 февраля следующего года.

В декларации показатели по работникам отражаются по месяцам и в целом за отчетный период.

Важно: даже несмотря на то, что предприниматель на упрощенке не ведет бухгалтерский учет, он обязан вести учетную документацию, хранить первичные документы и вести налоговый регистр, в котором содержатся сведения об объектах налогообложения в хронологическом порядке. Налоговый регистр составляется самостоятельно и предоставляется налоговому органу в случае проверки.

Виды налогов и соцплатежей

Раз в 6 месяцев

ИПН по упрощенной

Раз в 6 месяцев

ОНЛАЙН КАЛЬКУЛЯТОР НАЛОГОВ ПО ЗАРПЛАТЕ

ОСНОВНЫЕ ФОРМУЛЫ ДЛЯ РАСЧЕТА НАЛОГОВ ПО ЗАРАБОТНОЙ ПЛАТЕ

ИПН (сотрудники) = ЗП – ОПВ – МЗП ( с вычетом) х 10%

Соц.отчисления = ЗП – ОПВ х3,5% – 2018 год, 2019 год

ОСМС сотрудники = ЗП х 1,5% – 2018 год , 2019 год

ОСМС за ИП – 2018 год – 0

Часто предприниматели устанавливают свою зарплату на минимальном уровне для снижения налогов. Однако стоит помнить, что минимальная зарплата ИП не должна быть менее 1 МЗП, т.к. пенсионная выплата имеет минимальный предел в размере 10% от 1 МЗП. Таким же образом можно сэкономить и на зарплате сотрудников – снизив её до минимально допустимого уровня. Но при этом предпринимателю необходимо трезво учесть все риски и последствия подобного решения.

Можно произвести корректировку исчисленного налога в сторону уменьшения в размере 1,5% от его суммы. Корректировка производится за каждого сотрудника, исходя из среднесписочной численности. При этом сам ИП в этот расчет не включается.

Например, если среднемесячная заработная плата на одного работника (строка 910.00.004) больше или равна 2 МЗП (для ИП) или 2,5 МЗП (для ТОО) то можно применить корректировку суммы налогов. Корректировка – это снижение исчисленного налога на 1,5% за работника. Количество работников берется среднесписочное (строка 910.00.003). Формула расчета суммы корректировки: 910.00.006 = 910.00.005*910.00.003*0,015. Итоговая сумма налога будет равна разности исчисленных налогов и суммы корректировки: 910.00.007 = 910.00.005 – 910.00.006.

В 2018 году размер МЗП составляет 28 284 тенге.

Форма 910 изменения с 27 марта 2018 г

В форме 910.00, действующей с 27 марта 2018 года «возвращены» строки для отражения сведений по работникам и иным физическим лицам.

Таким образом, теперь налогоплательщики, применяющие СНР на основе упрощенной декларации, не должны представлять форму 200.00.

В новой форме в строках 910.00.023 и 910.00.024 добавлено уточнение, что в строках отражаются также и суммы взносов на ОСМС (ранее в правилах заполнения указывалось, что в строках отражаются только отчисления на ОСМС).

Порядок расчета среднесписочной численности ИП

Среднесписочная численность и для ИП и для Юр лиц рассчитывается по одинаковой формуле: (А+В+С+D+Е+F)/6 месяцев, где А, В, С, D, Е и F – количество работников за каждый месяц налогового периода.

В форму включен новый раздел «БИН аппарата акимов городов районного значения, сел, поселков, сельских округов».

В новом разделе в строке 910.00.025 указывается БИН аппарата акимов городов районного значения, сел, поселков, сельских округов по месту нахождения ИП.

При этом местом нахождения ИП признается место преимущественного осуществления деятельности индивидуального предпринимателя, заявленное при постановке на регистрационный учет в органе государственных доходов в качестве индивидуального предпринимателя.

СПЕЦИАЛЬНЫЙ НАЛОГОВЫЙ РЕЖИМ С ИСПОЛЬЗОВАНИЕМ ФИКСИРОВАННОГО ВЫЧЕТА

Приказом утверждена , новая форма 912 – Декларация для налогоплательщиков, применяющих СНР с использованием фиксированного вычета.

Появился новый вид СНР и изменили условия применения СНР на основе упрощенной декларации.

Сейчас на упрощенном режиме лимит работников составляет до 30 сотрудников с владельцем Упрощенки, и доход не должен превышать 2044 МЗП

Но добавили СНР с использованием фиксированного вычета

лимит до 50 работников и 12260 МЗП.

1) налоговый период – год

2) соответственно предел до 50 работников и 12260 МЗП – на год

Есть ньюанс с расчетом КПН по этому виду СНР,

Мы имеем право отнести на вычеты согласно статьи 692 Налового кодекса

В целях настоящего параграфа вычету подлежат следующие виды расходов:

1) на приобретение товаров;

2) по начисленным доходам работников и иным выплатам физическим лицам, подлежащим отнесению на вычеты

в соответствии со статьей 257 настоящего Кодекса;

3) на уплату налогов и платежей в бюджет, подлежащих отнесению на вычеты в соответствии со статьей 263 настоящего Кодекса;

4) суммы компенсаций при служебных командировках, подлежащие отнесению на вычеты в соответствии со статьей 244 настоящего Кодекса.

Плюс к этим вычетам можно вычесть доп.вычет

Статья 693. Дополнительный фиксированный вычет

Налогоплательщик, применяющий специальный налоговый режим с использованием фиксированного вычета,

вправе при определении налогооблагаемого дохода включить в сумму расходов, относимых на вычеты,

сумму фиксированного вычета в размере не более 30 процентов от суммы дохода, определенного с учетом корректировок,

предусмотренных пунктом 4 статьи 691 настоящего Кодекса.

При этом в случае применения положений части первой настоящей статьи общая сумма расходов, относимых на вычеты,

включая фиксированный вычет, не должна превышать 70 процентов от суммы дохода с учетом корректировок, предусмотренных пунктом 4статьи 691 настоящего Кодекса.

Таким образом, согласно статьи 695 Налогового кодекса при расчете

КПН мы умножаем 20% на доходы минус вычеты, которые не могут превышать 70%.

Т.е. при доходе 100 000 доход за минусом вычетов будет минимум 30 000,

КПН- 30 000 тенге х 20% = 6000 тенге

Ранее , при доходе 100 000 тенге на упрощенке, мы выплачивали ИПН -3%, тоесть 3 000 тенге

А если не использовать доп.вычет, предусмотренный статьей 693, то КПН будет рассчитываться аналогично расчету КПН на ОУР.

Тоесть фактически получается, при превышении 2044 МРП, оплата КПН при Специальном налоговом режиме с использованием фиксированного вычета

получается в два раза больше.

Декларация для налогоплательщиков, применяющих специальный налоговый режим с использованием фиксированного вычета, еще не утверждена.

Отчисления работодателей по Обязательному социальному медицинскому страхованию

с 1 июля 2017 года – 1% от объекта исчисления отчислений;

с 1 января 2018 года – 1.5% от объекта исчисления отчислений;

с 1 января 2020 года – 2% от объекта исчисления отчислений;

с 1 января 2022 года – 3% от объекта исчисления отчислений.

Взносы индивидуальных предпринимателей по Обязательному социальному медицинскому страхованию, получающих доходы по договорам ГПХ

- с 1 июля 2017 года – 5% от объекта исчисления взносов;

Как пояснили в ФСМС, взыскание производится на основе инкассового распоряжения органа госдоходов с направлением уведомления плательщику. Органы госдоходов вправе взыскивать с банковских счетов плательщика деньги в пределах образовавшейся задолженности.

«За неуплату (неперечисление), несвоевременную и (или) неполную уплату отчислений и (или) взносов на обязательное социальное медицинское страхование работодателями, индивидуальными предпринимателями предусмотрена административная ответственность в соответствии с Кодексом Республики Казахстан «Об административных правонарушениях»

ОСОБЕННОСТИ ИСЧИСЛЕНИЯ НАЛОГОВ С ЗАРАБОТНОЙ ПЛАТЫ

- Пенсионерам не начисляются социальные и пенсионные отчисления

- Нерезидентам (иностранцам) не начисляются социальные и пенсионные отчисления

- Если у нерезидента есть вид на жительство в Казахстане (разовое удостоверение) то они считаются резидентами

- Нерезидентам не предоставляется вычет , тоесть в формуле ИПН не отнимается вычет.

- Вычет не применяется, если человек отработал меньше половины месяца.

- Вычет может применяться только на одном месте работы, при наличии письменного заявления от сотрудника.

- Сумма больничных не может превышать 15МРП в месяц.

- Трудовой отпуск не может быть меньше 24 календарных дня в год, то есть 2 дня за каждый отработанный месяц.Если сотрудник не ходил в отпуск и уволился,ему необходимо выплатить компенсацию за неиспользованный отпуск из расчета среднедневного заработка.

Какие налоги платит ИП по упрощенке в Казахстане в 2019

Каждый работающий человек, проживающий в Казахстане, должен платить налоги. Это делается для того, чтобы страна смогла обеспечить достойный уровень жизни гражданам. Индивидуальным предпринимателям также следует отдавать часть своего дохода на благо страны. Часто людям трудно разобраться в цифрах, и они ищут информацию в интернете. Поэтому расскажем, какие налоги платит ИП по упрощенке в Казахстане.

Как только зарегистрируете ИП (индивидуальное предприятие), вы обязаны пойти в налоговую инспекцию и сообщить об открытии своего дела. Там предложат выбрать тип налогообложения, который будет наиболее выгодным и удобным.

Чаще всего начинающие бизнесмены выбирают режим, основывающийся на упрощенной декларации, или упрощенке. Он характеризуется относительно низким уровнем налога и меньшей отчетностью.

Если предприятие оформлено на вас и вы единственный работник, то и должны платить только за себя. Индивидуальный предприниматель РК в этом случае производит такие отчисления:

- Налог от дохода — 3% (в сумму входит индивидуальный подоходный налог + социальные отчисления — по 1,5%).

- Если оборот составляет более 30000 МРП (месячного расчетного показателя) в год, то предприниматель платит 12% от оборота — налог на добавленную стоимость (НДС РК). Кстати, если товар идет на экспорт, эта цифра не котируется.

- Обязательный пенсионный взнос (ОПВ) — 10 % от заработного дохода.

- Социальный налог (СО), который составляет 3,5% от ЗП (зарплаты).

Предприниматель может сам выбирать размер дохода для отчислений ОПВ и СО. Он определяется такими цифрами: от 1 до 50 минимальной зарплаты (МЗП) для пенсионного взноса и от 1 до 7 МЗП для социального отчисления.

Стоит отметить, что до 2020 года индивидуальные предприниматели не платят взносы в медицинский страховой фонд.

Также налоговая система РК определяет особые сроки выплат по упрощенке. Так, налог от дохода и налоговую ставку от дохода необходимо платить два раза в год — не позднее 25 августа текущего года и такого же числа в феврале следующего года. Пенсионный и социальный взнос платят ежемесячно, не позднее 25 числа.

Говоря об упрощенной декларации, стоит отметить, что в Казахстане получить ее может не каждый предприниматель. Налоговая откажет, если вы занимаетесь следующими видами деятельности:

- бухгалтерия и аудит;

- услуги в области юриспруденции;

- проведение лотерей;

- прием стеклотары;

- продажа бензина;

- производство продукции, на которую нужны акцизы и прочее.

С детальным перечнем можете ознакомиться в 683 статье НК РК (Налогового кодекса Казахстана).

Если платите налоги по упрощенке, вести бухгалтерский учет не обязательно, однако тщательно собирайте и сохраняйте всю документацию, чтобы избежать проблем в будущем.

Какие налоги платит ИП по упрощенке в Казахстане в 2019 году за работников

Вы разобрались, как платить налоги по упрощенке за себя. Однако как поступить, если на вас работают люди? Какие отчисления проводятся в этом случае? Расскажем все подробно.

Налоги в РК по упрощенке за работников выглядят так:

- С января 2019 года ИПН (налог от дохода) за каждого работника составляет 10%. Если ЗП меньше 25 месячных расчетных показателей, сумма взноса уменьшается в 10 раз.

- ОПВ — 10% за каждого работника. Однако этот налог не может составлять больше 10%, если максимальное количество МРП — 50.

- СО составляют 3,5% с вычетом пенсионного взноса. Не могут быть меньше указанной суммы при 1 минимальной заработной плате и больше нее при 7 минимальных зарплатах.

- Фонд медицинского страхования (ОСМС) — 1,5% от заработной платы (не более 10 МРП)

Социальные отчисления и НДС за работников не уплачиваются.

Что касается сроков, то они практически такие же, как и в случае с уплатой налогов по упрощенке за себя, только их необходимо платить ежемесячно — не позднее 25 числа следующего месяца.

Налоговая инспекция Казахстана утверждает, что, если планируете сдавать декларацию по упрощенке, в составе ИП не может быть больше 30 человек. Также такой налог не могут платить те, кто ведет бизнес в нескольких городах или странах.

Каждые полгода владельцу ИП необходимо сдавать отчет — заполненную декларацию (также она называется форма 910). В него вписываются все данные о доходах и налогах.

Вы узнали, какие налоги должен платить индивидуальный предприниматель по упрощенке в Республике Казахстан. Изучите информацию: она поможет быстро разобраться в основах предпринимательской деятельности.

Режимы налогообложения для индивидуальных предпринимателей в Казахстане

Выбор подходящего налогового режима необходимо осуществить при постановке на регистрационный учет в качестве ИП при подаче налогового заявления.

При этом, неосуществление выбора специального налогового режима в налоговом заявлении будет считаться согласием вновь созданного ИП на общеустановленный порядок налогообложения (последующий переход на специальный налоговый режим возможен не ранее чем через один календарный год применения общеустановленного порядка).

В случае выбора в налоговом заявлении специального налогового режима без предоставления на бумажном носителе или в электронном виде, в том числе посредством веб-портала «электронное правительство», расчета по патенту, к ИП, с даты государственной регистрации в качестве ИП в налоговых органах, будет применяться специальный налоговый режим на основе упрощенной декларации.

В Казахстане для ИП существуют следующие режимы налогообложения

1. Общеустановленный порядок;

2. Специальные налоговые режимы:

2.2 Упрощенная декларация;

2.3 Специальный налоговый режим для крестьянских и фермерских хозяйств;

Специальный налоговый режим не вправе применять:

1) ИП, осуществляющие следующие виды деятельности:

– производство подакцизных товаров;

– хранение и оптовая реализация подакцизных товаров;

– реализация отдельных видов нефтепродуктов – бензина, дизельного топлива и мазута;

– организация и проведение лотерей (кроме государственных (национальных);

– сбор и прием стеклопосуды;

– сбор (заготовка), хранение, переработка и реализация лома и отходов цветных и черных металлов;

– деятельность в области бухгалтерского учета или аудита;

– финансовая, страховая деятельность и посредническая деятельность страхового брокера и страхового агента;

– деятельность в области права, юстиции и правосудия.

2) Налогоплательщики, имеющие иные обособленные структурные подразделения и (или) объекты налогообложения в разных населенных пунктах;

3) Налогоплательщики, оказывающие услуги на основании агентских договоров (соглашений).

Условия применения налогового режима

При специальной налоговой режиме на основе патента ИП не должен использовать труд работников, осуществляет деятельность в форме личного предпринимательства и предельный доход за налоговый период не должен превышать 300-кратного МЗП (6857700 тенге). Статья 429 НК РК. Срок сдачи налоговой отчетности: календарный год (статья 430 НК РК)

При специальной упрощенной декларации предельная среднесписочная численность работников за налоговый период 25 человек, включая самого ИП и предельный доход за налоговый период составляет 1400-кратный МЗП (32002600 тенге). пп 1) статьи 433 НК РК. Срок сдачи отчетности в СОНО за первое полугодие до 15 августа текущего года, а за второе полугодие срок отчетности в СОНО до 15 февраля следующего года.

Общеустановленный порядок Календарный год с 1 января по 31 декабря ( статья 148 НК РК)

Особенности специального режима на основе патента это – одновременная выплата всех налогов в момент оформления патента, отсутствие необходимости в выдаче фискальных чеков, отсутствует необходимость в кассовом аппарате и практически отсутствует налоговая отчетность. А в специальном режиме на основе упрощенной декларации налоги уплачиваются по факту получения дохода, а не по предоплате, как по патенту.

Для сведения налогоплательщиков налоги в разных режимах:

– ИПН 2 % от заявленного дохода ( статья 432 НК РК);

– Социальные отчисления в размере 5% от МЗП

– п. 2 ст. 14 Закона «Об обязательном социальном страховании», ч.4 п. 4 Правил исчисления и перечисления социальных отчислений;

Пенсионный взнос в размере 10 % от заявляемого дохода (п.3 ст. 25 Закона «О пенсионном обеспечении в Республике Казахстан»).

– ИПН 3 % от совокупного дохода – выручки ( статья 436 НК РК);

– Социальные отчисления в размере 5% от МЗП за самого ИП и за каждого работника (п. 2 ст. 14 Закона «Об обязательном социальном страховании», ч.4 п. 4 Правил исчисления и перечисления социальных отчислений);

– Пенсионный взнос в размере 10% от дохода за самого ИП и за наемных работников (п.3 ст. 25 Закона «О пенсионном обеспечении в Республике Казахстан»).

– ИПН 10% от суммы дохода (п.1 ст. 158 НК РК). При этом облагаемый доход составляет разницу между выручкой и расходами по получению дохода; o Социальный налог в размере 2 МРП за самого ИП и 1 МРП за каждого наемного работника (п. 2 ст. 358 НК РК);

– НДС по ставке 12%, если будет превышен минимум оборота по реализации товаров, работ и услуг, составляющий 30 000-кратную величину МРП, в течение любого периода (не более 12-месячного) (п.1 ст. 268 , п. 5 ст. 568 НК РК);

– Пенсионный взнос в размере 10% от дохода за самого ИП и за наемных работников (п.3 ст. 25 Закона «О пенсионном обеспечении в Республике Казахстан»).

Ускенбаева А.М., ведущий специалист

УГД по Жетысускому району города Алматы

В том, что в этой жизни нужно в первую очередь рассчитывать на себя сомнений быть не может. Вековой жизненный опыт доказывает, что только идущий осилит дорогу. Если трактовать это крылатое изречение на современный лад, то оно больше всего характеризует людей, занимающихся предпринимательской деятельностью. Над сказать, что сообщество представителей малого бизнеса неоднородно и нестатично. Кто-то начинает собственное дело, кому-то сопутствует успех, и он из мелкого бизнесмена вырастает в собственника серьезной компании, ну, а кого-то ожидает фиаско. С другой стороны, статистика государственных органов свидетельствует, что почти ежедневно по всей России регистрируются ИП. И вот на этом этапе нужно сделать все грамотно и с точки зрения права, и с точки зрения экономики.

Начало любого дела связано с большим хлопотами, а также максимальными финансовыми вложениями. Именно поэтому еще в момент регистрации необходимо понимать механизмы оптимизации расходной части. Новому ИП это можно сделать, как минимум, правильно выбрав налоговый режим. В большинстве случаев отличным решением будет упрощенная система налогообложения – УСН.

Внимание! Если при открытии ИП налоговый режим не был выбран, то к предпринимателю автоматически применяется общая система налогообложения. А это для мелкого бизнесмена и хлопотно, и накладно.

Это самый распространенный среди бизнесменов-новичков налоговый режим. Секрет популярности прост: ИП вместо трех обязательных общих налогов будет платить лишь один, при этом законодатель предоставляет право выбора его ставки:

- 6 %, исчисляемых с дохода за отчетный период;

- 5-15 % (в каждом регионе своя ставка) исчисляемые с разницы величин «доход – минус – расход».

Внимание! ИП на УСН обязан платить ставку налога по итогам отчетного периода – квартала, а вот отчетность положено ставь всего лишь одни раз в год.

Нельзя не отметить еще один важный момент: если ИП выбрал 6%-ный налог с дохода, то его ставка может быть уменьшена на сумму страховых взносов. Если предприниматель работает без привлечения наемных сотрудников, то налог «за себя» может быть снижен полностью в том случае, если позволяет размер страховых отчислений. Для ИП с работниками ставку налога можно уменьшить вполовину.

Чтобы вновь открытое индивидуальное предпринимательство изначально велось в соответствии с УСН, еще на стадии оформления необходимо указать именно этот налоговый режим. Вообще же после регистрации ИП, в ту же налоговую службу необходимо обратиться с уведомлением о выборе этой системы налогообложения в срок не позднее 30 дней с даты получения статуса ИП.

- Выбирается вид деятельности согласного ОКВЭД.

- Выбирается система налогообложения.

- Уплачивается гос. пошлина в любом отделении Сбербанка – 800 рублей.

Предприниматели, оформляющие деятельность на территории республики Крым и в городе Севастополь от уплаты государственной пошлины освобождены.

- Гражданский паспорт.

- Свидетельство ИНН физического лица.

- Платежка об уплате гос. пошлины.

- Заявление о регистрации в качестве ИП – форма Р21001 (2 экземпляра).

- Уведомление о выборе УСН – форме №26.2-1 (2 экземпляра).

Если оформлением ИП будет заниматься доверенное лицо, то ему необходимо оформить соответствующую доверенность. В том случае, когда пакет документов будет отправляться по почте, то с паспорта и свидетельства делаются копии, которые заверяются у нотариуса. И только в таком виде отсылаются для регистрации.

Шаг № 3 Получение на руки регистрационных документов

- Свидетельство о регистрации с указанием ОГРНИП.

- Выписка из ЕГРИП.

- Свидетельство присвоения ИНН.

Подтверждающим документом того, что ИП на УСН является второй экземпляр уведомления, поданного в налоговый орган, на котором сделана отметка ФНС.

Здесь все просто! Налоговая сама отправляет в Пенсионный фонд данные о вновь зарегистрированном ИП, который в свою очередь администрирует уплату отчислений в Фонд обязательного медицинского страхования. После этого ПФ на электронный адрес, который ИП указал при регистрации, отправляет уведомление о постановке на учет. Если по каким-либо причинам такое письмо на е-майл не было отправлено, то предприниматель может получить уведомление самолично. Для этого ему в ПФ необходимо предъявить паспорт и регистрационные документы из налоговой.

Безусловно, УСН имеет и свои минусы. Эта информация подробно отражена в специальных материалах на нашем сайте, посвященным характеристикам применяемых на сегодняшний день в России налоговых режимов.

Позвольте представиться. Меня зовут Василий. Я уже более 15 лет являюсь частным предпринимателем. Я считаю, что в настоящее время являюсь профессионалом в своей области и хочу помочь всем посетителям сайта решать сложные и не очень задачи. Все данные для сайта собраны и тщательно переработаны для того чтобы донести в удобном виде всю требуемую информацию. Однако чтобы применить все, описанное на сайте всегда необходима консультация с профессионалами.