Сегодня предлагаем вашему вниманию статью на тему: "заявление на закрытие ип в фсс как работодателя". Мы постарались в полной мере раскрыть тему и объяснить все доступным языком. Все свои вопросы вы можете задавать в комментариях к статье. Наш эксперт будет оперативно на них отвечать.

Содержание

Регистрация и снятие с учета индивидуальных предпринимателей осуществляется по экстерриториальному принципу, т.е. обратиться с соответствующим заявлением можно в любой территориальный орган ФСС РФ вне зависимости от места регистрации.

подать заявление на регистрацию и снятие с учета можно на Едином портале госуслуг

Регистрация юридических лиц в Фонде социального страхования РФ осуществляется одновременно с регистрацией в налоговых органах. Между ФНС и Фондом реализован обмен данными по защищенным каналам связи. Дополнительного обращения юридических лиц в ФСС не требуется. Исключение составляет регистрация обособленных подразделений . Заявление о регистрации в Фонде нужно подать в отношении обособленных подразделений, имеющих собственный расчетный счет в банке и начисляющих выплаты и иные вознаграждения в пользу своих работников. Срок обращения – не позднее 30 календарных дней со дня создания такого обособленного подразделения.

Документы, необходимые для регистрации и снятия с учета:

а) для регистрации в качестве страхователя – заявление о регистрации в качестве страхователя юридического лица по месту нахождения обособленного подразделения, копии документов, подтверждающих наличие открытого юридическим лицом счета в банке (иной кредитной организации) для совершения операций обособленным подразделением и начисление выплат и иных вознаграждений в пользу физических лиц;

б) для снятия с регистрационного учета – заявление о снятии с регистрационного учета юридического лица по месту нахождения обособленного подразделения, копии документов, подтверждающих закрытие юридическим лицом счета в банке (иной кредитной организации), открытого для совершения операций обособленным подразделением, либо прекращения полномочий обособленного подразделения по начислению выплат и иных вознаграждений в пользу физических лиц) по месту нахождения такого обособленного подразделения.

Снятие с регистрационного учета обособленных подразделений осуществляется в случаях:

- ликвидации обособленного подразделения юридического лица – на основании заявления ;

- ликвидации юридического лица, имеющего обособленные подразделения;

- закрытия юридическим лицом счета в банке, открытого для совершения операций обособленным подразделением, либо прекращения полномочий обособленного подразделения по начислению выплат и иных вознаграждений в пользу физических лиц – на основании заявления ;

- выявления территориальным органом Фонда факта несоблюдения при регистрации в качестве страхователя обособленного подразделения юридического лица условий регистрации страхователей.

Индивидуальные предприниматели обязаны подать заявление о постановке на учет в случаях:

Документы, необходимые для регистрации и снятия с учета при заключении трудового договора с работником:

а) для регистрации в качестве страхователя – заявление о регистрации, копия документа, удостоверяющего личность, и копии трудовых книжек нанятых работников или трудовых договоров, заключенных с работниками.

б) для снятия страхователя с регистрационного учета – заявление о снятии с регистрационного учета и копии документов, подтверждающих наступление обстоятельств, являющихся основанием для снятия с регистрационного учета (прекращение действия трудового договора с последним из принятых работников);

в) в случае изменения места жительства страхователя – заявление о регистрации в качестве страхователя в связи с изменением места жительства (далее – заявление о регистрации в связи с изменением места жительства) и копия документа, удостоверяющего личность.

Документы, необходимые для регистрации и снятия с учета при заключении гражданско-правового договора:

а) для регистрации страхователя – заявление о регистрации, копия документа, удостоверяющего личность, копии гражданско-правовых договоров с физическими лицами, при наличии в них условий о том, что страхователь обязан уплачивать страховые взносы на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний за указанных лиц;

б) для снятия страхователя с регистрационного учета – заявление о снятии с регистрационного учета и копии документов, подтверждающих расторжение либо окончание срока действия гражданско-правовых договоров (при отсутствии трудовых договоров с нанимаемыми страхователем работниками);

в) в случае изменения места жительства страхователя – заявление о регистрации и копии документа, удостоверяющего личность.

Снятие с регистрационного учета индивидуальных предпринимателей осуществляется в случаях:

- прекращения трудового договора с последним из принятых работников – на основании заявления ;

- расторжения либо окончания срока действия гражданско-правовых договоров, заключенных с физическими лицами при условии отсутствия трудового договора с работниками – на основании заявления ;

- при наличии в территориальном органе Фонда сведений из ЕГРИП о прекращении деятельности физического лица в качестве индивидуального предпринимателя, в том числе в связи со смертью данного лица.

Индивидуальные предприниматели также могут добровольно вступить в правоотношения по обязательному социальному страхованию на случай временной нетрудостпособности и в связи с материнством. В этом случае они обязаны уплачивать страховые взносы за себя и вправе получать страховое обеспечение (пособия).

Документы, необходимые для регистрации и снятия с учета:

а) для регистрации в качестве страхователя – заявление о регистрации и копия документа, удостоверяющего личность;

б) для снятия с регистрационного учета – заявление о снятии с регистрационного учета;

в) в случае изменения места жительства страхователя – заявление о регистрации лица, добровольно вступившего в правоотношения по обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством, в связи с изменением места жительства и копия документа, удостоверяющего личность.

Срок снятия с учета – в течение 14 рабочих дней со дня поступления в территориальный орган Фонда заявлений.

Снятие страхователя с регистрационного учета не освобождает его от погашения задолженности по обязательным платежам в Фонд.

После расторжения трудового договора или гражданско-правового договора (ГПХ) со своим последним работником, необходимо сняться с учёта в фондах в качестве работодателя.

После того, как уплатили все долги и штрафы, сдали необходимую отчётность в фонды, можно обращаться с заявлением о снятии с учёта.

Рекомендую перед походом позвонить в территориальные отделения фондов и уточнить требуемые документы, т.к. в зависимости от региона они различаются, особенно это касается Пенсионного фонда.

1) ФСС

— Заявление о снятии с учёта в качестве работодателя (скачать бланк).

— Копии приказов об увольнении или иных документов, подтверждающих

прекращение трудовых (гражданско-правовых) отношений с работниками.

— Заявление установленной формы (скачать бланк).

— Копии приказов об увольнении или иных документов, подтверждающих

прекращение трудовых (гражданско-правовых) отношений с работниками.

• В течение 14 дней вас должны снять с учёта в ФСС и ПФР и направить по почте копию этого решения.

• Хотя с 30 сентября 2014 по новым правилам уведомление может быть отослано не по почте, а с использованием сети Интернет.

Если вы закрываете ИП – нужно позаботиться об оформлении документации. Чтобы у вас не возникло путаницы в отчетах, мы подробно разберем все вопросы и разложим по полочкам инструкцию о том, как правильно произвести снятие ИП с учета в Пенсионном фонде России (ПФР) и Фонде социального страхования (ФСС).

Алгоритм действий зависит от того, работодатель вы или нет. Существуют разные регламенты по закрытию ИП. Если работников в штате не было, вам будет проще свернуть дело, так как отчисления осуществлялись только в ПФР и налоговую. Страховые взносы в ФСС предприниматели за себя делают очень редко, поэтому направлять туда заявление о снятии ИП с учета не требуется.

Снятие ИП с учета в ПФР – дело ведомства. Фонд принимает решение самостоятельно и убирает запись об индивидуальном предпринимателе, если за ним нет задолженностей по отчетам и перечислениям взносов. Но «удалиться» вы можете и самостоятельно, чтобы быть уверенным, что все моменты учтены. Для этого вам нужно уточнить, есть ли задолженность, и направить в ПФР заявление о снятии с учета.

Для предпринимателя, имеющего штат сотрудников, с которыми оформлены трудовые договоры, предусмотрены другие правила. Закрытие ИП не займет у вас много времени.

В первую очередь нужно правильно завершить отношения с работниками:

- Расторгнуть договор.

- Выплатить заработную плату и другие начисления всем сотрудникам на момент закрытия ИП.

- Перечислить взносы в налоговую, Пенсионный фонд и Фонд социального страхования.

Только завершив перечисленные дела, физическое лицо, утратившее статус ИП, может начать собирать пакет документов для ПФР и ФСС.

Список документов на снятие с учета в ФСС следующий:

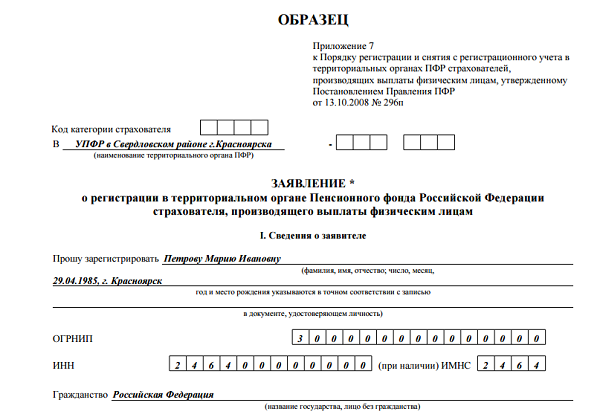

- Бланк заявления о снятии ИП с учета в ФСС (регламент №574).

- Копии приказов и договоров о расторжении трудовых отношений с каждым сотрудником.

- Паспорт работодателя.

Обратиться в ФСС с заявлением о закрытии ИП как работодателя можно в любое время. Определенные сроки для этой процедуры не указаны. В течение двух недель (14 дней) Фонд должен рассмотреть запрос и выдать уведомление о закрытии ИП. Отказ приходит лишь в том случае, когда остались долги по страховым взносам.

Получив положительный ответ, бывший работодатель отправляется в Пенсионный фонд, чтобы и здесь избавиться от этого статуса.

Чтобы у ПФР не возникло претензий на неуплату взносов за сотрудников, числившихся раньше в штате, бывшему предпринимателю необходимо уведомить фонд о расторжении трудовых договоров.

- Бланк заявления по форме (приложение 10 к регламенту №296) с указанием причины обращения.

- Копии приказов об увольнении сотрудников по причине ликвидации ИП.

- Паспорт.

ПФР может предоставить клиенту список необходимых документов, потому что каждое прекращение деятельности бизнесмена рассматривается индивидуально.

Предприниматель может подать документы в фонды самостоятельно или через представителя (по доверенности):

- При личном обращении не требуются дополнительные документы о подтверждении права обращения, кроме паспорта.

- Если процедурой закрытия и снятия с учета индивидуального предпринимателя занимается другой человек, то ему нужна доверенность, заверенная нотариусом.

- Все документы могут быть отправлены в фонды заказным письмом с уведомлением и описью содержимого конверта.

ИП-работодатель, закрывая свое дело, должен отчитаться как в налоговой, так и во внебюджетных фондах. ИП, не имеющему сотрудников, необходимо сняться с регистрации только в налоговой. Не забывайте после закрытия ИП проверить все документы. Также очень важно проследить за тем, чтобы любая задолженность была погашена. Если все сделаете правильно, то проблем при возможной проверке у вас не возникнет.

Для снятия с учета ИП в ФСС нужно обратиться в фонд с соответствующим заявлением. Закрытие ИП — не единственная причина для снятия с учета в фонде соцстрахования. Предприниматель может продолжать вести бизнес самостоятельно либо, привлекая сотрудников для выполнения разовых работ в рамках гражданско-правовых договоров (при этом в ФСС регистрироваться не нужно).

Снятие с учета в ФСС требуется после увольнения всех сотрудников, которые работали по трудовому договору у индивидуального предпринимателя. Выплаты страховых взносов в ФСС в рамках гражданско-правовых договоров носят добровольный характер. ИП по своему желанию может включить пункт о добровольном страховании сотрудников и уплате взносов за них «на травматизм». Если у ИП продолжают действовать гражданско-правовые договоры с подобными условиями, то сниматься с учета ему не нужно.

Сделать это необходимо, если ИП:

- принял решение о закрытии бизнеса;

- изменил место жительства;

- уволил последнего работника и будет продолжать работать самостоятельно;

- решил прекратить добровольную уплату взносов по нетрудоспособности и материнству.

Снятие с учета позволит предпринимателю без работников избавиться от необходимости предоставления ежеквартальной отчетности по уплаченным и начисленным страховым взносам. Компании такой возможности лишены: у них должен быть как минимум один работник (директор), поэтому они обязаны продолжать подавать нулевую отчетность вплоть до закрытия.

Для снятия с учета ИП в ФСС требуется одновременное предъявление следующих документов:

- заявления о снятии с учета;

- копии приказа об увольнении или расторжении трудового договора (или иные документы, подтверждающие прекращение работы последнего из наемных сотрудников).

Подать пакет документов в территориальное отделение можно лично (при себе нужно иметь паспорт и печать при ее наличии) либо по почте заказным письмом с описью вложения. В последнем случае потребуется нотариальное заверение предоставляемых копий.

Подается заявление в ФСС о закрытии ИП на бланке по установленной форме (можно найти в законе, регламентирующем порядок постановки и снятия с учета в фонде). В нем нужно заполнить сведения о предпринимателе в качестве страхователя (юридический адрес, контакты, код подчиненности, регистрационный номер и пр.).

В некоторых отделениях фонда дополнительно требуют предоставить полученное из ФСС уведомление о регистрации в качестве работодателя. Но ИП может указать в своем заявлении, что оно было утеряно (никаких штрафов за утрату уведомления не полагается). Достаточно знать свой регистрационный номер как работодателя.

Ликвидация статуса работодателя и номера ИП в ФСС осуществляется в течение 14 рабочих дней. После чего индивидуальный предприниматель получит копию решения фонда. При отказе в снятии с учета фонд обязан указать причины такого решения.

ИП обязан сдать отчетность 4-ФСС до того момента, пока его не сняли с учета. Например, при получении уведомления о ликвидации его регистрационного номера 20 февраля он должен подать отчет за 1 квартал до 15 апреля.

Стоит предварительно произвести сверку расчетов в фонде (заказать акт сверки). При наличии задолженности или переплаты в снятии с учета могут отказать. Если специалистами ФСС в ходе камеральной проверки будет выявлена недоимка, ее нужно погасить как можно быстрее. После чего с документом, подтверждающим оплату образовавшегося долга, нужно подать заявление в фонд.

При необходимости нужно написать заявление о возврате излишне уплаченных сумм в бюджет. После рассмотрения сотрудники фонда обязаны оповестить его о своем решении по почте заказным письмом и перечислить деньги на расчетный счет ИП (при его отсутствии — на личный счет).

Важно учитывать, что отсутствие документа, подтверждающего ликвидацию статуса работодателя, не является основанием для отказа в закрытии ИП. Он не относится к перечню обязательных.

Порядок снятия с учета добровольно застрахованного предпринимателя

В случае, когда предприниматель не привлекал наемных работников, ему не нужно обращаться в фонд для снятия с учета. При стандартных условиях ИП не обязан уплачивать за себя страховые взносы по нетрудоспособности, материнству и на травматизм. Но он может добровольно зарегистрироваться в фонде для получения компенсации из фонда соцстрахования по больничным листам и пособий по уходу за ребенком (при болезни, выходе в декретный отпуск, рождении ребенка).

Если ИП согласен на уплату страховых взносов, он получает статус добровольно застрахованного лица. Для снятия его с учета (как и для регистрации) требуется только заявление.

Но можно и вовсе не подавать никаких документов и просто дождаться ликвидации статуса добровольца.

Стоит учитывать, что при неуплате страхового взноса за себя до 31 декабря текущего года предприниматель будет автоматически снят с учета в качестве добровольно застрахованного лица с 1 января следующего года.

Об этом он будет оповещен в письменном виде.

Никаких пени и штрафов за неуплату страховых взносов на добровольной основе не предусмотрено. Отчетность ИП за себя, которая ранее сдавалась по форме 4-а ФСС, была упразднена весной 2016 года.

У многих индивидуальных предпринимателей, в процессе ведения деятельности, возникает вопрос: как снять с учета ИП как работодателя в ФСС? Ведь при увольнении сотрудника, наниматель, в виде частного бизнесмена, должен соблюдать все нормы законодательства и не нарушить права своих сотрудников.

ИП, у кого заключен трудовой(ые) договор(ы) с сотрудником(и), также те, кто платит по договору(ам), отвечающего(им) признакам гражданско-правового характера, выплаты, по которому(ым), согласно законодательству РФ, начисляются взносы, должны самостоятельно проводить процедуру снятия с государственного оформления в Фонде социального страхования РФ (п. 1 раздела 1 Порядка регистрации в виде страхователей юр. лиц по месту нахождения обособленных подразделений и физ. лиц в исполнительных гос. органах Фонда соц. страхования РФ, утвержденного 23.03.04 г. постановлением № 27).

Физические лица, оформившиеся как частные бизнесмены снимаются с оформления в виде страхователей в указанной организации, если отсутствует задолженность по обязательным выплатам. Узнать об имеющейся задолженности вы можете обратившись в территориальный отдел соцстраха.

При расторжении контракта с нанятым сотрудником, индивидуальный предприниматель обязан снять ИП с учета в ФСС, для этого нужно предоставить следующий перечень документов в Фонде соцстраха:

- заявление о высвобождении с государственного оформления в установленной форме (от 25.10.2013);

- уведомление в ФСС о регистрации физического лица в качестве страхователя;

- копия приказа о расторжении и прекращении трудовых отношений с бывшим сотрудником или иного документа, подтверждающего расторжение с работником отношений по заключенному контракту.

Через две недели, прошедших после подачи всех необходимых документов, происходит снятие с учета ИП как работодателя в Фонде соцстраха.

Как видим, это не так уж сложно и данная информация, надеемся, поможет Вам в благополучной ликвидации вашего бизнеса.

Снятие с регистрационного учета индивидуальных предпринимателей осуществляется по месту их регистрации в территориальных органах Фонда социального страхования РФ (ФСС) на основании Заявления о снятии с регистрационного учета в территориальном органе ФСС РФ физического лица (Заявление о снятии с учета в ФСС). Помимо заявления о снятии с учета в ФСС, представляются копии документов, подтверждающих наступление обстоятельств – оснований для снятия с учета.

Копии документов должны быть заверены в установленном законодательством РФ порядке, за исключением случаев, когда заявитель представляет копии одновременно с подлинниками. Тогда копии заверяются работниками территориальных органов Фонда.

Документы могут быть представлены в ФСС заявителем лично, направлены почтовым отправлением или в электронной форме.

При представлении заявления о снятии с регистрационного учета в ФСС, отправителю направляется электронное письмо с подтверждением приема заявления.

При представлении лично по просьбе заявителя на втором экземпляре заявления о снятии ИП с учета в ФСС делается отметка о принятии заявления и прилагаемых к нему документов. Она заверяется подписью лица, принявшего документы с указанием его фамилии, инициалов, должности, даты приема.

В течение 14 дней со дня подачи страхователем заявления о снятии с регистрационного учета в ФСС индивидуальному предпринимателю выдается или направляется по почте копия решения о снятии с регистрационного учета.

Снятие ИП с учета по ЕНВД подразумевает, что бизнесмен заявляет о переходе на другую систему налогообложения, в том числе и в случае, когда в соответствии с требованиями законодательства он не вправе применять данный налоговый режим. Снятие с учета в данном случае не связано с прекращением бизнеса, а только с изменением специфики его осуществления.

Поэтому снятие с налогового учета ИП подразумевает, что гражданин исключается только из ЕГРИП, освобождается от уплаты специальных налоговых платежей, которые предусмотрены для субъектов предпринимательства, но при этом за ним сохраняется статус налогоплательщика.

Однако по закону предприниматель может сделать это и после закрытия ИП. По итогам оформления и подачи документов специалисты пенсионного фонда имеют в распоряжении три дня, чтобы провести ликвидацию регистрационного номера. Если в этой инстанции откажут, бизнесмену могут отказать и в налоговой службе. Основанием для отказа может быть не предоставление отчетной документации по сотрудникам.

Иногда закрывать ИП приходится при наличии долговых обязательств. Они могут возникнуть по налогам или пенсионным начислениям. Чтобы не получить отказ, можно отправить документы почтой. Их обязательно примут в налоговой службе. Но предприниматель должен будет выплачивать долги в добровольном или принудительном порядке.

В противном случае последуют штрафные санкции и репутационные потери. Штраф в 5000 рублей налагается за незначительное нарушение сроков, а если просрочка продлилась более 90 дней, то размер штрафа увеличивается вдвое. До 10 000 рублей. Мало этого, в ФСС придется еще выплатить 10 процентов от суммы выплат, начисленных работникам за весь период работы, но этот штраф будет не менее 20 000 рублей.

В 2018 году в ФНС также необходимо сдавать единый социальный расчет по страховым взносам. Это новая форма отчета, введенная в действие с 01.01.2017. Срок сдачи отчета ЕССС — ежеквартально не позднее 30-го числа следующего месяца. В 2018 году новый отчет ЕССС необходимо сдать в следующие сроки:

ИП, который является страхователем, если среднесписочная численность его работников не превышает 25 человек, не позднее 20-го числа календарного месяца, следующего за отчетным периодом, обязан предоставлять расчет на бумажном носителе в отделение ФСС по начисленным и уплаченным страховым взносам (на обязательное социальное страхование на случай временной нетрудоспособности, по обязательному социальному страхованию от несчастных случаев на производстве и профессиональных заболеваний и в связи с материнством) и по расходам на выплату обязательного страхового обеспечения по форме 4-ФСС .

Индивидуальный предприниматель, который состоит на учете в ФСС, должен ежемесячно производить перечисления страховых взносов до 15-го числа каждого месяца. Сумма взносов в ФСС рассчитывается, исходя из размера страхового тарифа на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний. Данный тариф указывается в уведомлении о регистрации в ФСС. Размер тарифа составляет от 0,2 до 8,5. Он зависит от класса профессионального риска. Денежный тариф умножается на сумму начислений в пользу работников (за прошлый месяц).

Снятие с учета в ПФР Вопрос о снятии с учета в ПФР довольно спорный, и его решение остается, в первую очередь, на усмотрение предпринимателя. Порядок постановки и снятия с учета в ПФР регулируется постановлением правления ПФР от 13.10.08 № 296п, которое не обязывает ИП после увольнения всех сотрудников обращаться в ПФР.

- заявление;

- копии всех документов о прекращении трудовых отношений с работниками. Это могут быть как соглашения о расторжении трудового договора, так и приказы об увольнении (п.п. 22, 23 приказа Министерства здравоохранения и социального развития РФ от 07.12.2009 № 959н).

Как снять ИП с учета в налоговой, ПФР и ФСС — пошаговая инструкция

Документы рассматриваются в ФСС и ПФР в течение двух недель, затем бывшему работодателю письмом отправляется копия вердикта о снятии с учета. Хотя по новым правилам подтверждение о снятии с учета может быть направлено и в электронном формате, на указанную почту ИП.

В ФСС необходимо обратиться, если ИП состоял там на учете в качестве работодателя. При этом необходимо предоставить отчет 4-ФСС, заявление о снятии с учета и копии документов, подтверждающих расторжение трудовых отношений с сотрудниками (например, приказ об увольнении).

Как закрыть ИП в 2018 году: пошаговая инструкция для тех, кто хочет это сделать самостоятельно

На самом деле, предоставление такого документа сейчас не является обязательным, так как обмен данными между ПФР и МНС происходит по своим каналам. Но лучше позвоните в свое отделение Налоговой и уточните этот момент. Просто спросите, нужны ли им данные из ПФР в бумажном виде на закрытие ИП.

- Например, если не сдадите декларацию за 2018 год, то насчитают взносы в размере 212 360 рублей.

- Если не сдадите декларацию за 2019 год, то ждите требование об уплате взносов в максимальном размере на сумму 234 832 руб.

- Аналогично для 2020 года: 259 584 рублей.

Регистрация ИП: особенности юридического статуса в качестве работодателя в 2018 году

Регистрация индивидуального предпринимателя в качестве субъекта трудовых отношений – достаточно сложная и долгая процедура, требующая тщательной юридической подготовки. Правовой статус ИП двойственен по своей природе, так как на него одновременно действуют нормы законодательства и для физлиц, и для юридических лиц. С одной стороны, гражданин приобретает возможность вести бизнес без создания нового хозяйствующего субъекта, но с другой стороны его права не так обширны, как у юридического лица. При этом статус ИП обязывает уплачивать налоги и страховые выплаты.

Современная сфера регулирования финансово-экономических и трудовых отношений достаточно строго регламентируется Трудовым кодексом Российской Федерации и целым рядом сопутствующих нормативных актов. К примеру, важным и актуальным вопросом является регистрация правового статуса ИП в качестве работодателя в 2018 году– в частности, особого внимания заслуживают некоторые отдельные нюансы обозначенного сегмента трудового законодательства.

Образец заявления о снятии с учета в фсс в качестве работодателя ИП на 2018 год

Юристы онлайн сервиса «Документовед» составили для вас подробную пошаговую инструкцию, как заполнить заявление о снятии с учёта в ФСС в качестве работодателя ИП. Если вы не хотите тратить время на изучение подобных памяток, просто скачайте образец заполнения заявления о снятии с учета в ФСС в качестве работодателя ИП 2017 с нашего сайта.

В обязательном порядке в ФСС требуется подать заявление о снятии с учёта в качестве работодателя. Вам потребуется Форма – Приложение № 3 к Административному регламенту ФСС РФ по предоставлению государственной услуги по регистрации и снятию с регистрационного учета страхователей – физических лиц, заключивших трудовой договор с работником, утвержденному приказом Министерства труда и социальной защиты РФ от 25 октября 2013 г. № 574н.

В случае же, когда ИП привлекал на работу сотрудников, необходимо произвести увольнение и полный расчет со всеми сотрудниками, а также отчитаться по страховым взносам в ПФР и ФСС по каждому сотруднику до подачи в ИФНС документов на прекращение деятельности ИП (п. 15 ст. 15 ФЗ от 24.07.2009 N 212-ФЗ «О страховых взносах в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Федеральный фонд обязательного медицинского страхования»).

Внимание! Если подать персонифицированную отчетность и расчеты по страховым взносам в ПФР и ФСС после закрытия ИП, либо в день подачи документов в ИФНС, либо позже, законом предусмотрен штраф в размере 1000 руб. за каждый расчет (п.1 ст. 46 ФЗ от 24.07.2009 N 212-ФЗ «О страховых взносах в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Федеральный фонд обязательного медицинского страхования»).

ИП не знает, как избавиться от статуса работодателя

Как известно, с 2017 года администратором страховых взносов стала налоговая служба. Все ли пройдет гладко в переходный период? Этот вопрос беспокоит многих бухгалтеров. С одной проблемой уже столкнулась читательница нашего форума. ИП уволил всех сотрудников и хочет официально избавиться от статуса работодателя. Раньше для этой цели в ПФР и ФСС подавались соответствующие заявления. А что сейчас?

Как снять ИП как имеющего наемный труд ПФР. Если они заявления не принимают. И теперь этим занимается ИФНС .Есть какой то бланк?

– Лилина

Как пояснила модератор нашего форума, заявления должны принимать в ИФНС, но на данный момент нет ни соответствующей формы, ни регламента. Как говорится, назвался груздем (то бишь работодателем) – полезай в кузов и сиди там, пока ФНС не проработает все нюансы процедуры.

В ходе обсуждения еще одна форумчанка пожаловалась, что она не может зарегистрировать ИП в качестве работодателя, и это гораздо большая проблема, чем снятие с учета, так как время поджимает.

Как уведомить Пенсионный фонд о закрытии ИП? Если речь идет о том, что ИП именно прекращает вести свою предпринимательскую деятельность и снимается с учета в качестве ИП в налоговых органах, то никак. И вот почему.

Для снятия с учета он должен будет представить в свою налоговую инспекцию (п. 1 ст. 22.3 Закона от 08.08.2001 № 129-ФЗ ):

- заявление о государственной регистрации прекращения физлицом деятельности в качестве ИП по утвержденной форме (Приложение № 15 к Приказу ФНС России от 25.01.2012 № ММВ-7-6/25@ );

- документ об уплате госпошлины, к примеру, квитанцию. Пошлина составляет 160 руб. (подп 6, 7 п. 1 ст. 333.33 НК РФ);

- документ, подтверждающий, что ИП передал в ПФР сведения о начисленных и уплаченных взносах в отношении застрахованных лиц – своих работников, а также их трудовом стаже.

На основании указанных документов налоговики исключат ИП из ЕГРИП и сами передадут сведения в ПФР о том, что такой ИП в реестре больше не значится (п. 2 ст. 11 Закона от 15.12.2001 № 167-ФЗ ). Таким образом, самому предпринимателю направлять какое-либо уведомление в ПФР о закрытии ИП не нужно.

Пенсионный фонд: «закрытие» ИП при увольнении всех работников

Другая ситуация складывается, если ИП увольняет всех своих работников и остается работать в одиночку. В этом случае для ПФР предприниматель все так же остается плательщиком взносов, потому что и в будущем должен будет уплачивать взносы «за себя», но перестает быть страхователем. Возникает вопрос: надо ли и как уведомить ПФР о «закрытии» ИП в такой ситуации?

Если ИП перестает быть работодателем, то ему следует подать в свое отделение ПФР заявление о снятии с регистрационного учета страхователя, производящего выплаты физическим лицам по утвержденной форме (Приложение 10 к Постановлению Правления ПФ РФ от 13.10.2008 № 296п). Именно так на практике рекомендуют поступать специалисты ПФР. Хотя законодательно такая обязанность для ИП не установлена (п. 26 Порядка, утв. Постановлением Правления ПФ РФ от 13.10.2008 № 296п). И никакие штрафы за неподачу соответствующего заявления не предусмотрены.

Если же ИП заявление не подаст, то должен будет, как и прежде, представлять в свое отделение Пенсионного фонда расчет по форме РСВ-1 (утв. Постановлением Правления ПФ РФ от 16.01.2014 № 2п), но уже нулевой. Иначе ИП будет грозить штраф в размере 1000 руб. (ст. 46 Закона от 24.07.2009 № 212-ФЗ ).

Позвольте представиться. Меня зовут Василий. Я уже более 15 лет являюсь частным предпринимателем. Я считаю, что в настоящее время являюсь профессионалом в своей области и хочу помочь всем посетителям сайта решать сложные и не очень задачи. Все данные для сайта собраны и тщательно переработаны для того чтобы донести в удобном виде всю требуемую информацию. Однако чтобы применить все, описанное на сайте всегда необходима консультация с профессионалами.