Сегодня предлагаем вашему вниманию статью на тему: "заявление на возврат суммы излишне уплаченного ндфл". Мы постарались в полной мере раскрыть тему и объяснить все доступным языком. Все свои вопросы вы можете задавать в комментариях к статье. Наш эксперт будет оперативно на них отвечать.

Содержание

Заявление на возврат НДФЛ является обязательным документом, необходимым для получения вычета за лечение через налоговый орган по окончании года.

Если вы планируете получать данную льготу по месту работы необходимо составить другое заявление – о подтверждении права на вычет у налогового агента.

Примечание: ознакомиться с заявлением на возврат НДФЛ при покупке квартиры можно здесь, с заявлением на возврат НДФЛ при заявлении вычета за обучение – здесь.

Обязательной к применению формы указанного документа – нет. Вы можете составить заявление самостоятельно, указав в нем необходимые сведения, либо использовав уже готовый бланк, разработанный ФНС.

Отказать в приеме собственноручно составленного заявления налоговый орган не вправе.

Бланк заявления на возврат НДФЛ, рекомендованный ФНС (форма по КНД 1150058) – скачать в формате Excel.

Произвольная форма заявления на возврат НДФЛ – скачать в формате Word.

Официального порядка заполнения заявления – нет, но в нем необходимо указать следующие сведения:

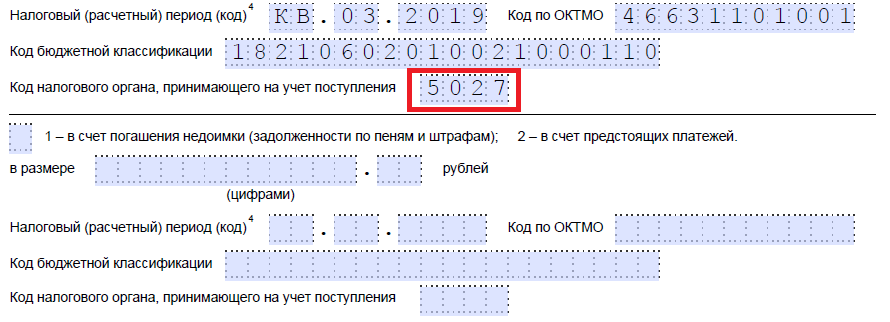

- Наименование (код) налогового органа, в который подается документ.

- Основание получение льготы.

- Данные о заявителе вычета (ФИО, ИНН, паспортные данные, место регистрации).

- Данные о расчетном счете и банке его открывшем.

- Дата и подпись.

При заполнении бланка, рекомендованного ФНС, обратите внимание на подсказки, приведенные в конце 3 листа.

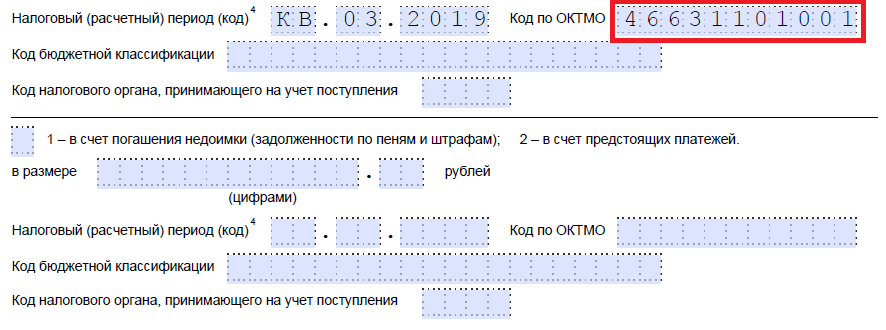

ОКТМО – это Общероссийский классификатор территорий муниципальных образований ОК – 033-2013.

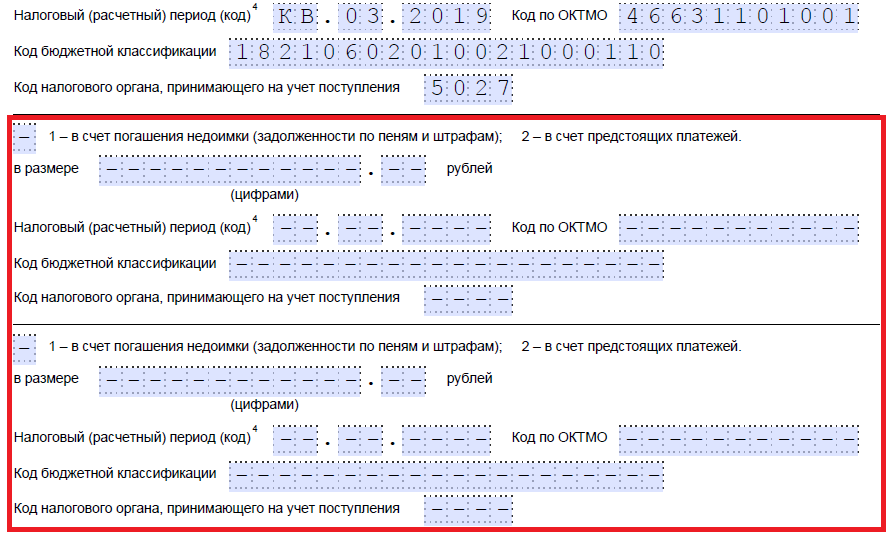

В заявлении на возврат НДФЛ необходимо указать тот же ОКТМО, что указан в разделе 1 в строке 030 Декларации и листе А по строке 050.

Обратите внимание, что если в декларацию было внесено больше одного источника доходов, и вычет заявляется по доходам, полученным со всех мест работы, то заявлений должно быть столько же, сколько в 3-НДФЛ было указано работодателей. Количество заявлений на возврат НДФЛ должно быть равно количеству разделов 1 декларации 3-НДФЛ.

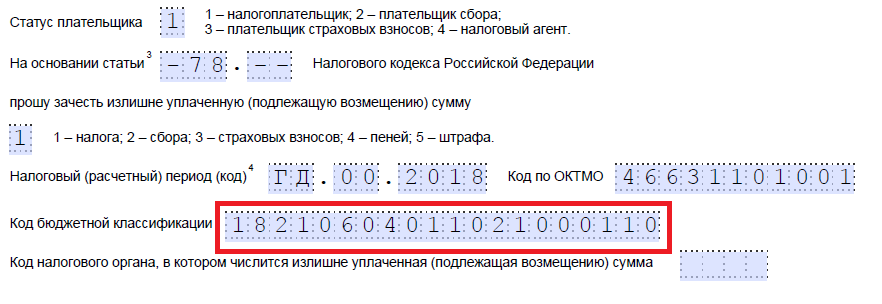

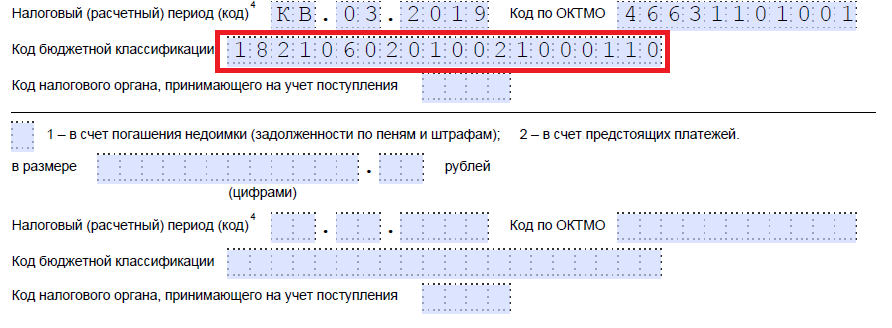

КБК – код бюджетной классификации. Каждому налогу и каждому действию с ним (зачету, возврату, перечислению в бюджет) соответствует определенный код КБК.

Код бюджетной классификации, указываемый в 2019 году в заявлении на возврат НДФЛ – 182 1 01 02010 01 1000 110.

Примечание: при составлении заявления в произвольной форме, указание КБК и ОКТМО не требуется. Их необходимо указать лишь в заявлении, форма которого рекомендована ФНС (КНД 1150058).

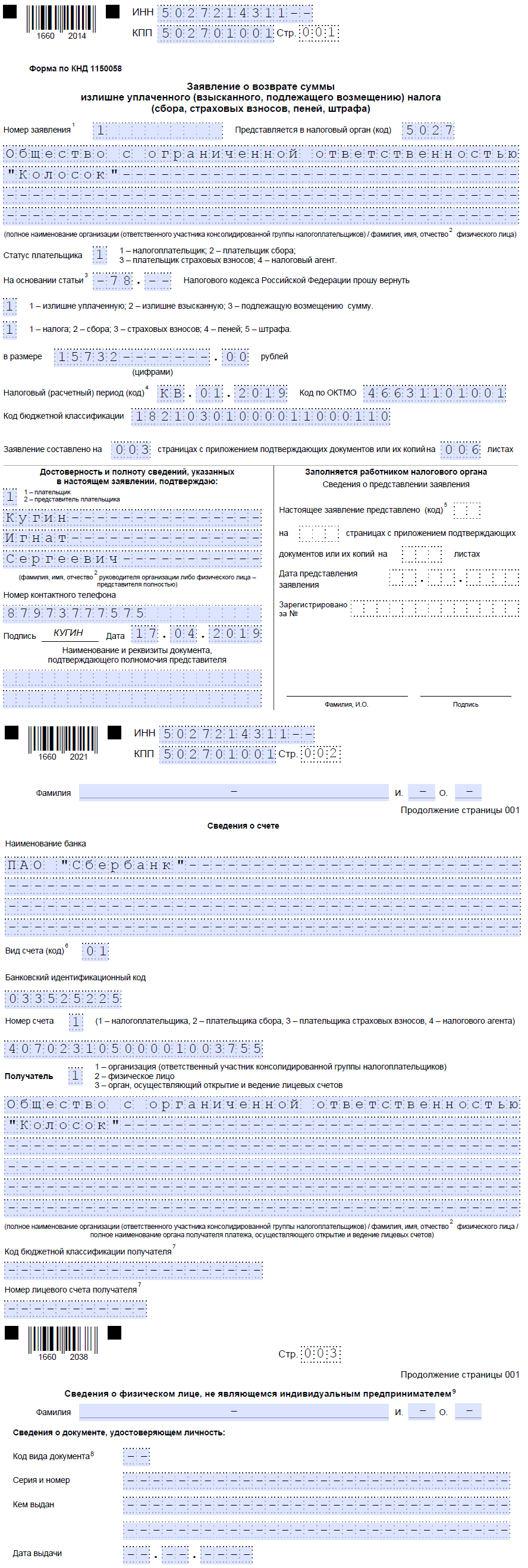

Образец заполнения заявления на возврат НДФЛ в 2019 году

Ниже вы можете ознакомиться с образцами заполнения заявления на возврат НДФЛ при заявлении вычета за лечение.

Образец заявления на возврат НДФЛ (произвольная форма) – скачать в формате Word.

Образец заявления на возврат НДФЛ, заполненного по форме, рекомендованной ФНС РФ – скачать в формате Excel.

Заявление на возврат налога в связи с его переплатой: официальный бланк и образец заполнения. Документ оформляют при получении налоговых вычетов, переплате налога в результате ошибки, возврате налога при применении налоговых льгот.

Во-многих случаях вы вправе вернуть сумму налога из бюджета. Получить “живые” деньги. Вариантов множество. Например, вы получили имущественный вычет при покупке жилья. Тогда вы можете вернуть сумму налога на доходы, которую с вас удержали на работе. Другой вариант. Вы платили транспортный налог. Хотя имели льготы по нему. Сумму налога, которую вы заплатили за три последних года, вы вправе вернуть. При любом варианте вам потребуется заявление на возврат налога. В нем указывают причину возврата, а также ваши банковские реквизиты, на которые налоговики перечислят деньги.

Здесь вы найдете официальный бланк заявления на возврат в формате Эксель (Excel) и ПДФ (PDF), который можно скачать, заполнить и распечатать, а также рекомендации по его заполнению (с образцом заполнения) и отправке в налоговую инспекцию. Эту форму можно применять если вы возвращаете налог в связи с его переплатой. С формами заявлений о возврате налога при получении вычетов вы можете ознакомится по ссылкам:

Заявление на возврат налога нужно составлять по форме, которая утверждена Приказом ФНС России от 14.02.2017 № ММВ-7-8/182@ (в редакции от 30.11.2018). Эта форма является обязательной для всех налоговых инспекций России.

На нашем сайте есть:

- Образец заполненной формы заявления на возврат налога. Те строки, которые нужно оформить, заполнены красным шрифтом.

- Шаблон заявления на возврат налога в формате Эксель (Excel) и ПДФ (PDF) (см. файлы внизу страницы). Вы можете его скачать, заполнить ориентируясь на наш образец и указав собственные данные. В тех полях в которых вам нужно написать собственные данные в шаблоне проставлены вопросительные знаки и подсказки.

О том, в какие сроки инспекция обязана вернуть налог смотрите по ссылке. Сейчас несколько слов о том, как заполнить заявление.

Заявление состоит из трех листов. Заполнить нужно каждый. В титульном листе указывают ваши данные и другую информацию о возвращаемом налоге. На второй лист вписывают банковские реквизиты для возврата. Третий лист посвящен индивидуальным сведениям о вас (паспортные данные и место регистрации (прописки)).

Заявление можно заполнить от руки печатными буквами, а можно и на компьютере. Но подпись на заявлении обязательно должна быть “живая” (то есть нанесенная от руки). Ее проставляют только на титульном листе.

1. Укажите свой ИНН. Если он вам не известен, то вы можете узнать его через наш сервис “Узнать свой ИНН” . Строку КПП заполнять не нужно. Она предназначена исключительно для организаций.

2. Укажите номер заявления в формате “1 – – – – – “. Если вы одном и том же году подаете второе заявление, то его номер будет “2 – – – – – ” и т. д. Несколько заявлений потребуется если:

– вы возвращаете налог сразу за несколько лет. На каждый год нужно составить свое заявление;

– вы возращаете разные налоги. Например, транспортный и налог на доходы. На каждый налог нужно свое заявление;

– вы допустили ошибку в первом заявлении и подаете исправленный документ повторно.

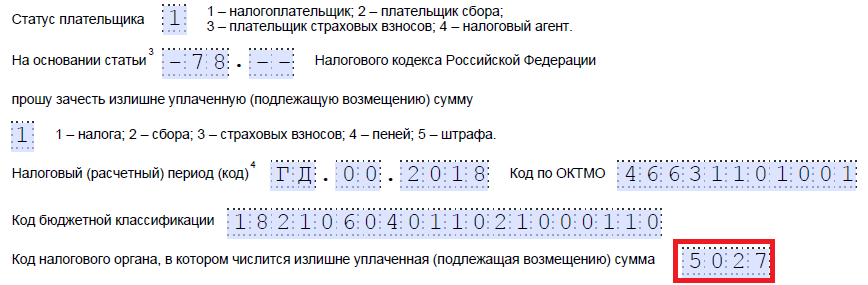

3. Напишите код налоговой инспекции в которую вы подаете заявление. Узнать код своей налоговой инспекции вы можете на сайте налоговой службы по ссылке.

4. Укажите свои фамилию, имя и отчество (при его наличии) печатными буквами в каждой строке заявления.

Заполненные строки будут выглядеть так:

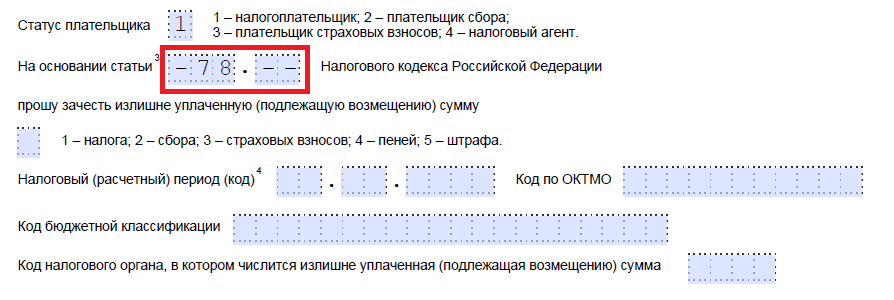

5. Далее укажите статью Налогового кодекса, на основании которой вам обязаны вернуть деньги. Это статья 78 Налогового кодекса

6. Затем укажите код причины переплаты. Если вы заплатили (или с вас удержали) лишнее – 1, если с вас взыскали сумму принудительно (например, судебные приставы) – 2, показатель – 3 касается только организаций. У большинства людей здесь будет указано – “1”.

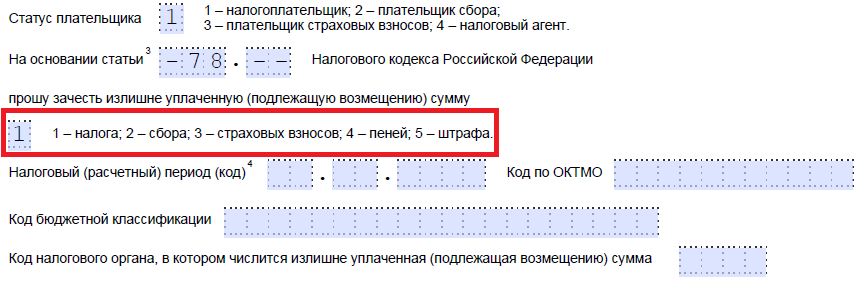

7. Далее укажите код платежа, который вы возвращаете. Если налог – 1, если сбор – 2, если страховой взнос – 3, если пени – 4, если штраф – 5. У большинства здесь будет стоять “1”.

8. В следующую строку впишите сумму, которую вам обязаны вернуть. Цифра должна быть прижата к правой стороне строки (см. пример ниже).

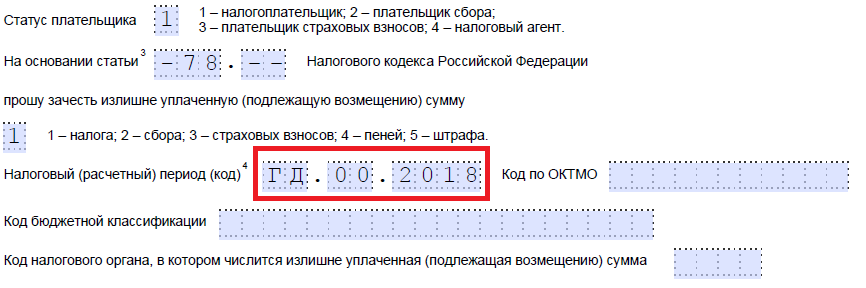

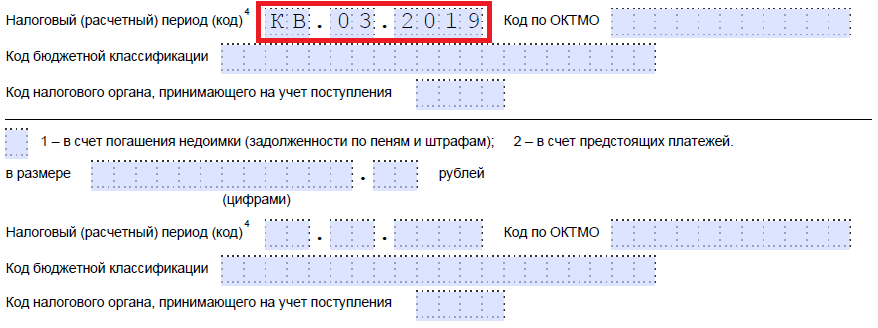

9. Далее укажите код налогового периода: две буквы, две цифры и год, за который возвращается налог. Все налоги, которые возвращают граждане, являются годовыми (налог на доходы, налог на имущество, транспортный налог). Поэтому здесь пишут “ГД”. Годовой платеж имеет кода “00”. Далее укажите год за который вы возвращаете переплату. Например, вы возвращаете переплату налога на доходы за 2018 год. Тогда эта строка будет заполнена так: “ГД.00.2018”

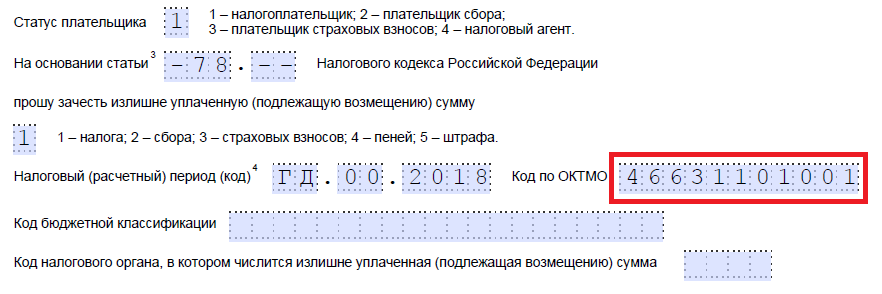

10. Укажите код ОКТМО (общероссийский классификатор территорий муниципальных образований). ОКТМО – это код региона где налог платился. Если речь идет о транспортном налоге – это код по вашему месту жительства (прописке). Если речь идет о налоге на имущество – это код места нахождения имущества, по которому вы платили налог. Узнать ОКТМО можно по этой ссылке. Если вы платили налоги по квитанции, полученной из налоговой инспекции, то этот код там есть.

Внимание!

Если вы возвращаете налог на доходы физических лиц, то код ОКТМО есть в Справке о доходах (форма 2-НДФЛ), которую вам обязан выдать тот, кто выплачивал вам доход и удерживал налог. Например, компания где вы работали. Если у вас несколько таких справок и в них стоят разные коды, то вам нужно составить несколько заявлений на возврат. По одному для каждого кода ОКТМО.

11. Следующая строка КБК – это код бюджетной классификации доходов бюджета, который состоит из 20 цифр. У каждого налога свой КБК. Узнать этот код вы можете если у вас есть квитанция по налогу, который вы планируете вернуть, ранее полученная от налоговой инспекции (этот код есть в квитанции). Если квитанции нет ищите его в Интернете. Пример запроса: “КБК по транспортному налогу”, “КБК по налогу на имущество”, “КБК по НДФЛ”. Например, КБК для налога на доходы – 182 1 01 02010 01 1000 110.

Мы не пишем эти коды потому что они регулярно меняются.

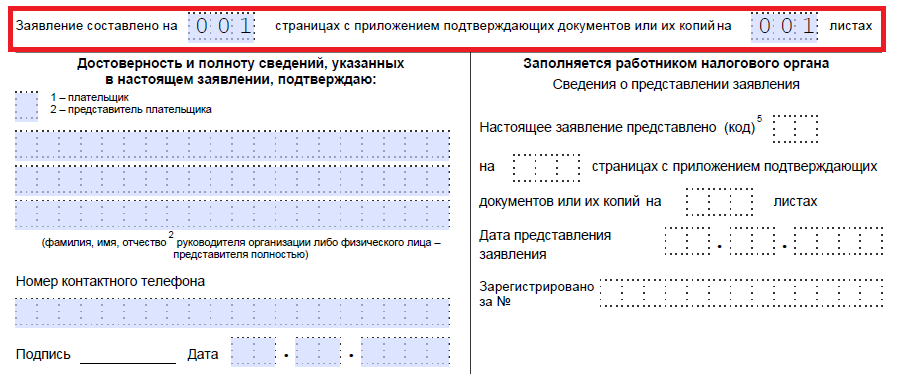

12. Далее укажите количество страниц в заявлении – “003” и количество листов документов, которые вы прилагаете к этому заявлению. Если один лист – “001”, если два – “002”, если три – “003” и т. д.

При возврате налога на доходы за 2018 год заполненные строки будут выглядеть так:

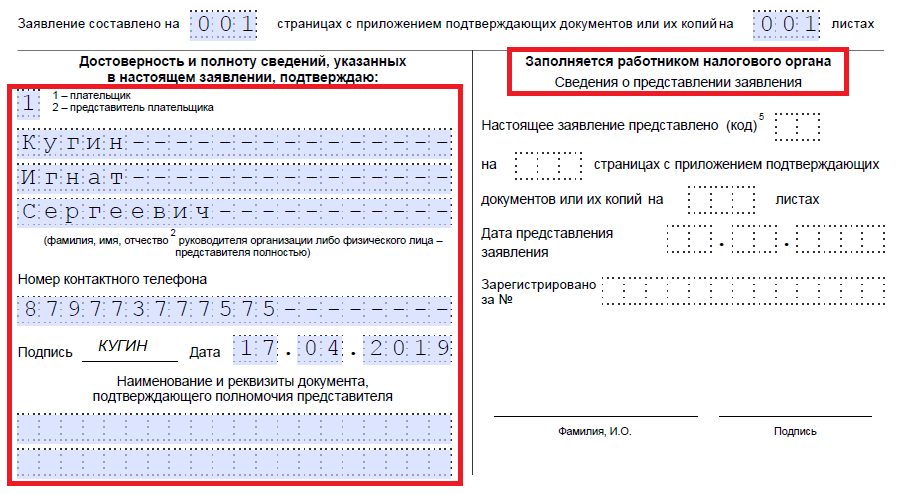

Если вы сдаете заявление лично в последнем блоке титульного листа “Достоверность и полноту сведений, указанных . ” укажите “3”, номер своего телефона, текущую дату и поставьте “живую” подпись. Если декларацию сдает за вас представитель по доверенности впишите цифру “2”, его ФИО и данные доверенности, заверенной нотариусом (серию и номер). В блоке “Заполняется работником налогового органа” ничего писать не нужно.

Если вы сдаете заявление самостоятельно (без представителя), этот блок может быть заполнен так:

Второй лист заявления – банковские реквизиты и личные данные

На этом листе укажите повторно свой ИНН, фамилию и впишите инициалы. Далее впишите все банковские реквизиты по которым должен быть возвращен налог. Банковские реквизиты для зачисления денег возьмите в том банке, где у вас открыта карта или счет. По вашей просьбе вам дадут распечатку где все реквизиты будут указаны. Тикже вы можете их взять из личного кабинета того банка, в котором открыт счет (если вы оформляли доступ в личный кабинет). В Сбербанке Он-лайн нужно зайти в данные своей карты или счета кликнув на него, зайти во вкладку “Информация по вкладу” и кликнуть ссылку “Реквизиты перевода на счет вклада”.

Для возврата налога вы должны указать на этом листе и свои данные: ФИО и реквизиты паспорта.

Если вы впишите в заявление банковские реквизиты другого человека (например, жены или мужа), то деньги по такому заявлению вам не перечислят. Также вы не сможете получить деньги, если в реквизитах вами будет допущена ошибка (достаточно пропустить или написать неправильно одну цифру). Конечно во всех этих ситуациях ничего страшного нет. Деньги вам вернут в любом случае. Но для этого потребуется новое заявление с верными данными. В результате процесс возврата затянется.

Заполняют нужные реквизиты так:

1. Наименование банка – полностью в точном соответствии с данными, полученными из банка.

2. Банковские реквизиты в точном соответствии с данными, полученными из банка.

3. Цифру “1” и номер счета.

Нужные данные могут быть вписаны в заявление на возврат так:

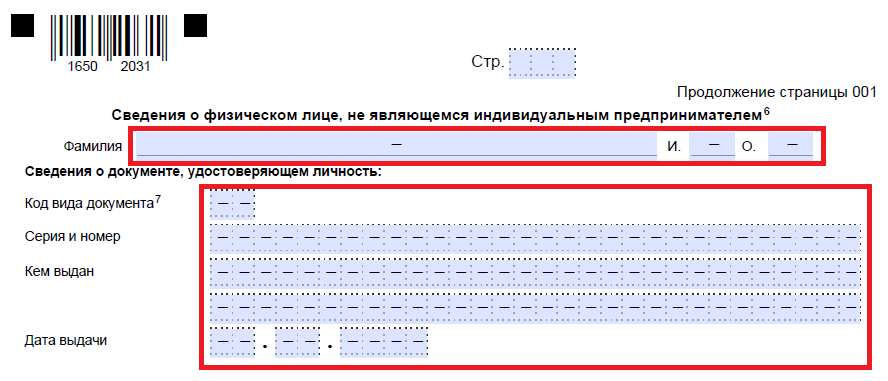

Далее впишите в заявление свои личные данные (ФИО и реквизиты документа, удостоверяющего личность). Тут же надо отразить и код документа. У каждого документа, удостоверяющего личность, свой код. В частности:

– 21 – паспорт;

– 03 – свидетельство о рождении;

– 07 – военный билет;

– 10 – паспорт иностранного гражданина.

Полный перечень документов с кодами есть в Приложении 2 к Приказу ФНС России от 24.12.2014 № ММВ-7-11/671@. Все перечисленные данные могут быть заполнены так:

Здесь все совсем просто. На этом листе отражаем:

– фамилию и инициалы;

– код вида документа, удостоверяющего личность и его реквизиты;

– адрес регистрации по паспорту или другому документу, удостоверяющему личность.

Внимание!

Если вы указали свой ИНН на первом и втором листе заявления, то третий лист можно не заполнять вообще.

Если вы все же решили этот лист оформить (что лишним не будет) необходимые данные могут выглядеть так:

Заявление может быть сдано вами в инспекцию лично или отправлено по почте. При отправке почтой днем подачи заявления считается дата его передачи почтовому отделению для отправки. К заявлению приложите все документы, которые подтверждают переплату налога. Например, оплаченные квитанции на его перечисление.

В первом случае (при передаче лично) составьте заявление в двух экземплярах. Первый отдайте в инспекцию. Второй – останется у вас. Потребуйте от сотрудника налоговой инспекции, принимающего заявление о возврате налога, проставит на втором (вашем) экземпляре отметку-штамп о принятии заявления с указанием текущей даты. Они ОБЯЗАНЫ это сделать.

Во-втором случае (при отправке почтой) отправляйте заявление ценным письмом с описью вложений и, желательно, с уведомлением о вручении. Оценка письма – 1 руб. Обязательно сохраните почтовую квитанцию об отправке и впоследствии полученное уведомление о вручении (если письмо направлялось с уведомлением). Эти документы будут подтверждать факт отправки заявления в налоговую инспекцию (квитанция об отправке) и факт его получения инспекцией (уведомление о вручении). Отследить ваше письмо можно по номеру, указанному в квитанции (почтовый идентификатор). Это 14 цифр. Сервис почты России по отслеживанию писем смотрите по ссылке. Там вы узнаете когда это письмо было вручено налоговой инспекции.

Для возврата налога откройте счет в любом отделении Сбербанка (для этого потребуется только ваш паспорт). Это упростит процедуру возврата. Почему-то в налоговых инспекциях считают, что других банков в России нет. Как мы уже сказали банковские реквизиты счета, которые нужны для возврата налога, вам дадут в отделении где у вас открыт счет. Если у вас нет данных для заполнения тех или иных строк заявления (например, вам не присвоен ИНН или вы не знаете ОКТМО) не заполняйте их. Самое главное в заявлении на возврат это данные:

- о вас (ФИО, адрес и т. д.). Без них непонятно от кого поступило заявление;

- о ваших банковских реквизитах. Без них непонятно куда платить налог;

- о сумме налога. Без них непонятно в какой сумме вы требуете возврат.

Остальные данные не очень нужны. Поэтому их отсутствие – не критично.

Налог вам обязаны вернуть в течение одного месяца с момента получения от вас заявления. Если налоговой инспекцией этот срок пропущен они обязаны заплатить проценты (пени) за каждый день в просрочке возврата. Проценты начисляют исходя из ставки рефинансирования Банка России (ключевой или учетной ставки) за каждый календарный день просрочки в возврате. Подробнее о сроках возврата налога смотрите по ссылке.

Пример

Сумма налога к возврату 150 000 руб. Просрочка в возврате – 48 календарных дней. Ставка рефинансирования, которая действовала в дни просрочки возрата налога – 11% годовых.

Сумма процентов, которую обязана заплатить инспекция:

150 000 руб. х 11% : 365 дн. х 48 дн. = 2169 руб. 86 коп.

———————————

Все страницы заявление на возврат налога могут быть заполнены так:

Заявление на возврат в формате ПДФ (PDF) или Эксель (Excel, XLS)

На нашем сайте размещена актуальная форма заявления на возврат с учетом всех изменений:

Как составить и подать заявление для зачета переплаты по налогам

Бланки заявлений, используемых для осуществления зачета и возврата сумм излишне уплаченных (взысканных) налогов, сборов, страховых взносов, пеней, штрафов, утверждены приказом ФНС от 14.02.2017 № ММВ-7-8/ [email protected] . Ими должны пользоваться и физические, и юридические лица. Но с 2019 года в приказ ФНС были внесены небольшие изменения, о которых необходимо помнить.

Согласно статье 78 НК РФ , налогоплательщики, у которых образовалась переплата, могут по-разному распорядиться излишне уплаченными суммами:

- зачесть их как будущие платежи;

- погасить недоимку по иным обязательным выплатам;

- сократить или полностью закрыть задолженность по пеням и штрафам за правонарушения;

- потребовать возврат средств.

Эти правила распространяются на все введенные в РФ сборы и налоги, в том числе госпошлину (с некоторыми особенностями, перечисленными в статье 333.40 НК РФ ), НДС, авансовые платежи. Однако надо понимать, что налоговая служба не станет возвращать или производить зачет излишне уплаченной суммы в счет будущих платежей до тех пор, пока не будут погашены задолженности.

Образец заявления на зачет излишне уплаченного налога

Если налогоплательщик решил перераспределить свои деньги, ему необходимо написать заявление о зачете налога. Бланк этого документа представлен в приказе ФНС от приложение № 9. Скачать его можно внизу страницы.

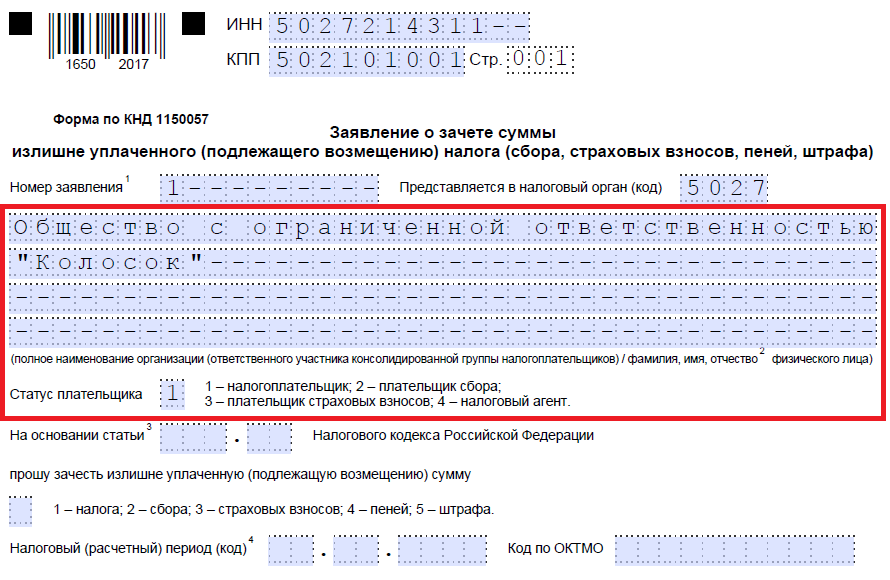

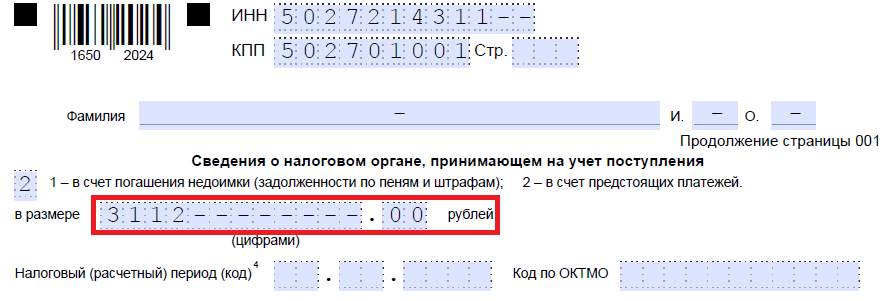

Допустим, ООО «Колосок» подало декларацию по транспортному налогу за 2018 год, но при его уплате допустило ошибку, заплатив на 3112 рублей больше. Организация обращается в межрайонную ИФНС, просит зачет переплаты по налогам; заявление пишет, чтобы ей зачли переплаченную сумму в счет предстоящих платежей по налогу на имущество организаций. Рассмотрим пошагово заполнение такого документа.

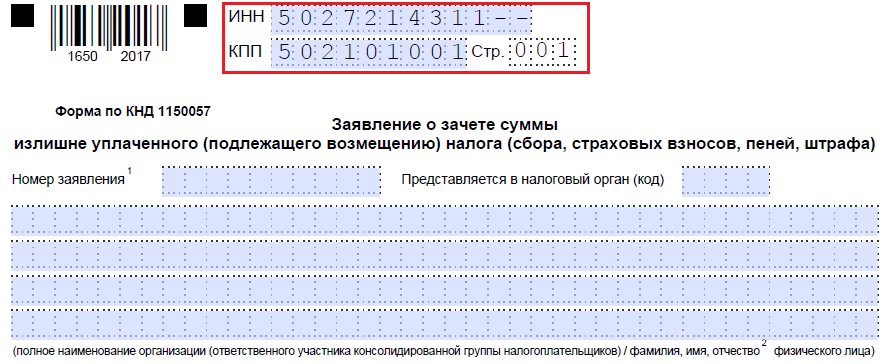

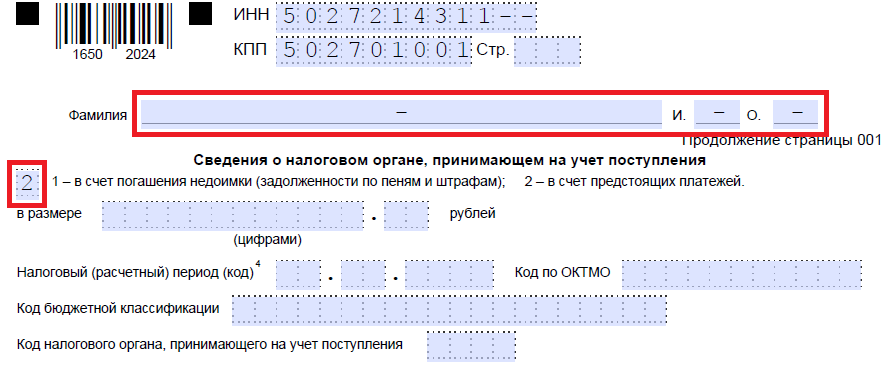

Шаг 1. Традиционно в самом верху следует указать ИНН и КПП. Идентификационный номер у ИП состоит из 12 цифр, поэтому свободных клеточек оставаться не должно. Организации вписывают в соответствующие поля только 10 цифр, в оставшиеся две ставят прочерки. Когда заполняется строка, предназначенная для КПП, заявители должны действовать также: есть цифры — вписать их, нет — поставить прочерки.

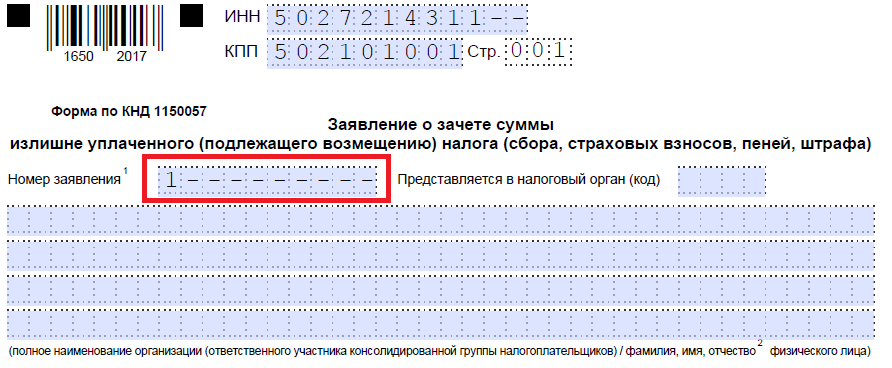

Шаг 2. Прописываем номер обращения. Здесь проставляют то число, сколько раз в текущем году они обращались за зачетом. Не забываем про прочерки, если количество вписываемых цифр меньше, чем клеток.

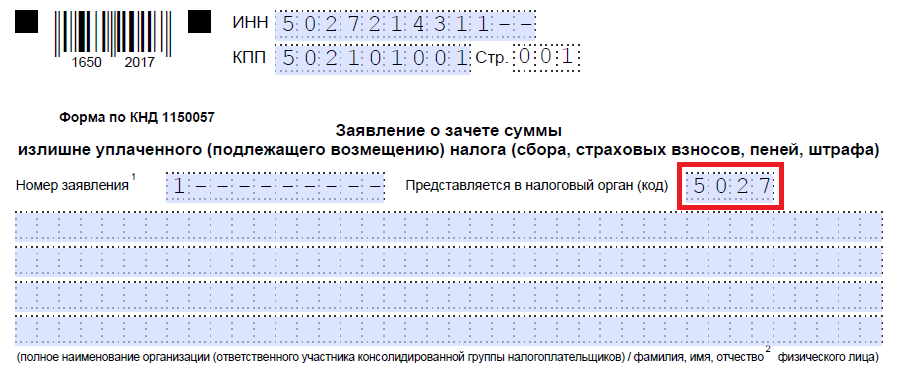

Шаг 3. Вписываем код налогового органа, куда будет отправляться обращение. Это должна быть инспекция ФНС по месту учета ИП или организации. В консолидированной группе налогоплательщиков о зачете переплаты по налогу на прибыль должен просить ответственный участник этой группы.

Шаг 4. Прописываем полное наименование организации-заявителя, например, общество с ограниченной ответственностью «Колосок». Оставшиеся клеточки заполняем прочерками. Ни одна из них остаться пустой не должна. При заполнении этого поля индивидуальным предпринимателем ему необходимо указать фамилию, имя и отчество, если оно имеется. Кроме того, следует указать статус заявителя, в качестве кого он обращается, в соответствии с указаниями:

- налогоплательщик – код “1”;

- плательщик сбора – код “2”;

- плательщик страховых взносов – код “3”;

- налоговый агент – код “4”.

Шаг 5. Указываем статью НК РФ, на основании которой можно произвести зачет. Она будет зависеть от того, по какому платежу образовалась переплата. ФНС оставила 5 клеточек для указания конкретной статьи. Если какие-то из них не нужны, необходимо поставить прочерки. Вот какие могут быть варианты заполнения этого поля:

- статья 78 НК РФ — для зачета или возврата излишне уплаченных сумм сбора, страховых взносов, пеней, штрафа;

- статья 79 НК РФ — для возврата излишне взысканных сумм;

- статья 176 НК РФ — для возмещения НДС;

- статья 203 НК РФ — для возврата переплаты по акцизу;

- статья 333.40 НК РФ — для возврата или зачета государственной пошлины.

Шаг 6. Записываем, по чему именно образовалась переплата – налогу, сбору, страховым взносам, пеням, штрафам.

Шаг 7. Заявитель уточняет, за какой период образовалась переплата. Разработчики предоставили для указания кода 10 знакомест, из которых две точки. Первые два из них могут быть заполнены одним из следующих вариантов:

- МС — месячный;

- КВ — квартальный;

- ПЛ — полугодовой;

- ГД — годовой.

Конкретные значения будут зависеть от предусмотренного законодательством отчетного периода для того платежа, по которому планируется осуществить зачет.

В 4-м и 5-м знакоместах отчетный период уточняется:

- если для платежа утвержден месячный расчетный период, то в предусмотренных графах вписывают числовое значение месяца (от 01 до 12);

- если квартальный — указывают значение квартала (от 01 до 04);

- для платежей с полугодовым отчетным периодом вводятся значения 01 или 02, в зависимости от полугодия;

- для годового сбора предусмотрены нулевые значения, то есть в обеих клеточках надо проставить «0».

Последние четыре знакоместа предназначены для указания конкретного года, например 2019.

Вместо буквенно-цифровых комбинаций может быть записана и конкретная дата, например 25.01.2019. Такая запись допускается, если законодательство предусматривает конкретную дату уплаты сбора или предоставления декларации.

Примеры заполнения расчетного периода: «МС.02.2019», «КВ.03.2019», «ПЛ.01.2019», «ГД.00.2019», «04.05.2019».

Шаг 8. Вписываем код по ОКТМО. Если вы его не знаете или забыли, можно позвонить в ИФНС по месту учета либо на сайте nalog.ru узнать нужный код по наименованию муниципального образования.

Шаг 9. Безошибочно вводим КБК для уплаты соответствующего платежа, используя Приказ Минфина России от 08.06.2018 N 132н. Узнать код можно также с помощью сайта ФНС либо посмотреть его на ранее заполненном платежном поручении.

Шаг 10. Уточняем, в какую ИФНС были перечислены лишние средства.

Шаг 11. На первом листе остается заполнить, на каком количестве листов подается заявление и сколько приложено листов подтверждающих документов, а также указать данные о самом заявителе. Мы рекомендуем оставить эти два небольших раздела на потом.

Продолжим заполнение на втором листе. В самом первом поле, где требуется указать фамилию, имя и отчество, ставим прочерки. Ниже указываем, что надо сделать с переплатой, — погасить задолженность или оставить средства в счет предстоящих платежей.

Шаг 12. Записываем конкретную сумму, которую заявитель хочет зачесть. Она указывается цифрами, без текстовой расшифровки.

Шаг 13. Заполняем период для того платежа, по которому планируется осуществить зачет. В нашем случае налог на имущество организаций ежеквартальный, поэтому вписываем тот квартал, в счет которого должна пойти переплата.

Шаг 14. Вновь записываем код ОКТМО. Как правило, он дублируется.

Шаг 15. Уточняем КБК для перечисления средств, в счет которого пойдет лишняя сумма. У нас он отличается от прошлого КБК, поскольку налоги разные. Если переплата пойдет в счет будущих платежей по одному и тому же сбору, то КБК совпадают. Исключение в случае, если ранее были изменены коды по решению Минфина. Напомним также, что зачет может осуществляться по определенным правилам: они должны относиться к одному виду: федеральным, региональным или местным. Зачесть федеральную часть налога на прибыль в счет предстоящих платежей торгового сбора, например, нельзя.

Шаг 16. Код ИФНС, которая принимает поступления, как правило, дублируется.

Шаг 17. Поскольку больше никаких переплат нет, в нашем примере следующие строки не заполняются. Там можно поставить пробелы. Также организации и ИП не заполняют третий лист. Он предназначен для физических лиц, не зарегистрированные в качестве ИП, которые не указали ИНН.

Шаг 18. Возвращаемся к первому листу и вписываем количество страниц и приложений. В предусмотренных полях заявители указывают соответствующие данные.

Шаг 19. Последняя часть заявления не должна вызвать проблем при заполнении. Здесь необходимо уточнить, кто и когда подает обращение, а также указать контактный номер телефона. Правая часть остается незаполненной: она предназначена для отметок инспекторов ФНС.

Если предприниматель (компания) решил вернуть сумму переплаты, ему надо воспользоваться другой формой из приказа ФНС от 14.02.2017 № ММВ-7-8/[email protected], предложенной в приложении № 8. В нем содержится бланк для возврата лишней суммы.

Правила заполнения этого документа примерно такие же. Поэтому детально рассматривать их не будем, а приведем пример заполненного документа. Допустим, ООО «Колосок» переплатило НДС за первый квартал 2019 года на сумму 15 732 рубля и теперь хочет вернуть ее. Вот как будет выглядеть обращение руководителя ООО.

Согласно статье 78 НК РФ , обращаться за зачетом и возвратом можно в течение 3 лет с даты уплаты сбора. Доставить документы можно тремя способами:

- лично;

- по почте ценным письмом с описью;

- в электронной форме по телекоммуникационным каналам связи или через личный кабинет.

Получив такое заявление, налоговый орган решает, удовлетворить его или нет. О своем решении служба уведомляет предпринимателя в течение 10 дней со дня получения обращения. Как правило, если инициатива исходит от организации или ИП, в ФНС делают сверку расчетов. Если же переплату обнаружит сам проверяющий, то от сверки могут отказаться. От обязанности подать заявление предприниматель не освобождается.

Заявление о возврате НДФЛ физлицом: скачайте образец заполнения

Форма заявления о возврате суммы излишне уплаченного (взысканного, подлежащего возмещению) налога (сбора, страховых взносов, пеней, штрафа) в 2017 году поменялась. Она приведена в приложении 8 к приказу ФНС России от 14 февраля 2017 г. № ММВ-7-8/182@. Форма применяется с 31 марта 2017 года и она рекомендованная, а не обязательная.

Заявление на трех листах.

Мы уже заполняли форму для ООО «Алмаз» из города Буя Костромской области.

Теперь приводим образец заполнения формы для физлица. Буевый Аполлон Александрович захотел получить социальный вычет по НДФЛ. Проходил лечение, поправлял нервы на водах.

У него нет ИНН, поэтому он заполняет и третий лист заявления. Третий лист как раз и предназначен для физлиц, у которых нет ИНН: такие еще, оказывается, остались.

Скачать образец заполнения заявления о возврате НДФЛ физлицом в формате Excel можно тут. Пустой бланк заявления о возврате налогов и взносов скачивайте тут.

Образец. Заявление о возврате НДФЛ физлицом-2017

Заявление на возврат суммы излишне уплаченного НДФЛ: образец 2018 года

Когда в 2018 году организация может подать заявление о возврате суммы излишне уплаченного НДФЛ? Когда должны вернуть переплату по налогу на доходы физических лиц? Правда ли, что в 2018 году обязательно нужно применять новый бланк заявления на возврат переплату по НДФД? Давайте разберемся в этих вопросах. Также, прочитав эту статью, вы сможете скачать заполненный образец на возврат излишне уплаченного НДФЛ.

Осуществить в 2018 году возврат сумму излишне уплаченного НДФЛ, конечно же, можно. Однако нужно обращать внимание на то, по какой причине у организации или индивидуального предпринимателя образовалась переплата по подоходному налогу и что с этой переплатой хочется сделать. Поясним на примерах:

- организация или ИП ошибочно уплатили в бюджет лишнюю сумму НДФЛ и желают ее зачесть в счет недоимки по НДФЛ или будущих платежей по налогам;

- организация или ИП по ошибке внесли в бюджет лишнюю сумму НДФЛ. Теперь есть желание ее вернуть на расчетный банковский счет;

- ИФНС взыскала с организации или ИП лишнюю сумму НДФЛ, а налогоплательщик хочет ее вернуть.

Сразу скажем, что если вы раньше установленного срока перечислили НДФЛ, то его можно вернуть, зачесть в счет недоимки по этому налогу, а также в счет недоимки и будущих платежей по другим федеральным налогам. Но зачет переплаты в счет будущих платежей по НДФЛ – нежелателен. Поясним почему.

Почему зачет в счет будущих платежей по НДФЛ нежелателен

НДФЛ – это подоходный налог, который работодатели вносят за своих сотрудников в качестве налогового агента. Поэтому этот налог нужно предварительно (до уплаты) удержать из доходов. Сделать это можно только в день, когда организация выдала деньги из кассы или перечислила их на банковские счета сотрудников. Платить налог за счет собственных средств налоговые агенты нельзя в силу пункта 9 статьи 226 НК РФ. Это подтверждается Письмом ФНС от 6 февраля 2017 № ГД-4-8/2085. Поэтому поступивший досрочно НДФЛ некоторые ИФНС расценивают как «ошибочный» платеж. И даже не считают его налогом. А поэтому его и нельзя зачесть в счет будущих начислений по НДФЛ.

Переплату можно отнести на будущие платежи по другим налогам

Лишний (ошибочный) платеж по НДФЛ допускает зачесть счет будущих платежей по другим налогам. Например, по НДС или налогу на прибыль. Обусловлено это тем, что такие налоги вносятся из собственных средств. А их платить можно досрочно (Письма ФНС России от 6 февраля 2017 № ГД-4-8/2085).

Также переплату по НДФЛ можно просто вернуть. Как это сделать в 2018 году? Об этом расскажем далее.

Заявление на возврат НДФЛ: бланк заявления в 2018 году

Чтобы вернуть переплату по НДФЛ на расчетный (лицевой) счет организации, в налоговую инспекцию нужно подать заявление (п. 6 ст. 78 НК РФ). Форма его новая утверждена приказом ФНС России от 14.02.2017 № ММВ-7-8/182. Этот бланк применяется с 31 марта 2017 года. Вы можете скачать новый бланк заявления в формате Excel. Также новую форму можно найти на сайте ФНС «Налог.ру»

Новый бланк заявления на возврат НДФЛ состоит из трех листов. На первом указывают ИНН и название компании (ИП), КБК налога с переплатой и период ее возникновения, сумму и количество листов документов-приложений. На втором листе – вносят реквизиты счета — название, номер и банк. Если же НДФЛ возвращает физическое лицо, то нужно заполнить третий лист.

Далее приведем образец заявления о возврате суммы излишне уплаченного НДФЛ, которое подано в налоговую в 2018 году. В данном примере организация желает вернуть на расчетный счет переплаченный НДФЛ за апрель 2017 года. Приведенный образец вы можете скачать в качестве реального примера в формате Excel.

В 2018 году вы можете представить заявление о возврате НДФЛ одним из следующих способов:

- непосредственно в ИФНС.

Рекомендуем иметь при себе второй экземпляр заявления. На нем сотрудник налогового органа, принимающий корреспонденцию, должен сделать отметку о дате поступления заявления, указать свою должность, Ф.И.О. и поставить подпись. Такая отметка подтвердит, какие документы и в какой срок вы подали; - по почте. Лучше использовать ценное письмо с описью вложения, в которой также фиксируются перечень отправленных документов и дата направления корреспонденции;

- по телекоммуникационным каналам связи в электронной форме с усиленной квалифицированной электронной подписью. Это следует из п. 6 ст. 78 НК РФ;

- через личный кабинет налогоплательщика. Такой вывод следует из п. 6 ст. 78 НК РФ.

Позвольте представиться. Меня зовут Василий. Я уже более 15 лет являюсь частным предпринимателем. Я считаю, что в настоящее время являюсь профессионалом в своей области и хочу помочь всем посетителям сайта решать сложные и не очень задачи. Все данные для сайта собраны и тщательно переработаны для того чтобы донести в удобном виде всю требуемую информацию. Однако чтобы применить все, описанное на сайте всегда необходима консультация с профессионалами.