Сегодня предлагаем вашему вниманию статью на тему: "все кбк 2019-2020 года с расшифровкой". Мы постарались в полной мере раскрыть тему и объяснить все доступным языком. Все свои вопросы вы можете задавать в комментариях к статье. Наш эксперт будет оперативно на них отвечать.

Содержание

Какие новые КБК действуют с 2019 года? Какие КБК изменились? Правда ли, что теперь действует обновленный перечень? Какие новые КБК по УСН, НДС и ЕНВД? Изменились ли коды по страховым взносам? Расскажем о новых кодах бюджетной классификации с 1 января 2019 года и приведем таблицы.

Однако все основные КБК не изменились. Взносы и основные налоги уплачиваются по тем же кодам, что и в 2018 года году.

Если коротко, то в список КБК добавились два новых кода предназначено “физикам”: 182 1 06 07000 01 1000 110 – единый налоговый платеж физического лица (по имущественным налогам) и 182 1 05 06000 01 1000 110 – налог на профессиональный доход (налог для зарегистрированных самозанятых граждан).

Также есть четыре новых КБК есть и для юрлиц по новому налогу на дополнительный доход от добычи углеводородного сырья.

Собственно – это все, что нужно знать основным налогоплательщикам. Однако, если интересно, то расскажем о новшествах 2019 года более подробно.

Официально утверждено 13 новых КБК на 2019 год. Девять для налогов и акцизов, два для госпошлин, один для имущественных налогов физлиц (Федеральный закон от 29.11.2018 № 459-ФЗ, приказ Минфина от 20.09.2018 № 198н). Полный перечень — в таблице.

Нет изменений в 2019 году по кодам НДФЛ. Выбор КБК зависит от того, кто перечисляет налог (налогоплательщик или налоговый агент): например, для компаний, уплачивающих налог за сотрудников, для ИП, платящего НДФЛ за себя, и для физлиц, получивших доход от продажи имущества, применяются разные коды классификации.

При уплате НДС код выбирается в зависимости от того, какие операции облагались налогом – реализация в пределах Российской Федерации, или ввоз в РФ зарубежных товаров. КБК НДС – 2019 для юридических лиц и коды для ИП одинаковы.

Организации на ОСНО будут платить налог на прибыль по тем же КБК, что и в 2018 году. КБК налога на прибыль приведены в таблице далее:

На «упрощенке» КБК зависят от применяемого объекта налогообложения. Упрощенцам с «доходно-расходным» объектом следует внимательно отнестись к выбору КБК при уплате минимального налога: с 2016 г. применяется единый код, как для уплаты единого налога, так и для минимального. Если минимальный налог уплачивается за периоды более ранние, чем 2016 год, для него используется отдельный КБК.

Коды для УСН «доходы минус расходы» и КБК УСН «доходы» 2019 года:

КБК ЕНВД 2019 для ИП будут такими же, как для «вмененщиков»-юридических лиц:

КБК: патентная система налогообложения 2019 год

Патент уплачивают предприниматели, выбирая КБК, соответствующий виду бюджета.

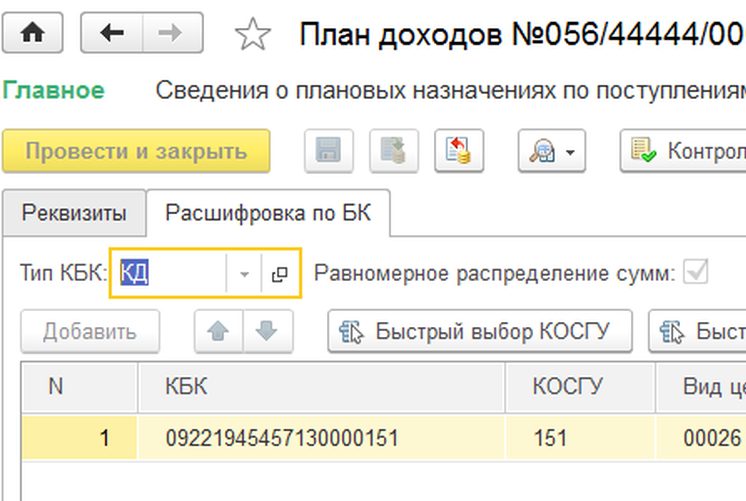

Изменения по КБК с 2019 года: что важно знать бюджетникам и НКО

Приказ № 65н, который устанавливал ключевые правила применения бюджетной классификации прекращает свое действие 31.12.2018. С нового, 2019, года будут действовать обновленные нормативы. Так, чиновники утвердили:

- Приказ № 132н от 08.06.2018, который содержит новый порядок формирования и применения кодов БК.

- Приказ № 209н от 29.11.2017, который определяет порядок применения КОСГУ в учете.

Нововведения вызвали шквал вопросов и споров. Чтобы их разрешить, Минфин издал дополнительные разъяснения к порядку применения новых НПА. Информация содержится в Письмах от 29.06.2018 № 02-05-10/45153 и от 10.08.2018 № 02-05-11/56735.

Теперь детально определим, что изменилось в кодификации доходной и расходной частей БК.

Ключевая часть всех платежей — это оплата налогов, сборов, пошлин и взносов. Данные транши формируют доходную часть бюджета нашей страны. Каждый вид фискального обязательства имеет свой уникальный код БК. Причем для некоторых категорий налогообложения предусмотрены многочисленные варианты кодификации, идентифицирующие платеж, налогоплательщика, объект обложение и прочие признаки.

Порядок оплаты фискальных обязательств именно в части формирования кодов бюджетной классификации остался практически неизменным. КБК по налогам на 2019 год, таблица была скорректирована незначительно. Чиновники ввели только 12 новых кодов.

153 1 04 02210 01 0000 110

Акциз на темное судовое топливо, ввозимое в Россию

153 1 08 07500 01 0000 110

Госпошлина за выдачу акцизных марок с двухмерным штриховым кодом, содержащим идентификатор ЕГАИС

160 1 08 07490 01 0000 110

Госпошлина за выдачу федеральных специальных марок с двухмерным штриховым кодом, содержащим идентификатор ЕГАИС

182 1 01 01022 02 0000 110

Налог на прибыль при выполнении Соглашений о разработке месторождений нефти и газа, расположенных в Дальневосточном федеральном округе, на условиях соглашений о разделе продукции, зачисляемый в бюджеты субъектов РФ

182 1 03 02390 01 0000 110

Акциз на нефтяное сырье, направленное на переработку

182 1 03 02400 01 0000 110

Акциз на темное судовое топливо, производимое на территории РФ

182 1 04 02210 01 0000 110

Акциз на темное судовое топливо, ввозимое на территорию РФ

182 1 06 07000 01 0000 110

Единый налоговый платеж физического лица

1821 07 05010 01 0000 110

Налог на дополнительный доход от добычи углеводородного сырья на участках недр, расположенных полностью или частично на территориях, указанных в подпункте 1 пункта 1 статьи 333.45 НК РФ

182 1 07 05020 01 0000 110

Налог на дополнительный доход от добычи углеводородного сырья на участках недр, расположенных полностью или частично на территориях, указанных в подпункте 2 пункта 1 статьи 333.45 НК РФ

182 1 07 05030 01 0000 110

Налог на дополнительный доход от добычи углеводородного сырья на участках недр, расположенных полностью или частично на территориях, указанных в подпункте 3 пункта 1 статьи 333.45 НК РФ

182 1 07 05040 01 0000 110

Налог на дополнительный доход от добычи углеводородного сырья на участках недр, расположенных полностью или частично на территориях, указанных в подпункте 4 пункта 1 статьи 333.45 НК РФ

А вот, к примеру, КБК по НДФЛ на 2019 год, таблица не предусматривает изменений. Следовательно, организация обязана перечислить налог за декабрь 2019 года по тем же КБК, что и за январь 2019 г. Страховое обеспечение также перечисляйте по действующим КБК по взносам на 2019 год, таблица не изменилась.

КБК для

штрафов

НДФЛ с доходов, источником которых является налоговый агент, за исключением доходов, в отношении которых исчисление и уплата налога осуществляются в соответствии со ст. 227, 227.1 и 228 НК РФ

182 1 01 02010 01 1000 110

182 1 01 02010 01 2100 110

182 1 01 02010 01 3000 110

НДФЛ с доходов, полученных гражданами, зарегистрированными в качестве:

- предпринимателей;

- частных нотариусов;

- других лиц, занимающихся частной практикой (ст. 227 НК РФ)

182 1 01 02020 01 1000 110

182 1 01 02020 01 2100 110

182 1 01 02020 01 3000 110

НДФЛ с доходов, полученных гражданами в соответствии со ст. 228 НК РФ

182 1 01 02030 01 1000 110

182 1 01 02030 01 2100 110

182 1 01 02030 01 3000 110

НДФЛ в виде фиксированных авансовых платежей с доходов, полученных нерезидентами, работающими по найму у граждан на основании патента (ст. 227.1 НК РФ)

182 1 01 02040 01 1000 110

182 1 01 02040 01 2100 110

182 1 01 02040 01 3000 110

КБК по страховым взносам за работников

Взносы на пенсионное страхование по основным тарифам

182 1 02 02010 06 1010 160

182 1 02 02010 06 2110 160

182 1 02 02010 06 3010 160

Взносы на социальное страхование

182 1 02 02090 07 1010 160

182 1 02 02090 07 2110 160

182 1 02 02090 07 3010 160

Взносы на медицинское страхование

182 1 02 02101 08 1013 160

182 1 02 02101 08 2013 160

182 1 02 02101 08 3013 160

Взносы на пенсионное страхование по дополнительным тарифам

Тариф не зависит от результатов СОУТ

Тариф зависит от результатов СОУТ

За работников из Списка 1

182 1 02 02131 06 1010 160 182 1 02 02131 06 1020 160

182 1 02 02131 06 2110 160

182 1 02 02131 06 3010 160

За работников из Списка 2

182 1 02 02132 06 1010 160 182 1 02 02132 06 1020 160

182 1 02 02132 06 2110 160

182 1 02 02132 06 3010 160

Взносы на травматизм

393 1 02 02050 07 1000 160

393 1 02 02050 07 2100 160

393 1 02 02050 07 3000 160

КБК по страховым взносам ИП

Взносы ИП на пенсионное страхование

Фиксированные взносы (МРОТ × 26 %)

182 1 02 02140 06 1110 160

Взносы с доходов свыше 300 000 руб. (1 %)

182 1 02 02140 06 1110 160

182 1 02 02140 06 2110 160

182 1 02 02140 06 3010 160

Фиксированные взносы ИП на медицинское страхование

182 1 02 02103 08 1013 160

182 1 02 02103 08 2013 160

182 1 02 02103 08 3013 160

Обновленные КБК 2019, таблица соответствия в части доходов не определила существенных изменений. Так, в новом году все доходные поступления бюджетной сферы должны распределяться на две ключевые группы: 100 «Доходы» и 400 «Выбытие нефинансовых активов». Обновленный порядок аналогичен правилам 2019 года. Однако нововведения все же есть: изменились отдельные статьи группы 100 «Доходы».

Итак, ранее в статью 120 «Доходы от собственности» следовало включать поступления, связанные с использованием государственного, муниципального имущества. Аренду, платежи за пользование природными ресурсами, а также плату за право заключения госконтрактов (платеж за победу в закупках) также относили к статье 120.

С 2019 года состав дополнен, теперь в статью 120 относите следующие категории доходов:

- аренда — операционная и финансовая;

- платежи за пользование природными ресурсами;

- начисленные проценты по депозитам, остаткам денежных средств;

- начисленные проценты по выданным займам и иным финансовым инструментам;

- дивиденды, полученные от инвестирования;

- доли в полученной прибыли, убытке от инвестирования;

- предоставление неисключительных прав (средства индивидуализации, интеллектуальная деятельность);

- платежи за право заключения госконтрактов;

- концессионная плата;

- иные варианты поступлений от использования собственности.

Данная статья БК была дополнена новым видом доходных поступлений. Теперь к ст. 130 «Доходы от оказания платных услуг, компенсаций затрат» следует относить поступление оплаты за предоставление информации из государственных источников (реестров).

Ст. 140 «Штрафы, пени, неустойки, возмещения ущерба» также была скорректирована незначительно. В первую очередь чиновники скорректировали формулировку вида доходов, поступающих в пользу учреждений бюджетной сферы, в счет оплаты за нарушение условий государственных, муниципальных контрактов и договоров. Новое название:

Но и это еще не все. С 2019 г. в ст. 140 включайте доходы учреждения от штрафных санкций по долговым обязательствам.

Безвозмездные денежные поступления в 2019 году следовало распределять по подгруппам статьи 150. Напомним, что их было три:

- 151 «Поступления от других бюджетов»;

- 152 «От наднациональных организаций и иностранных государств»;

- 153 «От международных финкомпаний».

В 2019 г. данное распределение упразднено. Теперь таблица КБК на 2019 год с изменениями подразумевает, что любые безвозмездные платежи следует отражать в ст. 150 без какой-либо детализации.

К тому же учитывайте, что законодатели расширили перечень доходов, отнесенных к безвозмездным поступлениям, новым пунктом. Теперь гранты, пожертвования и иные безвозмездные перечисления от физических и юридических лиц относите на ст. 150, а не на ст. 180, как это ранее предписывала инструкция 65н.

Коррективы коснулись и перечня «Прочих поступлений». Теперь в данную статью доходов относите все неналоговые доходы, которые не были отнесены к другим статьям группы 100, а именно:

- невыясненные поступления, например платеж с неверным КБК;

- доход от продажи, реализации товаров изъятых или задержанных;

- субсидии на иные цели и на осуществление капитальных вложений;

- компенсации возмещения вреда, за исключением страхового возмещения.

В расходной части классификации также не обошлось без нововведений. Чиновники скорректировали порядок применения подразделов БК. Ключевые новшества связаны с оплатой расходов на профессиональную подготовку кадров. Так, Приказ № 132н содержит общие и специальные условия, которые определяют, когда затраты на профессиональную подготовку можно отнести в подраздел 0705.

Новые КБК с 2019 года, таблица кодов видов расходов (КВР) тоже была обновлена только частично. Важные изменения коснулись командировок, оплаты труда и выплаты пособий.

КВР 111 «ФОТ учреждений» дополнен следующими затратами:

- Выплата дополнительной компенсации по ч. 3 ст. 180 ТК РФ.

- Выплата единовременного денежного поощрения, в том числе и поощрения, связанного с выходом работника на пенсию по выслуге лет.

- Выплата образовавшейся задолженности по оплате труда за время вынужденных прогулов на основании судебного решения, вступившего в законную силу.

КВР 112 «Иные выплаты персоналу учреждения, за исключением ФОТ» также дополнили относительно новыми видами затрат. Однако стоит отметить, что и ранее данные траты следовало относить на КВР 112, рекомендации и разъяснения были представлены в Письмах Минфина, но на законодательном уровне закреплены не были. Данное несоответствие было исключено.

На что обратить внимание? В КВР 112, как и ранее, следует относить затраты на служебные командировки сотрудников. Однако с 2019 году КОСГУ по командировкам применяют в новом порядке. Так, в 2019 году все командировочные расходы отражались на КОСГУ 212 (проезд, проживание и суточные). Теперь же чиновники решили разбить расходы по группам. Следовательно, затраты на проезд относите на КОСГУ 222, на проживание — 226, а суточные проводите по КОСГУ 212.

Оплату командировок по договорам (контрактам), заключенным с учреждением, оплачивайте по старым правилам — КВР 244 и соответствующий КОСГУ (билеты — 222, гостиница — 226).

КВР 113 «Иные выплаты, за исключением фонда оплаты труда учреждений, лицам, привлекаемым согласно законодательству для выполнения отдельных полномочий» дополнили:

- Компенсация затрат тренеров, спортсменов и учащихся при направлении их на различные мероприятия, конкурсы и соревнования. Оплачивается питание, проезд и проживание.

- Компенсация учащимся образовательных учреждений суточных, питания и затрат на проезд к местам обучения, прохождения практики, подготовки диплома и так далее.

КВР 244 также был расширен дополнительными видами затрат. Стоит отметить, что все расходы, внесенные Приказом 132н, и ранее относились к 244 коду. Такой вывод можно сделать на основании рекомендаций и разъяснений Минфина. Теперь же «спорные» затраты отнесены в данный КВР на законодательном уровне.

Это не все изменения 2019 года, а только их незначительная часть. Так, к примеру, чиновники скорректировали наименования кодов видов расхода. Значительной корректировки подверглись КВР 632, 633, 634, 812, 813, 814 и так далее.

Минфин поменял порядок применения КБК. Новые правила действуют с 2019 года. Кроме этого, появились 12 новых КБК. В статье вы сможете скачать актуальные коды бюджетной классификации на 2019 год.

Коммерческие организации и ИП применяют коды бюджетной классификации ежедневно, когда составляют платежные поручения. Налоговая и фонды используют КБК, чтобы отслеживать, за какие налоги и штрафы средства поступают в бюджет. Поэтому так важно указать верный код. Ведь одна неверная цифра в платежке и вместо налога компания заплатит пени. А в карточке расчетов с бюджетом отразится недоимка. Ошибок становится больше, когда Минфин меняет КБК и правила их применения.

С 1 января 2019 года Минфин ввел 12 новых КБК. Кроме этого чиновники изменили порядок применения кодов бюджетной классификации.

С 4 февраля в 26 регионах РФ изменятся реквизиты доходных счетов казначейства. Переходный период продлится с 4 февраля по 29 апреля 2019 года. С 30 апреля старые счета закроют, применять их будет нельзя.

Ошибок в платежках становится больше, когда Минфин меняет КБК. Налоговики рассказали, что компании путают коды из-за изменений по штрафам и пеням за взносы в ПФР по дополнительным тарифам.

Если в платежке указать неверный счет казначейства, поступят ли деньги в бюджет?

КБК 2019: новые коды бюджетной классификации, таблица

Все доходы и расходы государственных бюджетов классифицируются по группам с присвоением идентифицирующего кода. Систематизация денежных потоков позволяет правильно формировать и исполнять бюджет, не делать ошибок в бюджетной отчетности.

Аббревиатура КБК означает код бюджетной классификации. Перечисление платежей на счета государственных структур непременно связано с этим реквизитом.

Какие новые КБК действуют с 1 января 2019 года по УСН, НДС и ЕНВД? Какие КБК изменились? Правда ли, что теперь действует обновленный перечень? Изменились ли коды по страховым взносам?

С 01.01.2019 Приказ Минфина от 01.07.2013 № 65н, которым утверждались коды бюджетной классификации, утратил силу (ч.1 Письма Минфина от 10.08.2018 № 02-05-11/56735). И взамен него действует новый приказ по КБК на 2019 год (Приказ Минфина от 08.06.2018 № 132н

Однако все основные КБК не изменились. Взносы и основные налоги уплачиваются по тем же кодам, что и в 2018 года году.

Если коротко, то в список КБК добавились два новых кода предназначено “физикам”: 182 1 06 07000 01 1000 110 – единый налоговый платеж физического лица (по имущественным налогам) и 182 1 05 06000 01 1000 110 – налог на профессиональный доход (налог для зарегистрированных самозанятых граждан).

Также есть четыре новых КБК есть и для юрлиц по новому налогу на дополнительный доход от добычи углеводородного сырья.

Собственно – это все, что нужно знать основным налогоплательщикам. Однако, если интересно, то расскажем о новшествах 2019 года более подробно.

Официально утверждено 13 новых КБК на 2019 год. Девять для налогов и акцизов, два для госпошлин, один для имущественных налогов физлиц (Федеральный закон от 29.11.2018 № 459-ФЗ, приказ Минфина от 20.09.2018 № 198н). Полный перечень — в таблице.

Новый “тринадцатый” код с 2019 года – для налога на профессиональный доход действует новый КБК — 182 1 05 06000 01 1000 110. Он пригодится самозанятым гражданам.

С 2019 года КБК для страховых взносов стало меньше. Смысл – изменили КБК для штрафов и пеней на страховые взносы по доптарифам. Теперь эти КБК не зависят от спецоценки (приказ Минфина от 08.06.2018 № 132н). Вот таблица с изменениями.

Наименование платежа

КБК 2018

КБК 2019

Пени

Дополнительные пенсионные взносы по тарифу 1, если тариф не зависит от спецоценки

182 1 02 02131 06 2110 160

182 1 02 02131 06 2110 160

Дополнительные пенсионные взносы по тарифу 1, если тариф зависит от спецоценки

182 1 02 02131 06 2100 160

182 1 02 02131 06 2110 160

Дополнительные пенсионные взносы по тарифу 2, если тариф не зависит от спецоценки

182 1 02 02132 06 2110 160

182 1 02 02132 06 2110 160

Дополнительные пенсионные взносы по тарифу 2, если тариф зависит от спецоценки

182 1 02 02132 06 2100 160

182 1 02 02132 06 2110 160

Штрафы

Дополнительные пенсионные взносы по тарифу 1, если тариф не зависит от спецоценки

182 1 02 02131 06 3010 160

182 1 02 02131 06 3010 160

Дополнительные пенсионные взносы по тарифу 1, если тариф зависит от спецоценки

182 1 02 02131 06 3000 160

182 1 02 02131 06 3010 160

Дополнительные пенсионные взносы по тарифу 2, если тариф не зависит от спецоценки

182 1 02 02132 06 3010 160

182 1 02 02132 06 3010 160

Дополнительные пенсионные взносы по тарифу 2, если тариф зависит от спецоценки

182 1 02 02132 06 3000 160

182 1 02 02132 06 3010 160

КБК по основным налогам и взносам остались неизменны, то есть такими же, что и в 2018 году. В связи с этим приводить изменения КБК в 2019 году в сравнительной таблице просто нет смысла. Но в приведенных ниже таблицах вы найдете КБК, которые будут действовать в 2019 году.

КБК для уплаты налогов для организаций и ИП на ОСН

Наименование налога, сбора, платежаКБКНалог на прибыль организаций (кроме КГН), в том числе:

— в федеральный бюджет (ставка — 3%)

182 1 01 01011 01 1000 110

— в региональный бюджет (ставка от 12,5% до 17%)

182 1 01 01012 02 1000 110

НДС

182 1 03 01000 01 1000 110

Налог на имущество:

— по любому имуществу, за исключением входящего в Единую систему газоснабжения (ЕСГС)

182 1 06 02010 02 1000 110

— по имуществу, входящему в ЕСГС

182 1 06 02020 02 1000 110

НДФЛ (ИП «за себя»)

182 1 01 02020 01 1000 110

КБК для уплаты налогов для организаций и ИП на спецрежимах

Наименование налога, сбора, платежаКБКНалог при УСН, когда применяется объект налогообложения:

— «доходы»

182 1 05 01011 01 1000 110

— «доходы минус расходы» (налог, уплачиваемый в общем порядке, а также минимальный налог)

182 1 05 01021 01 1000 110

ЕНВД

182 1 05 02010 02 1000 110

ЕСХН

182 1 05 03010 01 1000 110

КБК по страховым взносам

Вид страхового взносаКБКСтраховые взносы на ОПС

182 1 02 02010 06 1010 160

Страховые взносы на ВНиМ

182 1 02 02090 07 1010 160

Страховые взносы на ОМС

182 1 02 02101 08 1013 160

Страховые взносы на ОПС в фиксированном размере (в т.ч. 1%-ные взносы)

182 1 02 02140 06 1110 160

Страховые взносы на ОМС в фиксированном размере

182 1 02 02103 08 1013 160

Дополнительные страховые взносы на ОПС за работников, которые трудятся в условиях, дающих право на досрочную пенсию, в том числе:

– для занятых на работах с вредными условиями труда (п. 1 ч. 1 ст. 30 Федерального закона от 28.12.2013 г. № 400-ФЗ) (доптариф не зависит от результатов спецоценки)

182 1 02 02131 06 1010 160

– для занятых на работах с вредными условиями труда (п. 1 ч. 1 ст. 30 Федерального закона от 28.12.2013 г. № 400-ФЗ) (доптариф зависит от результатов спецоценки)

182 1 02 02131 06 1020 160

– для занятых на работах с тяжелыми условиями труда (пп. 2-18 ч. 1 ст. 30 Федерального закона от 28.12.2013 г. № 400-ФЗ) (доптариф не зависит от результатов спецоценки)

182 1 02 02132 06 1010 160

– для занятых на работах с тяжелыми условиями труда (пп. 2-18 ч. 1 ст. 30 Федерального закона от 28.12.2013 г. № 400-ФЗ) (доптариф зависит от результатов спецоценки)

182 1 02 02132 06 1020 160

Страховые взносы «на травматизм»

393 1 02 02050 07 1000 160

КБК для уплаты прочих налогов для всех организаций и ИП

Наименование налога, сбора, платежаКБКНДФЛ с доходов, источником которых является налоговый агент

182 1 01 02010 01 1000 110

НДС (как налоговый агент)

182 1 03 01000 01 1000 110

НДС по импорту из Беларуси и Казахстана

182 1 04 01000 01 1000 110

Налог на прибыль при выплате дивидендов:

— российским организациям

182 1 01 01040 01 1000 110

— иностранным организациям

182 1 01 01050 01 1000 110

Налог на прибыль при выплате доходов иностранным организациям (кроме дивидендов и процентов по государственным и муниципальным ценным бумагам)

182 1 01 01030 01 1000 110

Налог на прибыль с доходов по государственным и муниципальным ценным бумагам

182 1 01 01070 01 1000 110

Налог на прибыль по полученным от иностранных организаций дивидендам

182 1 01 01060 01 1000 110

Транспортный налог

182 1 06 04011 02 1000 110

Земельный налог

182 1 06 0603х хх 1000 110

где ххх зависит от места расположения земельного участка

Сбор за пользование водными биоресурсами:

— по внутренним водным объектам

182 1 07 04030 01 1000 110

— по иным водным объектам

182 1 07 04020 01 1000 110

Водный налог

182 1 07 03000 01 1000 110

Плата за негативное воздействие на окружающую среду

048 1 12 010х0 01 6000 120

где х зависит от вида загрязнения окружающей среды

Регулярные платежи за пользование недрами, которые используются:

— на территории РФ

182 1 12 02030 01 1000 120

— на континентальном шельфе РФ, в исключительной экономической зоне РФ и за пределами РФ на территориях, находящихся под юрисдикцией РФ

182 1 12 02080 01 1000 120

НДПИ

182 1 07 010хх 01 1000 110

где хх зависит от вида добываемого полезного ископаемого

Налог на прибыль организаций с доходов в виде прибыли контролируемых иностранных компаний

182 1 01 01080 01 1000 110

КБК для уплаты пеней по взносам

По общему правилу при уплате пени в 14-17-й разряды принимают значение «2100». Однако из этого правила есть исключение:

Вид страхового взносаКБКСтраховые взносы на ОПС

182 1 02 02010 06 2110 160

Страховые взносы на ВНиМ

182 1 02 02090 07 2110 160

Страховые взносы на ОМС

182 1 02 02101 08 2013 160

Страховые взносы на ОПС в фиксированном размере, уплачиваемые ИП за себя (в т.ч. 1%-ные взносы)

182 1 02 02140 06 2110 160

Страховые взносы на ОМС в фиксированном размере, уплачиваемые ИП за себя

182 1 02 02103 08 2013 160

Дополнительные страховые взносы на ОПС за работников**, которые трудятся в условиях, дающих право на досрочную пенсию, в том числе:

– для занятых на работах с вредными условиями труда (п. 1 ч. 1 ст. 30 Федерального закона от 28.12.2013 г. № 400-ФЗ)

182 1 02 02131 06 2110 160

– для занятых на работах с тяжелыми условиями труда (пп. 2-18 ч. 1 ст. 30 Федерального закона от 28.12.2013 г. № 400-ФЗ)

** В 2018 году для уплаты пеней по допвзносам за периоды начиная с 01.01.2018 было 4 КБК, сейчас осталось лишь два

182 1 02 02132 06 2110 160

КБК для уплаты штрафов по взносам

При уплате штрафа, как правило, 14-17-й разряды принимают значение «3000». Но и здесь не стоит забывать об исключительных случаях:

Вид страхового взносаКБКСтраховые взносы на ОПС

182 1 02 02010 06 3010 160

Страховые взносы на ВНиМ

182 1 02 02090 07 3010 160

Страховые взносы на ОМС

182 1 02 02101 08 3013 160

Страховые взносы на ОПС в фиксированном размере, уплачиваемые ИП за себя (в т.ч. 1%-ные взносы)

182 1 02 02140 06 3010 160

Страховые взносы на ОМС в фиксированном размере, уплачиваемые ИП за себя

182 1 02 02103 08 3013 160

Дополнительные страховые взносы на ОПС за работников, которые трудятся в условиях, дающих право на досрочную пенсию, в том числе:

– для занятых на работах с вредными условиями труда (п. 1 ч. 1 ст. 30 Федерального закона от 28.12.2013 г. № 400-ФЗ) (доптариф не зависит от результатов спецоценки)

182 1 02 02131 06 3010 160

– для занятых на работах с тяжелыми условиями труда (пп. 2-18 ч. 1 ст. 30 Федерального закона от 28.12.2013 г. № 400-ФЗ) (доптариф не зависит от результатов спецоценки)

182 1 02 02132 06 3010 160

При подготовке материала использовалась статья Бухгуру

Министерство Финансов Российской Федерации внесло изменения в порядок применения кодов бюджетной классификации (КБК) на 2019 год, соответствующий приказ опубликован на официальном портале правовой информации. Таким образом организациям стоит быть готовым к использованию в 2019 году новых КБК, необходимых для проведения соответствующих платежей, ведь ответственность за правильное указание кодов бюджетной классификации лежит на плательщике.

Что представляют собой коды КБК? Бюджетная классификация Российской Федерации — это группировка доходов, расходов и источников финансирования дефицитов бюджетов бюджетной системы страны, используемая для составления бюджетной отчётности, обеспечивающая сопоставимость показателей бюджетов. Для этого и существуют унифицированные коды бюджетной классификации (КБК). Использование унифицированных кодов бюджетной классификации позволяет формировать базу для наблюдения за движением бюджетных средств и факторного анализа бюджетных статей, что упрощает объединение смет и бюджетов в общие сводные документы.

Коды бюджетной классификации служат для упорядочивания финансовой отчетности, для обеспечения единой формы бюджетной финансовой информации. КБК помогают регулировать финансовые потоки на уровне государства, а также составлять и выполнять муниципальный и федеральный бюджеты. Действующие коды бюджетной классификации позволяют сравнить динамику доходов и расходов в нужный период и информируют о текущей ситуации в госбюджете. Указания о порядке применения бюджетной классификации КБК утверждены приказом Минфина РФ № 65н от 01.07.2013.

Виды унифицированных кодов бюджетной классификации

Согласно приказу Минфина от 08.06.18 № 132н. с 1 января 2019 года действует новый порядок применения КБК. На 2019 год коды бюджетной классификации бывают четырёх видов:

- КБК касающиеся государственных поступлений;

- КБК имеющие отношение к расходам организаций;

- КБК источников, из которых финансируется бюджетный дефицит;

- КБК отображающие операции государственного управления.

Наименование доходов

Коды бюджетной классификации

182 1 01 02010 01 1000 110

182 1 01 02010 01 2100 110

182 1 01 02010 01 3000 110

182 1 01 02010 01 2200 110

182 1 01 02020 01 1000 110

182 1 01 02020 01 2100 110

182 1 01 02020 01 3000 110

182 1 01 02020 01 2200 110

182 1 01 02040 01 1000 110

182 1 01 02040 01 2100 110

182 1 01 02040 01 3000 110

182 1 01 02040 01 2200 110

182 1 01 02030 01 1000 110

182 1 01 02030 01 2100 110

182 1 01 02030 01 3000 110

182 1 01 02030 01 2200 110

Единый налог на вмененный доход для отдельных видов деятельности (ЕНВД)

Наименование доходов

Коды бюджетной классификации

182 1 05 02010 02 1000 110

182 1 05 02010 02 2100 110

182 1 05 02010 02 3000 110

182 1 05 02010 02 2200 110

182 1 05 02020 02 1000 110

182 1 05 02020 02 2100 110

182 1 05 02020 02 3000 110

182 1 05 02020 02 2200 110

Налог при патентной системе налогообложения (ПСН)

Наименование доходов

Коды бюджетной классификации

КБК 2018 – 2019 Скачать

В 2019 году КБК практически не изменились.

Минфин внес два новых КБК (приказ от 28.02.2018 № 35н).

Введено 2 новых кода:

000 1 12 01041 01 0000 120 – плата за размещение отходов производства;

000 1 12 01042 01 0000 120 – плата за размещение твердых коммунальных отходов.

КБК для перечисления платы за негативное воздействие на окружающую среду следующие:

04811201010016000120 — плата за выбросы загрязняющих веществ в атмосферный воздух стационарными объектами;

04811201020016000120 — плата за выбросы загрязняющих веществ в атмосферный воздух передвижными объектами;

04811201030016000120 — плата за выбросы загрязняющих веществ в водные объекты.

04811201040016000120 — плата за размещение отходов производства и потребления.

С 1 января 2019 года применяйте обновленные КБК по взносам

Минфин выпустил новый список КБК на 2019 год. Коды по налогам остались прежними, а вот КБК по страховым взносам стало меньше (приказ от 08.06.2018 № 132н).

С 1 января 2019 года пени и штрафы по страховым взносам по дополнительным тарифам надо платить на два разных КБК в зависимости от того, к какому списку относятся вредные и опасные работы – 1-му или 2-му. От спецоценки КБК больше не зависит. Узнайте, кого Роструд накажет за отсутствие спецоценки в 2019 году.

В 2018 году компании и ИП перечисляли пени и штрафы на четыре кода в зависимости от того, была спецоценка рабочих мест или нет.

Новые КБК по взносам в 2019 году

Коды КБК применяются всеми организациями и ИП, перечисляющими бюджетные платежи, при составлении платежных поручений. Эти коды помогают налоговикам и сотрудникам государственных фондов отследить, какие налоги и взносы вы уплачиваете. Поэтому даже одна ошибка в КБК может привести к тому, что платеж не попадет по назначению, а вы «попадете» на недоимку. Ниже представлены новые КБК, по которым в 2019 году нужно уплачивать налоги, взносы, пени и штрафы.

Таблица КБК по зарплатным взносам в 2019 году

Наименование взноса

КБК

Таблица КБК по НДФЛ с зарплаты работников в 2019 году

Наименование налога

КБК

Таблица КБК для взносов ИП «за себя» в 2019 году

Таблица КБК по доптарифам в ПФР в 2019 году

Наименование взноса

КБК

Напомним, что списки 1 и 2 представляют собой перечни работ, профессий, дающих право на досрочную или повышенную пенсию. Утверждены данные перечни Постановлением Кабмина СССР от 26.01.1991 № 10:

- Список 1 – это профессии с особо опасными тяжелыми условиями труда: работники, занятые на подземных работах, в горячих цехах, с вредными условиями и др.

- Список 2 – профессии с опасными и тяжелыми условиями, но в меньшей степени, чем по списку 1.

Провести четкую границу между этими списками «на глаз» не получится, поскольку многие профессии в них одинаковы. Главное различие между данными перечнями – степень вредного воздействия производственных факторов на организм человека.

Напоминаем также, что до конца года необходимо провести спеоценку условий труда. Если этого не сделать, будут значительные штрафы.

Понравилась статья? Поделитесь ссылкой с друзьями:

Позвольте представиться. Меня зовут Василий. Я уже более 15 лет являюсь частным предпринимателем. Я считаю, что в настоящее время являюсь профессионалом в своей области и хочу помочь всем посетителям сайта решать сложные и не очень задачи. Все данные для сайта собраны и тщательно переработаны для того чтобы донести в удобном виде всю требуемую информацию. Однако чтобы применить все, описанное на сайте всегда необходима консультация с профессионалами.