Сегодня предлагаем вашему вниманию статью на тему: "страховые взносы за работников в 2019 году". Мы постарались в полной мере раскрыть тему и объяснить все доступным языком. Все свои вопросы вы можете задавать в комментариях к статье. Наш эксперт будет оперативно на них отвечать.

Содержание

Одно из главных изменений в сфере страховых взносов, действующее с 2019 года, это подросшие предельные базы по сумме выплат в пользу работника. Теперь лимиты установлены в размере ( п. 4-6 ст. 421 НК РФ, Постановление Правительства РФ от 28.11.2018 N 1426):

- 1 150 000 руб. для взносов на ОПС (было 1 021 000 руб.);

- 865 000 руб. для взносов на ВНиМ (было 815 000 руб.).

Но кроме того, изменились ставки страховых взносов, начисляемых с зарплаты и иных вознаграждений работников и лиц, с которыми заключены гражданско-правовые договоры.

Основные ставки страховых взносов для работодателей

Как вы помните, ранее в НК предусматривалось, что совокупный тариф в размере 30%, по которому исчисляют взносы большинство страхователей, будет действовать временно – в период с 2017 по 2020 гг. (ст. 426 НК РФ). А после указанного срока тариф взносов на ОПС должен был вырасти на 4% до 26%, а совокупный тариф – с 30% до 34% (пп. 1 п. 2 ст. 425 НК РФ в ред., действ. до 01.01.2019). Однако законодатели передумали. И указанные основные тарифы взносов с 2019 года переходят из разряда временных в постоянные. В связи с этим в 2019 году применяются прежние тарифы (п. 2 ст. 425 НК РФ):

- на ОПС – 22% в рамках предельной величины базы и 10% при ее превышении;

- на ВНиМ – 2,9%;

- на ОМС – 5,1%;

- на травматизм – от 0,2% до 8,5% (ст. 1 Закона от 22.12.2005 N 179-ФЗ , ст. 1 Закона от 31.12.2017 N 484-ФЗ ).

Пониженные страховые взносы в 2019 году: ставки (таблица)

Как уже было сказано, основные ставки страховых взносов на 2019 год не изменились. И это, безусловно, хорошая новость. А вот с пониженными тарифами ситуация не столь радужная.

С 2019 года переходят с пониженных тарифов на основные сразу несколько категорий страхователей. К ним относятся:

- организации и ИП на УСН, ведущие определенные виды деятельности (пп. 5 п. 1 ст. 427 НК РФ);

- организации и ИП на ЕНВД, имеющие лицензию на фармацевтическую деятельность, в т.ч. аптеки (пп. 6 п. 1 ст. 427 НК РФ);

- ИП на патенте (пп. 9 п. 1 ст. 427 НК РФ).

Все перечисленные страхователи с 2019 года также должны платить взносы по ставке 10%, если выплаты в пользу их работников в течение календарного года превысят предельную базу.

Хозяйственные общества и хозяйственные партнерства, которые занимаются внедрением результатов интеллектуальной деятельности, а также организации и ИП, у которых есть соглашения с особыми экономическими зонами об осуществлении технико-внедренческой деятельности, с 2019 должны платить взносы на ОПС по ставке 20%, а не по 13%, как это было в 2018 году (пп. 1,2 п. 1, пп. 1 п. 2 ст. 427 НК РФ).

Остальные страхователи, имевшие право платить взносы по пониженным тарифам в 2018 году, вправе применять их и в 2019 году.

Тарифы страховых взносов на 2019 года: таблица со ставками

В 2019 году страховые взносы в ФНС должны платить (п. 1 ст. 419 НК РФ):

- лица, производящие выплаты и иные вознаграждения «физикам»;

- индивидуальные предприниматели.

Если у ИП есть наемные работники или сотрудники по гражданско-правовым договорам, то бизнесмен должен платить страховые взносы и как работодатель, и «за себя».

В 2019 году перечисляемые страховые взносы направляются:

- на обязательное пенсионное страхование (ОПС);

- на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством (ВНиМ);

- на обязательное медицинское страхование (ОМС).

Также в 2019 году работодателям необходимо вносить страховые взносы в ФСС «на травматизм» — на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний (Федеральный закон от 24.07.98 № 125-ФЗ, далее — Закон № 125-ФЗ).

В 2019 году страховые взносы рассчитывают с учетом 3-х основных компонентов:

- начислений в пользу физических лиц ;

- лимитов облагаемой базы по страховым взносам;

- тарифов страховых взносов.

Суммы, не подлежащие обложению страховыми взносами в 2018 году, приведены в статье 422 НК РФ.

В 2019 году не изменилась облагаемая база по взносам. Чтобы рассчитать базу, надо сначала сложить все выплаты, которые относятся к объекту обложениями взносами. Перечень таких выплат перечислен в пункте 1 статьи 420 НК РФ. Например, зарплата и отпускные.

Затем из полученного значения нужно вычесть необлагаемые выплаты. Список таких выплат смотрите в статье 422 НК РФ. Например, государственные пособия, материальная помощь в размере до 4000 руб. в год.

Общие (базовые) тарифы страховых взносов в 2019 году

Если организация не имеет права на применение пониженных тарифов, то в отношении выплат она должна начислять страховые взносы по общим ставкам. Это предусмотрено статьей ст. 426 НК РФ.

Общий размер страховых взносов в 2019 году – 30 процентов:

- 22 % – на обязательное пенсионное страхование с выплат, не превышающих предельную базу для начисления взносов + 10 процентов с выплат сверх базы;

- 5,1 % – на обязательное медицинское страхование, предельной величины выплат нет;

- 2,9 % – на обязательное социальное страхование с выплат в пределах лимита, платежей сверх лимита нет.

Такие тарифы нужно применять к выплатам и вознаграждениям в пользу:

- российских граждан;

- постоянно или временно проживающих в России иностранцев, не являющихся высококвалифицированными специалистами (ВКС);

- постоянно или временно проживающих граждан ЕАЭС.

На 2019 год законодательно утверждены проценты отчислений по видам обязательного страхования. Эти суммы рассчитывают работодатели, оплата осуществляется из собственных средств нанимателя, из заработка работников (как подоходный налог) страховые взносы не удерживаются.

Тарифы страховых взносов 2019 (таблица приведена ниже) разделены на несколько категорий:

отчисления, направляемые на медицинское страхование в рамках ОМС;

взносы на социальное страховое обеспечение на случай заболеваний и материнства;

средства, направляемые в ФСС, формирующие фонд возмещения при возникновении несчастного случая на производстве или профзаболеваний («травматизм»).

Первые три вида взносов регулируются положениями НК РФ (глава 34). Они могут быть базовыми, дополнительными или пониженными. Взносы по «травматизму» регламентируются нормами Закона от 24.07.1998 г. № 125-ФЗ, при этом тарифы по страхованию от несчастных случаев ежегодно пересматриваются и утверждаются отдельным законом. На период с 2018 по 2020 годы ставки этого вида взносов остались неизменными (закон от 31.12.2017 г. № 484-ФЗ).

Тарифы страховых взносов в 2019 году (ставки, таблица)

Законом от 03.08.2018 г. № 303-ФЗ внесены поправки в НК РФ, касающиеся страховых взносов. Законодатели решили оставить текущие ставки в качестве базовых, то есть отказались от планов постепенного повышения тарифов до уровня, который зафиксирован в ст. 425 НК РФ.

Предполагается, что предельный размер облагаемой базы по «пенсионным» взносам в 2019 г. составит 1 129 тыс. руб. (Закон о бюджете ПФР на период 2018-2020 г.г. от 05.12.2017 № 363-ФЗ), вероятно, что вырастет и база по взносам ФСС. Соответственно, увеличится и сумма отчислений по основным ставкам взносов (напомним, в 2018 г. предельная база для начисления взносов ПФР составляет 1021 тыс. руб., для взносов ФСС – 815 тыс. руб.), т.е. для ПФР база увеличится более чем на 100 тыс. руб., и перестанет быть достижимой для большинства – чтобы применить пониженную ставку хотя бы месяц, зарплата должна быть более 95 тыс. рублей в месяц.

Какой будет основная ставка страховых взносов в 2019 году – таблица содержит систематизированные сведения по отчислениям:

С 1 января 2019 года установлены новые ставки и тарифы по страховым взносам. Льготные тарифы для большинства плательщиков взносов отменены Это следует из Федерального закона от 27.11.2017 № 361-ФЗ. В нашей таблице собраны ставки страховых взносов на 2019 год во внебюджетные фонды.

Прежде всего всем бухгалтерам нужно обратить внимание, что изменились ставки по взносам для УСН и ЕНВД. Из-за чего многим компаниям и ИП придется пересчитать платежи в ФНС, таблицу новых тарифов скачайте в журнале “Упрощенка”.

В 2019 году страховые взносы перечисляйте в налоговую инспекцию в соответствии с главой 34 НК РФ. Согласно пункту 1 статьи 419 НК РФ страховые взносы платят:

- лица, производящие выплаты и иные вознаграждения гражданам;

- индивидуальные предприниматели.

Если предприниматель имеет наемных работников или производит выплаты иным лицам, он одновременно относится и к первой, и ко второй группе плательщиков страховых взносов. А, значит, платит взносы и как работодатель, и за себя лично.

Работодатели исчисляют и уплачивают взносы в налоговую инспекцию:

- на обязательное пенсионное страхование;

- обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством;

- обязательное медицинское страхование.

Также уплачиваются взносы в ФСС по травматизму — на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний (Федеральный закон от 24.07.98 № 125-ФЗ, далее — Закон № 125-ФЗ). В данной статье мы поговорим только о взносах, начисляемых в соответствии с Налоговым кодексом. А по взносам по Закону № 125-ФЗ найдете информацию в отдельном материале правовой энциклопедии.

Размер тарифов для начисления взносов на обязательное пенсионное (социальное, медицинское) страхование зависит:

- от категории плательщика (организация должна начислять взносы по общим тарифам или вправе применять пониженные тарифы взносов);

- от категории сотрудника, в пользу которого производятся выплаты;

- от суммы выплат, начисленных сотруднику в течение года (более величины предельной базы или менее этой суммы).

Если организация не имеет права на применение пониженных тарифов, то в отношении выплат она должна начислять страховые взносы по общим ставкам (ст. 426 НК РФ):

- взносы на обязательное пенсионное страхование — по тарифу 22% с выплат, не превышающих предельную базу в размере 1 150 000 руб. Сверх превышения такой базы применяется тариф 10%. Страховые взносы перечисляются одним платежным поручением без распределения взносов на финансирование страховой и накопительной части трудовой пенсии. При этом КБК указывается тот, который предусмотрен для платежей, зачисляемых на выплату страховой части трудовой пенсии.

- взносы на обязательное социальное страхование – по тарифу 2,9% с выплат, не превышающих предельную базу в размере 865 000 рублей. Сверх превышения взносы не платятся;

- взносы на обязательное медицинское страхование — по тарифу 5,1% независимо от величины доходов. То есть взносы начисляются со всех выплат. Предельная база здесь не установлена.

Для льготных категорий плательщиков страховых взносов обложение сумм выплат, превышающих предельную величину базы, не предусмотрено (п. 2 ст. 427 НК РФ).

Что касается предпринимателей (плательщиков, не производящих выплаты в пользу физлиц), то размер взносов за себя они определяют исходя из минимального размера оплаты труда. А если сумма годового дохода превышает 300 000 руб., то также считается вторая часть личных взносов с суммы такого превышения (подп. 1 п. 1 ст. 430 НК РФ).

В таблицах представлены тарифы взносов на 2019 год.

Тарифы по страховым взносам с зарплаты работников (нет льгот)

Общий процент отчислений в фонды остается прежним по сравнению с предыдущим годом – 30%, из них:

- 20% в Пенсионный фонд

- 2,9% в Фонд социального страхования

- 5,1% в Фонд медицинского страхования

Индивидуальные предприниматели обязаны помимо налогов оплачивать страховые взносы за себя так, а при использовании наемного труда за своих наемных работников.

Страховые взносы ИП за себя в 2019 году: главные изменения

Индивидуальный предприниматель независимо от того, на какой системе налогообложения работает, независимо от того получает он доход или нет, независимо, есть ли в результате его деятельности прибыль или он даже не покрывает свои расходы, обязан оплачивать фиксированные страховые взносы. Расчет уплаты производится со дня регистрации ИП, если ИП только приступает к ведению предпринимательства и с начала года, если ИП работает не первый год.

Размер фиксированных взносов увеличивается каждый год, и если до 2018 года расчет суммы взносов зависел от МРОТ, установленного правительством РФ на 1 января, то с 1 января 2018 года МРОТ не влияет на размер страховых взносов.

С 2018 года действует новый порядок расчета страховых взносов индивидуальных предпринимателей. Он определен Федеральным законом от 27.11.2017 № 335-ФЗ.

Налоговый Кодекс РФ дополнился статьей 430, из которой можно узнать, сколько ИП будет платить за себя с 2018 по 2020 год.

Предлагаем таблицу с данными о том, как увеличивается из года в год размер фиксированных взносов для ИП при годовых доходах менее 300 000 рублей:

Взносы на медицинское страхование

Взносы на пенсионное страхование

Общая сумма взносов, при годовом доходе менее 300 000 рублей

Фиксированные взносы ИП должен оплатить в срок до 31 декабря каждого года. Для ИП применяющих, УСН и ЕНВД рационально разбить общую сумму взносов на 4 части и уплачивать их по-квартально. Это позволит уменьшить авансовый платеж УСН и размер ЕНВД.

Помимо строго фиксированных сумм для уплаты страховых взносов, ИП в случае превышения дохода в 300 000 рублей должен оплатить до 1 июля года следующего за расчетным 1% от разницы между годовым доходом и 300 000 рублей. Величина 1 % не менялась уже долгое время и сохранит свое действие на 2019 год. Для расчета 1% при работе на различных системах налогообложения существуют некоторые нюансы, с которыми вы можете ознакомиться в этой статье.

Для размера уплаты взносов на пенсионное страхование ИП за себя установлены предельные изменяемые ежегодно значения.

Максимальная сумма на пенсионное страхование установлена в следующих пределах:

- 2018 год 212 360 рублей;

- 2019 год 23 483 рубля.

На практике это выглядит так:

ИП в 2019 заплатил фиксированные взносы на пенсионное страхование в установленном ст.430 НК РФ размере 29 354 рубля. ИП применяет систему налогообложения УСН «доходы», и в 2019 году размер его доходов составил 30 000 000 рублей. Следовательно, до 1 июля 2020 года он должен помимо четко установленных на 2019 год пенсионных взносов доплатить (30 000 000 – 300 000) х 1% = 297 000 рубля. Но благодаря установленному максимальному пределу на оплату страховых взносов на 2019 год – 234 832 рубля, ИП доплатит:

234 832 – 29 354 = 205 478 рублей.

Конечно, трудно найти такого продуктивного ИП с доходом 30 000 000 рублей в год, но все же, раз есть лимиты, значит, видимо, есть и такие доходы.

На уплату медицинских взносов правило доначисления 1% свыше доходов в размере 300 000 рублей не распространяется, уплачивается только четко определенная НК РФ сумма.

Страховые взносах ИП за работников в 2019 году: главные изменения

Кроме взносов за себя, ИП, применяющий в своем предпринимательском деле сотрудников – наемных работников, должен оплачивать страховые взносы с их зарплаты. Подробно этот вопрос мы рассмотрели здесь. А в этой статье мы остановимся на изменениях в этом вопросе, которые надо учесть в работе в 2019 году.

За наемных работников рядовой индивидуальный предприниматель оплачивает:

Ставки страховых взносов с 2019 года изменятся для юрлиц на «упрощенке», аптек на ЕНВД и предпринимателей на ПСН. В статье – таблица с учетом изменений, а также справочники, образцы документов, полезные ссылки.

Внимание! По ссылкам ниже вы можете бесплатно скачать таблицу ставок страховых взносов в 2019 году, руководство по начислению взносов и справочник по выплате соцпособий:

Платить взносы в налоговую инспекцию должны работодатели – с вознаграждений сотрудникам в денежной и неденежной форме. Данная обязанность возлагается и на фирмы, и на предпринимателей, у которых работают физлица по трудовым договорам. Кроме того, предприниматели и частники, у которых нет наемного персонала, перечисляют страховые платежи «за себя» – в фиксированном годовом размере.

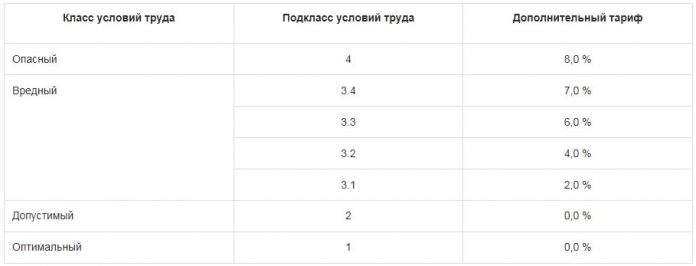

Тарифы страховых платежей различаются в зависимости от того, по какому основанию вносятся платежи (за себя или за сотрудников), а также от того, кто их платит. Для отдельных категорий плательщиков Налоговый кодекс предусматривает пониженные ставки. Кроме того, для работодателей установлены дополнительные платежи с выплат сотрудникам, которые работают во вредных или опасных условиях.

Ознакомившись со ставками страховых взносов 2019 года, не забудьте посмотреть следующие документы, они помогут в работе:

Начислять платежи по общим тарифам должны фирмы и предприниматели, которые выдают вознаграждения следующим физлицам:

- наемным сотрудникам;

- исполнителям работ или услуг по ГП договорам;

- владельцам исключительных прав – при перечислении платы за покупку этих прав или их временное использование и т.д.

Все существующие тарифы страховых платежей делятся на:

Чтобы перечислить взносы по КБК, нужно правильно заполнить платежное поручение. В документе – десятки реквизитов, оформлять которые приходится строго по правилам Банка России. Чтобы не сверяться с нормативными документами банка, удобно иметь под рукой памятку по оформлению платежек. Например – такую, как в окне ниже (ее можно скачать):

Максимумы для определения ставки страховых взносов 2019 года

По платежам на ОМС с 2015г. общие ставки не зависят от годовой суммы дохода физлица, подлежащего медицинскому страхованию. Эти физлица:

- россияне,

- иностранцы из стран-участниц Евразийского экономического союза,

- граждане стран, не входящих в ЕАЭС, проживающие в России временно или постоянно (кроме высококвалифицированных специалистов).

Сколько бы вознаграждений ни начислили такому физлицу за год, вносить платежи по ОМС нужно по единой ставке 5,1%. Хотя до 2015г. Правительство РФ устанавливало максимум облагаемых выплат для начисления платежей на ОМС.

По платежам на ОПС и на ОСС по нетрудоспособности и материнству, начиная с 2011г. и по настоящее время Правительство РФ устанавливает годовые максимумы облагаемых выплат физлицам. Эти лимиты ежегодно возрастают. Все предельные показатели по годам приведены в таблице 1.

Таблица 1. Лимиты годовых вознаграждений для начисления взносов

Страховые взносы в 2018 и 2019 годах: ставки, таблица

С 1 января 2019 года для предприятий на упрощенной системе налогообложения (УСН), индивидуальных предпринимателей и некоторых других категорий плательщиков льготы по страховым взносам во внебюджетные фонды будут отменены. В статье рассмотрим, какие тарифы фиксированных взносов в фонды в 2018 году используют разные категории бизнесменов и как изменится размер взносов в фонды в 2019 году.

Взносы уплачивают на обязательное пенсионное страхование (ОПФ), обязательное медицинское страхование (ОМС) и обязательное социальное страхование (ФСС). Это требование относится ко всем компаниям любой организационно-правовой формы, включая индивидуальных предпринимателей (ИП).

Общий тариф, который не предусматривает пониженных и повышенных ставок, составляет 30%, по фондам распределение идет следующим образом:

- 22 % – Пенсионный фонд;

- 5,1 % – Фонд обязательного медстрахования;

- 2,9 % – Фонд социального страхования.

Бизнесмены уплачивают страховые взносы:

- по стандартной схемой (таких большинство и они платят по максимальному тарифу);

- по льготным тарифам (имеют право применять пониженные ставки в связи с ведением специфической деятельности);

- в соответствии с дополнительными тарифами (наряду с общими тарифами оплачивают «сверхлимитные» страховые взносы, так как работники данных предприятий задействованы на вредном или опасном производстве).

Существует 2 варианта начислений фиксированных взносов в фонды:

- Взносы за работников, которые уплачивают все бизнесмены, в том числе ИП, оплачивающие вознаграждение наемным работникам. Налоговой базой являются суммы выплат.

- Взносы «за себя», которые платят ИП, работающие без привлечения сотрудников. При таком способе начисления взносов используется как фиксированная сумма, уплачиваемая за год, так и определенный процент от базы (при достижении «пороговой» величины в ).

Полезный сервис: расчет страховых взносов, учет и отчетность для ИПи ООО.

Общие тарифы страховых взносов в 2018-2019 годах – ставки, таблицы

Прежде чем рассмотреть таблицу отчислений в фонды в 2018 году, дадим информацию о лимитах по облагаемой базе, поскольку от них зависят ставки по пенсионным и социальным страховым взносам.

Таблица актуальных ставок страховых взносы на 2019 год

В статье таблицы с актуальными тарифами и ставками страховых взносов на 2019 год: стандартные, пониженные и дополнительные. Данные можно можно взять прямо из таблиц, а можно скачать в формате WORD.

Если ваша компания не имеет никаких льгот, то нужно платить страховые взносы по основным тарифам. А это значит, что в 2019 году нужно перечислить на пенсионное обеспечение — 22% с доходов сотрудника, не превышающих с начала года 1 150 000 руб. Если лимит превышен, то взносы перечисляют по ставке 10%.

На социальное обеспечение — 2,9% пока начисленная зарплата работнику за год не превысила 865 000 руб. С доходов сверх лимита взносы в ФСС не платят. В медицинское обеспечение — 5,1% без учета какого-либо лимита.

Таблица страховых взносов на 2019 год по основному тарифу

Вид обязательного страхования

Предельная величина расчетной базы для начисления страховых взносов (руб., за год)1

иностранцам (лицам без гражданства), которые постоянно или временно проживают в России и не являются высококвалифицированными специалистами;

гражданам государств – членов ЕАЭС независимо от статуса (в т. ч. высококвалифицированным специалистам, которые постоянноили временно проживают в России)

До 1 150 000 руб. включительно

Свыше 1 150 000 руб.

До 865 000 руб. включительно

Свыше 865 000 руб.

С выплат иностранцам (лицам без гражданства), которые временно пребывают в России и не являются высококвалифицированными специалистами

Исключение – граждане государств – членов ЕАЭС

До 1 150 000 руб. включительно

Свыше 1 150 000 руб.

До 865 000 руб. включительно

Свыше 865 000 руб.

С выплат иностранцам (лицам без гражданства), которые постоянно или временно проживают в России и являются высококвалифицированными специалистами

До 1 150 000 руб. включительно

Свыше 1 150 000 руб.

До 865 000 руб. включительно

Свыше 865 000 руб.

С 2019 года кампании на УСН лишились части льгот. Теперь в большинстве случаев взносы придется платить в том размере, что и обычные компании. Те, для кого льготы сохранены, приведены в таблице.

Хозяйственные общества и партнерства, которые на практике применяют (внедряют) результаты интеллектуальной деятельности, исключительные права на которые принадлежат их учредителям (участникам):

- бюджетным или автономным научным учреждениям;

- бюджетным или автономным образовательным организациям высшего образования

Фирмы и предприниматели, которые заключили соглашения об осуществлении технико-внедренческой деятельности и которые производят выплаты сотрудникам, работающим:

- в технико-внедренческих особых экономических зонах;

- в промышленно-производственных особых экономических зонах

Компании и предприниматели, которые заключили соглашения об осуществлении туристско-рекреационной деятельности и которые производят выплаты сотрудникам, работающим в туристско-рекреационных особых экономических зонах, объединенных решением Правительства в кластер

Российские организации, которые работают в области информационных технологий и занимаются:

- разработкой и реализацией программ для ЭВМ и баз данных;

- оказанием услуг по разработке, адаптации, модификации программ для ЭВМ, баз данных (программных средств и информационных продуктов вычислительной техники);

- установкой, тестированием и сопровождением программ для ЭВМ, баз данных

Фирм и предприниматели с выплат и вознаграждений за исполнение трудовых обязанностей членам экипажей судов, зарегистрированных в Российском международном реестре судов (кроме судов для хранения и перевалки нефти и нефтепродуктов в морских портах России)

Некоммерческие компании, которые применяют упрощенку и ведут деятельность в области:

- социального обслуживания населения;

- научных исследований и разработок;

- образования;

- здравоохранения;

- культуры и искусства (деятельность театров, библиотек, музеев и архивов);

- массового спорта (кроме профессионального)

Исключение — государственные и муниципальные учреждения

Ставки пониженных тарифов страховых взносов в 2019 году

По общему правилу пониженные страховые взносы в 2019 году продолжат действовать в отношении некоторых категорий плательщиков. Однако сразу скажем, что не всех, кто привык ими пользоваться в 2018 году. Некоторых упрощенцев законодатели обделили. Рассказываем, сколько платить страховых взносов по сниженным тарифам в 2019 году.

Согласно Налоговому кодексу РФ, вопросы пониженных страховых взносов регулирует ст. 427. Их применяют в пределах установленной предельной величины базы для исчисления страховых взносов по соответствующему виду страхования (п. 2 ст. 427 НК РФ).

Также учтите, что в пунктах с 4 по 13 этой статьи перечислены условия, выполнение которых даёт каждой льготной категории плательщиков право на пониженный тариф страховых взносов.

Традиционно, размер пониженных тарифов страховых взносов в 2019 году актуален для фирм и коммерсантов из отдельных сфер и/или обладающих определённым правовым статусом. Например, это спецрежимники из сферы IT-технологий, резиденты особых экномических зон, участники проекта «Сколково» и другие.

Далее вашему вниманию представлена таблица пониженных тарифов страховых взносов, из которой хорошо видно, на сколько выросли ставки страховых взносов на 2019 год для некоторых категорий плательщиков. Хоть формально и льготников.

Компании, работающие в технико-внедренческих, туристско-рекреационных зонах

Аптеки на ЕНВД и ИП-фамацевты

С 2019 года законодатели урезали состав применяющих пониженные ставки страховых взносов.

В частности, это следует из письма Минфин России от 01.08.2018 № 03-15-06/54260, в котором он ответил на вопрос о продлении действия пониженных тарифов страховых взносов в 2019 году в отношении некоммерческих и благотворительных организаций, а также малого и среднего бизнеса на УСН.

Министерство отмечает, что продление периода применения пониженных тарифов страховых взносов представителями малого и среднего бизнеса, занятыми в социальной и производственной сферах, не предусмотрено. При этом чиновники ссылаются на протокол заседания Правительственной комиссии по бюджетным проектировкам на очередной финансовый год и плановый период от 12.07.2018 № 2, которым в основном одобрен проект Основных направлений бюджетной, налоговой и таможенно-тарифной политики на 2019 год и на плановый период 2020 и 2021 годов.

ФЗ от 3 августа 2018 года № 303 «О внесении изменений в отдельные законодательные акты Российской Федерации о налогах и сборах», в частности, продлевает на 2019 – 2024 годы применение пониженных тарифов страховых взносов в размере 20% только для следующих категорий плательщиков:

- социально ориентированных НКО на упрощёнке и ведущих деятельность в области социального обслуживания граждан, НИОКР, образования, здравоохранения, культуры и искусства (театры, библиотеки, музеи и архивы) и массового спорта (кроме профессионального);

- благотворительных организаций на УСН.

Таким образом, предприятия и коммерсанты, работающие в социальной и производственной сферах на УСН, пониженные тарифы страховых взносов с 2019 года не применяют. Законодатели лишили их этого права.

Большинство упрощенцев – фирм и ИП – с 2019 года обязаны применять по страховым взносам общий тариф 30%, поскольку льготный переходный период в 2018 году подошёл к концу.

Страховые взносы за сотрудников – это ежемесячные платежи, которые обязаны уплачивать все работодатели (организации, ИП, физлица, не являющиеся ИП) в целях обеспечения пенсионного, социального и медицинского страхования своего наемного персонала.

Работодатели не удерживают взносы из дохода наемного работника, а производят уплату взносов из своих собственных средств.

Взносы на пенсионное, медицинское и социальное страхование (по временной нетрудоспособности и в связи с материнством) с 2017 года полностью переданы под контроль ФНС.

Взносы на страхование по травматизму (от несчастных случаев и профзаболеваний) по-прежнему контролирует ФСС.

В качестве объекта обложения взносами выступают вознаграждения и прочие выплаты наемным сотрудникам, с которыми у работодателя оформлены трудовые отношения.

1) Для организаций и ИП объект обложения взносами образуется при заключении следующих видов договоров:

- трудовые (облагаются: заработок, премии и пр.);

- ГПХ (вознаграждение за работы, услуги), за исключением случаев, когда соглашение заключено с лицом, обязанным перечислять страховые платежи самостоятельно (ИП, адвокатом, нотариусом, другим лицом, ведущим частную практику);

- авторского заказа;

- передачи исключительного права на научные разработки, произведения литературы, искусства;

- на лицензионную издательскую деятельность;

- на предоставление права использовать произведения литературы, науки, искусства.

2) Для физлиц-работодателей объект обложения взносами появляется при заключении трудовых соглашений или договоров ГПХ с наемными работниками, не являющимися ИП (нотариусами, врачами, адвокатами и прочими лицами, практикующими в частном порядке).

Объектами обложения взносами не признаются:

- выплаты по соглашениям ГПХ, согласно которым происходит переход права собственности (кроме авторских и лицензионных договоров), т. е. если речь идет о займе, аренде, купле-продаже и пр.;

- вознаграждения по трудовым соглашениям, выплачиваемые иностранцам (лицам без гражданства), которые трудятся в обособленном подразделении российской фирмы за границей РФ или выполняют работы по соглашению ГПХ также за пределами России;

- возмещение расходов добровольцам, занимающимся благотворительностью по договорам ГПХ, кроме затрат на питание сверх установленного размера суточных;

- выплаты иностранцам (лицам без подданства) по гражданско-правовым или трудовым договорам, подписанным с FIFA, ее подразделениями, российским оргкомитетом в рамках подготовки чемпионата мира по футболу.

Взносы по договорам гражданско-правового характера:

С выплат физлицам, занятым по договорам ГПХ, в обязательном порядке перечисляются в бюджет только взносы на ОПС и ОМС. Взносы на ОСС не уплачиваются совсем, а платежи на травматизм перечисляются, если такое условие отражено в договоре.

Не облагаются взносами виды выплат, перечисленные в закрытом перечне ст. 422 НК РФ, в т. ч.:

- Госпособия, назначаемые федеральными нормативными актами или органами местного самоуправления (пособия безработным и прочие виды социального обеспечения);

- Все виды компенсационных выплат в пределах лимитов, утвержденных законодательством РФ (Например: возмещение вреда здоровью, выходное пособие, профподготовка, компенсация за неиспользованный отпуск и т.д.);

- Разовые выплаты матпомощи сотрудникам, пострадавшим в терактах или стихийных бедствиях, в связи со смертью члена семьи, при рождении детей (в пределах 50 000 руб. на каждого ребенка);

- Взносы по договорам негосударственного пенсионного обеспечения, платежи по договорам на оказание медицинского обслуживания сотрудников, заключенные на период не менее года; платежи по договорам страхования жизни работников;

- Платежи работодателя на накопительную пенсию (до 12 000 руб. ежегодно на каждого трудящегося);

- Матпомощь в пределах 4 000 руб. на каждого сотрудника в течение года;

- Плата за профессиональное обучение работников;

- Суточные по командировкам в пределах установленного лимита, а также стоимость проезда и прочие целевые затраты по командировке, подтвержденные документально;

- Возмещение работодателем затрат сотрудника на уплату процентов по жилищному кредиту и т. д.

Предельная величина базы для начисления страховых взносов

База для расчета взносов формируется по каждому отдельному трудящемуся с начала отчетного периода, на последнее число каждого месяца, нарастающим итогом.

При формировании базы учитываются вознаграждения, выдаваемые как в денежном, так и в натуральном виде. При этом база по натуральным выплатам определяется как стоимость продукции (услуг, работ), полученной сотрудником.

Ежегодно законодательством РФ утверждается предельный лимит базы для начисления страховых взносов.

В 2019 году такой лимит равен:

1 021 000 руб. – база по начислению платежей на ОПС (при превышении лимита взносы платятся по ставке 10%);

815 000 руб. – база по взносам на ОСС (при превышении лимита взносы не уплачиваются).

Предельная база по взносам на ОМС не установлена.

Размер предельной базы по каждому отдельному физлицу подлежит округлению до полных тысяч рублей по математическим правилам округления.

Если у работодателя нет права на применение пониженных тарифов (в зависимости от налогового режима и рода деятельности), он уплачивает взносы по стандартным тарифам, указанным в ст. 426 НК РФ.

Стандартные тарифы страховых платежей на обязательное страхование:

Некоторые плательщики взносов, выплачивающие вознаграждения физлицам, трудящимся в тяжелых условиях и на вредном производстве, обязаны применять дополнительные тарифы.

Ниже в табличном виде представлены все тарифные ставки по взносам, применяемые работодателями:

Позвольте представиться. Меня зовут Василий. Я уже более 15 лет являюсь частным предпринимателем. Я считаю, что в настоящее время являюсь профессионалом в своей области и хочу помочь всем посетителям сайта решать сложные и не очень задачи. Все данные для сайта собраны и тщательно переработаны для того чтобы донести в удобном виде всю требуемую информацию. Однако чтобы применить все, описанное на сайте всегда необходима консультация с профессионалами.