Сегодня предлагаем вашему вниманию статью на тему: "срок сдачи декларации по транспортному налогу за 2019-2020 год". Мы постарались в полной мере раскрыть тему и объяснить все доступным языком. Все свои вопросы вы можете задавать в комментариях к статье. Наш эксперт будет оперативно на них отвечать.

Содержание

- 1 Сроки сдачи отчетности в 2019 году: календарь бухгалтера и таблица

- 2 Установленный срок сдачи декларации по транспортному налогу за 2019 год

- 3 Срок уплаты транспортного налога в 2019 году для юридических лиц

- 4 Срок уплаты транспортного налога за 1 квартал 2019 года

- 5 Срок уплаты транспортного налога в 2019 году для юрлиц: таблица по 85 регионам РФ

Каждая компания и ИП обязаны отчитываться по основным показателям своей деятельности в контролирующие органы – налоговую, фонды (ПФР, ФСС), статистику. Отчетность предпринимателей и компаний, применяющих разные системы налогообложения, существенно разнится, но ее представление – обязательная процедура, выполнение которой установлено законодателем. Нарушением считается не только непредставление отчетов, но и их сдача с опозданием. Напомним о сроках представления отчетности предприятий с различными режимами налогообложения.

Исключая лишь бизнесменов (ИП), учитывающих доходы и расходы, а также подразделения зарубежных компаний, обязанность вести бухучет касается всех юрлиц. Ведение бухучета предполагает формирование:

- Баланса и ОФР (отчета о финрезультатах);

- Отчетов-приложений – о движении денежных средств (ДДС), целевом использовании средств, изменении капитала;

- Пояснений к отчетности.

Состав бухгалтерской отчетности для различных предприятий разный: микро- и малые предприятия ограничиваются составлением упрощенных вариантов отчетов, остальные компании сдают полную бухотчетность, но сроки сдачи отчетности в 2019 году остаются одинаковыми для всех – 3 месяца после отчетного года. В связи с совпадением последнего дня срока сдачи с выходным, бухотчетность необходимо представить в ИФНС и орган Росстата не позже 01.04.2019 г.

Календарь бухгалтера на 2019 год: сроки сдачи отчетности (таблица)

Помимо бухотчетности, предприятия сдают отчетность налоговую и отчеты в фонды (ПФР и ФСС). Крайние сроки сдачи отчетов указаны в соответствии с законодательством – они сдвигаются на ближайший будний день, если выпадают на праздничный (нерабочий) или выходной день.

Орган представления

Отчет

За период

Срок сдачи

Актуально для

ОСНО

УСН

ЕНВД

ЕСХН

ИФНС

Если выставляли счета-фактуры или являлись налоговыми агентами

Представляют застройщики, экспедиторы, посредники

01.03.2019, если налог начислен, но не удержан.

01.04.2019 по выплаченным доходам и удержанному НДФЛ

Расчет сумм НДФЛ форма 6-НДФЛ

При наличии объекта налогообложения

При наличии объекта налогообложения

Авансовые расчеты налога на имущество

Декларация по водному налогу (квартальная)

При наличии объекта налогообложения

Декларация по НДПИ (ежемесячная)

Юрлица и ИП – пользователи недр

01.04.2019 – сроки отчетности в 2019 году для организации;

30.04.2019 – срок для ИП

Если в отчетном периоде нет объектов налогообложения и оборотов по кассе и банку

ПФР

СВЗ-СТАЖ (сведения о страховом стаже) ежегодная

Сведения о застрахованных СВЗ-М (сведения о застрахованных лицах) ежемесячная

ФСС

Расчет 4-ФСС (по производственному травматизму) ежеквартальная

Как видим, ожидание изменений сроков сдачи отчетности в связи с множеством трансформаций, внесенных законодателем в НК РФ, не оправдалось. Речь о введении новых сроков сдачи отчетности в 2019 году не идет. Нововведения коснулись отдельных статей, но в целом не затронули порядок представления отчетности ни в ИФНС, ни в фонды. Отметим лишь, что модернизированы формы многих отчетных документов (к примеру, деклараций по ЕНВД, 3-НДФЛ), а потому формировать годовую отчетность субъектам следует на бланках обновленной редакции.

Несвоевременное представление отчетности: ответственность

Итак, сроки предоставления отчетности в 2019 году не изменились, остались на прежнем уровне и штрафы за ее непредставление. По общим правилам «опоздание» с подачей декларации или «Расчета по страховым взносам» может повлечь штраф – 5% от суммы отраженного к уплате, но не перечисленного, налога за каждый месяц «просрочки», в т.ч. неполный (ст. 119 НК РФ). Максимальный штраф за несоблюдение сроков сдачи отчетности – 30% от суммы неуплаченного по декларации налога, минимальный – 1000 руб. (например, при непредставлении нулевой декларации).

По другим формам отчетности предусмотрены различные меры воздействия. Так, несдача 6-НДФЛ карается взысканием штрафа в 1000 руб. с работодателя за каждый просроченный месяц (п. 1.2 ст. 126 НК РФ). Предусмотрены внушительные санкции и по просроченной отчетности в фонды. Например, штраф по отчету 4-ФСС составит 5% от суммы взносов к уплате за каждый просроченный месяц, но не свыше 30% от взносов и не менее 1000 руб. (ст. 26.30 закона от 24.07.1998 № 125-ФЗ). Избежать столь существенных неприятностей можно лишь формируя отчетность без нарушений сроков ее представления.

Сроки сдачи отчетности в 2019 году: календарь бухгалтера и таблица

Какие сроки сдачи отчетности в 2019 году? Когда сдавать налоговую отчетность в ИФНС, а также в ПФР и ФСС? Какие сроки сдачи установлены для ИП на УСН? Когда сдавать бухгалтерскую отчетность в 2019 году? Данная статья представляет из себя календарь бухгалтера со сроками сдачи отчетности в виде таблицы.

Чтобы не ошибиться, когда и какой отчет сдавать, предлагаем нашим читателям календарь бухгалтера на 2019 год со сроками сдачи основных отчетов. Если пропустить срок, то контролирующие органы могут начислить штраф. А за непредставление отдельных отчетов даже заблокировать расчетный счет.

Далее приведем таблицы со сроками сдачи основной отчетности в 2019 году (календарь).

СРОКИ СДАЧИ В ИФНС ОСНОВНОЙ ОТЧЕТНОСТИ В 2019 ГОДУ

Вот таблица со сроками сдачи СЗВ-М в 2019 году по месяцам:

За 2018 год отчет СЗВ-СТАЖ нужно сдать не позднее 1 марта 2019 года.

Годовую бухгалтерскую отчетность нужно сдать в налоговую инспекцию не позднее трех месяцев после окончания отчетного года (подп. 5 п. 1 ст. 23 НК РФ). В тот же срок надо сдать обязательный экземпляр годовой отчетности в отделение статистики (ч. 2 ст. 18 Закона от 6 декабря 2011 г. № 402-ФЗ). То есть по общему правилу годовую бухгалтерскую отчетность нужно сдавать не позднее 31 марта года, следующего за отчетным.

Если последний срок сдачи отчетности приходится на нерабочий (выходной) день, представьте ее в первый же рабочий день, следующий за ним (п. 47 ПБУ 4/99). Например, бухгалтерскую отчетность за 2018 год необходимо сдать не позднее 1 апреля 2019 года включительно (31 марта – выходной день).

Перечислим основные виды штрафов за нарушение сроков сдачи отчетности в 2019 году.

Установленный срок сдачи декларации по транспортному налогу за 2019 год

Налог на транспорт должны платить компании, которые имеют транспортные средства, стоящие на учете в службе ГИБДД. Кроме обязательной уплаты налога за компаниями закреплена обязанность один раз в год подавать в налоговую службу декларацию по транспортному налогу. Произойти это должно до 1 февраля года, который следует за отчетным. Например, отчет за прошлый год следовало подать до 1 февраля текущего.

Несмотря на общее правило, согласно которому сдача отчета происходит один раз в год, регионы имеют право принять решение про дополнительное внесение квартальных авансовых платежей. Нужно иметь в виду, что декларация по транспортному налогу подается только юридическими лицами, физлица и частные предприниматели не должны сдавать подобного рода отчетность.

Компании, в которых работает менее 100 работников, имеют право подавать отчет в бумажном виде, более же крупные структуры должны подавать исключительно электронные отчеты. В конце 2019 года форма отчета была дополнена новыми строками. Несмотря на то, что по закону обновленная декларация вступила в силу с начала 2019 гола, плательщикам налога позволили использовать ее для подготовки отчета за 2019 год.

Конечный срок сдачи декларации зависит от того, как компания производит расчет налога на прибыль: после завершения отчетного/налогового периода или каждый месяц. Если налог на прибыль определяется каждый месяц, предполагается ежемесячная сдача отчета по нарастающей. Если же налог платится раз в квартал, декларация подается за первый квартал, полугодие, 3 квартала и год.

В обоих случаях годовая декларация по налогу на прибыль подается до 28 марта следующего года. Что же касается ежемесячной или ежеквартальной подачи отчета, то делать это нужно до 28 числа каждого месяца или по окончании квартала, в зависимости от вида отчета.

Информация про транспортный налог отображается в специальной графе декларации по налогу на прибыль.

Согласно статье 363.1 Российского Налогового кодекса компании должны предоставить заполненную декларации по налогу на транспорт до 1 февраля, следующего за отчетным, года. Согласно статье 357, к плательщикам транспортного налога принадлежат лица, которые имеют зарегистрированные средства передвижения.

Что касается физлиц, то они не подают декларацию в налоговую, а получают уведомления про оплату. Юрлица же должны производить расчет самостоятельно и каждый квартал вносить авансовые платежи.

Что является объектом налогообложения, определяет статья 358 НК России. Это машины, автобусы, мотоциклы, самолеты, яхты, моторные лодки, катера и прочие самоходные, водные и воздушные средства передвижения.

В конце 2019 года Федеральной Налоговой службой была утверждена новая форма декларации (приказ № ММВ-7-21/668@). Формально она должна применяться, начиная с 2019 года, но налоговики позволили использовать ее для отчетности уже за 2019 год.

Срок сдачи декларации по транспортному налогу за 2019 год не зависит от того, куда подается отчетность. Компания может подать отчет по месту пребывания транспорта или же по месту, где она взята на налоговый учет.

Местонахождением водного транспорта является место их государственной регистрации. Что касается воздушного транспорта, то это место, где находится организация, являющаяся его владельцем.

Для остальных транспортных средств – это место, где располагается организация или же ее обособленная структура, на которое зарегистрирован транспорт.

О законе Московской области по транспортному налогу в 2019 году читайте тут.

Независимо то того, на какой системе налогообложения находится организация, она платит налог на зарегистрированные на нее автомобили. Обязанность сохраняется до тех пор, пока авто не снимают с учета в органах ГИБДД, при этом не важно используется авто или нет. От периода постановки машины на учет зависит, кто будет платить налог. Если машина поставлена на учет после 15 числа месяца, налог платит бывший владелец, если до этого периода – новый хозяин.

Транспортный налог можно не платить в случае угода автомобиля, однако для этого нужно предоставить в налоговую службу оригинал справки, выданной о факте угона в полиции.

Срок сдачи декларации по транспортному налогу за 2019 год – 1 февраля 2019 года. Декларация заполняется и подается только один раз в год, заполнять ее за каждый отчетный период не нужно.

Новая форма декларации была принята в конце 2019 года. Несмотря на то, что вступить в силу она должна была только с 2019 года, налоговая служба разрешила использовать ее уже для подготовки отчета за 2019 год.

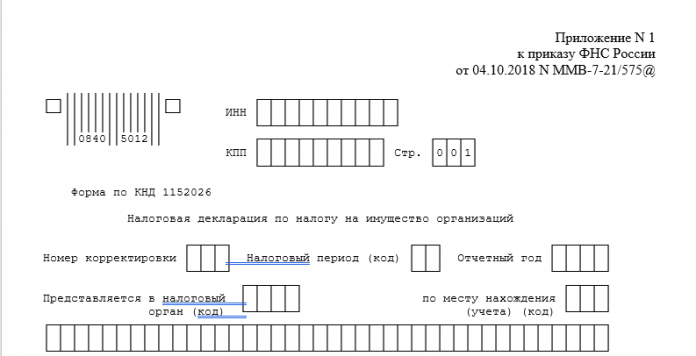

Состоит отчет из:

- Титульного листа.

- Раздела 1, в котором указывается сумма налога к оплате.

- Раздела 2, в котором производится расчет суммы по каждому виду транспорта.

- налоговый номер и код причины постановки на учет;

- номер корректировки: при подаче первичной декларации ставится 0, если это уточняющий документ 1 и т.д. в зависимости от того, какое уточнение подается;

- налоговый и отчетный период;

- налоговая инспекция, в которую подается отчет;

- информация про плательщика налога.

В этой части документа в 2019 году произошли следующие изменения: номер телефона нужно указывать с кодом страны и города, при этом не следует ставить пробелы и дополнительные знаки.

Например, появились новые строки, которые сместили нумерацию в документе и другие нововведения:

- в строке 070 теперь нужно указывать дату, когда транспортное средство было зарегистрировано, что помогает точно установить, кто должен производить уплату транспортного налога: продавец или покупатель за этот месяц;

- в строке 080 указывается дата, когда транспорт был снял с учета;

- особое значение имеет строка 130, в которой прописывается год выпуска автомобиля, это позволяет не только определить повышающий коэффициент, но и получить льготу, если автомобиль выпущен, начиная с 2013 года;

- в строке 280 ставится новый код вычета по системе Платон;

- в графе 290 – сумма выплаты за нанесенный автодорогам вред по Платону (на данную сумму компания может уменьшить налог за грузовые машины, масса которых более 12 тонн).

Для отчетности, которая подается через интернет, установлен ряд требований:

- если в компании работает более 100 сотрудников, налоговые декларации должны сдаваться в электронном формате;

- для декларации по НДС действует исключение – такие документы должны подаваться в электронном формате независимо от того, сколько человек трудится в организации;

- что касается страховой отчетности, то она подается в электронном виде, если в организации работает свыше 25 человек.

Когда настаёт срок сдачи декларации по транспортному налогу за 2019 год

Срок подачи данного вида отчета в 2019 году зависит от того, за какой период производится платеж. Отчетным периодом может быть полгода, 9 или 12 месяцев. Российское законодательство право выбора промежутка времени, за который осуществляется оплата, оставляет за юрлицами.

Правильно ли заполнена декларация по данному виду налога и срок его уплаты, лучше уточнять в налоговой по месту предоставления отчета. Это вызвано тем, что этот вид пошлины принадлежит к региональным. Если говорить по отчет за 2019 год, то последним днем сдачи было 1 февраля 2019 года.

Заполненную декларацию нужно передавать в налоговую в двух экземплярах, если речь идет про подачу документа в бумаге. На одной копии представитель инспекции должен поставить отметку и отдать ее представителю организации, которая подает декларацию. На втором документе также ставится подпись, но он остается у представителя налоговой.

Бланк можно подать не только лично, но и отправить по почте. Однако, нужно помнить, что такой способ доставки занимает больше времени, а потому отправлять письмо нужно заранее, несмотря на то, что в качестве даты сдачи отчета принято считать дату, когда было отправлено письмо.

При нарушении срока сдачи отчетности компании придется заплатить штраф согласно положениям статьи 119 НК РФ. Например, чтобы рассчитать сумму штрафа для налога на прибыль нужно оценить, какую сумму следовало заплатить в бюджет и какое количество месяцев данная сумма не выплачивалась.

В ситуации, когда при неподанной декларации уплата налога была своевременной, размер штрафных санкций будет минимальным и составит 1 тыс. рублей. Если же налог уплачен не был, придется заплатить 5% от суммы налога, причем взысканы они будут за каждый полный, а также неполный месяц просрочки. В данном случае размер штрафа не может составлять более 30% от налога, который не был внесен.

В ситуации, когда неуплата является частичной, штраф будут рассчитывать не со всей суммы целиком, а только от той ее части, которая не была внесена своевременно.

Руководителю компании может угрожать административная ответственность, к которой его привлекут в судебном порядке. В суд должны обратиться представители налоговой.

Если это произойдет, директора обяжут заплатить от 300 до 500 рублей штрафа или вынесут ему предупреждение. Не сдача годовой отчетности на протяжении периода, который превышает 10 дней, может привести к тому, что счета компании будут заблокированы.

Срок уплаты транспортного налога физическими лицами в 2019 году указан здесь.

Ставки транспортного налога по годам смотрите тут.

Срок уплаты транспортного налога в 2019 году для юридических лиц

Многие положения о транспортном налоге устанавливают власти субъектов РФ. Налогоплательщикам приходится искать информацию в разных источниках. Мы собрали сроки уплаты транспортного налога в 2019 году для юридических лиц по всем субъектам РФ. Смотрите сроки уплаты налога в вашем регионе, в таблицах они указаны уже с учетом переносов.

Компания становится плательщиком транспортного налога, если имеет в собственности транспортные средства. Например, автомобили, мотоциклы, лодки, катера, автобусы, вертолеты, самолеты и т.д. Обязанность перечислять налог может возникнуть и из-за заключения договора лизинга.

Поскольку транспортный налог является региональным, то положения о нем регулируются не только Налоговым кодексом РФ, но и законодательством субъектов РФ. Сроки уплаты транспортного налога юридическими лицами – это одно из положений, которые определяют местные власти. Также важно учитывать, что установлены разные сроки уплаты для граждан и компаний.

Вы можете скачать таблицы со сроками перечисления налога в 2019 году вначале статьи, а ниже мы расскажем о них подробнее.

Уплата транспортного налога в 2019 году юридическими лицами

Юридические лица делают платежи двух видов:

- Уплата налога по итогам налогового периода, т.е. календарного года,

- Уплата авансовых платежей.

Платеж по итогам налогового периода делают один раз в год. Чиновники в каждом субъекте РФ устанавливают свои сроки перечисления платежа. Однако этот срок может быть не раньше срока подачи налоговой декларации. Крайний срок для сдачи декларации – 1 февраля года, следующего за отчетным. Декларацию компании сдают в такие сроки:

- До 1 февраля 2019 года – за 2018 год,

- До 3 февраля 2020 года – за 2019 год (1 февраля 2020 года выпадает на субботу, срок переносится до ближайшего рабочего дня).

Следовательно, местные власти могут установить срок для перечисления годового налога 1 февраля и позже. В некоторых субъектах РФ организациям на уплату налога дается один день, а в некоторых – до месяца.

Второй вид платежей – авансы по транспортному налогу. Компании перечисляют их ежеквартально в течение года после окончания первого, второго и третьего кварталов. Здесь тоже в разных регионах действуют разные правила. В некоторых субъектах компаниям дается только 10 дней для перечисления аванса, в некоторых – больше месяца, а в некоторых регионах компании вообще не перечисляют авансы.

Обобщенно сроки уплаты транспортного налога организациями можно представить в таком виде:

Отчетный (налоговый) период

Сроки уплаты налога (аванса)

Пропуск срока представления отчетности грозит не только штрафом , но и в некоторых случаях блокировкой банковских счетов. Поэтому важно подавать отчетность своевременно (п. 1 ст. 119, п. 1, 1.2 ст. 126, пп. 1 п. 3 ст. 76 НК РФ, п. 1 ст. 26.30 Федерального закона от 24.07.1998 N 125-ФЗ, ст.17 Федерального закона от 01.04.1996 № 27-ФЗ) . В этом вам поможет наш календарь сдачи отчетности в 2019 году.

Сроки сдачи отчетности в 2018 году вы найдете в отдельном материале.

Сроки сдачи отчетности в 2019 году: налоговая отчетность

Приведем сроки сдачи основной отчетности, подаваемой в ИФНС.

Сроки представления специфической отчетности, например такой, как декларация по водному налогу или по НДПИ, вы найдете в нашем Календаре бухгалтера.

Календарь отчетности на 2019 год: сроки сдачи отчетности в ПФР

В Пенсионный фонд необходимо представить следующую отчетность:

Срок представления 4-ФСС зависит от способа подачи Расчета (на бумаге или в электронном виде):

Кроме того, работодатели должны подтвердить свой основной вид деятельности:

- за 2018 год – не позднее 15.04.2019;

- за 2019 год – не позднее 15.04.2020.

Все организации должны представить в ИФНС и органы статистики бухгалтерскую отчетность за 2018 год не позднее 01.04.2019.

Кстати, с отчетности за 2019 год практически для всех организаций отменяется обязанность по представлению бухгалтерских форм в Росстат – сдавать бухгалтерскую отчетность нужно будет только в налоговую инспекцию (Федеральный закон от 28.11.2018 № 444-ФЗ). Правда, делать это нужно будет в электронном виде. Однако организации, относящиеся к субъектам малого и среднего предпринимательства, отчетность за 2019 год могут подать еще на бумаге.

Представить бухгалтерскую отчетность за 2019 год необходимо не позднее 31.03.2020.

Организации и ИП, ведущие деятельность на объектах I, II и III категорий, должны представить Отчет об организации и о результатах осуществления производственного экологического контроля (п. 1 Порядка, утв. Приказом Минприроды от 28.02.2018 № 74):

- за 2018 год – до 25.03.2019;

- за 2019 год – до 25.03.2020.

Срок уплаты транспортного налога за 1 квартал 2019 года

Транспортный налог обязателен для сдачи для физических и юридических лиц. Крайние даты уплаты авансовых платежей зависят от региона регистрации ТС. Срок сдачи декларации по транспортному налогу в 2019 году, в отличие от дат уплаты авансов, един для всех субъектов РФ. Он устанавливается на федеральном уровне.

Налоговый кодекс РФ устанавливает, что оплачивать транспортный сбор должны как физические, так и юридические лица. Условия выплат незначительно отличаются.

Налог уплачивается владельцами транспортных средств, которые указаны в статье 358 НК РФ. Собственники всех перечисленных в первом пункте объектов должны переводить сбор согласно установленным ставкам.

Ставки устанавливаются на региональном уровне, но их размер частично регулируется статьей 361 НК РФ. В ней установлены базовые ставки, которые не могут быть превышены или уменьшены более чем в 10 раз.

Налог уплачивается согласно установленным в субъекте РФ периодам. В некоторых регионах установлена ежегодная сдача, в других необходимо выплачивать ежеквартальные авансы. С крайними сроками выплат можно ознакомиться в нормативных документах местного отделения ИФНС.

Для физических лиц сроки уплаты транспортного налога едины: не позднее 1 декабря текущего года. Рассчитывать налог самостоятельно не нужно, как и заниматься отправкой отчетности: физическому лицу направляется официальный запрос от ФНС, в котором прописана точная сумма к уплате. Юрлица обязаны вычислять сумму сбора самостоятельно. Они также, если такая система принята в регионе, должны сдавать промежуточные авансовые выплаты. Юридические лица подают налоговую декларацию каждый год по итогам отчетного периода.

Транспортный налог предполагает ежегодную сдачу декларации налоговикам. Независимо от того, установлены ли в регионе авансы или оплата производится сразу за год, отчет необходим всего один. Сроки его подачи едины для всей страны: до 1 февраля следующего года включительно. Перенос даты возможен, если она приходится на выходной или праздничный день. Тогда сдача продлевается до ближайшего буднего дня, следующего за нерабочим.

Бумага подается в письменном или электронном виде. Компания или ИП могут направить ее почтой, передать лично в отделение ИФНС или отправить через онлайн-сервис. Организации с количеством сотрудников более 100 обязаны сдавать отчетность в электронном виде.

При отсутствии декларации компании выписывается штраф, поэтому сдавать отчетность необходимо вовремя. Размер взыскания зависит от условий просрочки. С ООО или ИП взимается не менее 1000 рублей, но не более 30% от транспортного налога. Начисляется 5% от общей суммы за каждый месяц просрочки.

- по месту регистрации головного отделения организации, если ТС числится на балансе главного офиса;

- по месту регистрации филиала, если транспортное средство находится на балансе регионального отделения.

Средства, которые идут на уплату налога, направляются в бюджет по месту нахождения ТС.

Авансовый платеж за 1 квартал отчетного периода выплачивается согласно нормативным документам конкретного региона. Разберем ситуацию на примере Санкт-Петербурга:

- платеж за 1 квартал начисляется вплоть до 30 апреля;

- второе отчисление должно быть переведено в бюджет до 30 июля;

- третий платеж по транспортному налогу совершается до 30 октября.

Даты могут меняться, если какая-либо из них приходится на нерабочий день.

Чтобы точно узнать сроки выплаты аванса по транспортному налогу за 1 квартал 2019 года, необходимо обратиться к нормативным документам региона. Платить нужно по правилам того субъекта, где зарегистрирован автотранспорт, а не где он фактически находится.

Узнать действующие ставки, а также даты уплаты налоговых сборов можно при помощи электронного сервиса ФНС «Справочная информация о ставках и льготах по имущественным налогам». Необходимо выбрать вид сбора, регион, муниципальное образование. В таблице по результатам поиска будут отображены действующие нормативные документы, при помощи которых можно будет узнать сроки уплаты.

В основном регионы ставят следующие сроки внесения квартальных платежей: до последнего числа месяца, следующего за отчетным.

Начиная с 2018 года, особенности заполнения декларации изменились. Некоторые моменты были существенно упрощены. Нововведения нужно учитывать при сдаче декларации и в 2019 году.

Теперь декларация подается согласно форме, установленной Федеральной налоговой службой в 2016 году. Главное изменение бланка – отсутствие поля для внесения печати составителя. Это нововведение связано с тем, что многие организации теперь сдают отчетность в электронном виде.

С недавнего времени действует система ПЛАТОН, которая подразумевает взимание платы с автомобилей весом более 12 тонн. Средства идут на проведение реставрации дорог, которые были повреждены в результаты использования крупногабаритного транспорта. В обновленной декларации есть возможность указать вычет или льготу, которая предоставляется согласно системе ПЛАТОН. Владелец автотранспорта, который зарегистрирован в новой системе, получает возможность сделать вычет до 100%. Из транспортного налога вычитаются платежи, которые были сделаны для покрытия ущерба дорогам.

Ранее в документе необходимо было указывать сумму сбора отдельно для каждого вида транспортного средства. Теперь организации могут получить разрешение от ИФНС, для того чтобы указывать сразу общую сумму. Если одобренное заявление уже имеется, в 2019 году в документе следует прописывать сумму всех сборов по отдельным ТС.

Еще одно изменение, которое появилось в 2018-2019 годах – это размер повышающего коэффициента. Он не касается непосредственно декларации, однако влияет на уплату налога. Теперь за автомобили стоимостью от 3 до 5 млн. рублей необходимо будет выплачивать средства с учетом коэффициента 1,1, если транспортному средству не более 3 лет. Ранее система расчета была более сложной.

Документ состоит из трех разделов. Первый — титульный лист, где указывается основная информация об организации. Второй раздел – сумма налога. В третьем содержатся подробные вычисления сборов по каждому ТС.

Удобнее начинать с титульного листа, затем заполнять раздел 2, а из раздела 2 переносить итоги вычислений в раздел 1. Подробный алгоритм действий для титульного листа:

- указать номера ИНН и КПП компании;

- в налоговом периоде указать 34 при стандартной сдаче документа, 50 при закрытии компании;

- код налоговой инспекции состоит из двухзначного номера региона и двухзначного кода отделения ИФНС, узнать его можно в отделении ФНС по месту регистрации компании (туда же и сдается заполненный документ);

- код по месту учета ставится в зависимости от статуса компании (213, 216 или 260, уточнения приведены в Приложении номер 3);

- номер ОКВЭД указывается согласно классификатору;

- количество страниц следует указать уже после заполнения документа;

- в графе ФИО указываются данные директора или доверенного лица, которое составляло декларацию.

Во втором разделе указываются подробные характеристики транспортных средств, которые влияют на размер сбора. В конце страницы указывается общая сумма налога, которая подлежит к уплате. После проверки вычислений ее следует перенести в графу раздела номер 1.

В первом разделе указывается только сумма налога – за год и по кварталам (авансы, которые уже были уплачены). Если система авансовых платежей не введена в регионе, ячейки остаются пустыми, как в приведенном ниже примере:

Обратите внимание, что при нулевом налоге декларация не подается, так как юрлицо теряет статус налогоплательщика. Это не касается ситуации, когда ТС средство было списано с баланса компании, но еще не снято с учета. В таком случае сдать документ и оплатить сбор все равно придется.

При вычислении налога и сдаче декларации юридическим лицам необходимо учитывать, какие объекты не являются предметами налогообложения. Подробно об этом рассказано в статье 358 НК Российской Федерации, в пункте 2.

Под оплату не попадают:

- весельные лодки и плавательные средства мощностью до 5 лошадиных сил;

- сельскохозяйственный транспорт, в том числе ТС, используемые для поставки товаров из сельских предприятий (молоковозы и т.п.);

- плавательные и воздушные суда, которые осуществляют перевозку пассажиров или грузов;

- транспортные средства, выданные социальными органами или принадлежащие инвалиду;

- плавательные судна, предназначенные для добычи морепродуктов;

- автомобили, которые находятся на балансе около военных и военных государственных организаций;

- воздушные средства медицинской помощи;

- платформы по добыче полезных ископаемых.

За приведенные ТС не нужно уплачивать налоги.

Срок уплаты транспортного налога в 2019 году для юрлиц: таблица по 85 регионам РФ

Срок уплаты транспортного налога в 2019 году для юридических лиц зависит от законодательства субъекта Российской Федерации, где зарегистрировано транспортное средство. Журнал “Упрощенка” собрал сроки уплаты транспортного налога по всем регионам РФ в таблицу.

Нормативная база по транспортному налогу в 2019 году

Уплате транспортного налога посвящена гл. 28 НК РФ. Но вместе с тем практически каждая статья этой главы содержит отсылки на региональное законодательство. Это касается и сроков уплаты для вышеуказанного налога.

Во втором абзаце п. 1 ст. 363 НК РФ указано, что срок оплаты налога устанавливают субъекты РФ. На федеральном уровне установлено лишь одно ограничение – крайняя дата для платежа не может быть установлена раньше, чем 1 февраля года, следующего за налоговым периодом.

В п. 2 ст. 363 НК РФ предусмотрена обязанность уплаты авансовых платежей по налогу. Но и здесь региональные законодатели вправе предусмотреть иные нормы, вплоть до отмены таких авансовых платежей, как это сделано, например, в Москве.

Программа «Упрощенка 24/7» настроила персональный календарь бухгалтера на 2019 год, в котором можно сразу посмотреть сроки уплаты транспортного налога по вашему региону. Зайдите в программу и проверьте все важные даты по сдаче отчетности, уплаты налогов и выплат работникам.

«Упрощенка 24/7» напомнит о сроках не только на почту, но и при входе в программу. Вы никогда ничего не пропустите. Обещаем!

В Календарь вы можете добавить ваши даты. Занести туда любые важные дни — хоть день рождения лучшей подруги. Мы напомним и об этом. Настраивайте свой календарь и работайте без стресса!

Сроки уплаты транспортного налога и авансовых платежей по нему в 2019 году

В таблице вы найдете сроки для уплаты транспортного налога и авансовых платежей по нему в 2019 году:

Позвольте представиться. Меня зовут Василий. Я уже более 15 лет являюсь частным предпринимателем. Я считаю, что в настоящее время являюсь профессионалом в своей области и хочу помочь всем посетителям сайта решать сложные и не очень задачи. Все данные для сайта собраны и тщательно переработаны для того чтобы донести в удобном виде всю требуемую информацию. Однако чтобы применить все, описанное на сайте всегда необходима консультация с профессионалами.