Сегодня предлагаем вашему вниманию статью на тему: "штрафы для индивидуального предпринимателя за неоформленного работника". Мы постарались в полной мере раскрыть тему и объяснить все доступным языком. Все свои вопросы вы можете задавать в комментариях к статье. Наш эксперт будет оперативно на них отвечать.

Содержание

Какой штраф грозит ИП за неоформленного официально работника в 2018 – 2019 годах

За неоформленного официально работника на ИП не только могут наложить административный штраф по статье 5.27 КоАП РФ. Сумма санкции составляет от 1 000 до 40 000 руб. Предпринимателю также может грозить уголовная ответственность, где размер штрафов исчисляется сотнями тысяч рублей, и есть реальное лишение свободы.

Один работник трудится у индивидуального предпринимателя или несколько, но они должны быть официально оформлены. Нелегальное трудоустройство грозит работодателю ответственностью. Штраф ИП за неоформленного работника ожидает при несоблюдении законодательства.

Таблица 1. Наказание за неоформление сотрудника по правилам ТК России

Под личным интересом понимается извлечение имущественной или неимущественной выгоды. При его отсутствии уголовная ответственность не наступает.

Внимание! По всем перечисленным статьям УК лицо освобождается от ответственности, если оно совершило преступление впервые, погасило неуплаченные суммы, в том числе начисленные на них пени и штрафы, в полном объеме.

Таблица 2. Санкции за нелегального иностранного работника

Наказание по вышеназванным статьям КоАП наступает за каждого сотрудника-иностранца.

Ужесточится ли ответственность за неоформление в 2019 году

Информация об изменении в 2019 году статей, регламентирующих ответственность индивидуальных предпринимателей за привлечение к труду официально не устроенных работников, отсутствует.

Это интересно! Последние правки в статью 5.27 КоАП вносились в 2016 году. Также существует законопроект, согласно которому предлагается дополнить ст. 18.15 КоАП двумя новыми частями о наказании за привлечение к труду иностранцев без трудового договора или мигрантов, не указавших работу в качестве цели визита в Россию. Данный документ пока не внесен в Государственную Думу.

Привлечь к ответственности индивидуального предпринимателя могут, если он:

- фактически допустил к работе лицо без оформления трудовых отношений надлежащим образом;

- не платит за нелегального сотрудника налоги, сборы и взносы;

- предоставляет в контролирующие органы недостоверные сведения;

- привлекает в качестве работника иностранца без соблюдения законодательно установленного порядка;

- предоставляет помещения мигранту без соответствующих документов;

- использует труд официально неоформленного иностранца.

Особенность дел по привлечению ИП за работников-нелегалов в том, что совершение одного правонарушения влечет за собой ряд других противоправных деяний. Например: сначала не оформил сотрудника официально, соответственно, уклоняется от уплаты налогов, сборов и взносов, что влечет административные санкции. Если сумма наберется достаточная, то могут привлечь к уголовной ответственности.

Рис. 2. Облава на иностранных работников-нелегалов.

Об ответственности ИП за привлечение к работе иностранцев без патента в следующем сюжете:

От неофициального трудоустройства больше всего страдает сам работник. Оно лишает его социальных гарантий: трудового стажа, отчислений на будущую пенсию, оплаты времени болезни, отпусков по ТК, выплат по беременности и родам. Кроме этого, предприниматель может оставить такого сотрудника без заработной платы за отработанное время.

В последнем случае необходимо обращаться с жалобой. Можно одновременно написать заявление в полицию и прокуратуру и подкрепить его необходимыми доказательствами: документами, фотографиями, видео, показаниями свидетелей и прочее.

Как проработавший почти год без официального оформления сотрудник решил свою проблему, рассказывается в следующем сюжете:

Постановление о наложении административного штрафа предприниматель имеет право обжаловать в течение десяти суток с момента его вынесения либо получения.

Статья 4.1.1 КоАП РФ позволяет индивидуальному предпринимателю отделаться предупреждением. Даже если оно не предусмотрено санкцией нормы права. Для этого он должен привлекаться к административной ответственности впервые, а имущественный вред отсутствовать.

Предприниматель обязан оплатить наложенную на него денежную санкцию в течение двух месяцев. Если он не сделает выплату добровольно, штраф будет взыскан принудительно судебными приставами. Параллельно с этим ИП может быть привлечен к административному наказанию за уклонение от погашения суммы санкции.

Уплатить штраф можно по реквизитам, указанным в постановлении:

- в кредитном учреждении (например, по QR-коду);

- через терминал;

- на портале «Госуслуг»;

- посредством онлайн-банкинга;

- из электронного кошелька.

Оплаченную квитанцию предприниматель должен сохранить.

Правовая база при взыскании штрафов за работников-нелегалов состоит из статей КоАП:

- 2 – порядок исполнения наказания в виде денежной санкции;

- 25 ч. 1 – последствия для неплательщиков.

Сохраните и поделитесь информацией в соцсетях:

Штраф за неоформленного работника в 2018 году — ответственность для ИП и ООО

Здравствуйте! В этой статье мы расскажем про систему штрафных санкций для предпринимателей и директоров организаций в случае ненадлежащего оформления своих сотрудников.

Сегодня вы узнаете:

- По каким причинам накладывается штраф на ИП и директора фирмы, если сотрудники не оформлены официально;

- Какова ответственность ИП и юридического лица при этом;

- Какова ответственность работодателя при неправильном оформлении мигрантов;

- Что нужно учесть при приеме на работу иностранных нелегалов;

- Размеры штрафов, которые накладываются на ИП и юридические лица при не соответствующем трудоустройстве работников.

Трудовых отношения работодателя и сотрудника должны быть оформлены в соответствии с законодательными нормами.

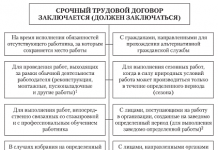

Для оформления на должность человека, работодатель обязан заключить с ним трудовой договор, по которому, у обеих сторон трудовых отношений, возникают определенные обязанности.

Такой договор составляется и подписывается в двух экземплярах, с указанием даты приема на работу. Если договор срочный, то необходимо указать дату окончания трудовых отношений. Один экземпляр договора хранится у работодателя, другой отдается на руки сотруднику.

Дата приема является очень важной информацией, которая указывает, что человек оформлен официально и приступил к работе с определенного момента.

В договоре должны быть прописаны в обязательном порядке: фамилия, имя, отчество принимаемого человека, его личные данные (номер и серия паспорта, номера ИНН и СНИЛС), адрес проживания. Работник должен предоставить документы об образовании и подтверждении квалификации на занимаемую должность. Обязательно в договоре следует указать вид и характер работ, распорядок трудовой недели. Это неотъемлемые составляющие трудового договора, которые нельзя нарушать.

Сотрудник обязан надлежащим образом исполнять свои трудовые функции, соблюдать распорядок дня на предприятии. А работодатель, в свою очередь, гарантировать ему постоянную и соответствующую штатному расписанию оплату труда, платить налоги, обеспечить работника всеми льготами и социальными гарантиями.

Работать без оформления человек может всего три дня, далее обязательно должен быть оформлен трудовой договор.

Причины наложения штрафов:

- Несвоевременное заключение трудового договора с сотрудником или отсутствие его. Это приводит к тому, что работник не имеет официального заработка, в связи с этим не происходит уплата НДФЛ государству;

- При не заключении договора, работнику не засчитывается трудовой стаж, и не осуществляются выплаты в ПФР, что негативно скажется на оформлении пенсии по возрасту;

- Медицинские учреждения могут отказать работнику какой-либо организации в оказании бесплатной помощи из-за того, что не происходит уплата взносов в фонд медицинского страхования;

Когда человек официально не оформлен на предприятии, он теряет свои права. Он не может добиться ряда выплат, например, отпускных, выплаты по больничному листу, окончательного расчета. А при обращении с этими вопросами в судебные инстанции он не сможет доказать наступление таких моментов.

Возникает вопрос, как избежать штрафа за неоформленного работника, а также административной и уголовной ответственности. Главное вовремя и правильно узаконить отношения между нанимателем и наемным работником.

Обычно на практике предприниматели не заключают договоры найма со своими сотрудниками. Так, они пытаются экономить свои денежные средства, не осуществляя тем самым выплаты налогов в государственные фонды. Это является нарушением, которое влечет за собой наложение штрафа на ИП до пяти тысяч рублей, а также приостанавливается деятельность предпринимателя на 90 дней. Часто такие ситуации заканчиваются закрытием деятельности ИП, в лучших случаях приведут к убыткам.

Если при проверке выявится факт, что работник не оформлен несколько лет, и за этот период не выплачены налоги, то на ИП заводится уголовное дело, при этом может быть выдвинуто требование о выплате страховых взносов за упущенный период в полном размере.

Штраф за такое нарушение для ИП составляет до 300 000 руб., а также может быть наложен арест до двух лет.

Штраф для ИП значительно отразится на его финансовых результатах, поэтому чтобы в дальнейшем уберечь себя от огромных убытков, следует оформить трудовые договоры по всем правилам со своими сотрудниками.

Ответственность за не оформление работников юр. лицами

Юридические лица также должны отвечать перед законом за несоблюдение официального найма своих работников и за нарушение в составлении документов по трудоустройству.

При наступлении такой ситуации штрафы могут быть наложены непосредственно на директора или инспектора отдела кадров.

Мерами за такие нарушения могут считаться:

- Отстранение должностных лиц от работы;

- Наложение крупных штрафов на юр. лицо в размере до 100 000 руб.;

- Наложение штрафов на руководителя организации в размере до 5000 руб.;

- Приостановление деятельности сроком на 90 дней;

- Уголовное преследование;

- Исправительные работы;

- Арест на срок до трех лет.

Такие меры могут быть определены и в случае неправильного оформления трудовых книжек и трудовых контрактов.

Неправильное оформление мигрантов, то есть иностранных граждан, влечет еще большую ответственность у работодателя.

В следующих случаях директор получит штраф за работу у него нелегалов:

- Если у иностранца нет разрешения на какой-либо род занимаемой деятельности;

- Если для привлечения иностранца на работу не выдано специальное разрешение;

- Если с мигрантом заключен договор, по которому его не уведомили о сроках работы;

- Когда иностранный гражданин работает не по той профессии, которая указана в его разрешении на работу.

За такие трудовые нарушения накладывается штраф на директора в размере 35 000-70 000 руб. На организацию будет наложен штраф в размере до 1 000 000 руб., а также будет остановлена работа предприятия на 90 дней.

При найме иностранцев следует следить за его регистрацией. В случае ее просрочки федеральная миграционная служба может наложить штрафные санкции на работодателя.

При приеме на работу иностранного человека, следует обратить внимание на ряд моментов:

- Проверить наличие удостоверения личности (паспорт, удостоверение беженца или вид на жительство);

- Проверить первичную регистрацию нелегала;

- Проверить наличие патента или разрешения на работу в той или иной местности РФ;

- Проверить документы, подтверждающие квалификацию занимаемой должности;

- Наличие свидетельств пенсионного фонда и ИНН.

Любой предприниматель или юридическое лицо, использующие наемный труд, обязаны позаботиться о правильном и своевременном оформлении своих сотрудников в соответствии с действующим ТК. Использование труда других людей без должного официального оформления является крупным нарушением и даже преступлением, поскольку наносит ущерб правам самого работника, а также государству.

- Что грозит предпринимателю, решившему не выплачивать полагающиеся налоги и отчисления за своих сотрудников?

- Какова будет ответственность юридического лица, на чьей фирме работники подписали трудовой договор значительно позже того, как начали свою деятельность?

- Как может быть выявлено данное нарушение и на основании чего назначается наказание?

Причины, по котором введена ответственность за нарушение оформления работника

Любой труд должен оформляться официально, будь то установление трудовых отношений с наемным рабочим у индивидуального предпринимателя, с сотрудником ООО, госпредприятия, фирмы. В чем опасность пренебрежения этими обязанностями?

Незарегистрированные работники, получая заработную плату «в конвертах», обрекают себя на такие возможные последствия таких отношений с работодателем:

- они не защищены от произвола руководителя в случае незаконного увольнения, задержки или отмены отпуска, несвоевременных выплат и т.п.;

- лишаются поддержки государства в страховой сфере;

- теряют в стаже и начислениях в Пенсионный фонд, а значит, в будущей пенсии.

Ущерб государства – в недоимке значительного количества налогов и фондовых взносов.

Такие серьезные негативные последствия обусловили серьезное отношение к такого рода правонарушениям со стороны контролирующих органов. Ответственность работодателя за неоформленных сотрудников была ужесточена.

Чтобы избежать множества неприятностей, о которых мы поговорим ниже, нужно вовремя и правильно оформлять трудовые отношения. Для того, чтобы поступивший на работу сотрудник официально был зачислен в штат, работодателю нужно:

- заключить с ним трудовой договор;

- быть зарегистрированным в ПФР и ФСС и вовремя сдавать туда соответствующие отчеты;

- документально соблюсти кадровую процедуру: заявление от нанимаемого, приказ о зачислении, оформление личной карточки, запись в трудовой, роспись в ознакомлении с должностной инструкцией и т.п.

Главным доказательством оформления отношений «работник-работодатель» является трудовой договор с подписями обеих сторон. При приеме на работу его надо оформлять и подписывать в 3 идентичных экземплярах: для сотрудника, для работодателя и для предоставления в Службу занятости. В договоре обязательно должны быть указаны:

- полное ФИО нанимаемого;

- реквизиты работодателя;

- должность, на которую поступает работник (должна соответствовать квалификационному перечню);

- собственноручные подписи работодателя и сотрудника.

Неправильно оформленный трудовой договор – уже повод для штрафа, а его отсутствие – и для более серьезной ответственности.

ВАЖНАЯ ИНФОРМАЦИЯ! Для оформления сотрудника закон отводит не более трех дней, дальнейшие проволочки считаются уже нарушением, караемым штрафом.

Физические и юридические лица, используя труд наемных сотрудников, по-разному ответственны за их оформление перед государством.

Часто случается, что ИП игнорирует договоры о найме, что не освобождает их от ответственности в случае установления этого факта, особенно на фоне ужесточившегося контроля. Юридические лица чаще допускают нарушения и просрочки оформления. И тем, и другим за такие нарушения грозят очень серьезные, хоть и различные наказания.

Рассмотрим формы ответственности в зависимости от типа работодателя.

Если частный предприниматель не выполняет всю работу сам, а нанимает других людей, он должен подчиняться требованиям ТК РФ. Вполне понятно желание сэкономить на налогах и отчислениях, не хочется тратить время и силы на официальную регистрацию. Однако, в случае выявления незаконных сотрудников ИП может получить такие неприятности и финансовые потери, что никакая экономия на выплатах с ними не сравнится.

Если сотрудник проработал по найму 3 и более дня, а договор с ним так и не заключили, тем самым откладывается дата начала сбора налогов и отсчет стажа, а значит, образуется ущерб. Чем позже оформлен работник, тем выше этот ущерб. В зависимости от времени просрочки и количества таких сотрудников ответственность может быть административной или уголовной.

- назначение штрафа в размере 1-5 тыс. руб. за каждого сотрудника;

- принудительную остановку работы организации на срок до 90 дней.

Значительное нарушение сроков оформления, отсутствие трудовых договоров у большого количества работающих говорит о том, что сумма недополученных государством налогов и отчислений оказывается весьма значительной. Такое нарушение требует более серьезной ответственности, особенно, если виновный не в состоянии возместить убытки. Когда нарушение проходит не по административной, а по уголовной статье, суммы штрафов и виды санкций уже другие.

- штрафом в сумме 100-300 тыс. руб.;

- тюремным заключением (реальным, а не условным) сроком до 2 лет;

- отсидев в тюрьме, предприниматель больше никогда не сможет заниматься бизнесом в той сфере, где допустил это правонарушение.

К СВЕДЕНИЮ! Любой вид ответственности обязывает нарушителя сначала возместить казне нанесенные убытки в виде невыплаченных налогов и сборов, а затем понести наказание в виде штрафа.

Как ответит за погрешности в регистрации работников юридическое лицо

На предприятиях такой формы собственности ответственными лицами за найм и оформление работников является директор и сотрудники отдела кадров.

Если нарушение незначительно и заключается лишь в сравнительно небольшой просрочке или неточностях в оформлении, а также, если речь идет об 1-2 работника, штраф будет выписан не лично на ответственных лиц, а на предприятие. Суммы значительны – от 100 тыс. руб. за каждого неправильно или поздно оформленного сотрудника.

Если такие правонарушения выявляются неоднократно, а также масштаб их значителен, речь идет об особо крупных размерах ущерба. В придачу к штрафу на предприятие, виновные будут наказаны лично: сотрудники отдела кадров уволены по соответствующей статье (без выходного пособия), а директор может провести длительный срок на общественных работах или «в местах, не столь отдаленных». Наказание определяется в зависимости от степени ущерба.

Чтобы устанавливать и пресекать факты правонарушений в трудовом законодательстве, существуют контролирующие органы. Их достаточно много, но самой частой «головной болью» имеющей непосредственное отношение у к правам сотрудников, являются налоговая и трудовая инспекции. Законодательно система проверок опирается на Федеральный закон № 294, а налоговая проверяет предприятия в соответствии с гл.14 Налогового кодекса РФ. Поймать «нелегалов» могут и те, и другие.

Факт нарушения может быть выявлен в результате камеральной (по факту сдачи отчетности) или выездной (глубокой и тщательной) проверки. Подробно изучать налоговики имеют право текущий год деятельности и 3 предыдущих, при этом им законом разрешено опрашивать свидетелей, осматривать помещения, изымать документы и т.п.

ВАЖНО! Работодателю необходимо ознакомиться с разрешением на проверку и служебными удостоверениями инспекторов.

По результатам инспекции в специальной справке указывается ее предмет и сроки. На основании справки составляется акт с выявленными нарушениями и предписаниями по их устранению, на что у работодателя есть 2 недели.

Трудовая инспекция может посетить любую организацию в ходе плановой проверки. Внеплановое «нашествие» инспекторов может быть спровоцировано жалобой обиженного сотрудника или недовольного конкурента. Возможен и совместный проверочный рейд с другими органами контроля.

Трудовая инспекция оформляет протокол со следующей информацией:

- ФИО проверяющего;

- выявленные нарушения;

- рекомендации по устранению.

Протокол является основанием для наложения штрафа или для обращения в суд с целью определения меры уголовной ответственности.

В арсенале контролирующих органов есть различные способы заставить виновного понести ответственность – от блокировки расчетных счетов в банке до приостановления деятельности предприятия по приговору суда.

Разбираемся, какой штраф грозит, если ИП не оформил работника

Обязанность оформить работника согласно действующему законодательству в России есть у любого работодателя, вне зависимости от того, идёт ли речь об индивидуальном предпринимателе (ИП ) или же о юридическом лице. Она установлена в Трудовом кодексе (ТК) РФ. В этой статье я расскажу вам, чем обусловлена такая обязанность и какими последствиями грозит её несоблюдение.

Трудовые отношения между сторонами должны быть надлежащим образом зафиксированы по истечении максимум 3 дней. Штраф ИП за незарегистрированного работника выписывается даже тогда, когда речь идёт об испытательном сроке. Последний можно обозначить в заключённом договоре, однако официально составленное соглашение всё равно следует оформить.

При приёме сотрудника на работу предприниматель обычно запрашивает следующее:

- паспорт;

- трудовую книжку;

- ИНН;

- военный билет;

- диплом или же другой документ, подтверждающий соответствующую квалификацию специалиста.

После этого подготавливается договор в письменном виде в 2 экземплярах, один из которых остаётся у работодателя, а второй вручается работнику. Есть стандартный текст соглашения, но предприниматель может внести в него коррективы.

В договоре в любом случае нужно указать:

- данные сторон, включая код;

- дату, с которой работник официально приступает к выполнению своих обязанностей;

- официальное наименование должности;

- место составления договора, а также дату;

- льготы, если они есть;

- условия, на которых предоставляется отпуск;

- зарплату вместе со всеми составляющими (оклад и премии);

- график работы.

Дальше работодатель должен издать приказ о приёме на работу и сделать соответствующую запись в трудовую. С этого момента претендент официально становится полноправным сотрудником компании. Если индивидуальный предприниматель не оформил работника, штраф согласно 5.27 КоАП РФ будет колебаться в пределах от 5 и до 10 тысяч рублей. При повторном нарушении сумма увеличивается до 30-40 тысяч. Кроме того, деятельность ИП соответствующие органы вправе остановить на период до 90 суток, что чаще всего означает потерю гораздо большей суммы.

Какой штраф грозит ИП за неоформленного работника согласно УК?

Я хочу указать на то, что бизнесмен рискует столкнуться не только с административной, но и с уголовной ответственностью. Если нарушение злостное и тянется довольно долго, например, в течение 2 лет и больше, если ИП уже выписывали в прошлом неоднократно штрафы за неустроенных работников, то против него могут возбудить уголовное дело.

Это грозит следующим:

- Появляется судимость, что, по понятным причинам, негативно сказывается на бизнесе. Вряд ли кто-то захочет заключать долгосрочные соглашения с таким предпринимателем.

- Резко возрастает сумма штрафа за неоформление работника для индивидуального предпринимателя (от 100 и до 300 тысяч рублей).

- Возможен арест (по факту – лишение свободы) на срок до 2 лет.

- ИП обязан будет выплатить государству за весь период всё, что бюджет не получил. То есть речь идёт обо всех налоговых отчислениях, обо всём, что он должен был перевести в разные фонды и т. п.

- Приковывается негативное внимание к бизнесу со стороны разных контролирующих структур.

Таким образом, штраф за нетрудоустроенного работника у ИП в подобной ситуации уже становится меньшим из зол. Хотя при этом сумма значительно возрастает.

Согласитесь, гораздо легче избежать подобного развития событий. Тем более, что скачать типовой вариант договора сегодня можно просто из Интернета. И даже если работодатель при его подписании допустит какие-то ошибки, негативных последствий для него в этом случае всё равно будет гораздо меньше.

Штраф для ИП за неоформленного иностранного работника

Ещё больше проблем возникает тогда, когда речь идёт о нелегальной работе иностранцев. Неприятности появляются, если:

- мигрант работает без разрешения заниматься конкретным видом деятельности;

- такой сотрудник не в курсе о сроках окончания договора;

- иностранец работает без разрешения или оно есть, но человека трудоустроили фактически по совсем другой специальности;

- в принципе нет официального оформления.

Также работодателю нужно внимательно следить за сроком регистрации. Если она окажется просроченной, то, помимо штрафа за неоформленного работника-иностранца, ИП придётся ещё и разбираться с ФМС.

Вообще размер санкций зависит от того, о каком конкретно нарушении идёт речь. Если иностранец трудится без разрешения, то сумма штрафа может в некоторых случаях доходить до 800 тысяч. Работодатель не поставил на учёт нелегала? До 500 тысяч.

Работник без оформления остаётся без государственной защиты. Ему будет крайне проблематично доказать факт своего трудоустройства, он не застрахован от несчастных случаев, ему не начисляется пенсионный стаж, он рискует не получить бесплатную медицинскую помощь, поскольку деньги от его зарплаты не идут на соответствующее страхование. Кроме того, работодатель таким образом уклоняется от выплат налогов, что угрожает экономической безопасности государства.

Установить наличие неоформленных сотрудников у индивидуаьлного прадпринимателя довольно просто. Например, при подаче отчётности в налоговую инспекцию проверяющие лица могут обратить внимание на общий объём выполненных работ (произведённых товаров, оказанных услуг). Если по нему станет понятно, что один человек просто не в состоянии всё это сделать сам, то к бизнесмену возникнут вопросы. Поэтому скрывать такого работника труднее, чем может показаться некоторым предпринимателям.

Официальное оформление трудовых отношений выгодно обеим сторонам. Работник получает определённые гарантии и начинает больше ценить свою должность. Работодатель же не рискует ради сомнительной экономии потерять намного больше и получить в итоге проблемы с правоохранительными органами.

Индивидуальный предприниматель должен по закону оформить всех своих сотрудников. К тому же c 2016 года ответственность ИП за неоформленных работников ужесточилась. Пренебрегая оформлением трудового договора, ИП подставляет не только сотрудника, но и себя. Чем грозит предпринимателю фиктивный штат, читайте далее.

Неоформленный сотрудник – это убыток и для государства (ИП не платит за него налоги), и для работника (у него не идет стаж, не начисляется пенсия). Оформление сотрудников начинается с заключения трудового договора. Это, пожалуй, основной документ, регулирующий в дальнейшем отношения между работником и ИП. Для обоих он служит гарантией выполнения взятых обязательств. Для ИП в эти обязательства входят уплата налогов, страховых взносов (что обеспечивает пенсию, выход в декрет и больничный), а также учет трудового стажа для работника.

В трудовом договоре обязательны следующие пункты:

- Ф.И.О. и должность работника.

- Данные (имя, название) работодателя.

- Права и обязанности сторон.

- Дата и подписи обеих сторон. Дата, поставленная в договоре, является официальным днем отсчета уплаты налогов и накопления трудового стажа.

Договор заключается в двух экземплярах. ИП оставляет один у себя, другой – отдает работнику. В случае разногласий этот документ будет важным подспорьем в разрешении конфликта.

Работать без оформления сотрудник ИП может только в течение трех дней. Далее это рассматривается как незаконное использование рабочей силы.

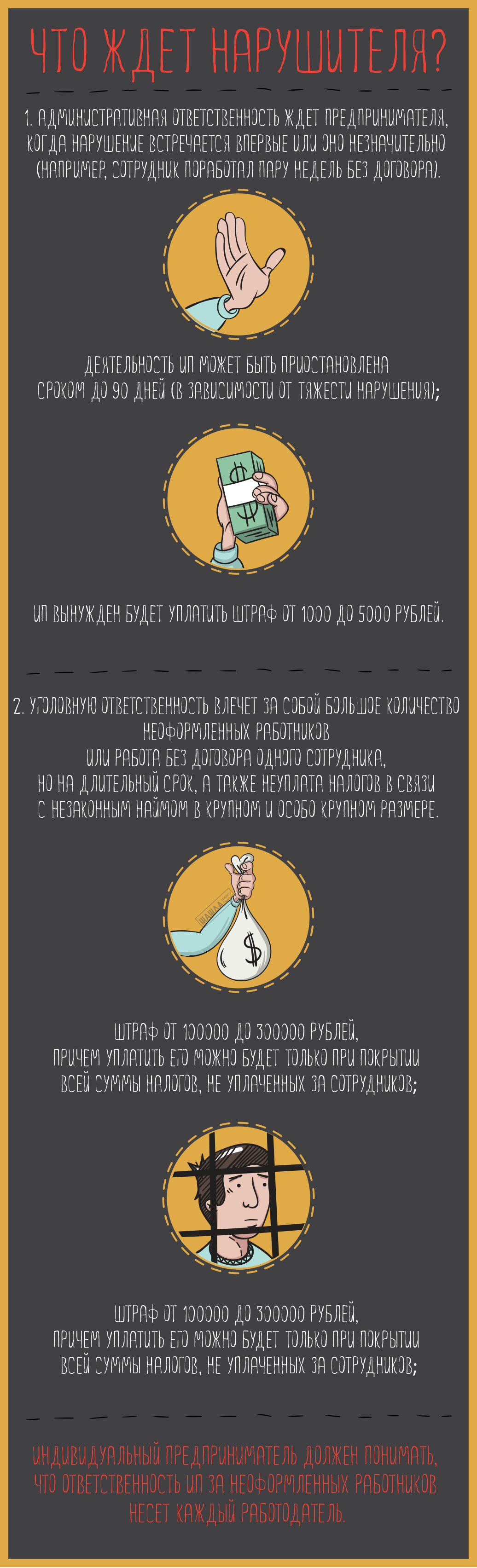

Индивидуальный предприниматель должен понимать, что ответственность ИП за неоформленных работников несет каждый работодатель.

Иначе его ждет наказание, установленное ст. 5.27 ТК РФ:

1. Административная ответственность ждет предпринимателя, когда нарушение встречается впервые или оно незначительно (например, сотрудник поработал пару недель без договора).

- деятельность ИП может быть приостановлена сроком до 90 дней (в зависимости от тяжести нарушения);

- ИП вынужден будет уплатить штраф от 1000 до 5000 рублей.

2. Уголовную ответственность влечет за собой большое количество неоформленных работников или работа без договора одного сотрудника, но на длительный срок, а также неуплата налогов в связи с незаконным наймом в крупном и особо крупном размере.

- штраф от 100000 до 300000 рублей, причем уплатить его можно будет только при покрытии всей суммы налогов, не уплаченных за сотрудников;

- тюремное заключение до 2 лет, реальное, а не условное, а также запрет в дальнейшем на экономическую деятельность в той сфере, где совершено нарушение.

Начиная действовать на поприще малого бизнеса, постарайтесь не нарушать закон и не оставлять свою команду без пенсии и стажа. Вы сохраните хорошую репутацию и доверие своих сотрудников, которые в свою очередь помогут в развитии вашего дела.

Деятельность в качестве индивидуального предпринимателя очень популярна, поскольку открывает возможности для роста и заработка. Тем не менее вместе с новым статусом появляется и ответственность. Знание основных обязанностей ИП позволит избежать серьёзных последствий.

Ответственность подразделяют на гражданско-правовую, административную и уголовную. Положения о каждой прописаны в соответствующих кодексах. Дадим краткую характеристику.

Многие правонарушения относятся к нескольким подвидам. Так, неоформление работника может повлечь за собой любую предусмотренную для ИП ответственность (от гражданско-правовой до уголовной), а преднамеренное банкротство могут рассудить и как административный проступок, и как уголовное правонарушение. Окончательное решение остаётся за судом и зависит в первую очередь от величины преступления.

Гражданско-правовая ответственность возникает для ИП чаще всего в случае нарушения договоров и обязательств, но имеет место и при причинении вреда чужому имуществу.

Во втором случае следует учитывать тот факт, что предприниматель полностью отвечает за собственность предприятия. Пример: если сотрудник, перемещаясь на автомобиле ИП, повредил чужое имущество, ответственность понесёт непосредственно тот, на кого транспортное средство зарегистрировано.

Гражданско-правовая ответственность заключается в возмещении ущерба. ИП остаётся физическим лицом, а потому, если он не в состоянии компенсировать приченённый вред денежными средствами, отвечать придётся собственным имуществом. Исключением являются единственное жильё, продукты питания и другие предметы, необходимые для жизнедеятельности.

Размер ответственности законом практически не ограничен и устанавливается судом. В некоторых случаях помимо возмещения ущерба выплачиваются штрафы.

Список правонарушений, влекущих за собой данную ответственность, можно изучить в 14 главе Кодекса об административных правонарушениях.

Основными являются следующие:

- отсутствие регистрации предпринимательской деятельности,

- отсутствие лицензий (если они требуются),

- незаконная реализация товаров, свободная продажа которых ограничена законом;

- нарушение прав потребителей,

- фиктивное банкротство,

- нарушение закона об экспортном контроле,

- нарушение требований к установке рекламных стендов,

- другие.

В зависимости от проступка или нарушения могут быть применены: предупреждение, штраф, отстранение или дисквалификация, лишение лицензий и административный арест. Например, нарушение закона о рекламе наказывается штрафом до 20 000 рублей.

К уголовным правонарушениям относят:

- невыплату зарплаты, компенсаций;

- незаконную деятельность;

- «отмывание» денежных средств;

- уклонение от уплаты налогов, кредитов;

- преднамеренное банкротство;

- сокрытие прибыли.

Перечисленные нарушения — не единственные, но самые частые в судебной практике. Практически любое неисполнение налоговых обязательств ведёт именно к уголовной ответственности, а именно: к штрафу до 500 000 рублей, отстранению от государственной службы, лишению свободы.

К уголовной ответственности привлекаются в основном за преступления в крупных масштабах, а также за неуплату налогов

Рассмотрим теперь основные правонарушения и следующие за ними виды ответственности.

В основном нарушения, касающеся налогов, относятся к административным. Но в случае серьёзного преступления в силу вступает Уголовный кодекс.

Наказание накладывается даже в случае, если предоставление отчётности было не своевременным. За каждый просроченный месяц (в том числе неполный) штраф составляет 5% от неуплаченной суммы. При этом существует минимальный штраф — 1000 рублей, и максимальный вычет — 30%. То есть если ИП не оплачивал налог и не предоставлял декларацию больше 6 месяцев, штраф всё равно составит 30% от неуплаченной суммы.

До таких длительных задержек обычно дело не доходит благодаря следующему правилу. Если подача декларации просрочена более, чем на 10 дней, ответственные органы имеют право приостановить действие расчётного счёта ИП и операций по нему. На следующий день после сдачи отчётности блокировка должна быть снята.

Некоторые операции приостановлению не подлежат, поскольку, по мнению правительства, являются более важными, чем налоговые. К ним относят выплату зарплаты.

Самым простым случаем является неправильное ведение налогового учёта: отсутствие первичных документов или отдельных сведений. Штраф составляет 10 000 рублей, если нарушение разовое, и до 30 000 рублей, если несоответствие наблюдается в течение нескольких периодов.

Вовремя сданная и правильно заполненная декларация позволит избежать ответственности

Если же ошибки повлекли за собой уменьшение налогов, штраф составит 20% от суммы неуплаченных взносов, не менее 40 000 рублей.

А вот намеренная фальсификация (чаще всего с целью понижения суммы налога) влечёт за собой следующую ответственность:

- штраф до 300 000 рублей,

- арест на срок до 6 месяцев или лишение свободы сроком до 12 месяцев,

- если занижение налога превышает 1 500 000 рублей, штраф увеличивается до 500 000 рублей, а срок лишения свободы до 3 лет.

Сокрытие средств и имущества наказывается штрафом до 500 000 рублей или лишением свободы на срок до 5 лет.

Если после предупреждения налоговым органом индивидуальный предприниматель не выплачивает налог и начисленные пени, они будут взысканы принудительно. Также на нарушителя будет наложен штраф — 20% от неуплаченной суммы в случае, если правонарушение непреднамеренное, и 40%, если оно имело умысел.

К данному разделу отнесём деятельность без регистрации в качестве индивидуального предпринимателя или без указания соответсвующего кода ОКВЭД.

В случае, если гражданин, занимаясь деятельностью, имеющей признаки предпринимательской, не имеет регистрации в качестве ИП, на него накладывается штраф — от 500 рублей до 2 000 рублей.

«Признаки предпринимательской деятельности» — важное понятие, ведь именно им руководствуются судебные органы для вынесения решения. Стоит проконсультироваться с юристом о том, является ли выбранная деятельность предпринимательской. Например, судебная практика показывает, что сдачу в аренду недвижимости не обязательно отнесут к «бизнесу», но если арендодатель сдаёт несколько помещений, у суда могут возникнуть вопросы.

Если доход, задолженность или другие материальные показатели относятся к крупным (от 1,5 млн рублей), накладывается и уголовная ответственность:

- в случае оборота от 1,5 млн рублей — штраф 300 000 рублей, арест на срок до 6 месяцев или исправительные работы на срок до 240 часов;

- в случае оборота от 6 млн рублей — штраф от 100 до 500 тыс. рублей или лишение свободы на срок до 5 лет.

Видео: ответственность за ведение предпринимательской деятельности без регистрации

В случае данного правонарушения основные санкции накладываются со стороны налоговых органов и страховых фондов.

ОКВЭД — классификатор, содержащий коды для каждого возможного вида деятельности. Коды должны быть в обязательном порядке указаны при регистрации ИП, а об изменениях нужно сообщать в ответственные органы.

Ответственность может быть следующей:

- наложение штрафа в размере от 5 до 10 тыс. рублей,

- изменение системы налогообложения на общую (если применяется упрощённая),

- в случае повторного нарушения — дисквалификация на срок до 3 лет.

По усмотрению страховых фондов и налоговой службы может быть применён ряд других санкций. Так, могут потребовать сдать дополнительную отчётность, наложить штраф в 5% от неуплаченного налога, применить более высокий тариф расчёта пенсионных взносов. Нарушение повлечёт за собой и детальную проверку финансовыми учреждениями (банками).

Понятно, что за отсутствие лицензии, если она требуется по закону, положено нести ответственность. Но чтобы избежать такого нарушения, нужно понимать, какие виды деятельности подлежат лицензированию.

Заметим, что некоторые виды деятельности, требующие лицензирования, для ИП недоступны. К ним относят:

- продажу наркотических веществ (в том числе медикаментов, как для людей, так и для животных);

- продажу и производство алкогольных и спиртных напитков;

- производство военной техники.

- медицинская и фармацевтическая деятельности;

- образовательная деятельность (однако судебная практика показывает, что частным репетиторам лицензию получать необязательно);

- деятельность, связанная с радиацией, геодезией, металлами, некоторыми отходами;

- оказание услуг связи, вещание на телевизионных и радиостанциях;

- охранная и сыскная деятельности;

- оказание услуг по трудоустройству;

- деятельность по перевозке граждан;

- и другие.

Знакомство с условиями лицензии позволит избежать ответственности

Ответственность зависит от величины правонарушения. Привлекаются к ней не только лица, действующие без особого разрешения, но и лица, не следующие условиям лицензии.

В случае, если ИП не получил требующуюся лицензию, будет наложен штраф от 2 000 до 2 500 рублей, а на должностное лицо накладывается штраф от 4 000 до 5 000 рублей. В большинстве случаев конфискуются результаты производства.

Если нарушаются условия разрешения, на физических лиц накладывается штраф от 1 500 до 2 000 рублей, на должностных — от 3 000 до 4 000 рублей; в случае грубого нарушения штраф увеличивается до 4000–8000 или 5000–10000 рублей соответственно.

В обоих случаях, если нарушения являются крупными, штраф может значительно возрасти — до 300 000 рублей. Также применяются административный арест на 6 месяцев или исправительные работы на срок до 480 часов.

Под обналичиванием («отмыванием») подразумевается легализация средств, полученных незаконно; также этот термин можно понимать как вывод средств для уменьшения суммы налогов.

Отмыванию денег посвящены статьи 174 и 174.1 УК РФ. Наказывается преступление следующим образом:

- накладывается штраф до 120 000 рублей, а если речь идёт о крупных правонарушениях — до 200 000 рублей;

- в случае с крупными преступлениями применяются исправительные работы или аресты до 2 лет с взысканием штрафа до 50 000 рублей;

- деяние, совершённое группой лиц, наказывается 5 годами лишения свободы; то же касается преступлений в особо крупных размерах.

Могут быть применены и другие статьи: о подделке бумаг, о пособничестве в сокрытии средств. Тогда суммы штрафов значительно возрастают.

Нарушениями являются: непробитие и невыдача чека, использование незарегистрированного кассового устройства, отсутствие ККМ.

По запросу клиента чек (или другой документ о покупке) должны выдавать даже в случае, если ККМ не используется

До июля 2018 года могут обойтись без использования касс плательщики ЕНВД и ПСН, однако уже после этого срока и они обязаны будут перейти на онлайн-кассы.

Штраф за неиспользование кассового аппарата составляет от 4 000 до 6 000 рублей. Такой же штраф применяется в случае, если на ККМ отсутствуют необходимые марки или пломбы.

После прекращения предпринимательской деятельности гражданин не теряет обязанностей по уплате кредитов и долгов.

Права и обязанности бывшего индивидуального предпринимателя ничем не отличаются от тех, что предусмотрены законом для обычных граждан. Если лицо уклоняется от уплаты долга или не имеет денежных средств на его добровольное погашение, суд выносит приговор на конфискацию имущества.

Выше сказано, что экспроприация невозможна, если у гражданина имеются только вещи первой необходимости. В таких случаях накладывается штраф на его последующие заработки.

Закон остаётся лоялен к индивидуальным предпринимателям, накладывая на них, однако, некоторые обязательства. Аккуратное ведение дела, вовремя сданная отчётность и соблюдение законов, а также обращения к юристам по спорным вопросам позволят избежать ответственности и неприятных последствий.

Позвольте представиться. Меня зовут Василий. Я уже более 15 лет являюсь частным предпринимателем. Я считаю, что в настоящее время являюсь профессионалом в своей области и хочу помочь всем посетителям сайта решать сложные и не очень задачи. Все данные для сайта собраны и тщательно переработаны для того чтобы донести в удобном виде всю требуемую информацию. Однако чтобы применить все, описанное на сайте всегда необходима консультация с профессионалами.