Сегодня предлагаем вашему вниманию статью на тему: "порядок заполнения нулевой декларации по усн для ип". Мы постарались в полной мере раскрыть тему и объяснить все доступным языком. Все свои вопросы вы можете задавать в комментариях к статье. Наш эксперт будет оперативно на них отвечать.

Содержание

Порядок заполнения нулевой декларации по УСН для ИП

В случае отсутствия дохода предприниматели на «упрощенке» сдают так называемую нулевую декларацию.

В нашей сегодняшней публикации мы рассмотрим, кто может сдавать нулевую декларацию по УСН в 2019 году за 2018 год, правила и порядок ее заполнения.

В каких случаях можно подавать нулевую декларацию по УСН?

Предприниматели, применяющие упрощенную систему налогообложения, предоставляют декларацию один раз в год. Нулевая декларация по УСН в 2019 году за 2018 год может быть подана ИП в следующих случаях:

- отсутствие дохода;

- недавно завершившаяся регистрация ИП (финансовая деятельность еще не осуществлялась);

- работа ИП носит сезонный характер.

В законодательстве РФ нет такого термина как «нулевая декларация». Данное понятие используется среди индивидуальных предпринимателей.

Нулевая декларация по УСН для ИП — это документ, который отражает данные по налоговому периоду, в течение которого не происходило движения средств по счетам ИП. Вследствие этого исключается образование налоговой базы для исчисления платежей в пользу государства.

Отказ от подачи декларации в ФНС грозит штрафными санкциями, даже если деятельность ИП не велась.

Нулевая декларация по УСН — не пустой документ. Расчет налога по УСН с учетом «чистых» доходов (когда отнимают все расходы) приводит к образованию убытков (за прошедший год). Несмотря на наличие убытков, ИП все же придется оплатить налог в размере 1% (от дохода).

Исключением может стать только ИП, применяющий в качестве объекта налогообложения доходы. Отсутствие доходов в данном случае не предполагает уплату налога ИП.

Несмотря на отсутствие дохода, определенные платежи в бюджет ИП обязан производить в любом случае. К таким платежам относятся обязательные фиксированные взносы ИП за себя на пенсионное и медицинское страхование.

В 2018 году размер фиксированных взносов на эти цели составляет 32 385 рублей. В том числе, 26 545 рублей на пенсионное страхование и 5840 рублей на медицинское страхование. В 2019 году размер фиксированных взносов увеличится и составит 36 238 рублей (29 354 – пенсионное страхование; 6 884 – медицинское страхование).

Сроки подачи нулевой декларации УСН за 2018 год в 2019 году

В соответствии с нормами российского законодательства, нулевая декларация подается:

- ООО — до 31 марта;

- ИП — до 30 апреля.

При отсутствии доходов и ведения предпринимательской деятельности, отчет за налоговый период предоставляется в виде нулевой декларации по УСН. ИП, имеющие наемных работников, подают данные об их численности и ежеквартально предоставляют расчеты РСВ, 4-ФСС, ежемесячно СЗВ-М.

Отметим, что при заполнении декларации по УСН в случае отсутствия доходов расчет итоговых сумм не предусмотрен. Уплаченные страховые фиксированные взносы на медицинское и пенсионное страхование в нулевой декларации УСН не отражаются.

Общие правила для заполнения деклараций, в том числе нулевой декларации УСН:

- все слова пишутся заглавными печатными буквами, при формировании отчета на компьютере – применяется шрифт Courier New (16-18 высота);

- денежные суммы указываются исключительно в полных рублях без копеек (округление по арифметическому правилу);

- использовать черную пасту;

- помарки, исправления недопустимы;

- каждая буква пишется в отдельной клеточке;

- в незаполненных клетках ставьте прочерки;

- если сумма равна нулю, также проставляется прочерк «-»;

- отчет прошивать нельзя.

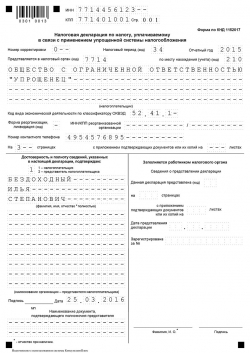

1. Сначала заполняются графы «ИНН и КПП» (ИП заполняют только графу ИНН).

2. В графе «Номер корректировки» ставится «0» если декларация за налоговый период сдается впервые; «1», «2», т.д. — ставится, если уточненная поданная ранее декларация;

3. В графе «Налоговый период» ставится:

- «34» (что означает год);

- «50» – если ИП прекращает предпринимательство;

- «95» – если ИП переходит на другую систему налогообложения;

- «96» — если ИП прекращает деятельность, относительно которой применялась УСН, но не будет прекращать свою деятельность вообще.

4. В графе «Отчетный год» указывается год подачи декларации.

5. Далее указывается код налогового органа.

6. Указывается ФИО ИП (если организация — укажите ее наименование).

7. В графу «ОКВЭД» вписываются данные Росстата.

8. В Раздел «Достоверность…» вносят информацию о директоре предприятия.

9. Заполняется графа «Дата» и ставится подпись ответственного лица.

10. Ставится печать (на титульном листе).

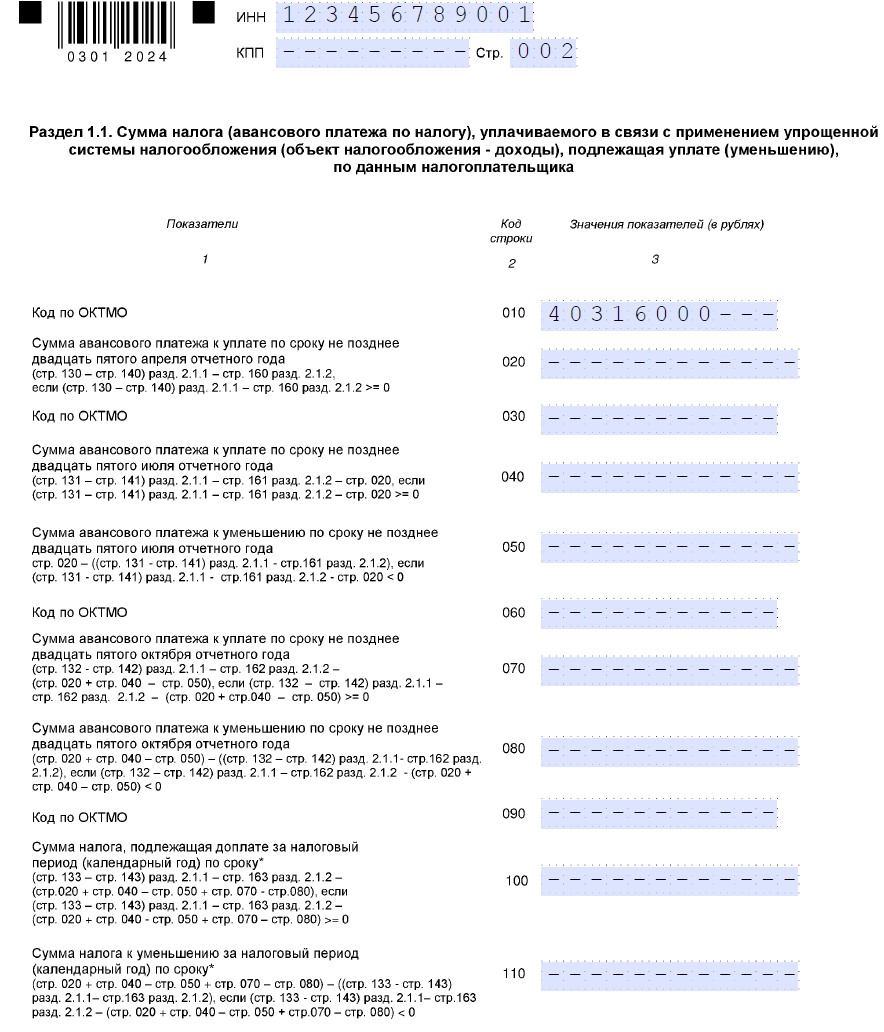

РАЗДЕЛ 1.1 — «сумма налога (авансового платежа по налогу), уплачиваемого в связи с применением упрощенной системы налогообложения (объект налогообложения — доходы), подлежащая уплате (уменьшению), по данным налогоплательщика», заполняют ИП, которые платят % от общего дохода. Максимальная ставка налога 6%.

1. «ИНН». Вписывается ИНН ИП из свидетельства о регистрации налогоплательщика.

2. Номер страницы 002.

3. Код по ОКТМО – код строки 010. Указывается код населенного пункта, в котором проживает предприниматель, согласно общероссийскому классификатору территорий муниципальных образований. В данном поле предусмотрено одиннадцать клеточек. но, если код восьмизначный, то в остальных трех клеточках ставятся прочерки.

4. Строки 020 – 110 – проставляются прочерки в каждой клеточке.

5. Внизу страницы ИП или его представитель проставляет подпись, дату.

Раздел 1.2 – «сумма налога (авансового платежа по налогу), уплачиваемого в связи с применением упрощенной системы налогообложения (объект налогообложения — доходы, уменьшенные на величину расходов), и минимального налога, подлежащая уплате (уменьшению), по данным налогоплательщика». Заполняют ИП, которые работают НА УСН доходы минус расходы. Максимальная ставка 15%.

1. «ИНН» вписывается ИНН ИП из свидетельства о регистрации налогоплательщика.

2. Номер страницы 002.

3. Код по ОКТМО – код строки 010.

указывается код населенного пункта, в котором проживает предприниматель, согласно общероссийскому классификатору территорий муниципальных образований.

в данном поле предусмотрено одиннадцать клеточек. но, если код восьмизначный, то в остальных трех клеточках ставятся прочерки.

4. Строки 020 – 110 – проставляются прочерки в каждой клеточке.

5. Внизу страницы ИП или его представитель проставляет подпись, дату.

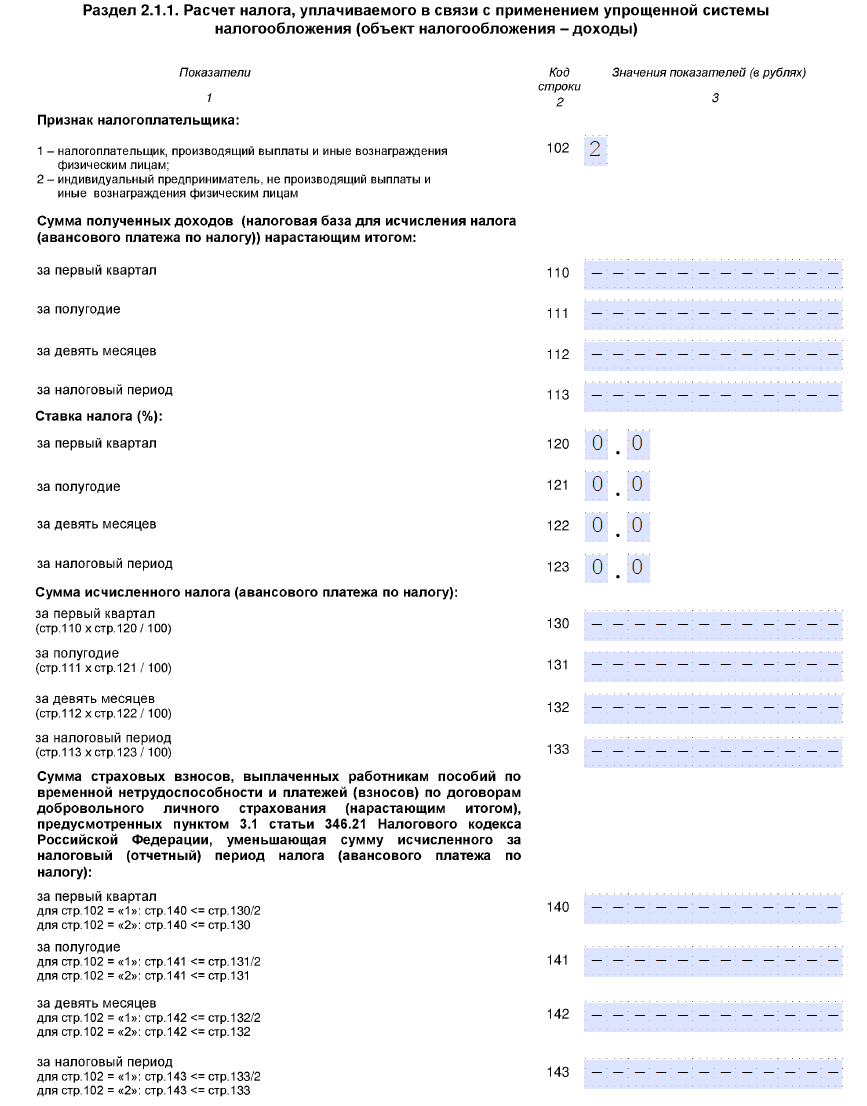

РАЗДЕЛ 2.1.1 – «расчет налога, уплачиваемого в связи с применением упрощенной системы налогообложения (объект налогообложения – доходы)». Это третий лист декларации. Заполнять его должны ИП на УСН Доходы.

1. Также вверху проставляем ИНН, с троке КПП прочерки;

2. Номер страницы «3»;

3. Строка 102 – признак налогоплательщика:

«1» – ИП принимал на работу в отчетном году работников;

«2» – ИП не применял наемный труд.

4. Строки 110 – 113, 130 – 133, 140-143 – проставить прочерки;

5. Строки 120 – 123 – необходимо вписать налоговую ставку (максимальная 6).

Раздел 2.1.2 – «расчет суммы торгового сбора, уменьшающей сумму налога (авансового платежа по налогу), уплачиваемого в связи с применением упрощенной системы налогообложения (объект налогообложения — доходы), исчисленного по итогам налогового (отчетного) периода по объекту налогообложения от вида предпринимательской деятельности, в отношении которого в соответствии с главой 33 налогового кодекса российской федерации установлен торговый сбор». Заполняют ИП на УСН доходы.

В этом разделе – 2 листа. Аналогично с предыдущими листами, указать ИНН и прочерки в строке КПП. Номера страниц соответственно «4» и «5». Далее во всех строках проставить прочерки.

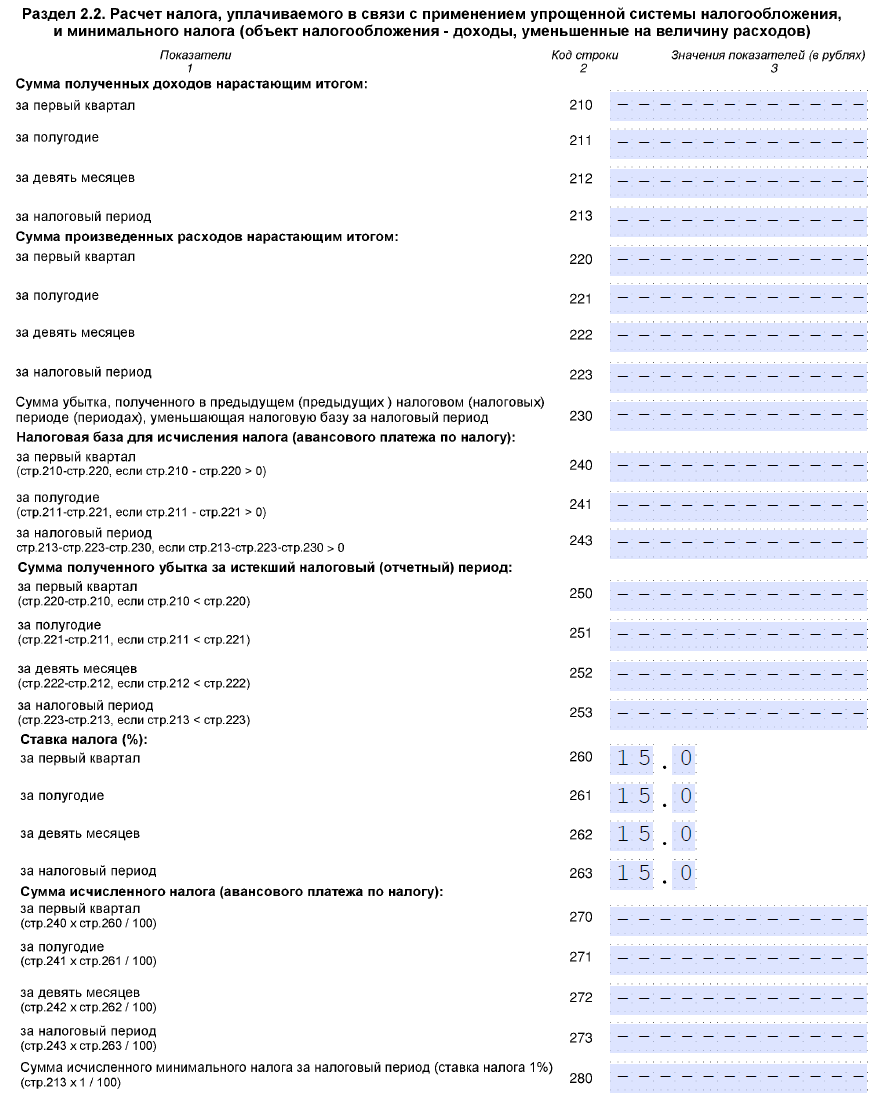

Раздел 2.2 – «расчет налога, уплачиваемого в связи с применением упрощенной системы налогообложения, и минимального налога (объект налогообложения — доходы, уменьшенные на величину расходов)». Заполняется ИП, применяющими УСН доходы минус расходы.

Аналогично с предыдущими листами указать ИНН и прочерки в строке КППП.

- в строках 210-253, 270 – 280 – проставить прочерки;

- в строках 260 – 263 – указать налоговую ставку (максимальная 15%).

Сдача нулевой декларации по УСН в 2019 году за 2018 год

Нулевую декларацию по УСН можно передать в налоговую службу следующими способами:

Самое главное — подать декларацию по УСН не позднее 30 апреля 2019 года для ИП и не позже 31 марта 2019 года для ООО.

В налоговой инспекции предпринимателю должны выдать копию декларации, в которой указывается ее номер и дата со штампом налоговой инспекции.

По ссылкам ниже читатель может скачать бланк этой декларации в формате Excel или PDF.

Материал актуализирован в соответствии с действующим законодательством 25.10.2018

Уважаемые читатели! Материалы сайта TBis.ru посвящены типовым способам решения налоговых и юридических вопросов, но каждый случай уникален.

Если вы хотите узнать, как решить именно ваш вопрос — обращайтесь в форму онлайн консультанта. Это быстро и бесплатно! Также вы можете проконсультироваться по телефонам: МСК – 74999385226. СПБ – 78124673429. Регионы – 78003502369 доб. 257

Порядок заполнения нулевой декларации на упрощенной системе налогообложения

Разберемся, как самому заполнить «нулевую» декларацию по УСН. Поговорим о тонкостях оформления и предъявляемых к нему требованиях.

Для информации: Предприниматели декларируют свою деятельность или ее отсутствие в срок до 30-го апреля, компании – до 31-го марта, а о сроках уплаты других налогов и сдачи отчетности узнайте из налогового календаря для ИП и ООО на 2015 г.

Отсутствие результатов деятельности значительно упрощает оформление «нулевой» декларации»,никаких расчетов производить не нужно. Все, что требуется это внимательно внести в установленную форму все необходимые сведения и реквизиты.

Для информации: для заполнения нулевой декларации используется стандартная форма для УСН.

- титульный лист обязаны заполнить все без исключения ИП и ООО;

- каждая ячейка соответствует только одному знаку – цифре или букве;

- при отсутствии информации в ячейке ставится прочерк;

- разделы 1.1 и 2.1 предназначены для внесения сведений предприятиями, работающими на режиме «Доходы»;

- разделы 1.2 и 2.2 оформляют компании и предприниматели на УСН по формуле «Доходы минус расходы»;

- первый и второй разделы начинаются с кода объекта налогообложения: цифре 1 соответствует объект «Доходы», цифре 2 – «Доходы минус затраты»;

- нумерация страниц сквозная, номера проставляются в полях «Стр.», расположенных вверху каждого листа.

Рассмотрим, как правильно заполнить нулевую декларацию на примере отчетности ИП Гартунова М.Н.

Начинаем заполнять с верхней части первой страницы, внося необходимые сведения в каждое поле.

Вносятся сведения из регистрационных документов, выданных на открытие ИП или компании

Обозначение 0 – при представлении формы за год, 1 – при сдаче исправленной декларации, 2, 3 и т.д. – с последующими корректировками

34 – при сдаче годовой отчетности, 50 – при смене налогового режима, реорганизации или любых других изменений в статусе предприятия, либо его закрытии до конца года

Период, информация о работе за который представлена

Код налогового органа

Первые четыре цифры ИНН, или указанные в регистрационных документах. В представленном примере – 7404

По месту нахождения учета

120 – для ИП, 210 – для компаний. Если была реорганизация предприятия, то код – 215

Название компании или ФИО ИП полностью

Код вида деятельности по ОКВЭД

Проставляется из выписки ЕГРЮЛ (для ООО) или ЕГРИП (для ИП)

Заполняются только реорганизованными или реструктурированными предприятиями, а также подлежащими ликвидации. Применяемые коды (от 0 до 6) обозначают степень изменения статуса организации. Для ИП данные поля не актуальны.

ИНН/КПП реорганизованного предприятия

Номер контактного телефона

Заносится № действующего телефона

Число страниц представленной формы, обычно 3 листа

С приложением подтверждающих документов или их копий

Число листов документальных приложений, подтверждающих те или иные сведения. При отсутствии приложений – прочерки.

Далее приступаем к заполнение информационный блок «Подтверждения достоверности указанных сведений».

Важно: Правая часть заполняется работником налогового органа, самостоятельно заполнять ее не требуется, в обратном случае при сдаче отчетности она будет возращена как не корректно заполненная.

В этом блоке в нашем примере поставлена только подпись предпринимателя и дата составления формы. ИП, лично подающий декларацию, вправе не вписывать ФИО, а только подтвердить данные подписью.

Если ИП или руководитель компании заверяют данные лично, в первом поле проставляют 1,

2 – при подтверждении представленной информации доверенным лицом.

При заполнении формы директором ООО указываются ФИО полностью, ставится подпись и печать, документ датируется.

Если декларация представлена уполномоченным лицом, то кроме всех перечисленных сведений нужно указать название документа, подтверждающего представление им интересов компании.

На этом оформление титульного листа заканчивается. Далее для предприятий разных налоговых режимов оформляются разные листы формы.

Образец заполнения декларации УСН, налогооблагаемая база «Доходы»

ИП и ООО на режиме «Доходы» заполняют разделы 1.1, 2.1. Рассмотрим оформление раздела 1.1 на примере ИП Гартунова. Сверху листа вписываем ИНН/КПП и нумеруем страницу.

Обратимся к таблице:

1 – обозначает применяемый налоговый режим «Доходы»

Код ОКТМО обозначает код, присвоенный территориальному муниципальному образованию места проживания ИП или официального адреса ООО, используемый вместо ОКАТО с 01.01.2014. Найти этот код несложно: зайти на сайт ФНС и внести в предложенное поле код ОКАТО. Если в отчетном году предприятие не меняло адрес (а ИП места проживания), код ОКТМО может записываться только в строке 010 без указания в строках 030, 060, 090.

Все остальные ячейки прочеркиваются.

Оформление раздела 2.1 начинается с ИНН/КПП и номера листа.

6 – процент отчислений

1 – обозначает ИП или ООО, работающие с наемным персоналом и выплачивающие вознаграждения сотрудникам;

2 – ИП без наемного персонала.

В нашем примере ИП работает без нанятого персонала, поэтому в поле 102 проставлен признак 2.

Образец заполнения декларации УСН, налогооблагаемая база«Доходы, минус расходы»

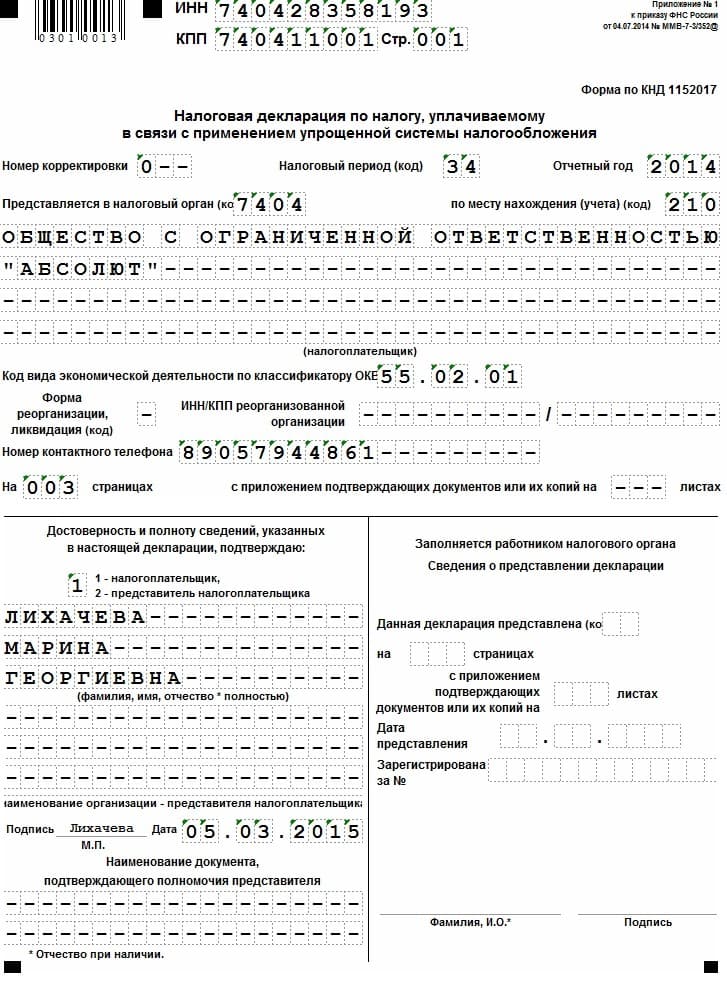

Рассмотрим порядок оформления отчетности на примере ООО «Абсолют».

Перечислим различия в заполнении полей титульного листа: код «по месту нахождения учета» – 210, в поле «Достоверность указанных сведений» вносится ФИО директора ООО. Далее переходим к разделу 1.2.

Раздел 1.2 начинается с заполнения ИНН/КПП и номера листа. Здесь, как и в разделе 1.1 в поле 001 проставляется код, обозначающий применяемый спецрежим – 2.

В поле 010 – код ОКТМО, который может не повторяться в полях 030, 060, 090, если не изменялось место проживания ИП или адрес предприятия. Этот раздел подписывается и датируется.

В разделе 2.2 основными полями к заполнению являются строка 201, куда проставляется код, обозначающий налоговый режим – 2, а также строки 260-263. В них в соответствии с периодами проставляется процентная ставка налога.

Во всех остальных ячейках «нулевой» формы проставляются прочерки.

Новая формы отчетности по УСН содержит дополнительный справочный 3-й раздел, введенный с 2015 года для плательщиков, которые в течение 2014 года получали поступления в любой форме (стоимостной или натурной) за услуги в формате благотворительной деятельности или целевого финансирования и целевых поступлений. Но среди предпринимателей и организаций на упрощенном режиме подобные поступления – редкое явление, и если таких операций не проводилось, этот раздел не заполняется.

Подать форму в ИФНС можно:

- на бумаге лично руководителем или через уполномоченное лицо по предъявленной доверенности, в 2-х экземплярах. Один остается у инспектора, второй с пометкой ИФНС возвращается плательщику;

- почтовым отправлением с обязательной описью вложения, которая вместе с квитанцией является подтверждением сдачи декларации;

- с помощью электронных сервисов или сайта ФНС.

Как выглядит образец нулевой декларации по УСН за 2017 год для ИП

Нулевая налоговая декларация для ИП (упрощенка 2019) формируется на основании требований приказа ФНС от 26.02.2016 № ММВ-7-3/[email protected] Поскольку в нее с момента утверждения неоднократно вносились поправки, необходимо изучить образец заполнения нулевой декларации по УСН за 2017 для ИП, прежде чем направлять ее в ФНС. Тем более, если деятельности в этом году не было, то и отчет будет без конкретных показателей. Отметим также, что предприниматели отчитываются за год не позже 30.04.2018, а организации — до 31 марта.

Нулевая декларация по УСН за 2017 год для ИП (образец заполнения доходы)

Налоговую отчетность условно называют нулевой. Такое понятие в официальных документах отсутствует. К ней можно отнести подачу сведений хозяйствующими субъектами, которые не вели деятельность в налоговом периоде, то есть у них не было движения средств на расчетных счетах. Однако в таком случае предусмотрена единая упрощенная декларация. Помните, что ИП на УСН полностью пустую отчетность сдать не может (данный образец заполнения нулевого отчета в налоговую для ИП по УСН за 2017 год этого не отражает). Необходимо, как минимум, заплатить страховые взносы на пенсионное и медицинское страхование и отразить их в своих документах.

Поскольку нулевая декларация по УСН за 2017 год для ООО (образец заполнения) и для ИП возможна не только при отсутствии деятельности, но и при льготной ставке, установленной в ряде регионов для некоторых отраслей экономики и/или предпринимателей, только начинающих свой бизнес, то состав может быть разным. Кроме того, он зависит от того, какой объект налогообложения выбрал бизнесмен. В таблице приведены разделы, которые необходимо заполнить в разных случаях:

Состав нулевой декларации по УСН

Доходы минус расходы

Раздел 3 заполняется при необходимости.

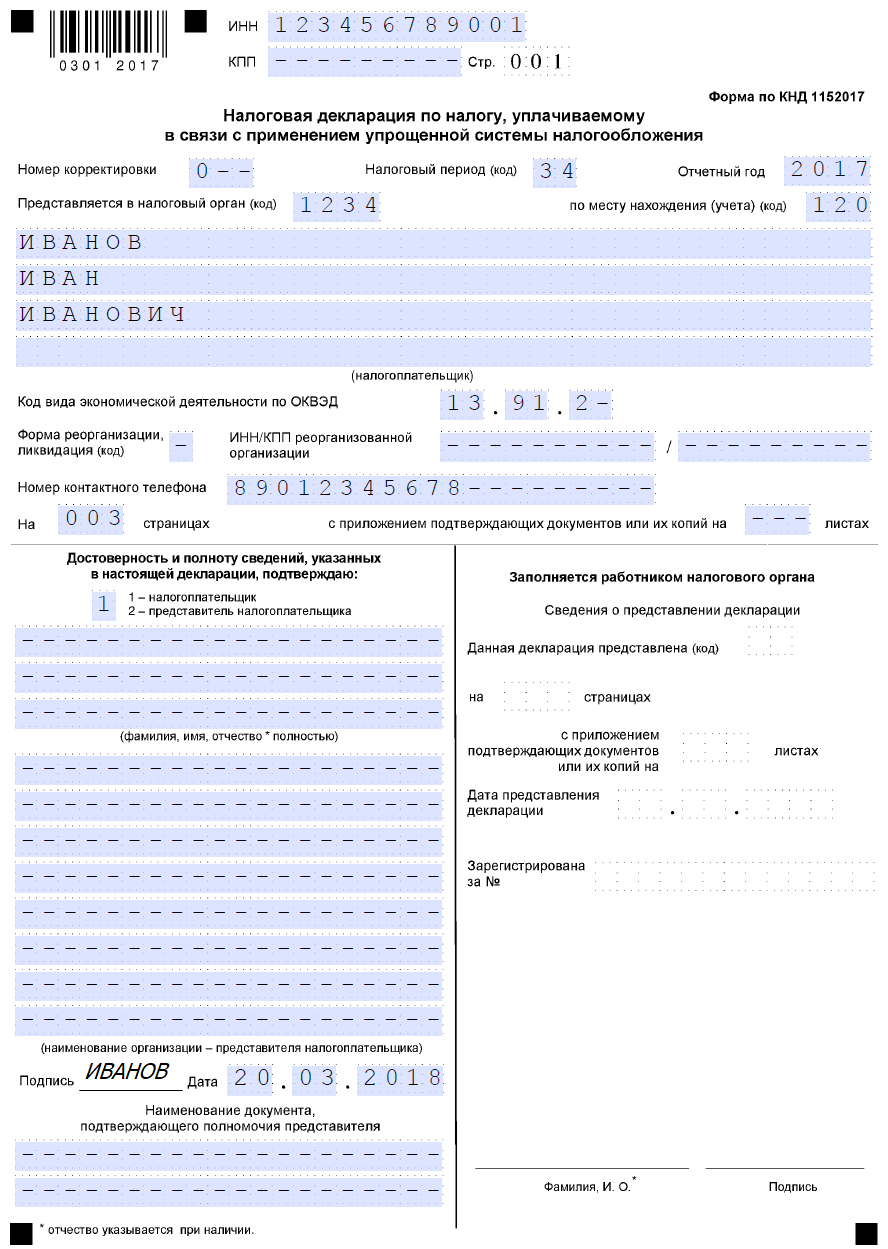

Образец заполнения нулевой декларации по УСН за 2017 год для ИП (доходы)

Абсолютно все плательщики на упрощенке должны заполнить титульный лист по обычным правилам:

- Указать наименование.

- Вписать адрес и телефон плательщика.

- Уточнить налоговый период.

- Указать ИНН, ОКТМО, ОКВЭД.

- Пронумеровать страницы.

- Поставить дату и заверить подписью.

- Поставить прочерки во всех незаполненных клеточках, в том числе в разделе «Достоверность и полноту сведений подтверждаю».

Образец заполнения новой формы налоговой декларации по УСН за 2017 год (титульный лист) должен выглядеть так:

В разделе 1.1 или 1.2, в зависимости от объекта налогообложения, указывается код ОКТМО в строке 010, в остальных полях — прочерки. Например, если код состоит только из 8 цифр, надо их вписать, а в остальных клетках поставить прочерки.

В разделах 2.1.1 (объект «доходы») и 2.2 (объект «доходы – расходы») следует вписать доходы и расходы, а также ставку, которую применяет бизнесмен (0, 6 или 15 процентов в таком виде:0,0; 6,0 или 15.0); в прочих строках ставятся прочерки.

Обратите внимание: образец нулевой налоговой декларации ИП за 2017 год на УСН доходы содержит проверки и в строках 140–143, где требуется указать сумму страховых взносов, уменьшающую сумму налога. Но поскольку деятельность не велась и фактически нечего уменьшать, то и взносы отражать не обязательно. Ошибкой это не будет.

Если налог по УСН оказался равен нулю (возможно только при объекте «доходы»), то отчетность заполняется как обычно, только в строке 100 раздела 1.1 будут прочерки. Это возможно при выручке ниже суммы страховых взносов.

Если предприниматель не предоставит необходимую информацию, его могут наказать в соответствии с нормами статьи 119 Налогового кодекса РФ. Такое разъяснение приведено в письме Минфина России от 14.08.2015 № 03-02-08/47033. Штраф в этом случае составляет 1000 рублей, но может быть уменьшен при наличии смягчающих обстоятельств. В статье 112 НК РФ к таким обстоятельствам отнесена незначительная просрочка сдачи отчета. Кроме того, штраф для субъектов малого бизнеса может быть заменен предупреждением. Для этого налогоплательщик должен направить в свой орган ФНС ходатайство о снижении суммы штрафа с обязательным указанием всех смягчающих обстоятельств.

Также не следует забывать о том, что статьей 76 НК РФ предусмотрена возможность блокировки расчетного счета налогоплательщика за несвоевременное предоставление налоговой отчетности. Эта мера может быть применена и по отношению к нулевому отчету, поэтому лучше не опаздывать с ним более чем на 10 дней.

Напомним, что для подготовки и сдачи отчетности в электронном виде существует множество специальных сервисов. Практически все бухгалтерские программы предоставляют такую возможность. У некоторых из них для такой услуги предусмотрены специальные тарифы, некоторые предлагают это сделать полностью бесплатно, как, например, 1С:Нулевка. Такой сервис особенно оценят индивидуальные предприниматели, которые работают без бухгалтера. Ведь им не только не придется тратить, пусть даже небольшие, деньги за сдачу отчетов, не имея доходов, но и не придется вникать, что именно и когда нужно сдать. В случае регистрации в программе она сама напомнит о том, какую отчетность (даже без финансовых показателей) надо сдать, и предложит сформировать необходимые документы. Все, что потребуется от ИП, — это просто ввести свои данные, ИИН, адрес регистрации и код ОКВЭД.

Где скачать бланк декларации по УСН за 2017 год для ИП

Отметим, что отдельная форма нулевого отчета не предусмотрена, заполняется обычная отчетность по упрощенке, но с учетом указанных особенностей. Вместо нее можно сдать единую упрощенную декларацию, но срок ее подачи истекает уже 20.01.2018.

Даже если у организации или ИП не было доходов (при объекте налогообложения «доходы») или доходов и расходов (при объекте «доходы за минусом расходов»), учитываемых при исчислении налога, по итогам года в ИФНС нужно сдать нулевую декларацию по УСН (утв. Приказом ФНС от 04.07.2014 № ММВ-7-3/352@ ).

Скачать бланк декларации можно здесь.

Заполните титульный лист, указав в нем все необходимые данные. При сдаче бумажной декларации в остальных разделах Декларации укажите ИНН, КПП и номера страницы. А во всех иных ячейках строк поставьте прочерки (п. 2.4 Раздела II Порядка заполнения декларации).

Подпишите страницы Декларации, включая титульный лист, и поставьте дату заполнения (на тех страницах, где предусмотрено место для подписи и даты).

Если ИП на «доходной» УСН в течение отчетного года уплачивал страховые взносы, то нулевую декларацию сдать не получится. Сумму взносов нужно будет отразить в строках 140-143 Раздела 2.1 Декларации.

Представить декларацию по УСН можно:

- лично в ИФНС (ее может подать руководитель организации или предприниматель лично, либо любой сотрудник при наличии у него доверенности);

- по почте заказным письмом (с уведомлением и описью вложения);

- по телекоммуникационным каналам связи (ТКС). Данный способ представления – право упрощенца. Ведь в обязательном порядке сдавать отчетность в ИФНС в электронном виде должны только те плательщики, средняя численность работников которых превышает 100 человек за предшествующий год (п. 3 ст. 80 НК РФ).

Если последний день подачи декларации выпадает на выходной или нерабочий праздничный день, то срок сдачи переносится на следующий за ним рабочий день (п. 7 ст. 6.1 НК РФ). Например, ИП на УСН должны сдать нулевую декларацию за 2015 г. не позднее 4 мая 2016 г., т. к. 30 апреля — суббота, а далее следуют первомайские праздники (Постановление Правительства РФ от 24.09.2015 № 1017).

За представление нулевой декларации по УСН с нарушением срока грозит штраф 1000 руб. (п. 1 ст. 119 НК РФ, Письмо Минфина России от 14.08.2015 № 03-02-08/47033 ). Но размер штрафа можно попытаться снизить при наличии смягчающих обстоятельств, например при незначительной просрочке представления (п. 1 ст. 112 НК РФ, п. 18 Постановления Пленума ВАС РФ от 30.07.2013 № 57). Для этого вместе с декларацией по УСН представьте в инспекцию письмо с просьбой снизить сумму штрафа и указанием смягчающих обстоятельств.

Если вы не представите нулевую декларацию по УСН в срок, то по истечении 10 рабочих дней после конечного срока, отведенного для ее подачи, вам могут приостановить операции по банковским счетам (пп. 1 п. 3 ст. 76 НК РФ).

Вместо такой декларации можно сдать единую упрощенную декларацию (ЕУД) (утв. Приказом Минфина от 10.07.2007 № 62н). В графе 1 этой декларации укажите «налог, уплачиваемый в связи с применением УСН», в графе 2 — «26.2», а в графах 3 и 4 — год, за который вы сдаете ЕУД.

Учтите, что срок подачи ЕУД за 2015 г. наступает раньше, нежели срок сдачи нулевой декларации по УСН — не позднее 20 января 2016 г.

Как заполнить нулевую декларацию по УСН за 2017 год для ИП (образец)

Индивидуальные предприниматели, подавшие после регистрации уведомление о переходе на упрощённую систему налогообложения, обязаны отчитываться в рамках этого режима, даже если реальную деятельность они не ведут. В этом случае подается нулевая декларация по УСН за 2017 год для ИП, в нашей статье вы найдете образец заполнения и бланк отчётности.

Нулевую декларацию по УСН надо сдать в те же сроки, что и отчётность работающего ИП. Статьей 346.23 НК РФ срок сдачи установлен не позднее 30 апреля года, следующего за отчетным, т.е. 30.04.2018. Для ООО-упрощенцев этот срок на целый месяц раньше – не позднее 31 марта.

Кроме того, нулевой отчет для ИП по упрощёнке сдают предприниматели, которые совмещают УСН с ЕНВД. Если вы совмещаете эти два режима, но при этом работаете только в рамках ЕНВД, не забывайте, что в этом случае также сдаётся нулевая отчётность (налоговая декларация ИП на УСН без работников).

Нулевая отчётность ИП без работников включает в себя только листы годовой декларации по УСН за 2017 год. Бухучет предприниматели не ведут, поэтому бухгалтерский отчёт в ИФНС не подаётся. Ещё один плюс для ИП – они не признаются работодателями автоматически, как организации. Постановка на учёт в качестве страхователя производится только после заключения трудового или гражданско-правого договора с сотрудниками по заявлению работодателя.

Если вы не вели деятельность и не заключали таких договоров, то страхователем не являетесь, поэтому отчётность за работников не сдаёте. Отчётность по уплате страховых взносов за самого себя тоже сдавать не требуется. Необходимо сдать только нулевой отчёт в налоговую инспекцию для ИП по месту постановки на учёт (отчётность УСН за 2017 год), образец заполнения смотрите ниже.

Форма годовой декларации по УСН за 2017 год утверждена приказом ФНС России от 26.02.2016 № ММВ-7-3/99@. От предыдущего новый бланк отличается незначительно:

- штрих-код 0301 2017 на титульном листе вместо 0301 0013;

- новые поля для внесения сумм уплаченного торгового сбора (пока ещё его платят только в Москве);

- налоговая ставка указывается за каждый квартал, а не за год, как раньше.

Если нулевая отчётность ИП подается по устаревшей форме, она признается несданной. Конечно, если вы лично сдаёте отчёт в инспекцию, то вам скажут о несоответствии формы, а вот если вы отправили декларацию по почте, то будете считать, что она сдана, хотя это не так.

Перед тем, как заполнить нулевую декларацию по УСН, обратите внимание, что для разных объектов налогообложения (Доходы и Доходы минус расходы) предусмотрены свои листы. Заполнять надо только их, а не всю форму.

Бланк декларации УСН по форме КНД 1152017

• Скачать актуальный бланк 2018 год КНД 1152017 (формат PDF), а также в Excel.

• Скачать образец заполнения нулевой декларации по УСН.

• Инструкция по заполнению Титульного листа и др. на этой странице.

В связи с появлением новой формы декларации УСН у многих возникает замешательство, какие конкретно страницы должны быть заполнены. Универсального варианта здесь нет, всё зависит от вида УСН и являетесь ли вы плательщиком торгового сбора:

1) УСН «доходы»: обычно 3 страницы (Титул, Раздел 1.1 и Раздел 2.1.1). Если вы в Москве (МО) и являетесь плательщиком торгового сбора — добавляется Раздел 2.1.2 (в количестве 2х страниц).

2) УСН «доходы-расходы»: всего 3 страницы: Титул, Раздел 1.2 и Раздел 2.2.

3) Раздел 3 «Целевое использование имущества / денег» дополнительно к вышеописанным страницам заполняется только при необходимости.

На титульном листе указываете количество страниц в соответствии с тем, что пришлось заполнить.

УПЛАЧЕННЫЕ СТРАХОВЫЕ ВЗНОСЫ. Нужно ли их указывать? Нет, в нулевой декларации УСН они не отражаются. Предназначенные для этого строки 140-143 сопровождаются формулировкой “Сумма страховых взносов, уменьшающая сумму налога”, а нам уменьшать нечего, т.к. нет никаких доходов.

Если вам не хочется разбираться в тонкостях заполнения деклараций, вам дорого ваше время, можете воспользоваться этим онлайн-сервисом, который автоматически производит все расчёты и вовремя отправляет по интернету декларацию в ФНС.

УСН доходы нулевая декларация -образец которой интересен многим налогоплательщикам- заполняется аналогично декларации с ненулевыми значениями. Она представляется в налоговую точно также один раз в год по итогам налогового периода. Рассмотрим на примере, каким образом осуществляется заполнение нулевой декларации при УСН 6%, а также ознакомимся со всеми нюансами ее заполнения.

Налогоплательщики на УСН по своему выбору могут применять один из двух режимов: УСН «Доходы» (ставка — 6%) или «Доходы минус расходы» (ставка — 15%). Размер ставки показывает, сколько процентов от базы нужно заплатить фирме или ИП в бюджет. Ставки 6% и 15% — это максимальные значения, установленные для обоих режимов. На самом деле, размер ставки зависит от регионального законодательства. Так, при доходном варианте ставка может быть уменьшена до 1%, а при доходно-расходном варианте – до 5%.

Например, в 2017 году в Крыму и Севастополе ставка налога при УСН «Доходы» составляет 4%, а в Севастополе при льготных видах деятельности вообще 3%. Для Чукотского автономного округа ставка установлена 4%, а для льготных видов деятельности – 2%. Для Москвы и Санкт-Петербурга установлена стандартная ставка 6%. Узнать размер ставки в конкретном регионе можно на официальном сайте ФНС в разделе «Особенности регионального законодательства».

Основное различие между этими двумя объектами налогообложения заключается в расчете базы для налога. При УСН 6% базой будут доходы налогоплательщика, а при УСН 15% — разница между его доходами и расходами.

Выбор режима определяется каждым налогоплательщиком отдельно, исходя из индивидуальных особенностей бизнеса.

Уплата налога, порядок и сроки представления отчетности при УСН 6%

Организации должны оплачивать авансы по УСН по месту своего нахождения, а ИП – по месту жительства. Авансы необходимо оплачивать ежеквартально. При этом в конце года делается окончательный расчет суммы налога (п. 5 ст.346.21 НК РФ).

Авансовые платежи нужно платить не позднее 25 календарных дней следующих после окончания отчетного периода.

Сдача декларации и окончательный расчет производятся в одинаковые сроки, то есть не позднее 31 марта (для организаций) и 30 апреля (для ИП) года, следующего за отчетным. При выпадении срока уплаты на выходной день, налог налогоплательщик может перечислить в ближайший рабочий день.

Предприятия на УСН 6%, у которых отсутствовала деятельность в отчетном году и не было движения на расчетных счетах в банках, должны будут по его итогу сдать нулевой отчет. Само по себе понятие нулевой отчетности в законодательстве не предусмотрено. Понятие нулевки употребляется как налогоплательщиками, так и налоговиками для наименования отчета, у которого во всех строках декларации будет стоять прочерки, то есть «нули». Представляется такой отчет точно также как и обычный, в налоговую с соблюдением стандартных сроков, установленных для декларации по УСН. Сдача нулевой декларации – это достаточно частое явление, поэтому есть смысл рассмотреть, как именно нужно заполнять нулевую декларацию организациям и ИП на упрощенке «Доходы».

Нулевую декларацию УСН 2017 можно заполнить в бумажном виде и в электронном в специальных программах или с помощью сервисов-онлайн.

Сдать декларацию можно тремя способами:

- лично в ИФНС или через вашего представителя;

- заказным письмом по почте;

- через интернет.

Основные правила по заполнению нулевой декларации:

- Нулевой отчет заполняется на стандартном бланке по форме, утвержденной Приказом ФНС от 26.02.2016 № ММВ-7-3/99@.

- В пустых ячейках проставляются прочерки.

- Не допускаются исправления в отчете.

- В бумажном варианте листы декларации не нужно скреплять.

- По окончании заполнения отчета листы нужно пронумеровать (001,002 и т.д.).

- При заполнении декларации вручную нужно вписывать данные заглавными буквами с использованием ручки темного цвета.

Заполнение декларации по УСН зависит от объекта налогообложения. При УСН 6% нужно заполнять всего 3 страницы:

Если налогоплательщик из Москвы и является плательщиком торгового сбора, то ему помимо этих обязательных разделов также нужно заполнять 2 страницы раздела 2.1.2.

Раздел 3 заполняется только при наличии целевого финансирования. При стандартных условиях предоставления нулевой декларации при УСН 6% его заполнение не требуется.

При выборе доходного режима рекомендуется начинать заполнение обычной декларации с конца. То есть первым нужно заполнять раздел 2.1.1. После него раздел 1.1 и только в самом конце — титул. Такой порядок заполнения обусловлен тем, что раздел 1.1 содержит информацию, которая основывается на данных раздела 2.1. Но при заполнении нулевого отчета можно заполнять листы декларации в любом порядке.

При заполнении титульного листа первым делом заносится информация в следующие ячейки:

- ИНН и КПП налогоплательщика;

- номер корректировки (в ячейках нужно проставить цифру «0»);

- год, за который сдается отчет;

- налоговый период (в этой ячейке при скачивании бланка обычно автоматически проставлено «34»,при реорганизации предприятия в ней нужно поставить цифру «50»);

- код ФНС, куда будет направлен отчет;

- ОКВЭД 2 – код вида деятельности в соответствии с действующим классификатором;

- наименование организации или ИП, телефон для связи;

- количество страниц декларации, которые подаются в налоговую;

- достоверность сведений подтверждает (здесь нужно поставить подпись и Ф.И.О. директора организации или ИП);

- дата утверждения декларации;

- «М.П.» — ставится печать.

При заполнении нулевого раздела 1.1 налогоплательщик не может оставить ячейки пустыми. В них обязательно нужно поставить прочерки (п. 2.4 приказа ФНС России от 22.02.2016 № ММВ-7-3/99@). Также в зависимости от территориальной принадлежности необходимо будет на этой же странице указать код ОКТМО.

В разделе 2.1.1 нужно также указать прочерки. В этом разделе цифры при сдаче нулевки будут только в строке, где налогоплательщику нужно указать номер ставки (код строки 120).

После занесения всей основной информации необходимо пронумеровать страницы отчета, а также поставить на титульном листе количество заполненных страниц.

Отдельно необходимо уделить внимание заполнению строк 140 – 143. Поскольку они предназначены для указания суммы страховых взносов, на которую при УСН 6% можно уменьшить сумму налога. Но так как налогоплательщик не должен платить налог, то и уменьшать его на сумму взносов нет никакой необходимости.

УСН «Доходы» нулевая декларация образец представлен ниже. Образец заполнен для организации ООО «Ромашка», но подойдет и для ИП.

Нулевая декларация при УСН 6%: штрафы за непредставление

Каждый налогоплательщик на УСН 6%, в том числе и тот, который не ведет деятельности, должен стремиться подать вовремя отчетность по УСН в налоговые органы. При задержке недобросовестным организациям и ИП будет назначен штраф, исходя из ст. 119 НК РФ. Размер штрафа определяется в зависимости от длительности просрочки и составляет 5% от суммы единого налога за год за каждый месяц задержки декларации. Непредставление нулевой декларации влечет за собой назначение минимального штрафа – 1000 руб. Законодательством установлен предельный размер штрафных санкций за неподачу декларации – 30% от суммы УСН-налога. Такое наказание назначается при просрочке сдачи отчетности более чем на полгода.

Штраф чиновники могут выписать только после того как проведут проверку сданного отчета. Многие налогоплательщики при этом считают, что несдача отчета спасет их от назначения штрафных санкций, но это не так. Просрочка даже на 10 дней может привести к возникновению проблем в работе организации или ИП в связи с блокировкой налоговиками расчетного счета недобросовестного налогоплательщика (ст.76 НК РФ). В итоге ему все равно придется сдать декларацию, и оплатить штраф в назначенном размере.

Не избежать при просрочках в сдаче отчета и назначения административного штрафа руководителю либо главному бухгалтеру. Такой штраф назначается по ст. 15.5 КоАП и составляет 300 – 500 руб.

Таким образом, заполнение нулевой декларации по УСН 6% не требует наличия особых знаний и умений. Отчет заполняется в случае если налогоплательщик не ведет деятельность. При его заполнении сохраняются все основные правила по внесению данных в декларацию по УСН. Однако в нулевке налогоплательщик не сможет показать те цифры, которые оказывают влияние на показатели, способствующие формированию налоговой базы. При заполнении отчета в ячейках, где требуется указать данные, которых у организации или ИП нет, нужно ставить прочерки.

Крайне важно сдать этот отчет вовремя в налоговые органы, поскольку несдача даже нулевого отчета может привести к назначению налогоплательщику внушительной суммы штрафа. Время сдачи отчета одинаково для нулевого и ненулевого варианта декларации. А вот за ошибки в заполнении нулевки никаких штрафов законодательство не предусматривает. Главное, успеть сдать декларацию до крайнего срока, прописанного в законодательстве.

При желании предприятие может не сдавать декларацию по УСН, а вместо нее подать единую (упрощенную) декларацию. Однако сделать это могут только предприятия, у которых не было движения на банковских счетах и при отсутствии объекта налогообложения по УСН-налогу. Сдать такой отчет необходимо до 20 января следующего за отчетным года. Особого упрощения такая декларация не влечет, но срок ее сдачи в 3 раза меньше, чем налоговой декларации по УСН.

Позвольте представиться. Меня зовут Василий. Я уже более 15 лет являюсь частным предпринимателем. Я считаю, что в настоящее время являюсь профессионалом в своей области и хочу помочь всем посетителям сайта решать сложные и не очень задачи. Все данные для сайта собраны и тщательно переработаны для того чтобы донести в удобном виде всю требуемую информацию. Однако чтобы применить все, описанное на сайте всегда необходима консультация с профессионалами.