Сегодня предлагаем вашему вниманию статью на тему: "плательщиками акциза признаются". Мы постарались в полной мере раскрыть тему и объяснить все доступным языком. Все свои вопросы вы можете задавать в комментариях к статье. Наш эксперт будет оперативно на них отвечать.

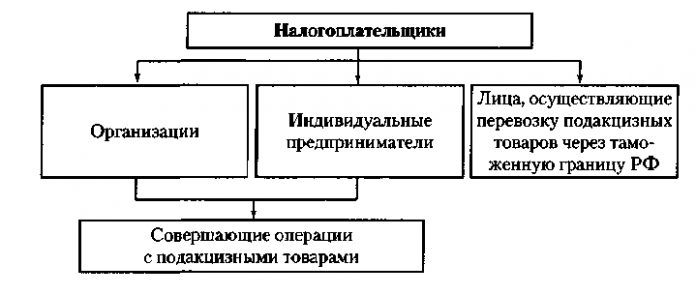

Плательщиками акциза признаются:

– российские и иностранные организации (абз. 2 п. 2 ст. 11 НК РФ);

– индивидуальные предприниматели (абз. 4 п. 2 ст. 11 НК РФ);

– лица, которые перемещают подакцизные товары через таможенную границу Таможенного союза.

Об этом сказано в пункте 1 статьи 179 Налогового кодекса.

Возникновение обязанности по уплате акциза

Обязанность по уплате акциза возникает только тогда, когда лица, признаваемые плательщиками акциза, совершают определенные операции с подакцизными товарами.

До момента совершения данных операций организации и иные лица плательщиками акциза не являются.

Об этом сказано в пункте 2 статьи 179 Налогового кодекса.

Обособленные подразделения российских организаций самостоятельными налогоплательщиками не признаются. Однако они могут выполнять обязанности организаций по уплате налогов и сборов по своему местонахождению. Это следует из положений абзаца 2 статьи 19 Налогового кодекса РФ.

Кто уплачивает акциз в бюджет

По общему правилу начисляет и уплачивает акциз в бюджет производитель подакцизных товаров по месту их производства.

В рамках договора о совместной деятельности обязанности по исчислению и уплате акцизов по операциям товарищества возлагаются на лицо, ведущее общие дела, а при ведении дел всеми товарищами такое лицо должно быть ими определено (п. 2 ст. 180 НК РФ).

Получатель подакцизных товаров является плательщиком акциза в следующих случаях:

– получение прямогонного бензина организацией, которая имеет свидетельство на его переработку;

– получение денатурированного этилового спирта организацией, которая имеет свидетельство на производство неспиртосодержащей продукции;

– продажа переданных на реализацию (по решению судов или других уполномоченных органов) конфискованных и бесхозяйных подакцизных товаров, а также подакцизных товаров, от которых произошел отказ в пользу государства и которые подлежат обращению в государственную или муниципальную собственность (подп. 6 п. 1 ст. 182 НК РФ);

– ввоз подакцизных товаров в Россию (подп. 13 п. 1 ст. 182 НК РФ);

– закупка этилового или коньячного спирта для производства алкогольной или подакцизной спиртосодержащей продукции при условии уплаты авансового платежа акциза (получения освобождения от уплаты авансового платежа на основании банковской гарантии) в месяце, предшествующем закупке (п. 8 ст. 194, п. 6, 11 ст. 204 НК РФ).

Ситуация: нужно ли платить акцизы организациям и предпринимателям, применяющим специальные налоговые режимы?

Производителям подакцизных товаров (в т. ч. из давальческого сырья) законодательство прямо запрещает применять ЕСХН и упрощенку (подп. 2 п. 6 ст. 346.2, подп. 8 п. 3 ст. 346.12 НК РФ, письма Минфина России от 18 марта 2011 г. № 03-07-06/70, УФНС России по г. Москве от 28 апреля 2009 г. № 16-15/041833).

Если организации и индивидуальные предприниматели осуществляют облагаемые операции с приобретенными подакцизными товарами (за исключением производства), то применять указанные специальные режимы они могут.

Однако следует иметь в виду, что организации и предприниматели, которые применяют ЕСХН или упрощенку, освобождаются от уплаты:

– НДС;

– налога на прибыль (НДФЛ – для предпринимателей);

– налога на имущество.

Иные налоги уплачиваются организациями и индивидуальными предпринимателями, применяющими упрощенку и ЕСХН, в соответствии с общим режимом налогообложения.

Об этом сказано в пункте 3 статьи 346.1 и пунктах 2–3 статьи 346.11 Налогового кодекса РФ.

Таким образом, организации и индивидуальные предприниматели, которые применяют ЕСХН или упрощенку, при совершении ими облагаемых операций с подакцизными товарами несобственного производства обязаны уплатить акциз в общеустановленном порядке.

Организации и индивидуальные предприниматели, которые переведены на ЕНВД, также не освобождаются от уплаты акцизов при совершении ими операций, облагаемых акцизом.

Ситуация: кто должен платить акцизы по деятельности простого товарищества?

Участники товарищества должны сами определить, кто будет платить налоги. Как правило, это участник, ведущий дела простого товарищества.

Плательщиками налогов и сборов признаются организации и физические лица (абз. 1 ст. 19 НК РФ).

По договору простого товарищества несколько лиц (товарищей) соединяют свои вклады для получения прибыли или достижения иного результата. При этом само по себе простое товарищество не образует юридического лица.

Об этом сказано в пункте 1 статьи 1041 Гражданского кодекса РФ.

Таким образом, простое товарищество плательщиком налогов (в т. ч. акциза) не является.

Вместе с тем, если в рамках договора простого товарищества совершаются облагаемые акцизом операции, то уплатить налог по ним придется. При этом обязанности плательщика акцизов возлагаются на одного из участников совместной деятельности.

Как правило, таким участником является участник, ведущий дела простого товарищества. Если же участники совместно ведут дела общего товарищества, то они должны самостоятельно определить лицо, которое будет уплачивать акциз.

Следует учитывать, что организации или индивидуальные предприниматели – участники договора простого товарищества несут солидарную ответственность по исполнению обязанности по уплате акцизов.

Такой порядок предусмотрен статьей 180 Налогового кодекса РФ.

Ситуация: кто должен платить акциз при реализации подакцизных товаров по посредническим договорам?

По общему правилу при реализации подакцизных товаров акциз уплачивается производителями. Исключением является ситуация, когда взыскать акциз с производителя товаров невозможно. Это происходит при продаже переданных на реализацию (по решению судов или других уполномоченных органов) конфискованных и бесхозяйных подакцизных товаров, а также подакцизных товаров, от которых произошел отказ в пользу государства и которые подлежат обращению в государственную или муниципальную собственность.

Такой вывод следует из подпунктов 1 и 6 пункта 1 статьи 182 Налогового кодекса РФ.

Таким образом, при реализации подакцизных товаров посредником объект обложения акцизами возникает у производителя.

Плательщики акцизов — лица, которые работают с отдельными видами товаров, называемых подакцизными. В статье мы расскажем, что это за товары, какие операции с ними подпадают под акциз, кто и когда должен его платить.

Перечень лиц, которые могут признаваться плательщиками акцизов, приведен в п. 1 ст. 179 НК РФ. К ним относятся:

- организации;

- индивидуальные предприниматели;

- лица, которые перемещают подакцизные товары через таможенную границу нашей страны, определяемые в соответствии с таможенным законодательством.

В каких случаях возникает обязанность по уплате акцизов?

Налогоплательщики акцизов имеют постоянный статус только в том случае, когда они регулярно совершают операции, облагаемые этим налогом. У остальных подобная обязанность может возникать от случая к случаю. Дело в том, что уплатить акциз любой из указанных выше субъектов должен только тогда, когда совершает какую-либо из операций, подпадающих под обложение акцизами, т.е. операцию с подакцизными товарами. Если такие обстоятельства не возникли, то это к налогоплательщикам акцизов субъекта не причисляют. Об этом прямо сказано в п. 2 ст. 179 НК РФ.

Подакцизными товарами являются:

- этиловый спирт, в том числе денатурированный этиловый спирт, спирт-сырец, винный, виноградный, плодовый, коньячный, кальвадосный, висковый дистилляты;

- жидкая спиртосодержащая продукция с объемной долей этанола более 9%, кроме отдельных видов:

- лекарств;

- ветпрепаратов;

- парфюмерно-косметической продукции;

- перерабатываемых отходов алкогольного производства;

- виноматериалов;

- алкогольная продукция крепостью более 0,5%, за исключением пищевой продукции по перечню, утвержденному Постановлением Правительства РФ от 28.06.2012 № 656;

- табачная продукция;

- легковые авто;

- мощные мотоциклы (с мотором более 150 л. с.);

- бензин;

- дизельное топливо;

- моторные масла;

- прямогонный бензин;

- бытовое печное топливо, вырабатываемое из дизельных фракций прямой перегонки и (или) вторичного происхождения, кипящих в интервале температур от 280 до 360 градусов по Цельсию;

- бензол, параксилол, ортоксилол;

- авиационный керосин;

- природный газ (в случаях, предусмотренных международными договорами РФ).

Перечень таких операций содержится в ст. 182 НК РФ. Если говорить в общих чертах, то к ним относятся:

- любая реализация подакцизных товаров;

- передача произведенных подакцизных товаров:

- переработчиком давальцу, а также их получение переработчиком в качестве платы за свои услуги;

- внутри организации для дальнейшего производства неподакцизных товаров (кроме прямогонного бензина, используемого для дальнейшего производства продукции нефтехимии, или денатурированного этилового спирта для производства неспиртосодержащей продукции при наличии у организации необходимых свидетельств на совершение операций с этими веществами);

- для собственных нужд;

- в уставный капитал и т. п.;

- участнику при выходе из общества;

- на переработку на давальческой основе.

- ввоз подакцизных товаров в страну;

- получение отдельных видов подакцизных товаров, в том числе:

- денатурированного этилового спирта;

- прямогонного бензина;

- бензола, параксилола или ортоксилола;

- авиационного керосина.

Внимание! На осуществление операций с отдельными товарами необходимы свидетельства на производство, переработку и т. п., предусмотренные ст. 179.1–179.3 НК РФ.

При условии ведения отдельного учета акцизами не облагаются (ст. 183 НК РФ):

- передача внутри организации одних подакцизных товаров для производства других подакцизных товаров; исключение предусмотрено подп. 22 п. 1 ст. 182 НК РФ для этилового спирта;

- экспорт подакцизных товаров, в том числе если их экспортирует собственник — заказчик переработки или кто-то по его поручению, а также ввоз таких товаров в портовую ОЭЗ с остальной части нашей страны;

- первичная реализация или передача конфиската, бесхозяйных или отказных подакцизных товаров на промышленную переработку под контролем таможенников или налоговиков либо на уничтожение;

- передача внутри организации:

- произведенного этилового спирта для дальнейшего производства спиртосодержащих парфюмерно-косметических аэрозолей, бытовой химии;

- ректификованного этилового спирта, произведенного из спирта-сырца, подразделению, производящему алкогольные напитки;

- произведенных алкогольных дистиллятов (винного, виноградного, плодового, коньячного, кальвадосного, вискового) для выдержки или купажирования в целях дальнейшего производства (розлива) этой же организацией алкогольной продукции;

- некоторые операции с авиационным керосином и бензолом, параксилолом и ортоксилолом.

Признаются ли плательщиками акцизов индивидуальные предприниматели и спецрежимники?

НК РФ в ст. 179 определяет, что налогоплательщиками акцизов являются не только юрлица, но и индивидуальные предприниматели. Основное условие здесь одно для обоих категорий хозяйствующих субъектов – чтобы им был присвоен такой статус, они должны проводить соответствующие операции. Исключение составляют перекупщики, но о них пойдет речь ниже в отдельной главе.

Для спецрежимников ситуация требует отдельного пояснения: они могут быть плательщиками акцизов, но не всегда могут применять спецрежимы. Сразу обратим внимание, что речь здесь идет только о лицах на ЕСХН и УСН. Про вмененку скажем чуть ниже.

Теперь объясним наш вывод подробнее.

Такие системы, как ЕСХН и УСН, недопустимы для тех, кто занят производством подакцизных товаров, в том числе на давальческих началах (подп. 2 п. 6 ст. 346.2, подп. 8 п. 3 ст. 346.12 НК РФ, письма Минфина России от 18.03.2011 № 03-07-06/70).

Важно! Под производством в целях «акцизной» главы НК РФ понимается не только выпуск подакцизных товаров сам по себе, но и:

- розлив алкогольной продукции и пива, являющийся частью общего производственного процесса;

- любое смешение товаров в местах их хранения и реализации (кроме общепита), в результате которого получается подакцизный товар, облагаемый акцизом по большей ставке, чем само сырье.

При совершении операций не с произведенными, а с приобретенными товарами применять упрощенку и сельхозналог можно.

При этом нужно иметь в виду, что данные спецрежимы не освобождают лиц, их применяющих, от уплаты акцизов. Ведь в п. 3 ст. 346.1 и пп. 2–3 ст. 346.11 НК РФ в числе налогов, которые заменяются специальным, акцизы не указаны.

Это значит, что упрощенец или плательщик ЕСХН, совершая допустимые для него подакцизные операции, должен выполнять все обязанности плательщика акциза.

Что касается ЕНВД, то каких-либо запретов и ограничений на работу с подакцизными товарами данный режим не устанавливает, но и освобождения от акцизов не дает. Поэтому плательщик ЕНВД также может признаваться плательщиком акцизов.

Кто будет плательщиком акциза, если товары продает посредник?

При реализации подакцизных товаров плательщиками акцизов являются практически всегда производители. Исключение составляет продажа конфиската, бесхозяйных и отказных ценностей. Поэтому и при заключении посреднического договора платить акциз должен производитель. Причем здесь особенностью налогообложения будет то, что акциз нужно начислять уже в момент передачи подакцизной продукции посреднику, не дожидаясь продажи товаров конечному покупателю. Объясняется это положениями п. 2 ст. 195 НК РФ, который определяет дату реализации подакцизных товаров как день их отгрузки или передачи. Поэтому, несмотря на сохранение права собственности на подакцизные товары за производителем, посчитать налог нужно сразу при передаче их посреднику. Так считает Минфин России (см. письмо от 01.10.2008 № 03-07-06/87).

Согласно ст. 179 НК РФ плательщиками акцизов признаются:

2. индивидуальные предприниматели;

3. лица, признаваемые налогоплательщиками в связи с перемещением товаров через таможенную границу Таможенного союза, определяемые в соответствии с таможенным законодательством Таможенного союза и законодательством Российской Федерации о таможенном деле.

Кроме перечисленных лиц плательщиками акцизов могут быть признаны организации в том случае, если они совершают операции, подлежащие налогообложению в соответствии с настоящей главой 22 НК РФ.

Однако возникновение статуса плательщика акцизов связано с определенными особенностями.

Например, при налогообложении операций с прямогонным бензином налогоплательщиками признаются лишь непосредственные производители прямогонного бензина. Аналогичный подход установлен в отношении производства продукции нефтехимии из приобретенного прямогонного бензина.

Особенности возникновения статуса налогоплательщика установлены также для организаций, осуществляющих деятельность в рамках договора простого товарищества. Эти особенности регулируются ст. 180 НК РФ.

Налоговым кодексом предусмотрена солидарная ответственность исполнения обязанности по уплате акциза в рамках договора простого товарищества. Однако исполнение обязанности по исчислению и уплате акцизов возможно одним лицом, на которое по решению участников простого товарищества могут быть возложены эти обязанности.

В этом случае такое лицо обязано в срок не позднее дня осуществления первой операции с подакцизными товарами известить налоговый орган о возложении на него обязанностей по уплате акцизов в рамках договора простого товарищества и повторно встать на учет в качестве налогоплательщика, ведущего общие дела простого товарищества, независимо от факта постановки на учет как налогоплательщика, ведущего собственную деятельность. Обязанность по уплате акцизов участниками договора простого товарищества будет считаться исполненной при полном и своевременном исполнении обязанности по уплате акциза лицом, на которое возложена эта обязанность в рамках договора простого товарищества.

Подакцизные товары

Перечень подакцизных товаров достаточно узок и содержит четко установленные законодательством группы товаров. Согласно ст. 181 НК РФ в состав подакцизных товаров включены:

1. спирт этиловый из всех видов сырья;

2. спирт коньячный;

3. спиртосодержащая продукция (растворы, эмульсии, суспензии и другие виды продукции в жидком виде) с объемной долей этилового спирта более 9%;

4. алкогольная продукция, в том числе спирт питьевой, водка, ликероводочные изделия, коньяки, вино, пиво, напитки, изготавливаемые на основе пива, иные напитки с объемной долей этилового спирта более 0,5 процента;

5. табачная продукция;

6. автомобили легковые;

7. мотоциклы с мощностью двигателя свыше 112,5 кВт (150 л.с.);

8. автомобильный бензин;

9. дизельное топливо;

10. моторные масла для дизельных и (или) карбюраторных (инжекторных) двигателей;

11. прямогонный бензин.

12. топливо печное бытовое;

13. бензол, параксилол, ортоксилол;

14. авиационный керосин;

15. природный газ.

Налоговым кодексом предусмотрено освобождение некоторых видов подакцизной продукции от налогообложения при соблюдении установленных ограничений (табл. 5)

Таблица 5. Продукция, освобожденная от обложения акцизами

Окончание таблицы 5.

Дата добавления: 2016-02-24 ; просмотров: 274 ; ЗАКАЗАТЬ НАПИСАНИЕ РАБОТЫ

Данный вид товара носит определенный характер, и их список может меняться несколько раз в год. На начало 2018 года подакцизной продукцией считаются:

- спирт этиловый;

- любая продукция, которая содержит в своем составе больше 9% этилового спирта. Не попадает в этот список алкоголь, медикаменты, парфюмерные изделия, бытовая химия, пивные напитки;

- алкогольные напитки, которые имеют градус более 0.5%;

- изделия, сделанные из табака;

- легковые машины;

- мотоциклы, у которых мощность превышает 150 лошадиных сил;

- моторные масла для дизелей и инжекторов;

- топливо для печей;

- природный газ;

- керосин, который применяется для заправки самолетов;

- сигареты, сделанные на электронной основе;

- наполнители для электронных сигарет.

Данный список товаров, как было сказано выше, постоянно меняется. Его регулирование происходит по статье 181 Налогового кодекса Российской Федерации подпостоянным контролем государства.

Говоря простыми словами, плательщиками акцизов являются продавцы продукции, которые лично занимаются включением величины налога в стоимость продукта, и при помощи покупателей набирают всю цену этих налоговых величин.

Акцизом зовется налоговый показатель, который взимается с предприятий и фирм в процессе применения операций с конкретным списком продукции, а также в процессе транспортировки данной продукции через таможенную службу страны.

Налоговые акцизы являются платежами федерального значения, потому что их изъятие происходит на территории всего государства со всех видов предприятий и организаций. Продавец самостоятельно назначает стоимость на свою продукцию, а потом уже от прибыли с покупателей возмещает отчисления по данному налогу в казну страны.

Процесс начисления и оплаты акцизов — это вычисление величины налога в процессе осуществления операций по подакцизным товарам, куда входит и налог на цену продукции.

Получается, что любая экономическая единица, принимающая участие в товарообороте подобного рода изделий, может самостоятельно рассчитать величину акцизов по выплатам в казну государства, а также при использовании может передавать права пользования подакцизной продукцией другому пользователю, в конечном итоге достигая итогового пользователя, который и возьмет на себя обязательства по оплате акцизов.

Из этого следует, что налоговая система заинтересована в регулировании использования подакцизных товаров.

Плательщиками акцизов могут быть:

- различного рода предприятия и компании;

- юридически зарегистрированные предприниматели;

- иные лица, способные транспортировать подакцизную продукцию через российскую таможню, которые определяются при помощи законодательства по таможенным вопросам.

Товары и продукты постоянно облагаются акцизами. Предметами для налогообложения являются:

- производство подакцизной продукции на территории Российской Федерации;

- импорт подакцизной продукции через таможенную службу;

- процесс передачи подакцизной продукции на переделку в долгосрочной перспективе;

- процесс передачи в Российской Федерации хозяйственными субъектами созданной подакцизной продукции для личного использования;

- экспорт подакцизной продукции через службу таможни за пределы Российской Федерации

- процесс передачи прав на подакцизную продукцию от одного владельца другому по принципу безвозмездности или же при оплате при помощи природных материалов.

Плательщики акцизов могут сохранять за собой статус постоянного плательщика лишь в случаях, когда они на постоянной основе проводят платежные операции по товарам, которые предположены к обложению налогом. У других пользователей акцизами данное обязательство имеет периодичный или временный характер.

Получается, оплата за акциз должна происходить только в тот период, когда осуществляется определенная операция с подакцизным товаром (покупка, продажа, транспортировка и т.д.). При условии, что подобное не случилось, то и оплачивать акцизы не требуется. Это указывается в пункте 2 статья 179 Налогового кодекса Российской Федерации.

Список подобных операций с подакцизной продукцией предоставлен в статье 182 Налогового кодекса Российской Федерации. Это разнообразная продажа подакцизных продуктов, а также предоставление изготовленной подакцизной продукции:

- посредникам и последующее их использование ими как плата за предоставленные услуги;

- внутри предприятия для последующего изготовления неподакцизной продукции. Сюда не входит бензин, который используется для изготовления нефтепродуктов;

- для личной выгоды;

- в собственный капитал компании;

- компаньону, который собирается выходить из состава акционеров компании;

Также к таким операциям относятся:

- транспортировка подакцизной продукции в государство;

- изготовление и реализация нескольких типов подакцизной продукции (этиловый спирт, бензин из натуральных компонентов и керосин, применяемый для летного транспорта).

Стоит отметить, что реализация операций с дополнительными видами подакцизной продукции должна происходить под надзором государственного аппарата, а также иметь обязательные освидетельствования, разрешающие изготовление подобных продуктов, которые описаны в статьях 179.1, 179.2 и 179.3 Налогового кодекса Российской Федерации.

Некоторые виды товаров не облагаются акцизами. В случаях, когда производится ввод определенной регистрации акцизов, то не подлежит обложению:

- отдача внутри предприятия определенного вида подакцизной продукции для реализации другого вида этой продукции. Исключением из правил в данном случае является этиловый спирт (это прописано в подпункте 22 пункте 1 в статье 182 Налогового кодекса Российской Федерации);

- вывоз подакцизной продукции из страны, и тогда, когда данный вывоз производит заказчик переделки подобного вида товаров или же его представитель;

- транспортировка подакцизной продукции внутри страны;

- начальное использование или процесс передачи подобных продуктов на дальнейшее переиздание в промышленной области под надзором сотрудников таможни или налоговой службы. Также подобные продукты могут отдаваться на утилизацию;

- транспортировка внутри предприятия этилового спирта;

- произведение алкогольной техники для последующего перегона продукции алкоголя (винная, виноградная, ромовая, коньячная и т.д.) и процесса выдержкипри последующем хранении и продаже;

- определенные манипуляции с керосином, применяемым в летном деле.

Все перечисленные положения полноценно охарактеризованы в статье 183 Налогового кодекса Российской Федерации.

Налоговый кодекс также в статье 179 указывает, что плательщиками акцизов бывают не сплошь юридические лица, также ими могут быть и индивидуальные бизнесмены.

Единственный критерий для осуществления подобных условий – это то, что эти хозяйствующие субъекты должны иметь определенный статус, который разрешает проведение подобных манипуляций. К этим субъектам не относятся спекулянты или посредники.

В процессе использования подакцизных продуктов, согласно Налоговому кодексу Российской Федерации, происходит эмиссия данных продуктов, к тому же:

- разливание алкогольных и пивных товаров;

- различного рода перемешивание продукции в хранилищах этих товаров, где в конечном итоге появляется подакцизная продукция, которая должна облагаться акцизом по увеличенной ставке, нежели материал, из которого была сделана продукция.

Существуют случаи, когда подобные товары перепродаются по спекулятивной направленности посредниками. При осуществлении продаж подакцизной продукции плательщиками акцизов почти во всех случаях будут изготовители. Единственным исключением будет случай, когда осуществляется перепродажа конфискационных товаров, товаров, не имеющих владельцев, и тех, от которых хозяева отказались. Следовательно, в процессе заключения договора на услуги посредников оплачивать услуги по акцизам обязан изготовитель.

Особенность обложения налогом акцизов состоит в том, что платеж на акциз необходимо перечислять, когда подакцизная продукция передается посредникам. Дожидаться продаж данной продукции итоговому потребителю не является обязательным. Эта часть подробно описывается в пункте 2 статье 195 Налогового кодекса Российской Федерации, и указывается конкретная дата использования подакцизного продукта во время процесса отгрузки и распространения. По словам Минфина Российской Федерации, налоговая схема на подакцизные продукты должна считаться и начисляться непременно в процессе отдачи посреднику.

Существует несколько установленных периодов налогообложения акцизами для плательщиков, которые определяются на индивидуальной основе для каждого хозяйственного субъекта:

- I квартал;

- 10 дней;

- один календарный месяц.

Налоговые вычеты определяются индивидуально и зависят от определенного рода факторов. Подлежат процессу налогообложения:

- величина акцизного налога, которая была объявлена продавцом и заплачена налогоплательщиком в процессе покупки подакцизной продукции или же при оплате данной продукции в процессе экспорта в Российскую Федерацию через службу таможни, которые предрасположены для последующего использования их как материал для изготовления подакцизной продукции;

- величина акцизного налога, которая оплачивается налогоплательщиком в процессе возвращения данной продукции или же полной ликвидации;

- величина акцизного налога, исчисляющаяся в авансе или других платежных операциях, которые перечисляются как платеж за последующие поставки подакцизной продукции;

- величина аванса, которая оплачивается в процессе покупки акцизных денег по подакцизной продукции, которая обязана маркироваться;

- величина акциза, которая исчисляется налогоплательщиком в процессе предоставления подакцизной продукции для личного использования;

- величина акциза, которая начисляется за использованное дизельное топливо.

Плательщики акцизов должны своевременно подавать в налоговую службу налоговую документацию за конкретное время, где прописаны все виды операций с налогами и акцизами.

Документация должна предоставляться в необходимом объеме и не позже 25-го числа каждого месяца, который идет после налогового квартала. Плательщики акцизов, у которых имеется свидетельство зарегистрированного субъекта, который производит операции с бензином или этиловым спиртом, должны предоставлять необходимые документы, не позже 25-го числа каждого третьего месяца, идущего за месяцем отчета. Расчеты налоговой величины производятся самостоятельно – этот факт предоставляет плательщикам акцизов вовремя включить акциз в стоимость продукции.

Согласно ст. 179 НК РФ плательщиками акцизов признаются:

2. индивидуальные предприниматели;

3. лица, признаваемые налогоплательщиками в связи с перемещением товаров через таможенную границу Таможенного союза, определяемые в соответствии с таможенным законодательством Таможенного союза и законодательством Российской Федерации о таможенном деле.

Кроме перечисленных лиц плательщиками акцизов могут быть признаны организации в том случае, если они совершают операции, подлежащие налогообложению в соответствии с настоящей главой 22 НК РФ.

Однако возникновение статуса плательщика акцизов связано с определенными особенностями.

Например, при налогообложении операций с прямогонным бензином налогоплательщиками признаются лишь непосредственные производители прямогонного бензина. Аналогичный подход установлен в отношении производства продукции нефтехимии из приобретенного прямогонного бензина.

Особенности возникновения статуса налогоплательщика установлены также для организаций, осуществляющих деятельность в рамках договора простого товарищества. Эти особенности регулируются ст. 180 НК РФ.

Налоговым кодексом предусмотрена солидарная ответственность исполнения обязанности по уплате акциза в рамках договора простого товарищества. Однако исполнение обязанности по исчислению и уплате акцизов возможно одним лицом, на которое по решению участников простого товарищества могут быть возложены эти обязанности.

В этом случае такое лицо обязано в срок не позднее дня осуществления первой операции с подакцизными товарами известить налоговый орган о возложении на него обязанностей по уплате акцизов в рамках договора простого товарищества и повторно встать на учет в качестве налогоплательщика, ведущего общие дела простого товарищества, независимо от факта постановки на учет как налогоплательщика, ведущего собственную деятельность. Обязанность по уплате акцизов участниками договора простого товарищества будет считаться исполненной при полном и своевременном исполнении обязанности по уплате акциза лицом, на которое возложена эта обязанность в рамках договора простого товарищества.

Подакцизные товары

Перечень подакцизных товаров достаточно узок и содержит четко установленные законодательством группы товаров. Согласно ст. 181 НК РФ в состав подакцизных товаров включены:

1. спирт этиловый из всех видов сырья;

2. спирт коньячный;

3. спиртосодержащая продукция (растворы, эмульсии, суспензии и другие виды продукции в жидком виде) с объемной долей этилового спирта более 9%;

4. алкогольная продукция, в том числе спирт питьевой, водка, ликероводочные изделия, коньяки, вино, пиво, напитки, изготавливаемые на основе пива, иные напитки с объемной долей этилового спирта более 0,5 процента;

5. табачная продукция;

6. автомобили легковые;

7. мотоциклы с мощностью двигателя свыше 112,5 кВт (150 л.с.);

8. автомобильный бензин;

9. дизельное топливо;

10. моторные масла для дизельных и (или) карбюраторных (инжекторных) двигателей;

11. прямогонный бензин.

12. топливо печное бытовое;

13. бензол, параксилол, ортоксилол;

14. авиационный керосин;

15. природный газ.

Налоговым кодексом предусмотрено освобождение некоторых видов подакцизной продукции от налогообложения при соблюдении установленных ограничений (табл. 5)

Таблица 5. Продукция, освобожденная от обложения акцизами

Окончание таблицы 5.

Дата добавления: 2016-02-24 ; просмотров: 275 ; ЗАКАЗАТЬ НАПИСАНИЕ РАБОТЫ

Позвольте представиться. Меня зовут Василий. Я уже более 15 лет являюсь частным предпринимателем. Я считаю, что в настоящее время являюсь профессионалом в своей области и хочу помочь всем посетителям сайта решать сложные и не очень задачи. Все данные для сайта собраны и тщательно переработаны для того чтобы донести в удобном виде всю требуемую информацию. Однако чтобы применить все, описанное на сайте всегда необходима консультация с профессионалами.