Сегодня предлагаем вашему вниманию статью на тему: "отчетность для ип на енвд в 2019 году без работников". Мы постарались в полной мере раскрыть тему и объяснить все доступным языком. Все свои вопросы вы можете задавать в комментариях к статье. Наш эксперт будет оперативно на них отвечать.

Содержание

ЕНВД – система налогообложения, которая пользуется популярностью в розничной торговле. Основным достоинством ЕНВД является возможность перечисления фиксированного платежа, независимо от площади торгового зала и объема выручки, а также не платить НДС и налог на имущество.

Единый налог был установлен в 2003 году и допускает применение специального режима для основных видов услуг:

Список видов деятельности региональные органы власти могут изменять с учетом специфики региона.

Ставка равна 15%, период уплаты – 1 раз в квартал.

7 лет назад внесли законопроект об отмене системы с 2014 года, однако инициативу не поддержали. Повторно Федеральное собрание рассмотрело вопрос в 2012 году, и решение утвердили. Отмена ЕНВД предполагалась в 2019 г., но по причине организационных моментов соответствующая статья Налогового кодекса утратит силу только в 2021 году.

Предпосылками для отмены является наличие одинаковой нагрузки для бизнеса с разными доходами. С целью увеличения объема налогов и их поступления в бюджет поправки о необходимости оставить ЕНВД постоянного эффекта не произвели, так как, по предварительным данным, суммы в бюджет увеличатся до 30%.

Патентная система представляет собой продажу разрешения на каждый вид деятельности, количество которых меньше чем у ЕНВД.

С 1 января ИП и юридические лица будут применять:

- Новый коэффициент-дефлятор для расчета суммы налога. Показатель будет зависеть от уровня инфляции и утвержден Приказом Министерства экономического развития № 579 от 30.10.2017.

- Дополнительные льготы при установке онлайн-кассы, в результате чего будет изменена структура декларации. До 1 июля 2019 г. действует освобождение налогоплательщиков, которые имеют право выдавать товарный чек, квитанцию или любой другой документ подтверждающий прием денег от физического лица.

- Измененный порядок регулирования хозяйственной деятельности потребительских кооперативов.

- Патентную систему или перейти на другую форму, указанную в Налоговом кодексе РФ.

Только ИП смогут использовать вычет на сумму расходов, связанных с покупкой кассы. Размер налога будет уменьшен на затраты. Максимальный вычет рассчитан исходя из стоимости аппарата с покупкой базовых настроек по подключению и составил 18 000 рублей.

ВАЖНО! Не будет установлен лимит доходов для смены систем налогообложения. Например, УСН запрещено использовать, если доход больше 150 000 000 рублей в год. Единый налог предполагает полную свободу от цифр и соответствует только виду деятельности.

Ряд дополнений был сделан в период с 2014 по 2018 годы, однако их реализация не была завершена из-за отсутствия технической возможности производителей ККТ и завершения реализации поправок в налоговое законодательство.

Единый налог на вменённый доход – популярный налоговый режим, на котором в России работают больше 2 миллионов субъектов малого бизнеса. Для них, конечно, важно знать, какие изменения по ЕНВД в 2019 году вступят в силу, и сколько ещё будет действовать эта система налогообложения.

Разговоры о том, отменят ли ЕНВД, идут ещё с 2011 года. Что не так с этим налогом, и почему его хотят исключить из перечня систем налогообложения, действующих в РФ?

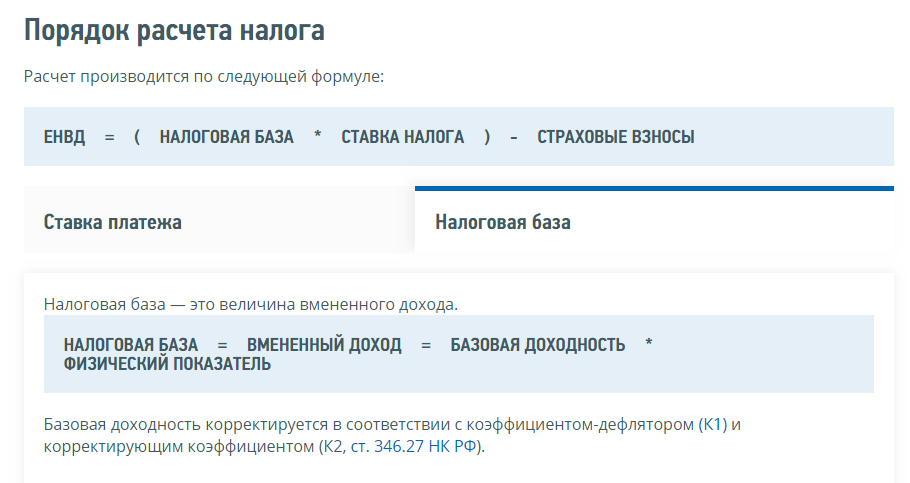

Дело в том, что порядок расчёта налога на вменённый доход существенно отличается от порядка расчёта других налогов. ЕНВД платят не с реально получаемого дохода, а с вменённого, т.е. заранее установленного государством.

При этом нарушается принцип связи налоговых платежей с экономическими показателями хозяйствующего субъекта. Проще говоря, плательщики ЕНВД платят налог с дохода, который часто намного ниже реального.

Возьмём для примера базовую доходность на единицу грузового транспорта. Это всего лишь 6 000 рублей в месяц. Но можно ли назвать успешным бизнес по грузоперевозкам, который приносит такой мизерный доход? А плательщики ЕНВД платят налог по формуле, которая как раз и основана на таких скромных цифрах базовой доходности.

Статистика ФНС показывает, что за 2017 год на 2 044 154 организаций и ИП, которые работают на вменёнке, был начислен налог в сумме 133 648 484 тысяч рублей. Но учитывая, что начисленный налог можно уменьшить на сумму страховых взносов за работников и ИП за себя, к уплате в бюджет полагалось всего 69 869 934 тысяч рублей. Это означает, что в среднем один плательщик ЕНВД заплатил в бюджет 34 180 рублей в год или 2 848 рублей в месяц.

А ведь работают на этом режиме не только ИП без работников, оказывающие бытовые услуги. Это и достаточно крупные торговые точки, а также заведения общепита (предел площади для этих объектов ограничен 150 кв. м). При этом, лимит доходов на ЕНВД не установлен, а разрешённая численность работников – 100 человек.

ЕНВД введён с 2003 года для снижения фискальной нагрузки, и его действие было оправдано в том периоде, когда малый бизнес в России только формировался. Но, например, в Москве ЕНВД с 2011 года уже отменён. Да и действовал он только для одного вида деятельности – наружная реклама с использованием рекламных конструкций.

А в других городах федерального значения – Севастополе и Санкт-Петербурге – городские администрации существенно сократили перечень видов деятельности, разрешённых для ЕНВД. Причина этого ясна – доходы бизнеса здесь намного превышают выручку по аналогичной деятельности в других регионах.

Так что, отмена налога на вменённый доход уже стала реальностью, а с 2021 года действие ЕНВД будет прекращено по всей России. Но пока у тех, кто работает на этом режиме, впереди есть ещё два года деятельности – 2019 и 2020.

Формула расчёта ЕНВД включает в себя не только базовую доходность, но и физический показатель (численность работников, площадь в квадратных метрах, количество единиц транспорта и др.). Кроме того, на итоговую сумму налога влияют два коэффициента – К1 и К2.

Коэффициент К1 ежегодно устанавливается приказом Минэкономразвития РФ и действует по всей территории Российской Федерации. К1 называется повышающим коэффициентом, потому что отражает рост инфляции. На 2019 год К1 установлен в размере 1,915. В предыдущем году он составлял 1,868, то есть, рост совсем незначительный.

Коэффициент К2 находится в ведении муниципальных образований. Используя К2, местные власти могут существенно снизить вменённый налог к уплате. Вилка К2 составляет от 0,005 до 1. Не все администрации населённых пунктов утверждают понижающий коэффициент ежегодно. В некоторых городах К2 остается на одном уровне несколько лет подряд.

Посмотрим на конкретном примере, на сколько вырастет в 2019 году ЕНВД к уплате по сравнению с 2018 годом.

Магазин ИП без работников в г. Курган площадью 45 кв. метров торгует одеждой и аксессуарами. Курганская городская Дума установила, что коэффициент К2 по этому виду деятельности будет иметь максимальное значение, то есть «1».

Причём, коэффициент К2 остается здесь неизменным уже несколько лет. Значит, городская администрация считает, что розничная торговля одеждой – прибыльный бизнес, и снижения налоговой нагрузки не требуется. Для сравнения – для магазинов детского ассортимента и продовольствия К2 немного ниже (0,7 и 0,8 соответственно).

Рассчитаем сумму налога на вменённый доход по этим данным по формуле (БД * ФП * К1 * К2 * 15%):

- для 2018 года – (1800 * 45 * 1,868 * 1) * 15% = 22 696 рублей в месяц или 68 088 рублей в квартал;

- для 2019 года – (1800 * 45 * 1,915 * 1) * 15% = 23 267 рублей в месяц или 69 801 рублей в квартал.

Как видим, начисленный квартальный налог по сравнению с 2018 годом вырос всего на 1 713 рублей.

Однако эта сумма может быть уменьшена на страховые взносы, которые ИП платит за себя. Взносы включают в себя не только обязательные платежи, но и дополнительный взнос с суммы вменённого дохода, превышающего 300 000 рублей.

Налоги ИП без работников в 2019 году: таблица с перечнем, сроками уплаты, отчетностью

В 2019 году вступает в силу ряд законодательных изменений, касающихся порядка расчета и уплаты налогов предпринимателей и прочих самозанятых лиц. В статье разберем налоги ИП без работников в 2019 году: какие налоги и страховые взносы платят предприниматели в 2019 году, каков срок перечисления платежей в бюджет и подачи отчетности в ФНС.

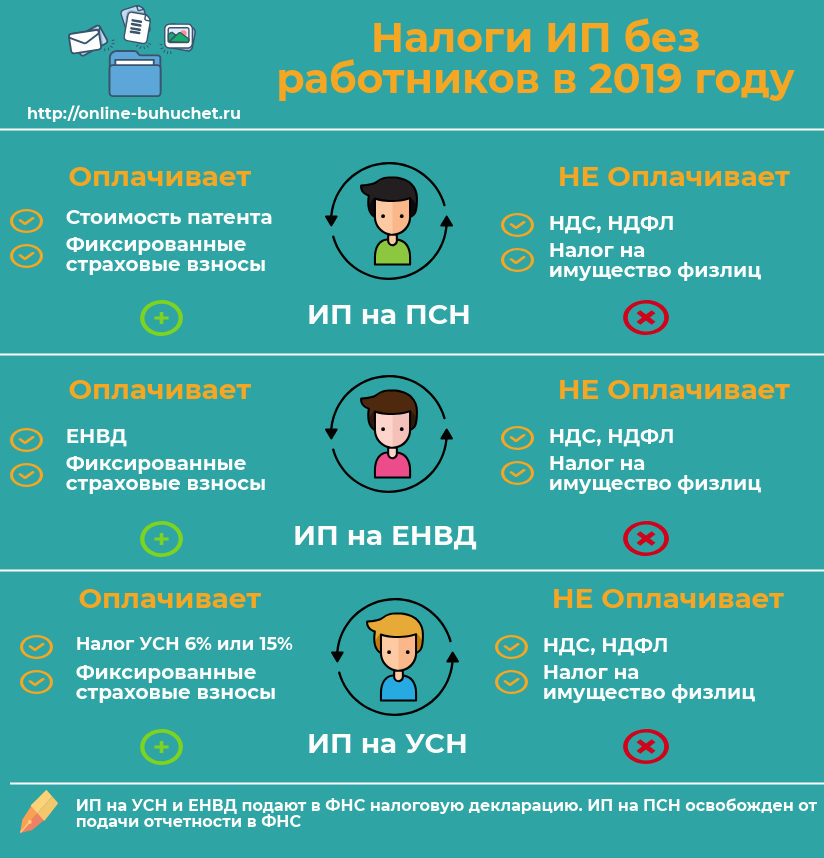

Перечень налогов и сборов, уплачиваемых ИП без работников в 2019 году, зависит от системы налогообложения, выбранной предпринимателем.

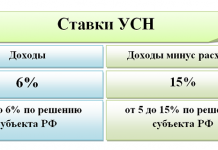

Предприниматели на спецрежимах УСН, ЕНВД и ПСН платят единый налог, размер которого рассчитывается в соответствие с системой налогообложения:

- УСН (Упрощенная система налогообложения). Годовая сумма налога рассчитывается как произведение налоговой базой (общая сумма доходов для ИП на УСН «Доходы 6%» либо разница между доходами и расходами для ИП на УСН «Доходы минус расходы 15%») и налоговой ставки (6% и 15% соответственно).

- ЕНВД (Единый налог на вмененный доход). ИП-«вмененщики» рассчитывает налог на основании показателя базовой доходности, утвержденной в отношении вида деятельности, а также с учетом коэффициентов-дефляторов К1 и К2.

- ПСН (Патентная система налогообложения). ИП на ПСН оплачивают налог в виде стоимости патента в размере, равном произведению установленной базовой доходности, налоговой ставки 6%, пропорционально периоду действия патента (от 1-го до 12-ти месяцев).

Отметим, что в 2019 году федеральный коэффициент-дефлятор К1, применяемый при расчете ЕНВД, повышен на 2,5% и составляет 1,915.

Освобождение от налогов для ИП без работников в 2019 году

В 2019 году ИП без работников на спецрежимах освобождены от уплаты следующих налогов:

- НДС. Исключение составляют операции по ввозу импортной продукции на территорию РФ, а также расчеты в рамках договоров простого товарищества и доверительного управления имущества. ИП на ПСН также оплачивают НДС в отношении деятельности вне патента;

- Налог на имущество физлиц. ИП без работников на спецрежиме освобождены от уплаты налога на имущество, используемого в предпринимательской деятельности. Личное имущество ИП, не используемое в процессе деятельности, а также недвижимость, поименованная в п. 7 ст. 378.2 НК РФ подлежит налогообложению в общем порядке.

- НДФЛ. Предприниматели-«спецрежимники» освобождены от уплаты НДФЛ в отношении дохода, полученного в ходе ведения предпринимательской деятельности.

Таблица налогов ИП без работников в 2019 году: перечень, сроки, отчетность

Срок уплаты налога и подачи отчетности устанавливается для ИП без работников в зависимости от действующей системы налогообложения.

Эксперты нашего сайта подготовили консолидированную таблицу, которая содержит информацию о сроках уплаты налога и подачи отчетности для ИП без работников на УСН, ЕНВД, ПСН.

Какие налоги платит ИП на ЕНВД без работников в 2019 году

Налоговый режим ЕНВД, по всей видимости, вскоре ожидает полная отмена. “Вмененка” появилась более 15 лет назад, и тогда такой режим был оправдан для привлечения новых людей в малый бизнес. Тем не менее, во многих регионах страны ЕНВД существует и сегодня, так что предприниматели вполне могут выбирать этот режим, если их вид деятельности ему соответствует. Какие налоги платить ИП на ЕНВД без работников в 2019 году — что платит предприниматель на этом режиме за самого себя.

Полная отмена налогового режима ЕНВД ожидает российских предпринимателей в 2021 году. Однако уже сейчас во многих регионах ЕНВД или не применяется, или применяется очень ограниченно. Скажем, в Москве ЕНВД отменили еще в 2011 году.

Главная проблема в ЕНВД для государства — то, что экономические показатели конкретного бизнеса никак не влияют на величину налога. Предприниматели оплачивают налоги исходя не из реального дохода, а исходя из той прибыли, которую установило государство для их вида деятельности. А этот вмененный доход, как правило, очень сильно занижен.

Скажем, базовой доходностью для единицы грузового транспорта является 6 тысяч рублей. Разумеется, никакой ИП не станет заниматься таким бизнесом ради этих денег. Зарабатывает предприниматель заметно больше, а налоги платит только за 6 тысяч рублей дохода.

По статистике налоговиков, в 2017 году на ЕНВД работало более двух миллионов предпринимателей.

В 2019 и 2020 году этот режим сохраняется, так что пользоваться им пока можно и даже нужно. Разумеется, в интересах самого ИП как раз платить налогов меньше. Как минимум эти два года можно потратить на то, чтобы раскрутить свое дело, пользуясь сравнительно невысокой налоговой нагрузкой на режиме.

Какие налоги платит ИП на ЕНВД в 2019 году, если у него нет работников

Для ИП без работников, которые работают на ЕНВД, положен минимум налогов. Собственно, налог один — это сам ЕНВД. Плюс обязательные страховые взносы за себя, которые идут на медицинское и пенсионное страхование.

Величина страховых взносов для ИП за самих себя на 2019 год — 36 238 рублей. Из них 6 884 рубля идет на медицину, а 29 354 рубля — на пенсию.

Сумма ЕНВД зависит от вида деятельности, региона работы и т.д. В формуле расчета ЕНВД используются два коэффициента, за счет которых налог может становиться выше или ниже.

Коэффициент К1 учитывает рост инфляции в стране и соответственно увеличивает сумму налога. В 2018 году К1 был равен 1,868, в 2019 году это 1,915. За счет этого коэффициента ЕНВД в 2019 году вырос в сравнении с 2018 годом всего на 2,5%.

Коэффициент К2 устанавливают муниципальные власти. В их силах снизить налог относительно базового уровня, но не повысить его. К2 может находиться в пределах от 0,005 до 1.

Таким образом, для тех ИП, которые работают на ЕНВД не первый год, ориентир в 2019 году простой — страховые платежи за себя выросли почти на четыре тысячи рублей от 2018 года. Собственно ЕНВД в большинстве случаев увеличится на 2,5%.

Может показаться абсурдным, что ИП, реальный доход которого государство не особенно интересует, нужно устанавливать онлайн-кассу. Тем не менее, предприниматели на этом режиме от такой обязанности не освобождаются.

Единственное, на что пошло государство — определенная льгота и отсрочка для ИП, которые применяют режим ЕНВД и не имеют нанятых работников. Для них обязанность установить онлайн-кассу наступает 1 июля 2019 года.

Для тех ИП на ЕНВД, которые нанимают работников, такая обязанность уже наступила. Они применяют онлайн-кассы с лета прошлого года.

С июля 2019 года ИП не смогут выписывать типографские бланки строгой отчетности вместо кассового чека. Они обязаны начать работать с онлайн-кассами и выдавать кассовые чеки.

Государство готово компенсировать таким ИП расходы на установку ККТ нового поколения. Они имеют право уменьшить начисленный налог на 18 тысяч рублей за каждую установленную кассу.

С налоговым вычетом на покупку онлайн-касс связано и изменение формы отчетности по ЕНВД с 1 января 2019 года. Теперь в этой форме появился новый, четвертый раздел. В него ИП сможет внести информацию о купленном кассовом аппарате (с указанием заводского и регистрационного номера, наименования модели, даты регистрации в ФНС и суммы расходов на его покупку).

Эта информация будет учтена, и предприниматель получит компенсацию своих расходов в пределах 18 тысяч рублей за один онлайн-аппарат.

Декларация по ЕНВД по-прежнему сдается ежеквартально, не позднее 20 числа следующего после отчетного периода месяца. Если 20 число — выходной день, крайняя дата переносится на первый рабочий день. Как это произошло, например, в январе 2019 года, когда 20 число пришлось на воскресенье.

Вносить налог нужно до 25 числа, то есть, на это дается на пять дней больше.

Подачу в ИФНС определенного комплекта документов предусматривает сдача отчетности ИП за 2018 год. Набор отчетных форм зависит от применяемого субъектом хозяйствования налогового режима и от наличия у предпринимателя работников. Самый объемный список отчетности характерен для ИП на ОСНО, имеющих наемный персонал.

Использующие ОСНО ИП обязаны ежегодно отчитываться по своим доходам – делается это подачей декларации 3-НДФЛ. Также для расчета размера авансовых платежей вновь зарегистрированным коммерсантам (или перешедшим на ОСНО) надо представить форму 4-НДФЛ. Ее отличие в том, что в ней фиксируется объем не фактических, а прогнозных доходных поступлений. Срок подачи 4-НДФЛ не имеет единого для всех субъектов хозяйствования дня – он зависит от того, когда ИП получил свой первый доход на ОСНО: подать «прогнозную» декларацию следует в течение 5 дней через месяц после первой выручки.

Отчетность ИП 2019 будет содержать декларационные формы по НДС. Их предприниматели на ОСНО подают на общих основаниях с юридическими лицами. ИП-спецрежимники должны отчитываться по НДС, выставляя контрагентам счета-фактуры или исполняя обязанности налогового агента.

Если предприниматель владеет недвижимостью, транспортом, налог на имущество и ТС он платит как физлицо – на основании уведомлений из ИФНС, отчеты по этим обязательствам им не составляются.

Несколько иной комплект представляет собой отчетность ИП на УСН 2019. У упрощенцев отсутствует обязанность отчитываться по НДС (кроме вышеназванных случаев) или НДФЛ. Отчетность ИП на УСН будет состоять из декларации по УСН. Декларация ежегодная, в течение года вносятся авансовые платежи (ежеквартально).

Отчетность ИП на ЕНВД состоит из декларации по вмененному налогу. Условия ее сдачи аналогичны требованиям к юридическим лицам – ежеквартально.

Ежегодно, до 1 апреля, должны сдавать соответствующие декларацию и предприниматели на ЕСХН.

Нулевую отчетность ИП допустимо составлять в виде «Единой упрощенной налоговой декларации». Она подается ежеквартально. Право на ее представление появляется у налогоплательщика при условии, что в рассматриваемом периоде не просто отсутствует объект налогообложения, но и не было движения денег (по банку, в кассе).

К ИП без отчетности можно отнести предпринимателей без наемных работников, работающих по патенту. Они не сдают по производимым за патенты платежам никакой отчетности.

Налоговая отчетность ИП не предусмотрена и для предпринимателей, зарегистрировавшихся в ФНС в качестве самозанятых лиц. Эта система налогообложения начнет применяться в тестовом режиме с 2019 года в нескольких регионах. За них налоговые обязательства рассчитывает налоговая инспекция, сумма к уплате будет выставляться через мобильное приложение.

Частные предприниматели, использующие наемный труд, помимо основных отчетных форм, характеризующих итоги хозяйственной деятельности, должны представлять в контролирующие органы ряд отчетов по доходам своих работников (независимо от режима налогообложения). Комплект отчетности работодателей, в т.ч. отчетность ИП-УСН (работники) 2018-2019 включает:

сведения по среднесписочной численности (ССЧ), которые надо подавать в ФНС в соответствии с нормами п. 3 ст. 80 НК РФ и приказа ФНС от 29.03.2007 г. № ММ-3-25/174@;

сдача отчетности ИП-работодателями предусматривает составление справок 2-НДФЛ – в них фиксируется помесячная расшифровка заработков каждого сотрудника с учетом примененных налоговых вычетов;

заработки наемного персонала в целом необходимо отражать в расчете 6-НДФЛ (сдается ежеквартально);

формы «СЗВ-М», «СЗВ-СТАЖ» подаются в ПФР;

4-ФСС в части отчислений по взносам на «травматизм» – в ФСС.

Какая подается отчетность ИП в 2019 году – таблица содержит сводные данные по всем основным формам:

Вид отчета

Условия сдачи, бланки отчетности для ИП

3-НДФЛ (ИП на ОСНО)

Успеть надо до 30 апреля 2019 года (новая форма утв. ФНС приказом № ММВ-7-11/569@ от 03.10.2018 г.)

4-НДФЛ (ИП на ОСНО)

Приказ ФНС от 27.10.2010 № ММВ-7-3/768@. На подготовку документа предпринимателю дается 5 дней спустя месяц после получения первых доходных поступлений в текущем году

2-НДФЛ (ИП с работниками)

Форма претерпела изменения (приказ ФНС № ММВ-7-11/566@ от 02.10.2018 г.). Справка за 2018 г. с признаком «2» сдается не позже 01.03.2019, с признаком «1» – 01.04.2019

6-НДФЛ (ИП с работниками)

(Приказ ФНС № ММВ-7-11/450@ от 14.10.2015 (ред. от 17.01.2018) Сдается ежеквартально до окончания следующего за отчетным периодом месяца (за 2018 год – 01.04.2019)

Декларация по НДПИ

Подается ежемесячно (до конца следующего месяца за отчетным) только при наличии оснований для уплаты налога (Приказ ФНС № ММВ-7-3/197@ от 14.05.2015 (ред. от 17.04.2017)

Декларация по НДС (налогоплательщики, налоговые агенты, «спецрежимники», выставлявшие счета-фактуры)

До 25 числа месяца после квартала (Приказ ФНС РФ № ММВ-7-3/558@ от 29.10.2014, с 2019 ожидаются изменения в бланке)

Декларация по УСН (ИП, применяющие «упрощенку»)

Декларационная форма-2018 от ИП должна быть получена налоговиками не позже 30.04.2019 (приказ ФНС от 26.02.2016 № ММВ-7-3/99)

Декларация по ЕСХН (ИП-сельхозпроизводители)

Срок подачи за 2018 истекает 01.04.2019 (бланк утв. 28.07.2014 приказом ФНС РФ № ММВ-7-3/384@)

Декларация ЕНВД (ИП-«вмененщики»)

Подается поквартально до 20 числа следующего месяца, срок за 4 квартал 2018 – 21.01.2019 (приказ ФНС № ММВ-7-3/414@ от 26.06.2018)

Сведения по средне-списочной численности (ИП с работниками)

Сдают только те предприниматели, которые в отчетном периоде состояли в трудовых отношениях с физлицами (крайний срок сдачи – 21.01.2019), сведения отражаются за истекший 2018 год

СЗВ-М (ИП с работниками)

Ежемесячная отчетность работодателей, подается 15 числа следующего месяца (утв. постановлением ПФР от 01.02.2016 г. № 83п )

СЗВ-СТАЖ (ИП с работниками)

Сдается ежегодно – крайней датой за 2018г. станет 01.03.2019 (постановление ПФР от 11.01.2017 № 3п)

Расчет по страховым взносам (ИП с работниками)

Ежеквартальная форма сдается не позже 30 числа месяца после отчетного периода. 30.01.2019 – отчет за 2018г. (приказ ФНС № ММВ-7-11/551@ от 10.10.2016)

4-ФСС (ИП с работниками)

Отражает взносы на травматизм, подается в Фонд соцстраха ежеквартально в месяце после отчетного периода (20 числа – на бумаге, 25 числа – электронно). За 2018 год – 21 и 25 января 2019г. соответственно (приказ ФСС РФ № 381 от 26.09.2016 (ред. от 07.06.2017)

С 1 января уже с момента регистрации в жизни ИП произойдут перемены — новичкам не придется платить госпошлину. Пожалуй, самым неожиданным сюрпризом станет возможность ИП перейти на спецрежим для самозанятых в 2019 году. Определенным категориям ИП с июля придется пользоваться онлайн-кассами. Но есть и другие новшества, о которых стоит знать.

Отменяется госпошлина за регистрацию ИП в электронном виде

Соответствующие изменения внесены в п. 3 ст. 333.35 НК РФ. Теперь открыть ИП, а также зарегистрировать прекращение физлицом деятельности в качестве ИП в электронном виде (через сайты nalog.ru и gosuslugi.ru) можно бесплатно.

Также, согласно поправкам, отменяется госпошлина на регистрацию юрлица, регистрацию изменений, вносимых в учредительные документы юрлица, и регистрацию ликвидации юрлица.

Для вновь зарегистрированных ИП продолжают действовать налоговые каникулы

Согласно Федеральному закону от 29.12.2014 № 477-ФЗ, который внес изменения в ч. 2 НК РФ, налоговыми каникулами в 2019 году смогут воспользоваться ИП, соблюдающие следующие требования:

- ИП должен быть впервые зарегистрированным;

- ИП должен использовать одну из двух систем налогообложения — УСН и ПСН (каникулы распространяются исключительно на налог, уплачиваемый при УСН и ПСН, при этом они не освобождают предпринимателей от других налогов, страховых взносов.

- Деятельность ИП должна быть связана с производством, социальной или научной сферой.

- Доля услуг, работ или товаров, на которые распространяется нулевая налоговая ставка, должна составлять не менее 70% от общего дохода.

Регионы вправе самостоятельно устанавливать виды деятельности, которые подпадают под налоговые каникулы, и вводить ограничения на их применение в зависимости от численности работников и предельного размера доходов.

Налоговые каникулы действуют не более двух налоговых периодов с момента регистрации ИП. Они перестанут действовать 1 января 2021 года. Список субъектов РФ, в которых установлены налоговые каникулы в 2019 году.

Налоговые каникулы для ИП, зарегистрировавшихся повторно

Есть категория «бывших» предпринимателей, которые прекратили деятельность и снялись с учета. Допустим, что они хотят снова зарегистрироваться в качестве ИП и воспользоваться налоговыми каникулами в 2019 году. Распространяется ли на них эта льгота?

Минфин считает, что не распространяется. Об этом он говорит в Письме от 12.07.2016 N 03-11-11/40882: налоговая ставка в размере 0 % может устанавливаться законами субъектов РФ только для налогоплательщиков — ИП, впервые зарегистрированных после вступления в силу соответствующих законов субъектов РФ, и не может применяться ИП, снявшимися с учета в связи с прекращением деятельности и зарегистрированными повторно или в очередной раз после вступления в силу указанных законов.

В судебной практике вообще нет единообразного подхода к разрешению подобных споров. Однако важно обратить внимание на позицию Верховного суда, обозначенную в п. 14 «Обзора практики рассмотрения судами дел, связанных с применением глав 26.2 и 26.5 Налогового кодекса Российской Федерации в отношении субъектов малого и среднего предпринимательства»: «Налоговая ставка 0 процентов по упрощенной и патентной системам налогообложения, предусмотренная для впервые зарегистрированных индивидуальных предпринимателей, распространяется в том числе на граждан, ранее прекративших статус индивидуального предпринимателя и окончивших ведение предпринимательской деятельности, но решивших (ее) возобновить».

Верховный суд отмечает, что условия налоговых каникул установлены в целях поддержки субъектов малого предпринимательства, решивших возобновить свою деятельность. И приходит к выводу, что физические лица, ранее обладавшие статусом ИП и прекратившие свою деятельность, но решившие ее возобновить впервые после начала действия закона субъекта РФ, устанавливающего налоговые каникулы, не исключаются из сферы применения положений п. 4 ст. 346.20 и п. 3 ст. 346.50 НК РФ. «Иной подход не отвечал бы принципу равенства налогоплательщиков, приводя к не основанной на объективных критериях дифференциации их прав (п. 2 ст. 3 НК РФ)».

27 ноября президент подписал пакет законов о проведении эксперимента по введению налога на профессиональный доход. Чиновники дали официальные разъяснения по некоторым вопросам применения налога для самозанятых. В частности, они прокомментировали, что ИП может перерегистрироваться в самозанятого, если посчитает, что новый спецрежим для него более выгодный. При этом ИП должен вести деятельность на территории субъектов РФ, включенных в эксперимент: в Москве, Московской и Калужской областях, а также в Республике Татарстан.

Подробнее о том, что такое налог для самозанятых, от уплаты каких налогов освобождены самозанятые, как встать на учет в налоговой, что считается налоговой базой, читайте в статье.

Ряду ИП придется начать применять онлайн-кассы с июля 2019 года

Ст. 7 Федерального закона от 03.07.2016 № 290-ФЗ устанавливает отсрочку применения ККТ для ряда ИП до 1 июля 2019 года. Таким образом, у них остается еще более полугода на то, чтобы разобраться с вопросом подключения онлайн-касс.

Это касается следующий категорий предпринимателей:

54-ФЗ с Контур.ОФД: передача данных в ФНС, отправка электронных чеков, контроль касс

Полностью освобождены от применения ККТ следующие ИП:

С 1 января 2019 года вступит в силу Федеральный закон от 03.08.18 № 303-ФЗ, который внес поправки в Налоговый кодекс, касающиеся повышения ставки НДС с 18% до 20%.

Закон сохраняет льготную ставку НДС в размере 10%, которая применяется в отношении товаров социального назначения. К таким товарам относятся продовольственные товары (кроме деликатесных), детские товары, периодические печатные издания и книжная продукция, связанная с образованием, наукой и культурой, лекарства.

Владельцам розничных и онлайн-магазинов, работающих со ставкой НДС 18%, придется обновить онлайн-кассы. С 1 января 2019 года с 00:00 кассовая техника должна отбивать чеки уже с новой ставкой НДС — 20% или 20/120.

Вырастут фиксированные платежи ИП за себя в 2019 году

Фиксированный платеж в ПФР в 2019 году для ИП с доходом до 300 000 руб. составит 29 354 руб. за расчетный период.

Если доходы более 300 000 руб., то платежи ИП за себя в ПФР составят 29 354 руб. плюс 1% с дохода, превышающего лимит.

Бизнес, учет и отчетность для предпринимателей на УСН и ЕНВД без участия бухгалтера

Максимальный размер взносов на пенсионное страхование в 2019 году составит 234 832 руб., так как размер страховых взносов за расчетный период не может превышать восьмикратного фиксированного размера страховых взносов на обязательное пенсионное страхование.

Размер страховых взносов на ФФОМС в 2019 году составит 6 884 руб.

В 2019 году некоторым ИП придется сдавать декларацию о воздействии на окружающую среду

1 января 2019 года вступает в силу Приказ Минприроды РФ от 11.10.2018 № 509, который утверждает форму декларации о воздействии на окружающую среду. Приказ также прописывает формат и порядок заполнения новой декларации. Документ нужно будет сдавать всем ИП и организациям, которые осуществляют хозяйственную или иную деятельность на объектах II категории.

Таким образом, требование затронет ИП и юрлиц, которые осуществляют деятельность, оказывающую умеренное негативное воздействие на окружающую среду. К ней относится деятельность по производству кожи и изделий из кожи с использованием оборудования для дубления, крашения, выделки шкур и кож, а также деятельность по производству таких пищевых продуктов, как мясо и мясопродукты, растительные и животные масла и жиры, продукции из картофеля, фруктов и овощей и др. (полный список приводится в Постановлении Правительства РФ от 28.09.2015 № 1029).

Сроки представления новой декларации — один раз в семь лет (при этом не должны меняться технологические процессы основных производств, качественные и количественные характеристики выбросов, сбросов загрязняющих веществ и стационарных источников). Декларацию придется сдавать повторно, если эти показатели изменятся в течение семи лет.

Величина МРОТ с 1 января 2019 года составит 11 280 руб. и таким образом сравняется с величиной прожиточного минимума трудоспособного населения в целом по России за второй квартал 2018 года. По отношению к установленному с 1 мая 2018 года (11 163 руб.) МРОТ повысится на 117 руб.

Законопроект № 473887-7 предлагает внести изменения в п. 6 ст. 5.27 КоАП, предусматривающие усиление административной ответственности должностных лиц за невыплату или неполную выплату в установленный срок заработной платы, других выплат, осуществляемых в рамках трудовых отношений, либо установление заработной платы в размере менее размера, предусмотренного трудовым законодательством. За совершение этих правонарушений исключается предупреждение как мера административного наказания.

Автоматический и безошибочный расчет налогов и взносов с зарплат сотрудников

ИП предоставят больше времени на рассмотрение заявления работника о смене зарплатного банка

Если раньше у ИП было в распоряжении всего 5 дней, чтобы внести изменения и перечислить зарплату на новый счет сотрудника, то в 2019 у ИП будет более двух недель — 15 дней. С проектом федерального закона, который вносит изменения в ч. 3 ст. 136 Трудового кодекса, можно ознакомиться здесь.

Мораторий на надзорные проверки продлится еще два года

31 декабря 2018 года должен был закончиться трехлетний мораторий на плановые проверки по большинству видов государственного контроля в отношении малых компаний. Он действовал с 1 января 2016 года. В октябре президент предложил продлить мораторий на 2019 и 2020 годы.

Сотрудникам с тремя и более детьми в возрасте до 12 лет нужно предоставлять отпуск в удобное для них время

Новое требование к работодателям установил Федеральный закон от 11.10.2018 № 360-ФЗ. Это закон вступил в силу за несколько месяцев до 2019 года.

Минэкономразвития представило проект приказа, который устанавливает коэффициенты-дефляторы на 2019 год. Коэффициент-дефлятор — ежегодно устанавливаемый на календарный год коэффициент, который учитывает изменение потребительских цен в предшествующем периоде (ст. 11 НК РФ).

Минэкономразвития определило коэффициенты-дефляторы на 2019 год для:

- УСН — 1,518

- ПСН — 1,518

- ЕНВД — 1,915

- торгового сбора — 1,317

- налога на имущество физлиц — 1,518

- НДФЛ — 1,729

Их нужно будет учитывать при расчете налогов в следующем году.

Работодателей обязали давать сотрудникам освобождение на диспансеризацию

Федеральный закон от 03.10.2018 № 353-ФЗ дает возможность работникам с 1 января 2019 года обговаривать с работодателем день, который они смогут потратить на прохождение диспансеризации. Обычным работникам будет предоставляться 1 день раз в 3 года, а работникам предпенсионного возраста — 2 рабочих дня каждый год.

Выходной будет предоставляться на основании письменного заявления.

Это изменение закреплено Федеральным законом от 27.11.2017 № 335-ФЗ. При некоторых условиях можно получить освобождение от уплаты НДС.

Так, согласно абз. 2 п. 1 ст. 145 Налогового кодекса ИП на ЕСХН имеют право на освобождение от исполнения обязанностей налогоплательщика НДС, при условии, что они переходят на уплату ЕСХН и реализуют право, предусмотренное абз. 2, в одном и том же календарном году, либо при условии, что за предшествующий налоговый период по ЕСХН сумма дохода, полученного от реализации товаров (работ, услуг) при осуществлении видов предпринимательской деятельности, в отношении которых применяется эта система налогообложения, без учета налога не превысила в совокупности: 100 млн руб. за 2018 год, 90 млн руб. за 2019 год, 80 млн руб. за 2020 год, 70 млн руб. за 2021 год, 60 млн руб. за 2022 год и последующие годы.

Для использования права на освобождение от исполнения обязанностей плательщика НДС нужно представить письменное уведомление в налоговый орган по месту своего учета не позднее 20-го числа месяца, начиная с которого используется право на освобождение (пп. «б» п. 1 ст. 2 Федерального закона от 27.11.2017 № 335-ФЗ).

Позвольте представиться. Меня зовут Василий. Я уже более 15 лет являюсь частным предпринимателем. Я считаю, что в настоящее время являюсь профессионалом в своей области и хочу помочь всем посетителям сайта решать сложные и не очень задачи. Все данные для сайта собраны и тщательно переработаны для того чтобы донести в удобном виде всю требуемую информацию. Однако чтобы применить все, описанное на сайте всегда необходима консультация с профессионалами.