Сегодня предлагаем вашему вниманию статью на тему: "оплата патента". Мы постарались в полной мере раскрыть тему и объяснить все доступным языком. Все свои вопросы вы можете задавать в комментариях к статье. Наш эксперт будет оперативно на них отвечать.

Оплата патента для иностранных граждан — все способы, в том числе без ИНН

Несмотря на то, что миграционная политика Правительства РФ достаточно лояльна и направлена на максимально комфортную процедуру легализации иностранных подданных, их трудоустройство в нашей стране сопряжено с оформлением ряда разрешительных документов, основным из которых является патент. На этапе предварительной подготовки необходимых бумаг от кандидата на его получение потребуется довольно много усилий и, конечно же, знание законодательных норм и правил в этом направлении.

Патент – это официальное подтверждение права заниматься трудовой деятельностью зарубежному подданному в пределах того региона, где он получен и по оговоренной в нем, профессии. С юридической точки зрения – целевое предназначение бланка – легализация процесса трудоустройства нерезидентов и контроль ситуации на рынке вакансий. Документ необходим тем, кто приехал в Россию в рамках безвизового режима.

Варианты оплаты – один из самых актуальных вопросов для трудовых мигрантов, поскольку большинство рабочих патентов теряют срок действия именно по причине несвоевременного поступления текущей оплаты. Способов, позволяющих это сделать, несколько:

- касса любого финансового учреждения;

- наличными через терминал;

- на сайте «Госуслуги» — посредством безналичного перечисления необходимой суммы с карты банка.

к содержанию ↑

Оплата патента через сбербанк для иностранных граждан

Сбербанк предлагает своим клиентам возможность оплачивать налоговые сборы — как посредством личного посещения ближайшего отделения компании, так и делать это, не выходя из дома.

В первом случае все довольно просто. Приходим в банк, обращаемся к сотруднику с просьбой оформить платеж. Указываем нужную сумму и спустя минуту получаем квитанцию об оплате.

Справка! От иностранного работника потребуется наличие реквизитов и согласие на комиссию, которую возьмет оператор за свой труд.

При наличии карты – ее можно открыть в любом отделении, достаточно просто активировать услугу мобильных интернет-платежей. Вся информация, как это сделать, есть на официальном сайте банка.

Более надежный вариант оплаты – личное посещение банковской организации. Однако онлайн-платежи так же доступны. Единственное, что нужно учитывать – вероятность неточностей и ошибок. Если эти причины спровоцируют задержку поступления денег, можно лишиться патента.

Инструкция проведения операции:

- зайти на сайт ФНС в раздел налогообложения;

- выбрать поле, соответствующее перечислению сборов физическими лицами;

- на рабочем столе появится перечень возможных платежей, из которых возле нужной строки следует поставить отметку;

- найти нужный регион с указанием конкретной суммы;

- нажать кнопку «далее» и перейти к следующей операции – указанию точного адреса проживания. Если все сделано правильно, система автоматически выдаст все необходимые коды;

- внести персональную информацию, которую потребует программа;

- выбрать вариант оплаты – наличные средства или списание с расчетного счета клиента;

- запустить опцию формирования платежа.

Несоблюдение графика текущих ежемесячных выплат – ситуация крайне неблагополучная, можно даже сказать, опасная. Причем, для обоих участников трудового процесса – сотрудника и его работодателя.

Внимание! Задержка перечисления материальных средств даже на одни сутки может стать причиной того, что документ будет аннулирован в автоматическом режиме.

Для мигранта – это статус нелегала и повторное получение разрешения, а для руководителя – необходимость отстранения от должностных обязанностей нарушителя закона и невозможность заключать с ним любые договорные отношения. За укрывательство нелегалов – административное наказание, вплоть до временного лишения лицензии на деятельность.

Лицо, нарушившее правила, подвергается штрафным санкциям или депортации из страны с ограничением право повторного въезда на территорию РФ в течение нескольких последующих лет.

В 2018 году заплатить за патент без наличия ИНН невозможно.

Обратите внимание! Узнать кодовую комбинацию цифр на самом деле довольно просто. Ежемесячно, на контактный телефон мигранта присылается смс-информация с напоминанием своевременно перечислить денежные средства, чтобы активировать процедуру автоматической пролонгации документа. В тексте такого сообщения в обязательном порядке будет указан номер ИНН.

Из этого видео вы узнаете, чем грозит ввод неверного номера ИНН при оплате налога за патент:

Сам по себе патент оформляется бесплатно. Однако каждый месяц его действия необходимо подтверждать авансовыми взносами. Так же можно заплатить всю сумму единоразово. При этом стоимость документа варьирует от 2 720 до 4 500 рублей в месяц.

Если говорить об общих затратах на получение патента с учетом сбора и подготовки документов, то получится:

- медицинская комиссия – порядка 2 000 рублей;

- нотариально заверенный перевод бумаг – около 1 500;

- экзамен по русскому языку – по необходимости. Цена – в пределах 12 000;

- предварительная пошлина – около 1 600 рублей.

к содержанию ↑

Величину, которую мигрант будет вносить каждый месяц в качестве авансового перечисления, нельзя классифицировать как фиксированную. В каждом регионе она различна и регулируется местными органами власти. Данное право закреплено законодательно.

Общая сумма оплаты складывается из следующих составляющих:

- федеральный дефлятор – коэффициент, одинаковый для всех регионов. В текущем году он составил 2032 российских рублей;

- региональный индексируемый показатель – именно он влияет на разницу между величиной авансовых платежей в каждом конкретном случае.

Таблицы с указанием фиксированного авансового платежа НДФЛ по патенту иностранного гражданина для каждого региона РФ в 2018 году

Для более наглядного примера, каким будет платеж в зависимости от места трудоустройства иностранца, обратимся к следующей таблице.

Вы оформили патент. Давайте разберёмся, как и когда оплачивать налог. Иначе придётся платить пени и штрафы.

Патент можно получить на срок от одного месяца до года. Налоговый период для ИП на ПСН — весь срок, на который вы получили патент.

Если предприниматель прекращает работу, то налоговый период завершается в день, когда ИП снимают с учёта.

Ставку налога по патенту устанавливают субъекты РФ.

По п. 3 ст. 346.50 Налогового кодекса, регионы могут предоставить налоговые каникулы на 2 года для ИП, которые зарегистрировались впервые, чтобы предоставлять бытовые услуги населению или работать в научной, социальной и производственной сфере.

Период действия налоговых каникул заканчивается в 2020 году. Если в вашем регионе действует такой закон и вы зарегистрировали ИП впервые, то вам не нужно оплачивать патент в течение двух лет. В противном случае ставка по патенту составит 6%.

Оплата налога по патенту будет меньше в Республике Крым и Севастополе. Для этих субъектов в период с 2017 по 2021 годы действует ставка до 4%.

Индивидуальным предпринимателям не нужно самостоятельно рассчитывать сумму налога. Это делает налоговая.

В патенте указывают общую сумму налога, которую нужно заплатить в бюджет, размер и сроки выплат.

Налоговая определяет сумму налога двумя способами:

- Если патент выдан на 12 месяцев, то при расчёте налоговая база умножается на 6%.

- Если срок действия патента меньше, то налоговую базу делят на 12 месяцев и сначала умножают на количество месяцев действия патента, а потом умножают на 6%.

Рассчитать стоимость патента можно с помощью калькулятора на сайте налоговой.

Сроки оплаты патента для ИП и порядок выплат зависят от периода, в течение которого будет действовать патент.

Патент, который действует меньше шести месяцев, оплачивают одной суммой до окончания срока действия.

Патент со сроком действия 6-12 месяцев можно оплатить двумя суммами:

- Размер первого взноса составляет третью часть суммы налога. Он выплачивается в течение 90 дней с момента получения патента.

- Оставшуюся сумму нужно оплатить до окончания срока действия патента.

Налог оплачивают в ту налоговую инспекцию, где ИП был поставлен на учёт и получил патент. Например, индивидуальный предприниматель, получивший патент в одной из московских налоговых, будет платить в Москве в свою инспекцию.

Что будет, если пропустить срок оплаты патентного налога?

До 30 ноября 2016 года за просрочку платежа по патенту индивидуальный предприниматель лишался права применять ПСН и переходил на общий режим. Пеней и штрафов он не платил, если налоговая не обнаруживала других нарушений.

С 1 декабря 2016 года ИП, просрочивший платёж, не лишается возможности работать на ПСН, но выплачивает пени.

Штрафы устанавливает статья 75 Налогового кодекса. За каждый день просроченного платежа начисляется пеня в размере 1/300 ставки рефинансирования ЦБ от невыплаченной суммы.

На индивидуального предпринимателя, который внёс плату за патент с опозданием, не налагается штраф. Он выплачивает только пени.

Штраф грозит только тем предпринимателям, которые совсем не заплатили налог или занизили его сумму. В соответствии со статьёй 122 Налогового кодекса, штраф составит 30% от суммы, не поступившей в бюджет. Это относится только к тем ситуациям, когда налоговая не обнаружит признаков правонарушений.

При обнаружении налоговых правонарушений по ст. 129.3 и 129.5, суммы штрафов будут выше: от 30 000 рублей.

ИП прекратил деятельность до истечения срока патента

Бывают ситуации, когда индивидуальный предприниматель прекращает деятельность до окончания срока действия патента. Здесь могут быть два варианта.

1. ИП оплатил налог по патенту, но прекратил деятельность до окончания срока

Налоговая делает перерасчёт стоимости патента, учитывая фактический срок предпринимательской деятельности. Разница выплаченных денег возвращается предпринимателю.

До февраля 2016 года налоговая не делала перерасчёт по патенту. Сейчас сумма пересчитывается на основании письма Минфина от 24.02.2016 года № 03-11-12/9623.

2. По патенту была выплачена лишь часть суммы

Рассчитайте остаток суммы за фактический период своей деятельности. Тогда налоговой не нужно будет делать перерасчёт, а вы заплатите меньше налогов.

ПСН и онлайн-кассы

При оплате патента для ИП в 2018 году, учитывайте, что ИП полагается налоговый вычет, если вы купили онлайн-кассу. Сумма вычета составляет 18 000 рублей. Подробнее о вычете.

Как создать платёжку на уплату патента на сайте налоговой

Зайдите на сайт налоговой и давайте по шагам:

Тип налогоплательщика и вид платёжного документа

Налогоплательщик: Индивидуальный предприниматель или глава КФХ или физическое лицо, занимающееся частной практикой

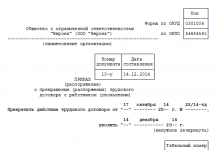

Расчетный документ: Платежное поручение, если собираетесь платить с расчётного счёта

Вид платежа

Этот шаг самый сложный, потому что КБК на уплату патента несколько:

18210504010021000110 — патент, зачисляемый в бюджеты городских округов

18210504020021000110 — патент, зачисляемый в бюджеты муниципальных районов

18210504030021000110 — патент, зачисляемый в бюджеты городов федерального значения Москвы, Санкт-Петербурга и Севастополя

18210504040021000110 — патент, зачисляемый в бюджеты городского округа с внутригородским делением

18210504050021000110 — патент, зачисляемый в бюджеты внутригородских районов

Разобраться самим, в какой бюджет нужно платить налог, очень сложно. Поэтому позвоните или подойдите в налоговую, где стоите на учёте по патенту, — вам подскажут. Просто только с городами федерального значения, их ни с чем не спутаешь.

Как только узнаете свой КБК, вставьте его в поле «КБК» и сразу нажмите «Далее» — остальные поля в этом блоке заполнятся автоматически.

Реквизиты получателя платежа

Здесь заполняете реквизиты налоговой, в которой стоите на учёте по патенту.

Реквизиты платёжного поручения

Статус лица: 09 — Индивидуальный предприниматель

Основание платежа: ТП — Платежи текущего года

Налоговый период: Годовые платежи — год, за который платите

Дата подписи декларации налогоплательщиком: не заполняете

Правильная и своевременная оплата патента — это легальное пребывание иностранца в России. Оплата патента дает возможность продления регистрации. Чтобы продлить срок действия патента, необходимо ежемесячно по нему оплачивать авансовый налоговый платеж. Есть определенные правила оплаты налоговых платежей.

- Оплатить авансом патент можно на любой срок — от 1 до 12 месяцев

- Оплачивать всегда необходимо заранее — до того, как истечет уже оплаченный период. При оплате ежемесячно последний день оплаты налога — за день до даты выдачи патента, указанной на его обратной стороне.

- Внёс платеж за 1 месяц — продлил патент на 1 месяц. Если платеж не внесен, патент перестает действовать и все дальнейшие оплаты бессмысленны — иностранец уже находится в стране нелегально.

- Указание нужного налогового периода при просроченной оплате не играет роли. Если Вы должны были оплатить патент в мае, но не сделали этого (не было денег), то двойная оплата в июне ничего не изменит — вы уже нелегал и просто потеряете деньги.

- Оплачивать авансом можно за несколько месяцев одним чеком. То есть при оплате на 3 месяца вперед у вас может быть 1 чек на 12000 руб. для Московской области и на 12600 руб. для Москвы

- Оплатить через мобильный банк Сбербанка. Если на телефоне установлена мобильная версия Сбербанка, то можно оплатить налог за патент через свой личный кабинет. Для этого надо будет ввести все данные по патенту в соответствующую форму. После такой оплаты Вам потребуется распечатать чек с реквизитами и обязательно сохранить его в качестве подтверждения своей оплаты.

- Через отделение (терминал) Сбербанка, если иностранному гражданину присвоен ИНН. ИНН иностранца указан на карточке его патента. Если вы не получали ИНН, наши сотрудники помогут вам в этом.

- Оплатить налог через единый миграционный центр ЕМЦ (там, где получали патент).

Совет от наших юристов : сохраняйте все оплаченные чеки, а также делайте копии, так как со временем чернила в чеке стираются.

Если у Вас остались вопросы, звоните: 8 (495) 768-70-30, 8 (985) 121-80-80

Поделится в соц. сетях:

Трудовые мигранты, получившие патент на работу на территории Российской Федерации, должны вовремя произвести его оплату. Как правильно внести плату по патенту? Как произвести платеж по патенту онлайн? Читайте в настоящей статье.

Патент — это ежемесячный взнос (налог), который физическое лицо, состоящее на работе у другого физического или юридического лица, должно уплачивать каждый месяц.

Так, например, иностранный гражданин получил приглашение от российского работодателя. По приезде в Россию он оформил патент. При оформлении он обязан уплатить налог (НДФЛ), чтобы начать действие патента.

Специфика данного документа заключается в следующем:

- Срок действия одного патента — тридцать календарных дней;

Отсчет начала действия патента начинается с момента его выдачи. Однако, многие уверяют, что отсчет начинается с момента внесения первого взноса в счет оплаты патента, но это ложная информация.

- Частота оплаты — каждые тридцать дней (до окончания действия патента должно оставаться не менее трех дней);

- Иностранный гражданин может оплачивать патент как каждый месяц, так и за весь период, на который оформляется патент;

Максимальное количество месяцев, за которое можно внести оплату, двенадцать месяцев.

Если иностранный гражданин не вовремя произвел оплату патента, то последствия могут оказаться очень плачевными. Так, за один день просрочки по отплате патента, его действие может быть приостановлено или вовсе прекращено.

Если это произошло, то иностранному гражданину придется начинать процедуру оформления патента заново: начиная об сбора и подачи документов для получения патента и заканчивая оплатой и получением нового документа.

ИНН — идентификационный номер налогоплательщика, который иностранный гражданин должен предоставить при получении трудового патента. Однако, не всегда иностранные граждане имеют такой документ.

Как же произвести оплату по патенту без идентификационного номера налогоплательщика? Никак, на 2016 года оплата без указания без идентификационного номера налогоплательщика невозможна.

Как узнать свой номер? Иностранный гражданин ежемесячно получает смс-уведомление с предупреждением внесения своевременной оплаты патента для продления срока его действия. В этом же сообщении и указывается идентификационный номер налогоплательщика, который тот должен указывать в квитанции.

На 2016-2017 год размер патента, который в качестве ежемесячного платежа должен вносить каждый иностранный гражданин, равняется четырем тысячам двумстам рублям.

Оплачивать патент можно несколькими способами:

- При непосредственном обращении в Федеральную налоговую службу;

- На официальном сайте Федеральной налоговой службы;

В следующем разделе мы подробно рассмотрим, как проходит оплата патента онлайн.

При оплате патента онлайн иностранный гражданин должен:

- Зайти на официальный сайт Федеральной налоговой службы по ссылке nalog.ru;

- Во всплывшем окне иностранный гражданин должен внести следующие реквизиты: идентификационный номер налогоплательщика, свою фамилию, имя, отчество (при наличии);

- После ввода всех данных, нужно пройти к следующей странице онлайн-квитанции, нажав кнопку «далее»;

- Следующая страница носит название «Налоги физических лиц»;

- В строке «Налог» иностранный гражданин должен выбрать «Налог на доходы физических лиц»;

- В строке «Адрес» нужно прописать адрес постоянной прописки или фактического пребывания (временной прописки);

- В строке «Вид налога» нужно выбрать самый последний вариант, который носит название «Налог для физических лиц, уплачиваемый иностранными гражданами, работающими по найму у физических лиц на основании патента.»;

- В строке «Тип взноса» нужно выбрать вариант «Налог»;

- В строке «Сумма» нужно указать сумму — четыре тысячи двести рублей (цифрами);

После заполнения всех перечисленных строк можно переходить к следующей странице онлайн-квитанции, нажав кнопку «далее»;

- Последняя страница посвящена способу оплаты патента: на свое усмотрение, можно выбрать наличный/безналичный способ оплаты патента;

При наличном способе оплаты, сайт предложит распечатать квитанцию с реквизитами патента и после оплатить его в удобном отделении банка.

При безналичном способе оплаты патента, сайт предложит перейти на один из сайтов банков-партнеров.

Если чеки, подтверждающие предыдущие платежи по патенту, были утеряны, то иностранному гражданину нужно предпринять одного из следующих действий:

- Обратить в Многофункциональный миграционный центр и восстановить самый первый чек внесенного платежа по патенту;

- Обратиться в отделение Сбербанка, где можно восстановить все чеки, кроме первого;

- Обратиться в Федеральную Налоговую Службу;

Опыт работы юристом – с 2005 года. Закончил Московский государственный открытый университет с красным дипломом. Частная практика, специализация – миграционное и гражданское право.

Привлечение рабочей силы в Российскую Федерацию из стран, въезд из которых не требует наличия российской визы, набирает все большую популярность, несмотря на уменьшение выданных патентов после отмены необходимости данного документа для граждан стран ЕврАзЭС. Но вопросы, которые регулируются законодательством в данной сфере, для многих трудовых мигрантов, да и самих работодателей не всегда ясны на 100 процентов, в том числе, оплата патента. Во избежание проблем с миграционными властями необходимо четко знать размер платы за него, порядок и способы ее внесения.

Стоимость патента, с точки зрения российского законодателя, составляет налог на доходы физических лиц, уплачиваемый иностранцем в процессе осуществления им трудовой деятельности. Оплата стоимости патента осуществляется не реже одного раза в календарный месяц, причем платежи носят авансовый характер, т.е. вносятся предварительно до наступления месяца, за который предназначается платеж.

Для того, чтобы самостоятельно рассчитаться стоимость ежемесячного платежа за патент, необходимо применять следующую формулу:

П = ФС + ФК + РК, где:

- П – стоимость патента, рассчитанная на один месяц (ежемесячный взнос за осуществление трудовой деятельности иностранным гражданином или лицом без гражданства).

- ФС – базовая фиксированная ставка ежемесячного НДФЛ, устанавливаемая на законодательном уровне, размер которой в настоящее время (на 2019 год) составляет 1,2 тыс. руб.

Таким образом, в указанной формуле существует лишь одна переменная – региональный коэффициент, в связи с чем размер оплаты за патент зависит от российского региона, в котором он выдается.

Чтобы не лишиться права осуществлять трудовую деятельность на территории России, иностранные граждане в обязательном порядке должны соблюдать сроки и порядок осуществления внесения платежей в счет оплаты патента. К таковым относятся:

- Платеж должен быть исключительно предварительным (авансовым, за период времени, наступающий в будущем).

- Сумма оплаты не может быть менее месячной (при этом обладатель патента может единоразово внести всю его годовую стоимость, никаких препятствий для этого не установлено).

- Вносить оплату следует заблаговременно, за несколько дней до наступления соответствующего срока, т.к. платеж может занимать до 3-х банковских (т.е. по факту – рабочих) дней.

- Квитанция должна быть заполнена надлежащим образом в соответствии с реквизитами получателя платежа (в идеале заполнить квитанцию по форме, предлагаемой на официальной страницу главного управления по вопросам миграции).

Невнесение платежа в срок влечет аннулирование документа и необходимость сбора всех документов заново. Провести оплату данного назначения может любой коммерческий банк, осуществляющий кассовые операции.

Платить за патент иностранный гражданин может не только привычным способом через кассу банковской организации или специальные терминалы оплаты, но и в режиме онлайн, прямо не выходя из дома. Платеж данным способом надлежит осуществлять по следующему алгоритму:

- На сайте налоговой службы или органа региональной власти, ведающего вопросами трудовой миграции, перейти на страницу формирования квитанции.

- Заполнить все необходимые разделы в соответствии с официальными документами.

- В завершение заполнения заявки в разделе «Способ оплаты» выбрать безналичный расчет.

- Совершить платеж с помощью банковской карты на странице кредитной организации, на которую был осуществлен переход.

- Сохранить квитанцию на компьютер и распечатать документ для подтверждения оплаты.

Возможность оплаты в режиме онлайн предусмотрена на сайте налоговой службы, возможность интернет-оплаты на сайтах региональных служб может и отсутствовать.

Оплата патента без идентификационного номера налогоплательщика в настоящее время не представляется возможным. ИНН должен быть в обязательном порядке указан в квитанции, при этом не имеет значения, каким образом осуществляется платеж: через банковскую организацию или в режиме онлайн.

Не всегда плательщику известны эти свои данные, но в этом случае существует несколько способов того, как получить данную информацию. К числу таковых относятся:

- Если патент оформлялся ранее, то сведения об ИНН его обладателя имеется в самом документе.

- После подачи заявления через региональную службу заявителю приходит информация в форме СМС-сообщения, где также указывается ИНН иностранца-плательщика НДФЛ.

- В режиме онлайн, при помощи специальных сервисов региональных органов власти, если такая услуга предоставляется (например, такая возможность имеется на сайте многофункционального миграционного центра столицы).

При отсутствии указания ИНН платеж поступает как невыясненный, соответственно иностранец считается не оплатившим налог на свою трудовую деятельность.

Стоимость рассматриваемого документа будет разниться в зависимости от того, в каком регионе иностранец планирует осуществлять свою трудовую деятельность. Рассмотрим стоимость патента в 2019 году на примере Белгородской области.

Базовая ставка налога в настоящее время установлена в размере 1200 рублей, а общий для всех регионов коэффициент составляет 1,623. Региональные белгородские власти, в свою очередь, установили своей коэффициент, который равен 2,168 (один из самых высоких в стране).

Тогда стоимость патента за один месяц будет равна 1200*1,623*2,168=4222 рубля, в годовом выражении плата составит 4222*12=50664 рубля. За эту сумму иностранец сможет работать исключительно в Белгородской области. При оформлении патента в другом регионе и его стоимость будет иной.

Для упрощения процедур получения патента итоговая его стоимость, как правило, указывается на сайтах органов власти, ведающих данными вопросами. Ознакомиться с ней можно как из официальных ресурсов данных органов, так и путем личного обращения, а иногда и с помощью телефонного звонка.

Патент на право иностранного гражданина трудиться на территории России выдается в форме документа установленного образца после внесения первого авансового платежа. При этом его действительность подтверждается оплатой очередных платежей.

В связи с этим все документы о совершенных платежах (квитанции) необходимо сохранять и предъявлять при требовании органов, осуществляющих регулирование и контроль в сфере трудовой миграции.

Кроме того, никто не застрахован от случаев, когда платеж, отправленный гражданином, не прошел надлежащим образом или поступил на невыясненные доходы получателя. В этом случае квитанция также пригодится, т.к. она будет служить единственным подтверждением осуществления платежа и поможет установить факт уплаты и дату его совершения.

Вот почему так важно знать, как оплачивать патент на право осуществления трудовой деятельности. Ведь помимо того, что неоплата очередного аванса или внесение его в нарушение порядка оплата влечет аннулирование документа и необходимость оформления нового, за это наступают и административные санкции. На сегодняшний день к нарушителю-иностранцу могут быть применены санкции в виде штрафа (размер которого может достигать 7 тыс. руб.) или административного выдворения с запретом на возвращение на 5-10 лет.

Патентная система налогообложения (ПСН) действует в России уже более 4 лет. Оплата патента в 2018 году — это уплата налога в государственный бюджет РФ.

Оплата вносится единожды или по частям — в соответствии с предполагаемым доходом. Необходимость подавать какую-либо отчетность в налоговую на данной системе налогообложения отсутствует. Для того чтобы перейти на ПСН, надо подать в ФНС соответствующее заявление за 10 дней до начала деятельности и дождаться одобрения.

ИП, принявшие решение оформить патент на целый год, могут сделать это только в начале января. Оплата вносится после получения одобрения инспекторами ФНС. Порядок перехода на ПСН установлен ст. 346 НК РФ.

Узнать стоимость патента можно в региональных законах. Именно эти нормативные акты определяют размер «патентного» дохода, и поэтому стоимость разрешения на осуществление одного и того же вида деятельности в разных регионах отличается. На специальном сервисе ФНС patent.nalog.ru также можно рассчитать стоимость патента, однако мы советуем вам сверять размещенные там данные с актуальными нормативными актами.

Как заплатить за патент? Ответ на этот вопрос напрямую связан со сроком действия разрешения. В соответствии с российским законодательством он составляет от 1 до 12 месяцев. Порядок оплаты патента будет следующим (п. 2 ст. 346.51 НК РФ):

- Если срок оформления менее 6 месяцев, полная сумма вносится единожды в любое время действия разрешения, но не позднее окончания срока его действия.

- Если срок оформления от 6 месяцев до года, то 1/3 суммы стоимости патента необходимо уплатить на протяжении 90 дней со дня начала его действия. Оставшиеся 2/3 суммы вносят в любое время, но не позднее срока окончания действия разрешения на ПСН. Во избежание просрочек рекомендуется разделить оставшуюся часть на равные доли и ежемесячно перечислять их в государственный бюджет.

Стоимость патента оплачивают авансом, а не по итогам работы на ПСН. Это является одним из основных недостатков данной системы.

Если предприниматель подал все необходимые документы в ФНС и его заявка была одобрена, ему нужно внести сумму налога в сроки, оговоренные в п. 2 ст. 346.51.

Сразу скажем, что оплата наличными деньгами сотрудникам ФНС невозможна. В налоговой службе предпринимателю выдадут квитанцию с общей стоимостью патента. По указанным в ней реквизитам необходимо перечислить денежные средства.

Это можно сделать несколькими способами:

- Внести нужную сумму в отделении Сбербанка или любого другого банка, в котором у вас открыт счет.

- Уплатить налоговый платеж онлайн через личный кабинет на официальном сайте Сбербанка. Если установить функцию автоплатежа, указанная сумма будет ежемесячно списываться со счета. Это поможет избежать просрочки по взносам.

- Внести платеж на официальном веб-ресурсе ФНС. Порядок действий будет таким: на сайте ведомства перейти в раздел «Заплати налоги», затем выбрать сервис «Заполнить платежное поручение» для ИП. Пользователю надо указать сведения о совокупном доходе, выбрать патентную систему и оплату основного платежа. Когда система сформирует КБК, следует указать персональные данные заявителя. На основе внесенной информации будет создана платежка.

ИП может поручить уплату налога через банк доверенному лицу. Но в этом случае понадобится нотариально оформленная доверенность.

Частный предприниматель может получить реквизиты для оплаты патента несколькими способами:

- запросить информацию в своем территориальном отделении налоговой службы;

- найти реквизиты самостоятельно на официальном портале ФНС.

Перечень обязательных реквизитов для оплаты на сайте ФНС представлен на схеме:

При оплате патента физлицам необходимо использовать КБК. Это 20-значные коды, используемые в качестве реквизитов для точного направления денежных средств. Их прописывают в определенных полях платежных поручений.

Актуальные КБК для оплаты патента следует указывать в поле «104» платежного документа. Если при заполнении платежки налогоплательщик допустил ошибку, неверно указав КБК, он может подать заявление об уточнении платежа в налоговую инспекцию. Вместе с заявлением надо приложить документы, подтверждающие платеж.

Просрочка оплаты патента: можно ли избежать наказания?

Оплата и продление патента должны осуществляться своевременно. В ином случае у предпринимателя возникнут проблемы с налоговыми органами.

До 2017 года ИП, забывших продлить патент, лишали права работать на ПСН и автоматически переводили на ОСНО. Но в 2017 году эти меры наказания были смягчены: даже если предприниматель просрочит уплату налога, он не потеряет право применять ПСН (письмо ФНС от 06.02.2017 № СД-19-3/19@).

Размер штрафа за несвоевременное перечисление налогов установлен ст. 122 НК РФ. На сегодняшний день он составляет 20% от суммы неуплаченного налогового платежа. Но этот штраф будет применен к предпринимателям только в том случае, если сотрудники налоговой службы по итогам проверки выявят неоплату или неполную оплату патента. Если оплата была произведена с нарушением сроков, нарушитель должен уплатить только пени за каждый день просрочки.

Повышение оплаты патента в 2018 году всё же произошло. Приказ Минэкономразвития РФ от 30.10.2017 № 579 стал основанием для повышения величины коэффициента-дефлятора, используемого для расчета потенциального годового дохода ИП на ПСН. В 2018 году он составил 1,481 (в 2017-м — 1,425).

В пп. 7 и 9 ст. 346.43 НК РФ указано, что максимальный потенциальный доход физлица не может превышать 1 млн руб., умноженного на коэффициент-дефлятор. Таким образом, предельная величина дохода составит 1,481 млн руб. (1 млн × 1,481). Полученное значение умножается на ставку патентного налога и делится на число месяцев в году. Региональные власти имеют право увеличивать размер потенциального годового дохода для отдельных видов деятельности в несколько раз.

Индивидуальные предприниматели, работающие на ПСН, оплачивают стоимость патента после получения одобрительного ответа в налоговой службе. Патент выдается на срок от 1 до 12 месяцев. В зависимости от срока его действия оплату необходимо проводить единожды или по частям. За несвоевременное перечисление налога насчитываются пени.

Позвольте представиться. Меня зовут Василий. Я уже более 15 лет являюсь частным предпринимателем. Я считаю, что в настоящее время являюсь профессионалом в своей области и хочу помочь всем посетителям сайта решать сложные и не очень задачи. Все данные для сайта собраны и тщательно переработаны для того чтобы донести в удобном виде всю требуемую информацию. Однако чтобы применить все, описанное на сайте всегда необходима консультация с профессионалами.