Сегодня предлагаем вашему вниманию статью на тему: "облагаются ли премии к праздникам страховыми взносами". Мы постарались в полной мере раскрыть тему и объяснить все доступным языком. Все свои вопросы вы можете задавать в комментариях к статье. Наш эксперт будет оперативно на них отвечать.

Содержание

- 1 Какими налогами и взносами облагается премия сотрудникам?

- 2 Премия к празднику: налогообложение и страховые взносы

- 3 Премии к празднику: Верховный суд разъяснил, когда такие выплаты не облагаются взносами

- 4 Облагается ли налогом премия за трудовые заслуги и в каком объеме в 2019

- 5 Облагаются ли премии к праздникам страховыми взносами?

Какими налогами и взносами облагается премия сотрудникам?

Премиальная часть дохода всегда относится к зарплате или нет?

Ответы на вопросы, облагается ли премия налогами и взносами и какие налоги платятся с премии сотрудникам, можно получить, если разобраться в том, что представляет собой премия.

Премия – стимулирующая или поощрительная выплата сотруднику, назначаемая за успешное выполнение должностных обязанностей. Также премия может выплачиваться к определенному событию.

Какие премии бывают, читайте здесь.

Включение премии в состав зарплаты не является обязательным. Но сделать это можно (ст. 129, 191 ТК РФ), и работодатели достаточно часто в разработанной ими системе оплаты за труд выделяют премиальную часть. Это позволяет им решить две задачи:

- влияния на заинтересованность работника в результатах своей трудовой деятельности;

- возможности регулирования за счет премиальной части величины расходов на оплату труда, относимых на затраты, и уплачиваемых с премии налогов.

Премия может иметь два источника ее выплаты:

- затраты — для премий, начисляемых в связи с достижениями трудового характера;

- чистую прибыль — для премиальных, выплачиваемых по случаю событий, не имеющих отношения к работе.

Независимо от источника выплаты премии могут входить в систему оплаты за труд. Но даже если премия не включена в стимулирующую часть оплаты труда, если она является разовой и выплачена за счет прибыли, она все равно остается доходом работника. И это определяет обязательность налогообложения премий.

Подробнее о документе, устанавливающем систему оплаты за труд, читайте в статье «Положение об оплате труда работников — образец – 2018 – 2019».

Рассмотрим, каким налогом облагается премия сотрудникам, а также какие страховые взносы нужно уплатить в бюджет.

Какими страховыми взносами облагают премию и платится ли с нее НДФЛ

Итак, каково же налогообложение премий сотрудникам в 2018-2019 годах, взимается ли с премии налог на доходы?

Поскольку стимулирующая выплата представляет собой часть зарплаты, то можно в отношении нее не задаваться вопросом, облагаются ли премии налогом на доходы и страховыми взносами. Безусловно, облагаются! Премия — это часть дохода сотрудника, и на нее, как и на прочие составные части оплаты за труд, необходимо начислить все страховые взносы на обязательное пенсионное, социальное и медицинское страхование и удержать НДФЛ.

Налогообложение премии сотрудникам подоходным налогом осуществляется с учетом норм гл. 23 НК РФ.

ОБРАТИТЕ ВНИМАНИЕ! Не облагаются НДФЛ премии за достижения в области образования, литературы и искусства, науки и техники, СМИ по перечню премий, утвержденному Правительством РФ (п. 7 ст. 217 НК РФ).

Налогообложение премии 2018-2019 годов страховыми взносами подчиняется положениям гл. 34 НК РФ и закона «Об обязательном социальном страховании от несчастных случаев…» от 24.07.1998 № 125-ФЗ.

Порядок выплаты премии по трудовому законодательству см. здесь.

Есть ли особенности у налогов на премию, которая оплачивается из чистой прибыли

Облагается налогами или нет премия 2018–2019 годов, выплачиваемая работнику за счет чистой прибыли, например, к праздничной дате?

Как доход, полученный работником, любые премиальные облагаются НДФЛ, и этот налог с премии работника необходимо удержать. Источник выплаты премии в данном случае не имеет никакого значения.

Облагаются ли премии страховыми взносами при их выплате за счет чистой прибыли?

Здесь акцент нужно делать не на источнике финансирования премии, а на ее связи с оплатой труда. Если премия трудовая, то и вопросов никаких быть не может: взносы уплачиваются. Если нет, возможны две точки зрения.

Чиновники считают, что на такую премию взносы тоже нужно начислить (п. 1 ст. 420 НК РФ и п. 1 ст. 20.1 закона от 24.07.1998 № 125-ФЗ, письмо Минфина от 25.10.2018 № 03-15-06/76608). Для целей обложения налогом на прибыль эти взносы в полном объеме можно учесть в расходах, уменьшающих базу по прибыли (подп. 49 п. 1 ст. 264 НК РФ, письмо Минфина России от 02.04.2010 № 03-03-06/1/220).

Против взносов с премий, не имеющих трудового характера, выступают суды.

Подробнее об этом читайте здесь.

Можно ли уменьшить сумму НДФЛ и взносов с премии в 2018-2019 годах

Налоговый кодекс не содержит положений, позволяющих не облагать налогами и взносами премии сотрудникам. Но если работнику компании назначается премия к знаменательному событию или празднику, например к Новому году, то можно оформить ее как подарок от работодателя. Согласно п. 28 ст. 217 НК РФ подарки, в совокупности составляющие 4 000 руб. за год, не подлежат налогообложению НДФЛ.

Чтобы не исчислять страховые взносы с подарков, их нужно оформить в виде гражданско-правовых отношений. Согласно п. 4 ст.420 НК доходы, полученные застрахованным лицом по договору ГПХ, предметом которого является переход права собственности на имущество, не подлежат обложению страховыми взносами. Для этого следует заключить с сотрудником письменный договор дарения в соответствии с положениями ст. 574 ГК РФ.

Под каким кодом показать премию в 2-НДФЛ см. здесь.

Облагается ли налогом премия к зарплате в 2018–2019 годах? Да, облагается! И как часть оплаты труда облагается не только налогом на доходы физлиц, но и всеми страховыми взносами. Источник, за счет которого начисляют премию, в данном случае значения не имеет. Если же премия нетрудовая, уплаты взносов можно избежать.

Премия к празднику: налогообложение и страховые взносы

Вадим Егоров, консультант по вопросам начисления зарплаты, социальных пособий и их налогообложения

Работникам учреждений могут быть выплачены премии к знаменательным датам. В частности, к 8 Марта – Международному женскому дню, 9 мая – Дню Победы, 12 июня – Дню России. Облагаются ли такие премии страховыми взносами, нужно ли включать «праздничные» деньги в состав расходов при исчислении налога на прибыль? Об этом и не только расскажет эксперт журнала «Учет в бюджетных учреждениях».

Премии, начисляемые работникам к праздничным дням, не связаны с производственными результатами и потому не считаются обоснованными затратами. Такие выплаты нельзя отнести к стимулирующим, и их не следует учитывать при исчислении налога на прибыль. Ведь они не соответствуют требованиям статьи 252 Налогового кодекса РФ. Такую позицию высказал Минфин России в письме от 24 апреля 2013 г. № 03-03-06/1/14283. К аналогичному выводу пришел ФАС Западно-Сибирского округа в постановлении от 19 февраля 2014 г. № А45-25321/2012. Суд решил, что расходы на выплату премии к Дню России и 8 Марта экономически необоснованны и не связаны с деятельностью организации.

Все новации законодательства, определяющие правила налогового учета в учреждениях, – в статьях и сервисах журнала «Учет в бюджетных учреждениях». Не забудьте оформить подписку!

Однако некоторые судьи не соглашаются с таким подходом. По мнению арбитражного суда Московского округа, суммы, выплаченные к празднику, можно учесть при расчете налога на прибыль (постановление от 5 декабря 2014 г. № А40-12724/2014). В рассмотренном случае премия к праздничному дню, единовременная и ежегодная, производилась в соответствии с требованиями правил трудового распорядка, наряду с иными стимулирующими и поощрительными выплатами, установленными в организации. То есть за добросовестное исполнение должностных обязанностей, повышение производительности труда, улучшение качества продукции (работ), безупречный долголетний труд, инициативность, новаторство в работе и другие достижения. Кроме того, любая премия, вне зависимости от того, как она поименована или к какой дате приурочена, побуждает сотрудника к труду. Это еще раз подтверждает стимулирующий характер таких выплат. Арбитры отметили также, что при решении вопроса о премировании по данному основанию учитывалось перевыполнение работниками плановых производственных показателей. Таким образом, выплаченные премии удовлетворяли критериям статьи 252 Налогового кодекса РФ. Следовательно, они правомерно учтены организацией в расходах при исчислении налога на прибыль на основании пункта 2 статьи 255 Налогового кодекса РФ.

Премии работникам, выплаченные, например, к майским праздникам, облагаются страховыми взносами. Бюджетные учреждения уплачивают страховые взносы (п. 1 ст. 5 Федерального закона от 24 июля 2009 г. № 212-ФЗ; далее – Закон № 212-ФЗ). Выплаты и иные вознаграждения, начисляемые в пользу физических лиц в рамках трудовых отношений и гражданско-правовых договоров, заключенных для выполнения работ, оказания услуг, признаются объектом обложения страховыми взносами. Это закреплено пунктом 1 статьи 7 Закона № 212-ФЗ. При этом выплаты, не облагаемые взносами, перечислены в статье 9 Закона № 212-ФЗ. Премии в ней не указаны.

Одна организация посчитала, что начислять взносы с премий не нужно. Она обосновала это тем, что суммы, выплаченные по данному поводу:

- не относятся к системе оплаты труда;

- не включены в условия трудовых договоров с работниками;

- не зависят от квалификации сотрудников, сложности, качества, количества, условий выполнения ими работы.

Это юрлицо исходило из посылки, что выплата разовых премий основана на коллективном договоре, регулирующем социально-трудовые отношения. Значит, их следует квалифицировать как выплаты социального характера. Почему был сделан такой вывод, непонятно, ведь в приказах организации было написано обратное. А именно: награждение работников имеет стимулирующий характер и связано с выполнением ими трудовой деятельности, периодом их работы в организации. Оценив материалы дела, Шестой арбитражный апелляционный суд все же посчитал, что на разовые премии нужно начислить страховые взносы (постановление от 22 декабря 2014 г. № 06АП-6521/2014).

Однако встречаются случаи, когда облагать премиальные выплаты взносами действительно не нужно. Примером здесь может служить постановление арбитражного суда Северо-Западного округа от 15 августа 2014 г. № А26-11504/2012. Организация выплатила работникам единовременные премии к праздничным датам – Дню защитника Отечества, 8 Марта, Дню весны и труда, Дню Победы. Страховые вносы на эти доходы сотрудников начислены не были. При проверке специалисты ПФР России указали, что единовременные премии к праздничным датам носят стимулирующий характер и поэтому облагаются взносами. Но организация посчитала это решение неправомерным и обратилась в суд. В итоге арбитры встали на сторону работодателя и сделали вывод, что эти премии, выплаченные работникам за счет нераспределенной прибыли, не считаются оплатой труда, а значит, правомерно не были включены юридическим лицом в базу для исчисления страховых взносов.

При вынесении решения судьи исходили из следующего. Премии были выплачены всем сотрудникам организации в равной сумме вне зависимости от занимаемой должности, трудовых результатов, сложности, количества и качества выполненной работы. При определении размера премий не учитывались оклады (тарифные ставки) сотрудников. Кроме того, выплата разовых премий к праздничным дням не была предусмотрена ни в трудовых договорах, заключаемых с работниками, ни в коллективном договоре. Поэтому сам факт обозначения спорных выплат в приказах как премии не может служить достаточным основанием для признания их частью оплаты труда. Отметим, что арбитры сослались также на постановление Президиума ВАС России от 14 мая 2013 г. № 17744/12, в котором была рассмотрена аналогичная ситуация.

Теперь разберемся, облагается ли страховыми взносами стоимость подарков работникам. Если руководитель учреждения решил поощрить своих сотрудников денежными подарками, то нужно заключить договор дарения, на основании которого будет произведена выплата. При этом письменная форма такого договора необходима только в том случае, когда учреждение преподносит работнику подарок стоимостью свыше 3000 руб. Об этом сказано в пункте 2 статьи 574 Гражданского кодекса РФ.

Выплаты и вознаграждения, производимые по договорам, предметом которых будет переход права собственности, не облагаются страховыми взносами (ч. 3 ст. 7 Закона № 212-ФЗ). К таким договорам относится и договор дарения. Следовательно, выдаваемые по договору дарения подарки работникам к праздникам, в том числе в виде денежных сумм, не нужно облагать взносами.

Расходы учреждения на проведение корпоративного праздника не облагаются страховыми взносами. Ведь их нельзя признать выплатами в пользу конкретных сотрудников (п. 4 письма Минтруда России от 24 мая 2013 г. № 14-1-1061).

С таким подходом согласен и ФАС Центрального округа. Он указал, что праздничные мероприятия непосредственно не связаны с выполнением работниками трудовых обязанностей и оплатой труда. Они могут проводиться и для всего коллектива организации, и для приглашенных граждан. Факт участия в мероприятии тех или иных лиц не свидетельствует о выплате организацией работникам вознаграждения стимулирующего или компенсирующего характера. На этом основании арбитры в постановлении от 21 сентября 2012 г. № А14-13077/2011 пришли к выводу, что на затраты на корпоративные мероприятия взносы начислять не нужно.

Злоупотребление служебными полномочиями и неправомерное начисление стимулирующих выплат может привести к тому, что поощрение обернется крупным штрафом. Например, председатель комитета финансов одной районной администрации очень хотела получить премию к 8 Марта. Не дождавшись решения главы администрации о премировании сотрудниц к празднику, она дала сотрудникам комитета финансов выходящее за пределы ее полномочий указание изготовить, подписать и исполнить приказ о выплате ей поощрения к Международному женскому дню. Однако по приговору Балаковского районного суда Саратовской области от 3 октября 2014 г. № 1-232/2014 председатель комитета финансов была осуждена за хищение имущества по ч. 3 ст. 160 Уголовного кодекса РФ. За незаконное получение премии в сумме 29245 руб. ей был назначен штраф в размере 190000 руб.

Многие работодатели поощряют успешных и добросовестных сотрудников премиальными выплатами. Порядок начисления таких сумм определяется в ЛНА – обычно это положение о премировании или по оплате труда. Премии могут выплачиваться по итогам месяца, квартала или года. А как осуществляется налогообложения этой части доходов? Начисляются ли страховые взносы на премию или нет? Разберемся в нормативных нюансах.

Если рассматривать премию как вид вознаграждения с точки зрения трудового законодательства, этот вид выплат является заработком персонала (стат. 129 ТК). Точнее говоря, это стимулирующие суммы, назначением которых считается поощрение особо активных и добросовестных специалистов. В связи с этим с премий начисляются страховые взносы в общем порядке и по нормам п. 1 стат. 420 НК РФ.

Выдача премии не относится к обязанностям работодателей. Поощрять работников или нет – решает каждое предприятие самостоятельно (стат. 191 ТК РФ). Порядок расчетов определяется в ЛНА компании. Как показывает практика, получение «голого» оклада не способствует мотивации сотрудников. В то же время распределение премий помогает влиять на результаты труда персонала.

Источником выдачи поощрительных выплат может быть или чистая прибыль по случаю, к примеру, праздничных дат, или затраты предприятия. Во втором варианте премии начисляются по результатам труда и выплачиваются с определенной периодичностью. В ФОТ премиальные суммы включаются в общем порядке вне зависимости от источников финансирования. Вся премия облагается страховыми взносами по нормам глав. 34 НК. Даже те суммы, которые выдаются за счет оставшейся в распоряжении фирмы чистой прибыли, признаются доходами сотрудников, а значит, подпадают под налогообложение.

Особенности начисления с премиальных выплат взносов:

- С премий работников исчисляются взносы по обязательному медицинскому, социальному (ВНиМ) и пенсионному страхованию, а также по травматизму.

- Не влияет на порядок начисления взносов, отражен или нет в договорных условиях пункт о выплате премий.

- На премию за счет чистой прибыли страховые взносы начисляются по общепринятым правилам, то есть согласно законодательным нормам. Это же правило верно и при выдаче премиальных сумм по итогам работы увольняющемуся работнику.

- Исчислить взносы требуется в месяце выплаты премии, а за какой период выдается такое вознаграждение значения не имеет.

А бывают ли премии, не облагаемые страховыми взносами? И в каких случаях они выдаются? Такие выплаты начисляются в двух случаях:

- К праздничным дням – если персонал предприятия получает к какому-либо празднику одинаковые суммы, такие выплаты не связаны с результатами труда. Нужно ли начислять с них страховые взносы? Ответ зависит от названия вознаграждения. Если работодатель оформит разовый доход не как премию, а скажем как подарок, обязанности по расчету взносов не возникает (п. 4 стат. 420). Но при этом потребуется правильно оформить выплату – составить ГПД на дарение по требованиям стат. 574 ГК.

- В любое время как матпомощь – в соответствии с подп. 11 п. 1 стат. 422 НК такие суммы не облагаются взносами, если не превышают 4000 руб. в год на каждого работника.

Если рассматривать обозначенные выше виды вознаграждений с точки зрения налоговой оптимизации, такие методы считаются вполне законными. Однако увлекаться экономией на передаче денег в виде подарков не нужно: проверяющие могут расценить подобные доходы как премиальные выплаты и доначислить причитающиеся суммы взносов.

Предположим, по итогам 2 квартала предприятие оптовой торговли премирует своих работников за успешные продажи. Общая сумма премиальных выплат составляет 120000 руб. Бухгалтер начислит взносы в следующем размере:

- В части социальных платежей – 120000,00 х 2,9 % = 3480,00 руб.

- В части пенсионных платежей – 120000,00 х 22 % = 26400,00 руб.

- В части медицинских платежей – 120000,00 х 5,1 % = 6120,00 руб.

- В части травматизма – 120000,00 х 0,2 % (присвоенный ФСС тариф) = 240,00 руб.

Проводки по премиальному вознаграждению составляются по дебету счета затрат и кредиту счета расчетов с сотрудниками. Типовые записи выглядят так:

- Д 20 (44, 26, 91, 25) К 70 – отражено начисление премии в учете.

- Д 70 К 68 – отражено удержание с выплаты подоходного налога.

- Д 20 (44, 26, 91, 25) К 69 – выполнено начисление взносов.

- Д 70 К 50 (51) – произведены расчеты с персоналом по премиальным выплатам.

Премии к празднику: Верховный суд разъяснил, когда такие выплаты не облагаются взносами

Премия к празднику, которая выплачивается в одинаковом размере всем работникам, независимо от их трудовых успехов, страховыми взносами не облагается. К такому выводу пришел Верховный суд в определении от 27.12.17 № 310-КГ17-19622 .

На основании локального акта (Положения о премировании) организация выплатила каждому работнику денежную премию в размере 15 тысяч рублей в связи с празднованием Нового года.

Обнаружив, что на эти выплаты не были начислены взносы «на травматизм», проверяющие из ФСС доначислили взносы, пени и выписали штраф. Аргументы контролеров таковы. Спорные выплаты являются элементами оплаты труда, получаемой в рамках трудовых отношений. Организации вправе не начислять взносы только на те выплаты, которые перечислены в статье 20.2 Федерального закона от 24.07.98 № 125-ФЗ. Вознаграждение работникам к праздничным датам в данном перечне нет. Значит, эти суммы облагаются взносами.

Суды всех инстанций, включая Верховный суд, поддержали организацию, указав на следующее. Положением о премировании предусмотрена выплата единовременных премий производственного характера и премий к праздникам. При этом в локальном акте четко сказано, что «производственные» премии выплачиваются за добросовестное выполнение работы, рациональное использование материальных ресурсов, эффективность работы и т.п. Размер такой премии зависит от оклада и выполненной работы.

«Праздничные» премии не несут производственного характера и не предусматривают стимулирующего значения; не зависят от квалификации, должности и характера выполнения работы; выплачиваются по решению единственного акционера на основании приказа и за счет чистой прибыли. Размер этой премии является единым для каждого работника, независимо от должности и оклада.

В рассматриваемой ситуации премии к праздникам выплачивались всем работникам в одинаковом размере и не были связаны с выполнением работниками трудовых обязанностей. Следовательно, оснований для начисления взносов «на травматизм» нет.

Облагается ли налогом премия за трудовые заслуги и в каком объеме в 2019

Премия — это особое поощрение, стимулирующее рост производительности труда сотрудников предприятия. Она предоставляется не во всех случаях, порядок ее начисления индивидуален на каждом предприятии. Существует несколько видов премий: за трудовые заслуги и достижения, коллективная и индивидуальная, регулярная и разовая, за выслугу лет и пр.

Премия наряду с заработной платой является одной из составляющих оплаты труда и потому подлежит обязательному налогообложению. Мало того, она попадает и под страховые взносы. Однако, существует особый перечень премий, которые не облагаются налогами. Все эти вопросы утверждены законодательством и имеют нормативное регулирование.

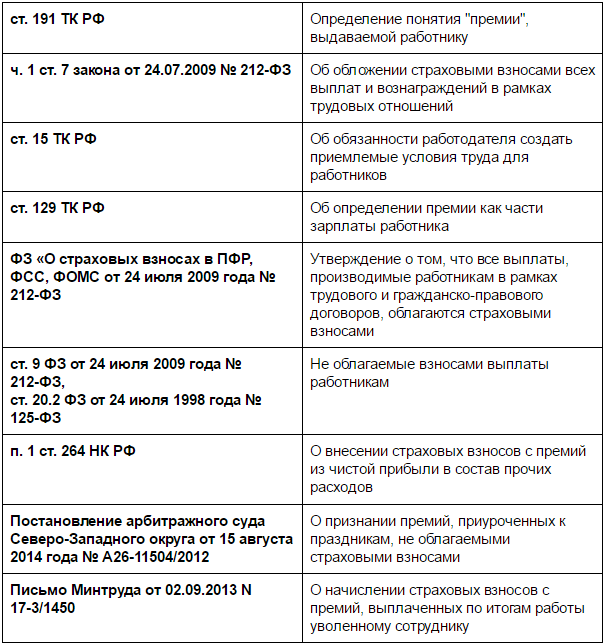

Нормативное регулирование позволяет точно установить, какие премии подлежат налогообложению, а какие — нет. Каждая статья Российского Законодательства раскрывает конкретный вопрос по этой теме:

- Пункт 7 статья 217 НК РФ утверждает перечень премий, которые не подлежат налогообложению,

- Закон об обязательном страховании от 24. 07. 1998 г. №125-ФЗ и положение НК РФ гл. 34 регулируют вопросы налогообложения премий,

- Статьи 129 и 191 ТК РФ дают определение понятию «трудовая премия»,

- Пункты 6 и 1 статьи 208 НК РФ представляют перечень облагаемых и необлагаемых доходов,

- Часть 1 статья 7 ФЗ от 24. 07. 2009 №212-ФЗ регулирует вопрос начисления страховых взносов в фонды внебюджетные,

- Письмо ФНС от 07. 04. 2019 №БС-4-11/5756 и пункт 6 статьи 226 НК РФ регулируют вопросы сроков удержания средств с премии,

Регулируют вопрос признания премий в расходах следующие положения:

- Пункт 2 статья 255,

- Пункт 4 статья 272 НК РФ,

- Статья 346.16 НК РФ,

- Статья 264,

- П. 21 статья 270 НК РФ,

- ФНС от 01. 04. 2019 №КЕ-4-3/5165,

- Письма Минфина №03-03-06/1/606 от 22.09.2019 г.,

- Письмо Минфина №03-03-03/1/33167 от 09. 07. 2019 г.

Для грамотного отражения премии в расчетном листке опираются на следующие нормативные документы:

- Статья 136 ТК РФ,

- Приложение №1 и №3 к Приказу ФНС №ММВ-7-3/611 от 17. 11. 2019 года,

- Приложение №1 к Приказу ФНС №ММВ-7-11/387 от 10. 09. 2019 года.

Дата признания дохода для налогообложения премий

Поскольку премия является доходом (источник выплаты премии роли в этом случае никакой не играет), то:

Это касается любой премии за редким исключением, перечень их утвержден Правительством Российской Федерации. Помимо этих основных выплат осуществляются удержания и по прочим пунктам:

Законом РФ регулируется величина всех взносов.

Некоторые виды поощрения не подлежат налогообложению. В тех случаях, когда премия выплачивается за исключительные заслуги и достижения в области науки, литературы, образования и искусства, она не подлежит налогообложению. Существует еще один момент — если премию оформить в качестве подарка к какому-либо знаменательному событию, то есть возможность избежать налогообложения. Здесь присутствует несколько нюансов:

- Сумма такой премии не должна превышать 4000 рублей,

- При оформлении такой премии необходимо заключить договор дарения с сотрудником, опираясь на положение ст. 574 ГК РФ.

Каждая премия отражается в 2-НДФЛ под соответствующим кодом:

- Премия, которая предусмотрена трудовым договором, отражается в справке под кодом 2002,

- Если премиальные являются денежным вознаграждением в совокупности с присвоением почетного звания, то в справке такая премия отражается также под кодом 2002,

- Если для выплаты премии используют особые фонды целевого финансирования, то такое вознаграждение отображается под кодом 2003,

- Остальные выплаты, такие, как «за выслугу лет» и пр. отражаются под единым кодом 2000.

Отражение премий в расчете 6-НДФЛ

Как нужно учитывать в 2-НДФЛ разные виды премиальных выплат, расскажет это видео:

Облагаются ли премии к праздникам страховыми взносами?

Нередко организации выплачивают работникам премии к государственным праздникам, например мужчинам — к 23 февраля, женщинам — к 8 марта. Могут быть предусмотрены не премии, а памятные подарки. Естественно, возникают вопросы, как это влияет на расчеты с бюджетом по налогам и взносам.

Для снижения риска споров с налоговиками возможность выплаты премий или выдачи подарков следует закрепить в коллективном договоре или локальном акте, допустим, в положении о премировании. Это будет документальным обоснованием расходов.

Итак, на что стоит обратить внимание бухгалтеру?

Для учета расходов по налогу на прибыль не имеет значения, выплачивает организация премию или дарит подарок. Для удобства будем говорить о премии.

Как и любой расход, премия должна отвечать всем общим критериям[1], установленным Налоговым кодексом РФ:

• документальное подтверждение (как раз здесь и нужен коллективный договор или локальный нормативный акт (далее — ЛНА). Кроме того, нужно подтверждение, что премии получены работниками);

• направленность на получение прибыли.

Позиция Минфина России уже долгое время такова: премии к праздничным датам учесть в расходах нельзя[2], потому что:

• они не связаны с производственными результатами работников;

• при определении базы не учитываются любые вознаграждения, выплачиваемые помимо указанных в трудовом договоре[3];

• премии к праздничным датам нельзя назвать обоснованными или направленными на получение прибыли[4].

Однако суды нередко встают на сторону работодателей, когда премии закреплены в коллективном договоре или ЛНА как стимулирующие и зависят от производственных результатов (см., например, Постановление АС Московского округа).

В последнее время практики по этому вопросу на уровне кассации нет. Принимая же решение спорить об учете в расходах премии, имейте в виду: в этом случае доказать, что с премий не нужно платить страховые взносы, будет гораздо сложнее.

Здесь речь идет только о выдаче подарков. Минфин России считает, что организация должна уплатить НДС с подарков, переданных работнику. Но есть и плюс: «входной» налог можно принять к вычету. Обращаем внимание, что для вычета нужны счета-фактуры и соответствующие первичные документы, поэтому передачу подарка лучше оформить письменно.

НДФЛ с праздничных премий нужно будет удержать и заплатить. Но есть одна сложность — что будет датой фактического получения дохода[5]. От этого зависит срок перечисления налога в бюджет и правильность заполнения 6-НДФЛ.

Если премия признается стимулирующей выплатой и частью оплаты труда, датой фактического получения дохода будет считаться последний день месяца, за который она выплачена[6]. Так разъясняет ФНС. Если же вы сможете доказать, что к оплате труда эта премия отношения не имеет, датой фактического получения дохода будет день ее выплаты работнику[7]. Подобный подход налоговая служба предлагает использовать для отражения выплат к юбилею.

Что касается подарков, то это доход в натуральной форме. Соответственно, по прямому указанию Налогового кодекса РФ удержать налог нужно будет при первой денежной выплате работнику[8].

Вопрос о том, считается ли выплата или подарок к празднику оплатой труда, будет наиболее принципиальным при расчете страховых взносов.

Минфин России говорит о том, что с таких премий всегда нужно платить взносы.

Однако судебная практика на стороне работодателя: если премия зафиксирована в коллективном договоре, она может быть социальной. Социальные выплаты не являются компенсационными или стимулирующими, они не зависят от квалификации работников, сложности и качества выполняемой ими работы. Значит, премии или подарки к праздничным датам, которые не зависят от производственных результатов работников, суды считают социальной выплатой и освобождают от начисления взносов (например, АС Западно-Сибирского, Уральского и Северо-Западного округов). Этого подхода придерживался и Верховный Суд РФ, рассматривая спор о премиях к Новому году.

Таким образом, если организация хочет свести на нет споры с налоговиками, то, выплачивая своим работникам премии к 23 февраля или 8 марта, ей стоит не включать в расходы по налогу на прибыль эти суммы и заплатить НДФЛ и взносы. Однако если работодатель готов спорить, то шансы доказать в суде право не начислять взносы достаточно велики. Добиться права учитывать премии в расходах будет сложнее.

[1] Абзац 2 п. 1 ст. 252 Налогового кодекса РФ (далее — НК РФ).

Премия – поощрительная денежная выплата добросовестно работающему сотруднику. По решению работодателя она может быть разовой, ежемесячной, ежеквартальной. Это полностью прерогатива начальства, законом не предусмотрен особый режим стимулирования хороших работников предприятий. График выдачи премий должен быть закреплен во внутреннем положении компании. В данной статье мы рассмотрим, облагается ли премия страховыми взносами и в каких случаях действуют исключения.

В каких случаях премия облагается страховыми взносами

Понятие трудовых отношений: по законам, это взаимодействие между работником и работодателем, заключающееся в личном исполнении сотрудником трудовых функций, выгодных начальнику и выполненных под его наблюдением, за что он получит денежное вознаграждение. В то же время служащий обязуется подчиняться штатному расписанию и правилам трудового процесса компании. Образование сотрудника должно соответствовать занимаемой должности и выполняемым обязанностям. Работодатель, в свою очередь, должен обеспечивать приемлемые условия работы, которые соответствовали бы требованиям трудового кодекса РФ.

Премия неразрывно связана с трудовым процессом, а значит относится к заработку сотрудника. Как и на заработную плату, страховые взносы начисляются на премиальные. Не имеет значения, трудовой договор был заключен между работником и организацией, или гражданско-правовой. И не важна категория плательщика, будь то юридическое лицо, нотариус или адвокат (частные практики) или индивидуальный предприниматель. Читайте также статью: → “Учет премии при расчете отпускных, больничного, декретных. Примеры”

Бывает так, что уволенному сотруднику при увольнении вместе с расчетом заработной платы выдают премиальные деньги по результатам работы в фирме. Так как данная поощрительная выплата делается в качестве награждения за проделанную работу, она считается связанной с трудовым процессом, то есть облагается страховыми взносами на общей основе.

Вопросы обычно вызывает премия за счет чистой прибыли. Такая премия также облагается страховыми взносами, которые относят затем в перечень прочих расходов. В данном вопросе не различаются премии, снижающие размер налогооблагаемой базы, и другие премиальные выплаты.

При обложении взносами премий не имеют влияния следующие моменты:

- факт определения премии в договоре с сотрудником,

- источник премиальных денег (чистая прибыль и прибыль прошедших налоговых периодов, которая не была распределена),

- вид премий.

Рассмотрим подробнее, какие премии не облагаются налогом:

Не облагаются взносами на ОПС любые выплаты следующих категорий граждан:

– очникам за занятия в официальных студотрядах по трудовым или по гражданско-правовым соглашениям.

Облагается ли премия страховыми взносами: база для начисления страховых взносов

Законами определена максимальная граница сумм, подлежащих обложению страховыми взносами. На данный момент это следующие величины:

- Для взимания взносов в Пенсионный Фонд: 796 тысяч рублей;

- Для взносов в ФСС: 718 тысяч рублей;

- Для взносов на медицинское страхование границы не устанавливаются.

Когда сумма денежных поступлений в пользу работника предприятия (в том числе любые виды премиальных выплат) превысила данные числа, превышающие суммы вычитаются из базы учета взносов в ФСС и продолжают облагаться взносами в ПФР, но уже по заниженной ставке 10%. При перечислении взносов в документах прописывают полные суммы вплоть до копеек. Читайте также статью: → “Расчет и начисление годовой премии работникам”

Если разовая премия была начислена отдельным сотрудникам, или она была выдана всем работникам, но не в равной степени, она будет облагаться страховыми взносами. То же самое касается разовых выплат, не оформленных как подарок подписанием договора дарения.

В независимости от того, упоминается ли премия в трудовом соглашении, и какая организацией выбрана система налогообложения, сумма премии должна облагаться взносами на социальное, пенсионное и медицинское страхование.

Бухгалтерский учет обложения премий страховыми взносами: проводки

Рассмотрим подробнее бухгалтерский учет обложения премий страховыми взносами:

Сдача отчетности по страховым взносам

(Когда число служащих в организации не превышает 25 человек)

(Для предприятий, в которых трудится 25 человек и более)

Бухгалтерские проводки:

- Начисление страховых взносов, отчисление страховых платежей от несчастного случая и профессиональных заболеваний с премии

ДЕБЕТ 91-2 КРЕДИТ 69-1

- Начисление взносов во внебюджетные фонды, отчисление платежей в пенсионный фонд, фонд социального страхования и фонд медицинского страхования

ДЕБЕТ 08(91-2) КРЕДИТ 69-1(69-2, 69-3)

Как оформить необлагаемую страховыми взносами премию

Если вы не относитесь к особым категориям граждан, денежные поступлениях которых не подлежат обложению страховыми взносами, единственный вариант для вас – оформить договор дарения на денежное поощрение сотруднику, превратив тем самым премиальные деньги в денежный подарок. Тогда, по закону, средства будут отчуждены в пользу нового собственника по гражданско-правовому договру, а сбор с таких выплат страховых взносов не предусмотрен.

Непроизводственные премиальные нельзя включать в перечень расходов в целях уменьшения налогооблагаемой базы по налогу на прибыль организации. Если же удалось доказать, что подобные премии все же можно считать связанными с трудовыми процессами, учитывать их предстоит так же, как производственные премии. Их нужно будет внести в список затрат на оплату труда.

Если компания платит налоги по общей системе налогообложения, дата признания затрат на премиальные выплаты зависит от того, к каких затратам их относят: прямым или косвенным. Косвенные затраты учитываются в день начисления, прямые – по мере получения дохода от произведенной продукции и оказанных услуг (т.к. они учтены в их стоимости). Читайте также статью: → “Учет амортизационной премии: проводки, расчет”

Рассмотрим подробнее нормативные акты:

Ошибка: Бухгалтерский учет премиальных средств в отчетном периоде, за успешную работу в котором поощряются служащие.

Комментарий: Премии должны быть учтены в том налоговом периоде, в котором они были фактически выплачены сотрудникам. Если, к примеру, в ноябре служащие получили премию за добросовестный труд в период с июля по сентябрь, перечисленные им деньги должны быть учтены в ноябре месяце.

Ошибка: Распределение праздничных премий сотрудникам в неравных размерах и не начисление на них страховых взносов.

Комментарий: Если размер премий, выдаваемых к праздничному дню, будет не одинаковым для всех служащих, станет очевидным поощрение отдельных работников за более выдающиеся успехи в работе. А это будет означать, что премия неразрывно связана с трудовым процессом. Такие премии облагаются страховыми взносами.

Ошибка: Внесение сумм разовых премий, приуроченных к праздничным дням, в перечень расходов при расчете налога на прибыль предприятия.

Комментарий: Разовые премии можно вычесть из налогооблагаемой базы только при одновременном соблюдении следующих условий: премиальные упоминаются в трудовом соглашении, они начисляются за успехи в производственном процессе.

Вопрос №1: Можно ли каким-либо образом признать разовые премии, выданные служащим в связи с праздниками, связанными с трудовыми процессами, чтобы стало законным включение их в расходы и уменьшение таким образом налогооблагаемой базы по налогу на прибыль?

Вопрос №2: Какие премиальные средства можно при учете отнести к прямым расходам?

Ответ: К прямым затратам возможно отнести премии, выдаваемые на фирмах, специализирующихся на производстве продукции или выполнении каких-либо работ, или это может быть фирма, предлагающая оказание услуг.

Вопрос №3: Можно ли снизить налогооблагаемую базу по налогу на прибыль на размеры выплаченных премий, приуроченных к праздничным дням?

Ответ: Такие премии не имеют отношение к поощрению сотрудников за успехи в производственном процессе, то есть они не оказывают влияние на повышение доходов компании, а значит их нельзя учесть при уплате налога на прибыль.

Санкт-Петербург, Ленинградская область звоните: +7 (812) 317-60-16

Из других регионов РФ звоните: 8 (800) 550-34-98

Позвольте представиться. Меня зовут Василий. Я уже более 15 лет являюсь частным предпринимателем. Я считаю, что в настоящее время являюсь профессионалом в своей области и хочу помочь всем посетителям сайта решать сложные и не очень задачи. Все данные для сайта собраны и тщательно переработаны для того чтобы донести в удобном виде всю требуемую информацию. Однако чтобы применить все, описанное на сайте всегда необходима консультация с профессионалами.