Сегодня предлагаем вашему вниманию статью на тему: "новый единый расчет по страховым взносам в фнс в 2019 году". Мы постарались в полной мере раскрыть тему и объяснить все доступным языком. Все свои вопросы вы можете задавать в комментариях к статье. Наш эксперт будет оперативно на них отвечать.

Содержание

- 1 Форма расчета по страховым взносам изменится с 2019 года

- 2 Сроки сдачи расчетов по страховым взносам в 2019 году: единая таблица

- 3 ЕРСВ – расчет по страховым взносам за 2018 год в 2019 году

- 4 Рекомендации ФНС России по заполнению расчета по страховым взносам в 2019 году

- 5 Тарифы страховых взносов на 2019 года: таблица со ставками

- 6 Расчет по страховым взносам за 1 квартал 2019 года заполняется с учетом разъяснений ФНС России

- 7 Самые важные изменения в налоговом законодательстве в 2019 году

Форма расчета по страховым взносам изменится с 2019 года

ФНС разработала новую форму расчета по страховым взносам, порядок заполнения, а также электронный формат представления. Проект соответствующего приказа опубликован на Едином портале для размещения проектов НПА.

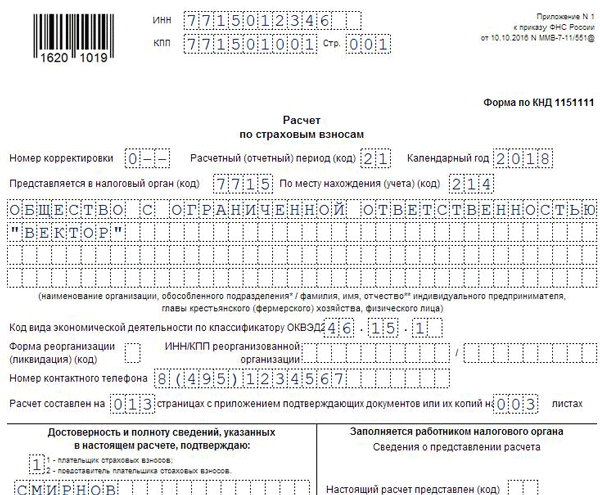

Напомним, в настоящее время действует форма расчета, утвержденная приказом от 10.10.2016 № ММВ-7-11/551@.

В обновленной форме расчета эксперты ФНС сократили состав приложений к разделу 1, а также ввели дополнительные поля сразу в нескольких листах расчета.

Так, в разделе 1 «Сводные данные об обязательствах плательщика страховых взносов» расчета появляется новое поле «Тип плательщика (код)».

В нем указывается «1», если выплаты и иные вознаграждения в пользу физических лиц в последние три месяца расчетного периода фактически осуществлялись и «2», если выплаты в пользу физлиц в последние три месяца не осуществлялись.

Подраздел 1.4 «Расчет сумм страховых взносов на дополнительное социальное обеспечение членов летных экипажей воздушных судов гражданской авиации, а также для отдельных категорий работников организаций угольной промышленности к разделу 1» в новой форме становится приложением 1.1.

В приложении 2 «Расчет сумм страховых взносов на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством к разделу 1» ниже поля «Количество застрахованных лиц, всего (чел.)» введено новое поле «Количество физических лиц, с выплат которым исчислены страховые взносы, всего (чел.)».

В разделе 3 «Персонифицированные сведения о застрахованных лицах» поле «Номер корректировки» переименовано в «Признак аннулирования сведений о застрахованном лице».

При этом отмечается, что в этом поле ставится «1» при аннулировании ранее представленных сведений по данному застрахованному лицу. Также признак аннулирования сведений о застрахованном лице заполняется при корректировке данных о физическом лице. При первичном представлении расчета данный признак не заполняется.

Кроме того, из расчета исключаются два приложения (8 и 9) к разделу 1, которые в настоящее время отведены для сведений, необходимых для применения пониженных тарифов страховых взносов.

Предполагается, что новая форма расчета будет применяться с отчетности за первый квартал 2019 года.

В решениях «1С:Предприятие» обновленная форма расчета по страховым взносам, формат представления в электронном виде будут поддержаны после утверждения соответствующего приказа ФНС России, его регистрации в Минюсте России и опубликования в установленном порядке с выходом очередных версий. О сроках см. в «Мониторинге изменений законодательства» .

Сроки сдачи расчетов по страховым взносам в 2019 году: единая таблица

ФНС утвердила новую форму расчета по страховым взносам, порядок заполнения, а также электронный формат представления. Она применяется с отчетности за первый квартал 2019 года.

Прежняя форма расчета, утвержденная приказом от 10.10.2016 № ММВ-7-11/[email protected], больше не действует.

В новой форме ЕРСВ сокращен состав приложений к разделу 1, а также появились дополнительные поля в нескольких листах расчета, например:

- в разделе 1 «Сводные данные об обязательствах плательщика страховых взносов» расчета появляется новое поле «Тип плательщика (код)»;

- подраздел 1.4 «Расчет сумм страховых взносов на дополнительное социальное обеспечение членов летных экипажей воздушных судов гражданской авиации, а также для отдельных категорий работников организаций угольной промышленности к разделу 1» в новой форме стал приложением 1.1;

- в приложении 2 «Расчет сумм страховых взносов на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством к разделу 1» ниже поля «Количество застрахованных лиц, всего (чел.)» введено новое поле «Количество физических лиц, с выплат которым исчислены страховые взносы, всего (чел.)»;

- в разделе 3 «Персонифицированные сведения о застрахованных лицах» поле «Номер корректировки» переименовано в «Признак аннулирования сведений о застрахованном лице».

Также из расчета исключены два приложения (8 и 9) к разделу 1, которые раньше предназначались для сведений, необходимых для применения пониженных тарифов страховых взносов.

Когда сдавать расчет в 2019 году: таблица со сроками

Расчет по страховым взносам необходимо сдать не позднее 30 числа месяца, следующего за отчетным периодом (п. 7 ст. 431 НК РФ). Если дата выпала на выходной или нерабочий праздничный день, то срок сдачи переносится на первый рабочий день (п. 7 ст. 6.1 НК РФ).

Единый расчет по страховым взносам-2019, форма которого является унифицированной, подается работодателями в ФНС. До 2017 года функции администратора страховых отчислений выполняли страховые фонды, после реформирования этого сегмента государственного мониторинга контроль взносов стал частью работы налоговых инспекций. Исключение было сделано только в отношении взносов на травматизм, по ним отчетность по-прежнему собирается Фондом соцстрахования.

Когда был введен расчет по страховым взносам (форма для сдачи в ИФНС)

После изменения администратора страховых отчислений потребовалось обновление отчетных форм. Налоговики преобразовали отчетность по разным видам взносов в один документ, приблизив его формат к налоговым декларациям. Измененный «Расчет по страховым взносам», бланк которого был утвержден отдельным приказом ФНС (документ датирован 10 октября 2016 г., ему присвоен регистрационный номер ММВ-7-11/551@), подается работодателями с 1 квартала 2017 года. Одновременно с введением такого формата отчетности по страховым отчислениям были выведены из системы документооборота РСВ-1, РСВ-2 и РВ-3.

В ФНС нанимателями «Расчет по страховым взносам» (форма 1151111) должен представляться ежеквартально (по итогам квартала, полугодия, девятимесячного интервала и за год). Разработанный налоговиками действующий «Расчет по страховым взносам» (скачать бланк можно ниже) в полном формате включает 24 листа. Сдаче подлежат только те страницы, в которые введены данные. Если для внесения сведений в отдельные листы у работодателя нет оснований, такие блоки отчета не надо включать в комплект документов, отправляемых в контролирующую структуру.

Единый расчет по страховым взносам 2019 – бланк изменят или нет?

С начала 2019 года предполагается актуализировать форму отчетности по страховым перечислениям работодателей. Об этом свидетельствует находящийся на обсуждении проект Приказа ФНС . Форма «Расчет страховых взносов» в 2019 году будет отличаться от текущей версии отчета несколькими параметрами:

титульный лист обновится за счет добавления в него полей для отображения сведений по обособленным подразделениям, которые были закрыты;

содержание приложений приведут в соответствие с изменившимися нормами применения пониженных тарифов по страховым взносам;

сократится перечень приложений, которыми дополнялся Раздел 1;

раздел 3 в обновленном варианте отчета будет занимать одну страницу вместо двух.

Как будет выглядеть «Расчет по страховым взносам» 2019? Скачать бланк, который предполагается использовать в 2019 году, из проекта приказа ФНС можно ниже, но при этом нужно учитывать, что представленный в проекте образец может подвергаться изменениям, так как правовой акт находится на стадии рассмотрения.

Внутри разделов и приложений планируется изменить некоторые детали. Например, в разделе 1 добавится поле, идентифицирующее тип плательщика посредством проставления кода. Если работодатель за последний трехмесячный интервал не осуществлял выплат по оплате труда, он должен обозначить этот факт шифром «3», если выплаты имели место, ставится код «1». Также раздел 1 будет содержать данные о взносах лишь за последние три месяца (без нарастания с начала года).

Приложение 2, дополняющее данные раздела 1, обновлено за счет введения в него новой строки, показывающей численность работников, с чьих доходов в рассматриваемом временном диапазоне были исчислены страховые взносы.

В Разделе 3 данные о номере корректирующей формы по застрахованному лицу будут заменены строкой с признаком аннулирования информации.

В подразделы 1.1 и 1.2 включат сведения о вычетах из облагаемой страхвзносами базы по п. 8 ст. 421 НК РФ.

«Расчет по страховым взносам»-2019, бланк из непринятого пока проекта приказа ФНС, не будет содержать приложений, посвященных пониженным тарифам страховых отчислений. В текущем отчете для их фиксации предназначено два приложения – 8 и 9.

Подраздел 1.4, посвященный суммам дополнительного соцобеспечения физическим лицам, являющимся членами летных экипажей в сфере гражданской авиации, и некоторым работникам угольной промышленности, стал отдельным приложением, ему присвоен номер 1.1.

После завершения этапа обсуждения и рассмотрения проекта приказа ФНС об изменении формы отчетности по взносам действующий Приказ № ММВ-7-11/551@ утратит актуальность. Предполагается, что обновленный вариант отчетного документа будет введен в систему документооборота работодателей и ФНС с отчетности за 1 квартал 2019 года.

Как заполнить расчет по страховым взносам за 2018 год, читайте здесь.

ЕРСВ – расчет по страховым взносам за 2018 год в 2019 году

Что представляет собой расчет по страховым взносам

Расчет по страховым взносам – ЕРСВ или РСВ (лишняя буква в первой аббревиатуре соответствует определению «единый») – представляет собой совсем не те отчеты форм РСВ-1 и РСВ-2, которые до 2017 года подавались в ПФР. Почему? Потому что в связи с внесением с 2017 года в НК РФ всех правил работы со страховыми взносами (кроме платежей на травматизм), до этого содержавшихся в разных законах, контроль за их начислением и уплатой перешел к налоговым органам.

То есть вся отчетность по взносам, которая ранее представлялась в 2 фонда (ПФР и ФСС), начала сдаваться в ИФНС. Поскольку страховые взносы в такой ситуации оказались всего лишь частью платежей налогового характера, рациональными действиями в отношении формируемой по ним отчетности стали:

- создание сводной формы отчета, объединившей в себе те данные, которые раньше вносились в 4 формы:

- РСВ-1 — в отношении взносов в ПФР и ФОМС, начисляемых большинством работодателей;

- РСВ-2 — в части платежей в те же фонды, но начисляемых главами фермерских хозяйств;

- РСВ-3 — в отношении взносов, направленных на дополнительное соцобеспечение работников определенных категорий;

- 4-ФСС — в части взносов в соцстрах на страхование по нетрудоспособности и материнству;

- унификация сроков сдачи новой формы, оказавшихся средними между сроками, действовавшими ранее для сдачи отчетов РСВ-1 и 4-ФСС в соответствующие фонды.

Нового в содержании сводного РСВ в сравнении с отчетами, делавшимися для фондов, немного. Оно сокращено за счет исключения из него:

- итогов расчетов с каждым из фондов на начало года и на конец периода отчета;

- данных о документах по уплате взносов;

- персональных сведений о стаже работников.

То есть отчет по взносам, сдаваемый в ИФНС, приобрел облик, близкий к виду традиционного налогового отчета, сохранив при этом особенности, присущие отчетности по страховым взносам, ранее подававшейся в фонды.

Правила составления и сдачи РСВ в 2019 году

Для составления расчета по страховым взносам за 2018 год используется бланк, утвержденный приказом ФНС России от 10.10.2016 № ММВ-7-11/551@. Правила его заполнения содержит тот же приказ ФНС.

Поскольку количество новшеств в содержании сводного отчета невелико в сравнении с отчетами, ранее представлявшимися в фонды, то и правила внесения данных в него, по существу, остались прежними.

Детальное описание принципов заполнения каждого листа этого документа вы найдете в статье «Единый расчет по страховым взносам – бланк».

РСВ составляется поквартально с включением в него ряда данных в виде нарастающих цифр и с учетом того, что расчет нарастающего итога будет начинаться заново с началом нового года. Вместе с тем цифры, возникшие только в последнем квартале периода отчета, даются с достаточно высокой степенью детальности, что позволяет называть РСВ (на самом деле составляемый нарастающим итогом) расчетом за определенный квартал.

Заполнение отдельных строк РСВ рассмотрено в статьях:

Образец заполнения РСВ за 2018 год можно скачать ниже.

Составленный отчет необходимо проверить на наличие ошибок.

В качестве крайнего срока для сдачи сводного РСВ в НК РФ (п. 7 ст. 431) указана только одна дата, определенная как 30-е число месяца, начинающегося после завершения очередного отчетного квартала. Для отчетности, подаваемой за год, особый срок не установлен.

То есть последний день сдачи отчетности по взносам должен приходиться на 30-е числа января, апреля, июля и октября, если этот день не совпал с выходным. Если же такое случилось, то крайний срок отодвигается (п. 7 ст. 6.1 НК РФ) на наступающий позднее ближайший будний день.

Исходя из этих правил, срок подачи РСВ за 4 квартал 2018 года будет соответствовать 30.01.2019.

А отчетность за периоды 2019 года нужно будет сдать не позднее 30.04.2019, 30.07.2019, 30.10.2019 и 30.01.2020 (все даты приходятся на будние дни).

Отчет может быть сдан на бумаге, если среднесписочная численность лиц, данные о которых фигурируют в документе, не превышает 25 человек (п. 10 ст. 431 НК РФ). При большей численности электронный способ представления отчетности становится обязательным.

Отчет по страховым взносам, имеющим с 2017 года нового куратора в лице ИФНС, новую (общую для всех взносов, курируемых ИФНС) форму бланка и новый срок для сдачи, составляется по тем же принципам, которые действовали в периоды подачи аналогичных отчетов непосредственно в фонды. Отчет сдается поквартально. Внесение данных в него осуществляется по принципу нарастающего итога в течение каждого года.

Сдать в ИФНС отчет по страховым взносам по итогам 2018 года надо не позднее 30.01.2019 в электронном виде, если численность работников, на основе данных о которых сформирован отчет, превышает 25 человек. При меньшей численности отчет может быть бумажным.

Когда необходимо подать корректировку расчета по страховым взносам, в какие сроки и по каким правилам, читайте в статьях:

Рекомендации ФНС России по заполнению расчета по страховым взносам в 2019 году

С 1 января 2019 года плательщики на УСН, ЕНВД и ПСН не вправе применять пониженные тарифы страховых взносов. Разъяснено, как должны заполнять расчет до внесения соответствующих изменений плательщики, утратившие право на льготные тарифы, а также НКО и благотворительные организации на УСН, сохранившие такое право (Письмо Федеральной налоговой службы от 26 декабря 2018 г. N БС-4-11/25633@).

ФОРМА

Расчет по начисленным и уплаченным страховым взносам на обязательное пенсионное страхование в ПФР, и на обязательное медицинское страхование в ФФОМС плательщиками страховых взносов, производящими выплаты и иные вознаграждения физическим лицам (форма РСВ-1 ПФР)

Также в связи с окончанием применения с 1 января 2019 года результатов аттестации рабочих мест для определения размера дополнительных тарифов взносов в ПФР разъяснен порядок заполнения поля 002 подраздела 1.3.2 приложения 1 к разделу 1 расчета.

Приведена Таблица соответствия кода тарифа страховых взносов на ОПС коду категории застрахованного лица при заполнении РСВ начиная с 1 квартала 2019 года.

С 2017 года страховые взносы (кроме взносов «на травматизм») администрируют налоговики (гл. 34 НК РФ). Поэтому актуальный расчет по страховым взносам, который сегодня должны сдавать страхователи, утвержден ФНС (Приказ ФНС от 10.10.2016 № ММВ-7-11/551@ ).

Бесплатно скачать бланк расчета по страховым взносам можно в системе КонсультантПлюс .

Расчет по страховым взносам-2018/2019: состав отчетности

Расчет по страховым взносам состоит из титульного листа и трех разделов:

- раздел 1 «Сводные данные об обязательствах плательщика страховых взносов». Стоит отметить, что первый раздел является самым емким. Он включает в себя расчеты по всем взносам: на обязательное пенсионное, медицинское и социальное страхование (кроме взносов «на травматизм»);

- раздел 2 «Сводные данные об обязательствах плательщиков страховых взносов – глав крестьянских (фермерских) хозяйств»;

- раздел 3 «Персонифицированные сведения о застрахованных лицах» (данный раздел заполняется на каждое застрахованное лицо).

Работодатели (не являющиеся главами КФХ) в обязательном порядке представляют:

– подразделы 1.1, 1.2, 1.3.1, 1.3.2, 1.3.3, 1.4 приложения № 1 к разделу 1;

— приложение № 2 к разделу 1;

— приложения №№ 5-10 к разделу 1;

— раздел 3

– титульный лист;

– раздел 1;

– подразделы 1.1 и 1.2 приложения № 1 к разделу 1;

— приложение № 2 к разделу 1;

– приложение № 3 к разделу 1;

— приложение № 4 к разделу 1;

Единый расчет по страховым взносам-2018/2019: порядок заполнения

Подробный порядок заполнения расчета по страховым взносам вы найдете в Приложении № 2 к Приказу ФНС России от 10.10.2016 № ММВ-7-11/551@. Мы же остановимся на общих требованиях к заполнению этого расчета:

- при заполнении расчета нужно использовать чернила черного/фиолетового/синего цвета;

- текстовые поля заполняются печатными заглавными буквами. Если расчет будет подготовлен на компьютере, а затем распечатан, то при заполнении расчета необходимо использовать шрифт Courier New 16-18 пунктов;

- страницы расчета должны иметь сквозную нумерацию, начиная с титульного листа. Номер страницы записывается следующим образом: например, «001» — для первой страницы, «025» — для двадцать пятой;

- поля заполняются слева направо, начиная с крайнего левого знакоместа;

- стоимостные показатели отражаются в рублях и копейках;

- при отсутствии какого-либо количественного/суммового показателя в соответствующем поле ставится «0», в остальных случаях проставляется прочерк.

При заполнении расчета и его подготовке к сдаче под запретом:

- исправление ошибок в расчете при помощи корректирующего или аналогичного средства;

- двусторонняя печать расчета;

- скрепление листов, приводящих к порче расчета.

Практически любая отчетность содержит в себе закодированную информацию. Например, код отчетного/налогового периода. И, как показывает практика, у бухгалтеров проставление тех или иных кодов вызывает затруднения. Поэтому кодам, указываемым в едином расчете по страховым взносам, мы посвятили отдельный материал.

Отчетными периодами являются I квартал, полугодие и 9 месяцев, а расчетным периодом – календарный год (ст. 423 НК РФ).

Сроки представления единого расчета по страховым взносам

Представить расчет нужно не позднее 30 числа месяца, следующего за отчетным/расчетным периодом (п. 7 ст. 431 НК РФ).

В 2019 году расчет необходимо представить в следующие сроки:

Тарифы страховых взносов на 2019 года: таблица со ставками

В 2019 году страховые взносы в ФНС должны платить (п. 1 ст. 419 НК РФ):

- лица, производящие выплаты и иные вознаграждения «физикам»;

- индивидуальные предприниматели.

Если у ИП есть наемные работники или сотрудники по гражданско-правовым договорам, то бизнесмен должен платить страховые взносы и как работодатель, и «за себя».

В 2019 году перечисляемые страховые взносы направляются:

- на обязательное пенсионное страхование (ОПС);

- на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством (ВНиМ);

- на обязательное медицинское страхование (ОМС).

Также в 2019 году работодателям необходимо вносить страховые взносы в ФСС «на травматизм» — на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний (Федеральный закон от 24.07.98 № 125-ФЗ, далее — Закон № 125-ФЗ).

В 2019 году страховые взносы рассчитывают с учетом 3-х основных компонентов:

- начислений в пользу физических лиц ;

- лимитов облагаемой базы по страховым взносам;

- тарифов страховых взносов.

Суммы, не подлежащие обложению страховыми взносами в 2018 году, приведены в статье 422 НК РФ.

В 2019 году не изменилась облагаемая база по взносам. Чтобы рассчитать базу, надо сначала сложить все выплаты, которые относятся к объекту обложениями взносами. Перечень таких выплат перечислен в пункте 1 статьи 420 НК РФ. Например, зарплата и отпускные.

Затем из полученного значения нужно вычесть необлагаемые выплаты. Список таких выплат смотрите в статье 422 НК РФ. Например, государственные пособия, материальная помощь в размере до 4000 руб. в год.

Общие (базовые) тарифы страховых взносов в 2019 году

Если организация не имеет права на применение пониженных тарифов, то в отношении выплат она должна начислять страховые взносы по общим ставкам. Это предусмотрено статьей ст. 426 НК РФ.

Общий размер страховых взносов в 2019 году – 30 процентов:

- 22 % – на обязательное пенсионное страхование с выплат, не превышающих предельную базу для начисления взносов + 10 процентов с выплат сверх базы;

- 5,1 % – на обязательное медицинское страхование, предельной величины выплат нет;

- 2,9 % – на обязательное социальное страхование с выплат в пределах лимита, платежей сверх лимита нет.

Такие тарифы нужно применять к выплатам и вознаграждениям в пользу:

- российских граждан;

- постоянно или временно проживающих в России иностранцев, не являющихся высококвалифицированными специалистами (ВКС);

- постоянно или временно проживающих граждан ЕАЭС.

Как заполнить расчет по страховым взносам в 2019 году, учитывая, что за 1 квартал придется отчитываться на новом бланке. Мы подготовили небольшую инструкцию, подробно остановившись на том, что интересного ждет нас в изменившейся форме, кто должен представить РСВ и куда.

Плательщикам страховых взносов в 2019 году придется отчитываться по новой форме РСВ. Здесь вы найдете актуальный бланк отчетности и инструкцию по заполнению.

Бланк расчета по страховым взносам в 2019 году меняется. Пока приказ о новом бланке находится на утверждении. Перечислим самое важное:

- Из всех приложений убрали графу «Всего». В блоках строки нужно отражать теперь общую сумму с начала года, и помесячные отчисления за последний квартал. Квартальную цифру больше не показываем;

- В Раздел 1 добавлен «Код плательщика» . Его предназначение – уведомлять ФНС, были ли начисления зарплаты за 3 месяца последнего квартала или нет;

- В приложение 2 появилось поле о количестве физиков, с доходов которых фактически перечислялись взносы;

- В разделе 3 теперь не нужно дублировать год, отчетный период и дату;

- В разделе 3 поле «номер корректировки» переименовано в «признак аннулирования сведений о застрахованном лице»;

- Отменено Приложение 9.

Сдача отчета по страховым взносам в ИФНС делается до 30 числа месяца, следующего за отчетным кварталом. Все стандартные правила переноса при этом сохраняются.

Кто сдает отчет по страховым взносам и куда предоставляется

Вероятность применения новой формы РСВ никак не отразиться на том, кто сдает отчет по страховым взносам в 2019 году. Перечислим эти категории плательщиков:

- Предприятия и предприниатели, имеющие работников по трудовым договорам и ГПД, если имело место выдача каких-либо средств;

- Обособки, рассчитывающиеся с сотрудниками отдельно от головной компании, в том числе и с лицами по договорам ГПХ;

- Фермеры при наличии у них наемной силы.

Куда предоставляется расчет по страховым взносам в 2019 году – в ИФНС по месту регистрации фирмы, обособленного подразделения или месту жительства ИП.

Как заполнить единый расчет по страховым взносам в 2019 году

Порядок заполнения расчета по страховым взносам регулируется Приложением 2 к Приказу ФНС о новом бланке ЕРСВ.

На основе этого приложения мы составили небольшую инструкцию по заполнению единого расчета по страховым взносам в 2019 году:

- Обязательные поля расчета по страховым взносам остаются неизменными. Все компании и ИП предоставляют в ФНС: титульный лист, раздел 1, подразделы 1.1 и 1.2 приложения № 1 к разделу 1, приложение № 2 к разделу 1, раздел 3.

- Раздел 2 расчета по страховым взносам предназначен для фермеров;

- Отчетность сдается ежеквартально, но нарастающим итогом, начиная с 1 января отчетного года. Соответственно нужно правильно указывать код отчетного периода: 21 – 1 квартал, 31 – полугодие, 33 – девять месяцев, 34 – год;

- В каждую графу можно вписать только одно число. Одна ячейка – одна цифра или буква;

- Нумерация идет с первого листа. Пропуски в номерах недопустимы, то есть пустые листы так же нумеруются;

- Помарки нельзя исправлять путем ластиков, лезвий, замазок и прочих канцтоваров;

- Если в количественной графе отсутствуют данные, ставьте 0. В остальных прочерк;

- Заполнение цифрами и буквами начинайте с левой ячейки.

Расчет по страховым взносам за 1 квартал 2019 года заполняется с учетом разъяснений ФНС России

Это связано, в частности, с тем, что с 1 января 2019 года плательщики страховых взносов, поименованные в подпунктах 5, 6, 9 пункта 1 статьи 427 НК РФ, утрачивают право на применение пониженных тарифов страховых взносов (это налогоплательщики на УСН, осуществляющие определенные виды деятельности, налогоплательщики ЕНВД, осуществляющие фармацевтическую деятельность, и ИП на ПСН).

Таким плательщикам при заполнении расчета за первый квартал 2019 года необходимо указывать код тарифа плательщика “01” и соответствующий код категории застрахованного лица (“НР”, “ВЖНР”, “ВПНР”).

Соответственно, при заполнении строки 001 “Код тарифа плательщика” приложения 1 к разделу 1 расчета не подлежат применению коды тарифа плательщика “08”, “09”, “12”.

При заполнении графы 200 “Код категории застрахованного лица” подраздела 3.2.1 “Сведения о сумме выплат и иных вознаграждений. ” раздела 3 расчета по страховым взносам не подлежат применению коды категорий застрахованных лиц: “ПНЭД”, “ВЖЭД”, “ВПЭД”.

Также указанными плательщиками страховых взносов не заполняются соответствующие приложения, в которых производился расчет соответствия условиям применения пониженного тарифа.

Помимо этого, разъяснен также порядок заполнения поля 002 подраздела 1.3.2 “Расчет сумм страховых взносов на обязательное пенсионное страхование по дополнительному тарифу для отдельных категорий плательщиков страховых взносов, указанных в пункте 3 статьи 428 НК РФ” приложения 1 к разделу 1 расчета по страховым взносам (указано, что не подлежат применению коды “2” и “3”.)

Приведена таблица соответствия кода тарифа страховых взносов на обязательное пенсионное страхование коду категории застрахованного лица.

Самые важные изменения в налоговом законодательстве в 2019 году

Ключевое изменение по страховому обеспечению заключается в том, что чиновники решили отказаться от постепенного увеличения тарифа на обязательное пенсионное страхование. Напомним, что в 2021 году ожидалось увеличение общего страхового обременения с 30% до 34%. Однако уже в 2019 г. чиновники решили отказаться от этой затеи, утвердив постоянный тариф ОПС — 22%.

Лимиты по страховому обеспечению на 2019 г. уже известны. На обязательное пенсионное страхование максимальный предел равен 1 115 000 рублей. При превышении предельного значения тариф ОПС снижается до 10%. Лимит по ВНиМ на 2019 составляет 865 000 рублей. Если облагаемая база по одному застрахованному лицу превысит допустимый максимум, то начисление взносов ВНиМ следует прекратить (тариф 0%).

Взносы ИП за себя тоже вырастут. Так, если коммерсант заработает за отчетный год 300 000 рублей и менее, то придется заплатить в ФНС 29 354 рублей на ОПС и 6884 рублей на ОМС. Взносы по ВНиМ не обязательны, но можно платить добровольно.

Если доходы превысят 300 000 рублей за год, то индивидуальному предпринимателю придется доплатить 1% от суммы превышения по доходам в счет взносов ОПС. Дополнительного тарифа на медстрахование не предусмотрено.

Ожидается новая форма отчета ЕРСВ. Так, единый расчет по страховым взносам за 1 квартал 2019 г. придется сдать в новом бланке. Однако точного формата еще нет. Новая форма отчета ЕРСВ находится на стадии проекта.

Пониженные тарифы отменили для ряда субъектов. Так, к примеру, аптеки на ЕНВД, а также коммерческие компании и ИП теперь не вправе пользоваться сниженными тарифами. Им придется платить страховые взносы по полной (30% и травматизм).

Налог на добавленную стоимость увеличен до 20%. Нововведения коснутся тех операций, которые облагались НДС в 2018 году по ставке в 18% или 18/118. Теперь применяйте новые нормы: 20% и 20/120 соответственно.

Если отгрузка товара была произведена в 2018 г., то независимо от сроков оплаты считайте налог по старым правилам.

Обратите внимание на договора. Так, контракты и соглашения, заключенные после 01.01.2019 г. должны учитывать нововведения. А как быть с договорами, которые были заключены до 2019 г.? Если НДС включен в стоимость товара, то такой контракт лучше всего обновить. Перезаключите договор либо подготовьте дополнительное соглашение к документу. Если стоимость указана без НДС, то данные экземпляры договорной документации можно оставить без изменений.

Если контрагент отказался/не имеет возможности перезаключить договор, а в документе указано, что НДС включен в цену контракта: «118 рублей, в том числе НДС 18 руб.» В таком случае считайте НДС по новой ставке: 118 * 20/120 = 19,67 рублей. Так, цена товара составит 98,33 руб. (118 — 19,67).

Льготы по НДС (10%) сохранятся.

Ставка налога на прибыль организаций сохранится вплоть до 2024 года. так, организации будут обязаны уплачивать 3% в федеральный бюджет, и 17% в региональный. В итоге — 20% ставка сохраняется для всех субъектов.

Обратите внимание, что 20% — это максимальная ставка, и ранее органы власти субъектов РФ имели право устанавливать дополнительные льготы и понижающие коэффициенты к региональным обязательствам. Теперь регионы не вправе снижать ставки по своему желанию. Однако действующие льготы сохранятся до 2023 года максимум, если региональные власти не отменять решение о льготах раньше.

Состав затрат, которые организация вправе учесть, при расчете налога на прибыль дополнили. Теперь расходы на приобретение оздоровительных путевок для своих сотрудников могут быть зачтены в составе затрат по налогу на прибыль. Есть и ограничения: 50 000 рублей на одного работника либо его родственника в год. Но не более 6% от суммы расходов на оплату труда. Обратите внимание, что условия актуальны только для путевок на территории России. Заграничный отдых и оздоровление учесть нельзя.

Несмотря на многочисленные споры и разногласия между чиновниками, ставку по НДФЛ решено сохранить. В 2019 г. НДФЛ для резидентов будет равен 13%. Увеличения до 15% не были одобрены верховной властью государства.

Однако чиновники решили скорректировать отчетность по подоходному налогу. Так, обновлена справка 2-НДФЛ. Обратите внимание, что отчетных бланков теперь два. Первый придется заполнить для сотрудника, если он запросил 2-НДФЛ, например, для оформления налогового вычета или получения кредита в банке. Эта форма существенно упрощена, убраны поля и графы, которые были «интересны» налоговикам.

Вторая форма — для ИФНС. Бланк разросся, добавлены новые поля. А вот сведения о помесячном распределении доходов и вычетов выделили в отдельное приложение в справке 2-НДФЛ. Порядок заполнения также скорректирован. Однако коррективы лишь формальные. Общие правила сохранены.

Это самое ожидаемое и желанное изменение по налогу 2019. С января движимое имущество исключено из налогооблагаемых объектов. Напомним, что до 31.12.2018 оборудование, транспортные средства, станки, машины и прочие активы, отнесенные к 3–10 амортизационной группе, считалось налогооблагаемым.

Теперь к налогооблагаемой базе относится только недвижимость. Однако рассчитать налог и декларацию за 2018 года придется по старым правилам, включив в базу для расчета имущественного сбора движимые и недвижимые активы.

Внимание! Форма расчетов и налоговая декларация по имуществу 2019 обновлены. Отчитываться за 1 квартал придется уже по новой форме. Бланк закреплен в Приказе ФНС России от 04.10.2018 N ММВ-7-21/ [email protected] .

Налоговики решили отменить сбор налоговых деклараций по УСН. Не торопитесь радоваться, приятные коррективы коснутся не всех субъектов на упрощенке.

Итак, чиновники решили освободить от сдачи декларации по УСН субъекты, которые отвечают сразу двум условиям:

- Объектом налогообложения по УСН выбраны «доходы» или УСН 6%.

- Налогоплательщик применяет для расчетов онлайн-кассу.

Кассовая техника нового поколения, работающая в онлайн-режиме, самостоятельно направляет в ФНС сведения обо всех произведенных покупках. Следовательно, у налоговиков имеется все необходимая информация для расчета налога. В итоге решено освободить предпринимателей от сдачи ненужной отчетности. Однако нововведение только в планах, проект документа еще не опубликован.

Новый налог на профессиональный доход вводится с 01.01.2019. Он коснется предпринимателей и самозанятых граждан, которые работают самостоятельно, без привлечения наемного персонала.

Ставка нового профессионального налога дифференцирована. Для налогоплательщиков, которые оказывают услуги физическим лицам, ставка равна 3%. Для работающих с юридическими лицами ставка налога выше — 6%. Данный размер обременения уже учитывает взносы на социальное страхование «за себя». Также чиновники утвердили лимит по доходам для данной категории налогоплательщиков, он равен 2 400 000 рублей.

Обратите внимание, что новый налог введен в тестовом режиме, и только для четырех регионов. Однако на данный режим налогообложения уже сейчас могут перейти ИП на УСН. Чтобы стать налогоплательщиком по новому налоговому режиму, достаточно зарегистрироваться в специальном приложении. Отчетность не предусмотрена.

Акцизные сборы на топливо будут увеличены. В среднем ставки вырастут на треть. К примеру, ставка на тонну моторного топлива возрастет до 12 300 и 12 750 рублей, а ставка за дизельное топливо увеличится до 8500 и 8800 рублей.

Помимо увеличения акцизных ставок законодатели ввели новые позиции товаров, которые с 2019 г. стали облагаемыми. Например, в перечень подакцизной продукции попали кальянные смеси. К тому же чиновники определили, что российские парфюмерные компании станут плательщиками акцизов в части спирта, используемого в изготовлении продукции.

Представители ФНС в очередной раз обновили формат отчетности по земельному налогу. Обратите внимание, что скорректирован не только бланк, но и правила заполнения. В основном коррективы коснулись порядка составления отчетности юридическими лицами, которые получили в пользование земельные участки, для жилищного строительства на них.

К тому же в структуре декларации введены новые поля. Например, обновлены штрих-коды, введена новая строка 145 «Коэффициент КИ». Данный коэффициент требуется для того, чтобы правильно скорректировать кадастровую стоимость участка земли в течение отчетного периода.

Условия и сроки проведения фискальных проверок упрощены. Теперь камеральная ревизия по декларации НДС должна проводиться в течение не более двух месяцев. Однако если налоговики найдут ошибки, то срок камералки могут продлить до трех месяцев.

Предмет повторной выездной ревизии инспекции конкретизирован. Суть изменения: если налогоплательщик подал корректирующую налоговую декларацию, в которой налог к уплате заявлен в меньшем объеме, чем в первоначальной отчетности, налоговики вправе инициировать повторный выезд. Цель выездной проверки — контроль над правильностью исчисления фискальных обязательств.

Также чиновники уточнили порядок действий налогоплательщика, если ФНС требует представить подтверждающие документы повторно. Новый алгоритм закреплен в п. 5 ст. 93 НК РФ .

Пени, начисленные ФНС, теперь следует считать по новым правилам. Учитывайте следующее:

- Фактическая сумма пени не может превышать сумму недоимки или иной задолженности, на которую начисляется санкция.

- Начислять пени придется и за тот день, в котором была произведена фактическая оплата. Ранее этот день в расчет не включался.

- Применяйте новые правила с 27 декабря 2018 года.

Позвольте представиться. Меня зовут Василий. Я уже более 15 лет являюсь частным предпринимателем. Я считаю, что в настоящее время являюсь профессионалом в своей области и хочу помочь всем посетителям сайта решать сложные и не очень задачи. Все данные для сайта собраны и тщательно переработаны для того чтобы донести в удобном виде всю требуемую информацию. Однако чтобы применить все, описанное на сайте всегда необходима консультация с профессионалами.