Сегодня предлагаем вашему вниманию статью на тему: "налоговая отчетность ип". Мы постарались в полной мере раскрыть тему и объяснить все доступным языком. Все свои вопросы вы можете задавать в комментариях к статье. Наш эксперт будет оперативно на них отвечать.

В предыдущей статье мы говорили о том, как зарегистрировать себя в качестве ИП и надеемся, что смогли развеять страхи по поводу ведения бухгалтерии и сдачи отчетности. Начинающие предприниматели часто впадают в ступор, когда им нужно выбрать налоговый режим. А без четкого понимания этого момента двигаться дальше просто невозможно. Мы снова попросили Ирину Шнепстс, финансового директора и владельца аутсорсинговой компании «МИРГОС», объяснить простым языком: какие бывают налоговые режимы, в чем разница между бухгалтерской и налоговой отчетностью ИП, кто может вести бухгалтерию за вас, и какими способами ИП платит налоги и сдает отчетность.

Теперь поговорим о налоговых режимах: какой выгоднее будет выбрать фрилансеру или владельцу небольшого бизнеса.

Налоговый режим — это то, на каких условиях вы будете работать, оформлять документы, какие налоги вы должны будете платить и какую отчетность сдавать в государственные органы.

По умолчанию при регистрации ИП режим назначается основной, то есть с уплатой НДС, налога на прибыль, на имущество. Это довольно сложные налоги, оставаться на общем режиме стоит, только если вам это очень выгодно, например, есть крупные заказчики, которые хотят покупать только с НДС. Остальным рекомендую переходить на упрощенную систему налогообложения (УСН) или патент. А еще на патенте не надо платить торговый сбор. На всех остальных режимах, увы, придется.

В некоторых регионах (но не в Москве) возможно применять и систему ЕНВД (единый налог на вмененный доход), условия применения можно почитать в законе по своему региону. Ищите название вроде «О системе налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности» + название вашего региона или города.

Есть еще один специальный режим налогообложения — ЕСХН (единый сельскохозяйственный налог), но он подойдет только производителям сельскохозяйственной продукции.

Вообще, ИП может применять несколько спецрежимов для разных видов деятельности или сочетать специальный режим с основным.

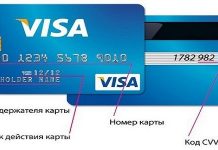

У каждого режима есть свои трудности и свои преимущества. Чтобы вы ориентировались в возможных налогах и отчетах в каждом из налоговых режимов, приведу сравнительную таблицу уплачиваемых ИП налогов.

Чтобы увеличить, кликните по картинке

И несколько комментариев.

Самый выгодный для ИП режим — УСН 6% или патент. Патент возможен не для всех видов деятельности, а по закрытому списку (репетиторство, бытовые услуги, частная детективная деятельность, некоторые виды торговли — см. статью 346.43. Налогового кодекса РФ).

На УСН вы сдаете только один раз в год декларацию и платите 4 раза в год авансовые платежи по налогу. Ведете книгу учета доходов. На Патенте платите только стоимость патента (можно не сразу, двумя частями), никаких авансовых платежей или деклараций нет, если ведете книгу учета доходов.

ЕНВД чем-то похож на патент, тоже действует для определенных видов деятельности:

Наиболее распространен среди тех ИП, кто занимается торговлей.

На УСН есть две разновидности: одна, когда вы считаете только свои доходы и платите 6% от них, а вторая — из доходов вычитаете расходы и платите с разницы 15%.

Тем ИП, кто оказывает услуги, больше подойдет первый вариант, 6% (доходы).

Второй вариант (15%) выгодно применять, когда у вас есть большие официальные расходы (больше половины от суммы доходов). Например, вы платите за аренду офиса, зарплаты наемным работникам, закупаете материалы для производства или товары для перепродажи.

И стоит помнить, что каждый ИП должен платить так называемые «фиксированные» взносы на собственное пенсионное и медицинское страхование (каждый год их размер меняется, это можно уточнять на сайте Пенсионного фонда). А если ИП — женщина и хочет получить от государства, например, пособие по беременности и родам, ей нужно самостоятельно заключить договор с Фондом социального страхования и платить целый год взносы (что приятно, совсем небольшую сумму).

Какие бывают формы отчётности для ИП и в чём между ними разница?

Только не надо сразу пугаться слова «отчетность».

- Бухгалтерская отчетность — это знакомые каждому слова «баланс» и «отчет о прибылях и убытках».

- Налоговая отчетность — это декларации по налогам (НДС, прибыли, УСН, имуществу и так далее).

ИП не делают и не сдают балансы, вообще могут не вести бухгалтерский учет при условии, что ведут Книги учета доходов (и расходов).

Налоговые декларации сдают все, кроме ИП на патенте. По какому именно налогу — зависит от выбранного налогового режима.

Еще есть отдельный вид отчетов — расчеты по страховым взносам в Пенсионный фонд, в Фонд социального страхования — они заполняются только теми ИП, у кого есть наемные работники.

Чтобы не запутаться и не пропустить срок уплаты налога или подачи декларации, совет из практики:

- Почитайте 2-3 источника информации, один из них — обязательно официальный, т. е. Налоговый кодекс или информацию на официальном сайте ФНС.

- Составьте для себя табличку, какие налоги платить, в какой срок, когда сдавать декларацию. Рядом напишите статьи законов, где о них написано. И отмечайте в табличке, какого числа и что вы сделали, когда уплатили налог, когда сдали отчет. И так каждый квартал. Очень дисциплинирует и помогает запомнить свои налоги.

Сдавать отчетность индивидуальный предприниматель может тремя способами:

- Лично (на бумаге и флешке).

- По почте (на бумаге).

- По ТКС (проще говоря, по электронке), без бумаги и очередей в налоговой или на почте.

Самый продвинутый способ — электронная сдача отчетности. Это платно, делается через специального оператора связи. При выборе способа отправки отчетности сравните, что будет затратнее:

- отстоять полчаса на почте, оплатить почтовые услуги несколько раз в год (для ИП с сотрудниками) или один раз в год (для ИП без сотрудников);

- оплатить энную сумму денег и не отходя от компьютера отправлять те же отчеты электронно;

- съездить в налоговую, пообщаться с инспектором, отстоять очередь, потратив время на дорогу.

Тут нет какого-то строго положительного способа. Посчитайте, что подойдет именно вам.

На почту или в налоговую можно послать и курьера. Конечно, направляя своего представителя в налоговую, обязательно выпишите ему доверенность на сдачу отчетности.

Очень часто у предпринимателей возникает вопрос: стоит ли вести бухгалтерию самостоятельно или поручить это специально обученному человеку?

И тут мы с вами понимаем, что если вы спросите об этом бухгалтера, получите соответствующий ответ: конечно, лучше поручить специалисту.

Если спросите мнения своего знакомого ИП, он скажет: да что там поручать, платить кому-то деньги, веди сам.

Если спросите в налоговой, они, предполагаю, скажут, что все равно, лишь бы вы вовремя и правильно платили налоги.

Я отвечу так. Никому не верьте на слово. Каждый свой ход просчитывайте. Встал вопрос о бухгалтере? Прикиньте, сколько времени у вас отнимает подсчет налогов и раскладывание бумаг, чтение законов и поиск ответов на форумах. Посчитайте, сколько стоит час вашего времени и сколько стоит работа бухгалтера. Если есть время, но мало денег — ведите учет сами, это не архисложно. Если есть деньги и мало времени — поручайте бухгалтеру.

Есть и такие инструменты для ведения учета и подготовки отчетности ИП, как программы (1С, БухСофт) и онлайн-сервисы (Мое дело, Контур.Бухгалтерия, БухСофт Онлайн, 1С Онлайн, Мои финансы и другие). Онлайн-сервисы дают возможность контролировать сроки уплаты налогов и сдачи отчетов, помогают отчетность сдать (при условии приобретения электронной цифровой подписи). Стоит понимать, что чем дешевле сервис, тем он более ограничен по набору функций. Разумный подход к выбору автоматизированного помощника для ведения учета — сочетание небольшой цены, наличие необходимых вам функций и собственное чувство ответственности.

По закону отвечает за несдачу отчетов или неуплату налогов только сам индивидуальный предприниматель.

Не онлайн-сервис, не ваш ассистент-бухгалтер, а лично вы. Поэтому, пожалуйста, будьте финансово грамотны и всегда думайте своей головой.

Мой совет: если ведете сами — ведите добросовестно. Вы сами себе бухгалтер. Прочтите законы, проконсультируйтесь с профессиональным бухгалтером (например, мы консультируем ИП по поводу ведения учета на начальном этапе, показываем и рассказываем, что, как и где делается). Если пользуетесь онлайн-сервисом или программой — всё проверяйте, ведь в любых программах возможны ошибки. Не запускайте учет, чтобы потом не пришлось переплачивать стороннему специалисту за устранение бардака в вашей бухгалтерии. Собирайте все документы, подтверждающие получение товаров, работ, услуг у ваших поставщиков, ведите книгу учета доходов и расходов, табличку по срокам сдачи отчетов и налогов. Все бумаги подшивайте в папку, собирайте кассовые и товарные чеки, квитанции, выписки из банка.

Подведём итог

Для ИП применяются налоговые режимы: основной (со всеми налогами), УСН (6% с дохода или 15% с разницы между доходами и расходами), патент. Реже ЕНВД и ЕСХН (сельскохозяйственный). Выгоднее всего обычно УСН 6% или патент.

Отчетность бывает бухгалтерская и налоговая. ИП ведут книги доходов и расходов и сдают налоговую отчетность — декларацию — раз в год. Сдавать можно лично, по почте или электронно.

Глаза боятся — руки делают. Осилить регистрацию ИП, ведение учета ИП, сдачу отчетности — вы все можете. Читайте законы, консультируйтесь (только, пожалуйста, со специалистами, а не с коллегами, которые так же, как вы, пока мало ориентируются в вопросе, знают лишь то, с чем сами сталкивались), подключайте электронную сдачу отчетности, платите налоги и ведите счет своим деньгам.

Удачного вам бизнеса!

Ирина Шнепстс, налоговый консультант, финансовый директор и владелец аутсорсинговой компании «МИРГОС»

Отчетность ИП в 2018 году: что и когда должен сдавать ИП

Добрый день, наши уважаемые читатели! В разделе «Бухгалтерия и налоги» накопилось уже довольно много статей, которые публикуются на сайте уже где-то полтора года. Кроме того для вас мы сделали раздел «Документы», где вы можете скачать действующие бланки деклараций, КУДИР, различных отчетов и прочитать краткие требования по их заполнению. Пришло время немного упорядочить эту информацию, а информации накопилось довольно много!

Заранее скажу, что формировать и сдавать отчетность удобнее всего через специальный сервис .

Сегодня мы частично попробуем это сделать: постараемся коротко и понятно рассказать о том, какую отчетность надо сдавать индивидуальному предпринимателю.

Начну, пожалуй, с того, что всю отчетность, которую должен сдавать / вести ИП можно для удобства поделить на несколько групп. В принципе, их четыре:

- Отчетность по используемой системе налогообложения;

- Отчетность по прочим налогам (при необходимости);

- Отчетность за работников (если они, конечно, есть);

- Отчетность по кассовым операциям (если присутствуют операции с наличностью).

Теперь остановимся на каждой из этих четырех групп подробнее.

Отчетность ИП по используемой системе налогообложения

Здесь все просто, какой основной налог платим – такую декларацию и сдаем. Совмещаем два режима – значит, сдаем две декларации. Куда сдаем? Конечно же, в налоговую. Вся информация в следующей таблице:

*Ну и небольшой комментарий: ИП на общем режиме (ОСНО) является плательщиком НДС, поэтому должен отчитываться кроме НДФЛ и по этому налогу. Остальные системы налогообложения относятся к спецрежимам, которые освобождают от НДС, соответственно и сдавать надо лишь декларацию по своему режиму.

При совмещении режимов, а совмещают чаще всего УСН и ЕНВД – сдаются обе декларации. Другой вариант совмещения этих режимов – с патентом: здесь декларация будет одна, так как по ПСН декларации просто-напросто нет.

О том, как заполнить декларации мы тоже уже писали:

Для каждого из налоговых режимов существует своя форма КУДИР. Напомню, что КУДИР надо вести в обязательном порядке. Идти в налоговую, чтобы заверить ее, не надо, это уже давно отменили, но она должна быть у вас в наличии: распечатанная, пронумерованная и прошитая. Форма книги зависит от режима налогообложения:

Для заполнения вам могут потребоваться следующие статьи:

ИП может осуществлять самые разные виды деятельности, в зависимости от этого у него может возникнуть обязательство платить и составлять отчетность по другим налогам. К этой группе налогов относятся:

- Земельный налог;

- Транспортный налог;

По этим двум налогам декларацию сдают только юрлица, ИП ее не сдают: налоговая сама посчитает налог и пришлет уведомление.

- Водный налог – декларация по водному налогу составляется по итогам каждого квартала, сдать надо до 20 числа месяца, идущего за этим кварталом;

Для ИП, которые работают в сфере добычи природных ископаемых или пользования объектами животного мира / ВБР (водными биологическими ресурсами), нужно платить и сдавать документы по следующим налогам / сборам:

- Налог на добычу полезных ископаемых (сокращенно НДПИ) – декларация по НДПИ составляется за каждый месяц, сдать надо до конца следующего месяца;

- Сборы за пользование объектами животного мира – в налоговую сдаются сведения о полученных разрешениях / лицензиях (и суммах сборов) на добычу объектов животного мира, срок сдачи – в течение 10 дней с даты получения такого разрешения;

- Сборы за пользование объектами ВБР – здесь в налоговую надо представить два вида отчетности:

- Сведения о полученных разрешениях /лицензиях на пользование объектами ВБР и суммах сбора – сдается также в течение 10 дней с даты получения такого разрешения;

- Сведения о количестве объектов ВБР, которые подлежат изъятию из среды обитания на основании полученного разрешения – сдается до 20 числа месяца, идущего за последним месяцем действия полученного разрешения.

- Регулярные платежи за пользование недрами – в налоговую сдается расчет платежей за пользование недрами, составляется за квартал, срок сдачи — не позднее последнего числа месяца, идущего за этим кварталом.

Если ИП работает сам, он просто платит страховые взносы за себя: фиксированную сумму и дополнительный взнос в ПФР, если сумма его доходов больше 300 тыс. Никакую отчетность в этом случае сдавать не требуется.

А вот если у предпринимателя имеются работники, то объем отчетности, которую следует составлять и сдавать в соответствующие инстанции резко возрастает. В 2018 году документы сдают в три места: налоговую, ПФР и ФСС.

Что и куда нужно сдавать, читаем в статье «Какие отчеты надо сдавать ИП с работниками» – здесь мы уже подробно рассмотрели этот вопрос со ссылками на бланки документов.

Про кассовые операции мы тоже уже писали не один раз. Внимательно прочитайте про введение онлайн-касс.

Еще раз напомню, что ИП, у которых имеются операции, связанные с приемом / выдачей / хранением денежных средств, должны соблюдать кассовую дисциплину. Причем соблюдение кассовой дисциплины никак не зависит от используемого режима уплаты налогов и наличия ККМ.

Сейчас для ИП действует упрощенный порядок кассовой дисциплины: они могут не оформлять (при условии ведения КУДИР в соответствии с требованиям НК РФ) следующие документы:

Также ИП при упрощенной кассовой дисциплине вправе не устанавливать лимит денежных средств в кассе. Эти два момента (о том, что не ведем указанные документы и что не устанавливаем лимит) лучше указать в учетной политике и утвердить приказом.

Те, кто в рамках соблюдения кассовой дисциплины эти документы ведет, могут найти информацию о них и скачать бланки в разделе Кассовые документы. Например, это актуально для довольно крупных ИП, работающих в сфере торговли и имеющих несколько магазинов.

Послабления в порядке соблюдения кассовой дисциплины для ИП не распространяются на выплату наличными зарплаты работникам. Если вы платите своим сотрудникам наличкой, что вы обязаны составлять расчетно-платежные и платежные ведомости.

Есть полезный сервис «Мое дело» для сдачи отчетности через интернет, ведению бухгалтерии и т.д.

С ним сдавать отчетность очень просто, потому что документы заполняются автоматически, календарь всегда подскажет, в какой срок и что сдавать, заполненные документы можно отправить через интернет. Экономит много времени, сил и терпения!

На этом всё. Если есть вопросы, пишите в комментариях.

В этой статье постараемся разобраться в вопросе о том, куда и как сдавать отчетность о предпринимательской деятельности, рассмотрим ИП с наемными работниками и без них, а также случаи, когда необходимо платить дополнительные налоги.

Для удобства самая важная информация для наглядности будет представлена в виде таблиц.

Сразу напомним, что сегодня практически в каждом городе работают организации, которые не только готовы проконсультировать на тему того, какую отчетность должен сдавать ИП, но и полностью взять решение этой задачи на себя.

Какую отчетность сдает индивидуальный предприниматель?

Для того чтобы выяснить, какую отчетность сдает ИП, нужно сначала определить категории этой отчетности. Условно всю отчетность индивидуальных предпринимателей можно разделить на 4 категории, а именно:

- отчетность в зависимости от выбранной ИП системы налогообложения (налогового режима);

- отчетность за наемных работников (при наличии);

- отчетность по ведению кассовых операций (при наличии кассового аппарата);

- отчетность по дополнительным налогам.

Сроки сдачи отчетов в налоговую различаются в зависимости от того, на какой системе налогообложения работает предприниматель, есть ли у него наемные работники. Подробности смотрите в таблице ниже.

Отчетность ИП в зависимости от системы налогообложения

В соответствии с действующим законодательством РФ, на сегодняшний день существует пять систем налогообложения:

- Упрощенная система налогообложения или УСН;

- Единый налог на вмененный доход или ЕНВД;

- Единый сельскохозяйственный налог или ЕСХН;

- Патентная система налогообложения или ПСН;

- Общая система налогообложения или ОСН;

- Налог с профессионального дохода или НПД (налог для самозанятых).

Индивидуальный предприниматель, применяющий один из вышеперечисленных налоговых режимов, не всегда обязан подавать декларацию в ФНС.

Ниже представлена таблица с названием налогового режима, наименованием документа, а также с указанием срока подачи декларации.

Название налогового режима

Срок подачи декларации в ФНС

Упрощенная система налогообложения (УСН)

По итогам календарного года (но не позднее 30 апреля следующего года)

Единый налог на вмененный доход (ЕНВД)

По итогам каждого квартала (но не позднее 20-го числа первого месяца следующего квартала)

Единый сельскохозяйственный налог (ЕСХН)

По итогам календарного года (но не позднее 31 марта следующего года)

Патентная система налогообложения (ПСН)

Общая система налогообложения (ОСН)

По итогам календарного года (но не позднее 30 апреля следующего года)

Не позднее 5 дней после окончания месяца, в котором появились первые доходы

Декларация по НДС

По итогам каждого квартала (но не позднее 20-го числа первого месяца следующего квартала)

Если ИП совмещает различные налоговые режимы, то по каждому из них необходимо вести отдельный учет, формировать отчетность и платить налоги.

Все индивидуальные предприниматели, которые применяют УСН, ПСН, ЕСХН и ОСН обязательно ведут Книгу учета доходов и расходов (КУДИР). ИП на ЕНВД и ПНД такую книгу не ведут. Предприниматели на ЕНВД ведут учет физических показателей. Информацию о доходах и расходах ИП на ЕНВД в КУДИР заносить не нужно.

Напомним, что начиная с 2013 года КУДИР не нужно заверять. Книгу необходимо распечатать, прошить и пронумеровать. Она хранится у ИП.

Исключение составляют ИП применяющие ЕСХН.

Согласно Порядка заполнения Книги учета доходов и расходов ИП, применяющих ЕСХН, утвержденного Приказом Минфина РФ № 169 н от 11.12.2006 года КУДиР:

- если ведение осуществляется на бумажном носителе, заверяется подписью должностного лица налогового органа и скрепляется печатью налогового органа до начала ее ведения;

- если ведение осуществляется в электронном виде, заверяется подписью должностного лица налогового органа и скрепляется печатью налогового органа в срок не позже 31.03 года, следующего за отчетным.

Не забывайте, что отсутствие КУДИР грозит штрафом.

Всю отчетность индивидуального предпринимателя, у которого есть наемные работники, можно разделить на три вида:

- отчетность в налоговую службу (ФНС);

- отчетность в Пенсионный фонд (ПФР);

- отчетность в Фонд социального страхования (ФСС).

В ФНС подается:

- Среднесписочная численность работников — по итогам календарного года (но не позднее 20 января следующего года).>

- Справки 2-НДФЛ по итогам календарного года (но не позднее 1 апреля следующего года).

- Реестры сведений о доходах физических лиц (прикладываются к справкам 2-НДФЛ).

- Отчет 6-НДФЛ – ежеквартальный отчет, введенный с 2016 года. Отчет сдается по итогам квартала – не позднее последнего дня месяца, следующего за отчетным периодом, по итогам года – не позднее 1 апреля.

Расчет по начисленным и уплаченным страховым взносам в ПФР и ФФОМС за работников (форма РСВ) – по итогам каждого квартала не позднее 20 числа (для электронной формы отчетности) и 15 числа (для бумажной формы) 2-го месяца следующего квартала.

Ведение персонифицированного учета необходимо отражать в 3 разделе формы РСВ.

В ПФР подается:

- Ежемесячный отчет СЗВ-М в срок до 15 числа месяца, следующего за отчетным.

- Ежегодный отчет СЗВ-СТАЖ предоставляется в срок до 1 марта, года следующего за отчетным. Существует дополнительный срок подачи СЗВ-СТАЖ. Если в организации или ИП имеется работник, планирующий в ближайшее время выход на пенсию, то СЗВ-СТАЖ необходимо сформировать на конкретного работника и предоставить в ПФР в течение 3-х календарных дней с даты получения заявления от работника о предоставлении отчета по форме СЗВ СТАЖ.

В ФСС подается:

Расчет по начисленным и уплаченным страховым взносам в ФСС за работников (форма 4-ФСС ) — по итогам каждого квартала (но не позднее 25 числа -для электронной формы и 15 числа — для бумажной формы) 1-го месяца следующего квартала.

Индивидуальный предприниматель может заниматься и видами деятельности, подпадающими под уплату дополнительных налогов.

Все дополнительные налоги ИП, а также вид отчетности предпринимателя и сроки предоставления в контролирующий орган, представлены в таблице ниже.

Наименование дополнительных налогов

Вид отчетности и название документа

Срок подачи документов в ФНС

Декларация по земельному налогу

По итогам календарного года не позднее 1 февраля следующего года

Декларация по водному налогу

По итогам каждого квартала не позднее 20-го числа 1-го месяца следующего квартала

Декларация по акцизному налогу

По итогам каждого месяца не позднее 25-го числа следующего месяца

Извещение об уплате авансового платежа в 4-х экземплярах (в том числе один в электронном виде) + копии платежных документов

Не позднее 18 числа (текущего месяца)

Налог на добычу полезных ископаемых (НДПИ)

Декларация по НДПИ

По итогам месяца не позднее последнего числа следующего месяца

Сборы за пользование объектами животного мира

Предоставление в ФНС сведений (о полученных разрешениях на добычу объектов животного мира)

Не позднее 10 дней с даты получения разрешения

Сборы за пользование объектами водных биологических ресурсов

Предоставление в ФНС сведений (о полученных разрешениях и суммах сбора подлежащих к уплате)

Не позднее 10 дней (начиная с даты получения разрешения)

Предоставление в ФНС сведений (о количестве объектов, подлежащих к изъятию из среды обитания)

Не позднее 20 числа месяца, следующего за последним месяцем срока действия разрешения

Регулярные платежи за пользование недрами

Предоставление в ФНС расчета регулярных платежей (за пользование недрами)

По итогам каждого квартала (но не позднее последнего дня первого месяца следующего квартала)

- Отчет МСП об образовании, обезвреживании, размещении и использовании отходов сдается в срок до 15 января года, следующего за прошедшим годом. Отчет МСП сдают только субъекты среднего и малого предпринимательства.

- 2-ТП (отходы). Срок сдачи этой отчетности по экологии за 2018 год – до 1 февраля 2019 года. 2-ТП (отходы) до 2019 года сдавали практически все ИП. Даже те, у которых нет производства, но имеется офис. Отчет необходимо сформировать и отправить посредством Модуля природопользователя. С 1 января 2019 года в соответствии с п. 2 ст. 3 Федерального Закона от 21.07.2014 N 219-ФЗ “О внесении изменений в Федеральный закон “Об охране окружающей среды”, ИП, осуществляющим деятельность на объектах IV категории (в том числе офисы) отчет 2-ТП сдавать не надо.

Более детально о каждом из отчетов для ИП вы можете прочитать на нашем сайте.

Материал отредактирован в соответствии с изменениями законодательства, актуальными на 01.12.2018

Уважаемые читатели! Материалы сайта TBis.ru посвящены типовым способам решения налоговых и юридических вопросов, но каждый случай уникален.

Если вы хотите узнать, как решить именно ваш вопрос — обращайтесь в форму онлайн консультанта. Это быстро и бесплатно! Также вы можете проконсультироваться по телефонам: МСК – 74999385226. СПБ – 78124673429. Регионы – 78003502369 доб. 257

КУДИР ИП обязан вести на УСН «доходы». Инструкция по ведению КУДИР УСН находится в приложении № 2 Приказа Минфина РФ № 135 н от 22.10.2012.

Вообще за неведение КУДИР предусмотрен штраф в размере 200 рублей. Но это на только первый взгляд кажется, что лучше заплатить 200 рублей, чем тратить время на заполнение КУДИР. Дело в том, что с 2014 года для ИП вступила в действие статья 120 Налогового Кодекса РФ, которая усиливает в несколько раз материальную ответственность для ИП:

Цитирую данную статью:

Грубое нарушение правил учета доходов и (или) расходов и (или) объектов налогообложения, если эти деяния совершены в течение одного налогового периода, при отсутствии признаков налогового правонарушения, предусмотренного пунктом 2 настоящей статьи, влечет взыскание штрафа в размере десяти тысяч рублей.

2. Те же деяния, если они совершены в течение более одного налогового периода, влекут взыскание штрафа в размере тридцати тысяч рублей.

3. Те же деяния, если они повлекли занижение налоговой базы, влекут взыскание штрафа в размере двадцати процентов от суммы неуплаченного налога, но не менее сорока тысяч рублей.

Под грубым нарушением правил учета доходов и расходов и объектов налогообложения для целей настоящей статьи понимается отсутствие первичных документов, или отсутствие счетов-фактур, или регистров бухгалтерского учета или налогового учета, систематическое (два раза и более в течение календарного года) несвоевременное или неправильное отражение на счетах бухгалтерского учета, в регистрах налогового учета и в отчетности хозяйственных операций, денежных средств, материальных ценностей, нематериальных активов и финансовых вложений.

КУДИР является регистром налогового учета, поэтому если ее не вести, то заплатите довольно много.

КДиР является налоговым регистром.

До 2014 года статья 120 не применялась к ИП. С 2014 года вступили в силу изменения в НК РФ, и теперь могут штрафовать и ИП, но только за нарушения, допущенные в 2014 году и позднее.

Регистрируя себя в качестве индивидуального предпринимателя, бизнесмен берет на себя обязательство отчитываться перед государственными ведомствами о процессе и результате своей работы. Чтобы тщательно следить за порядком и соблюдением законов в отношении ведения бизнеса, правительством были введены различные формы отчетности, в том числе и налоговая отчетность для ИП, которые призваны упростить и систематизировать взаимодействие ИП и государственных органов.

Для удобства таких взаимоотношений предусмотрены различные способы подачи отчетности ИП:

- личная явка в местную ФНС;

- почтовое отправление;

- через Интернет, за небольшую плату через оператора.

Отчетность, которую принято сдавать ИП, следует поделить на группы:

- Подаваемая по требованиям режима налогообложения,

- Сдаваемая за сотрудников (если таковые имеются),

- Оформляемая по кассовым операциям (если имеет место расчет наличными),

- Подаваемая по доп. налогам (для ИП, обязанных их уплачивать).

Налоговая отчетность для ИП: в зависимости от режима налогообложения, сроки сдачи отчетности

Если предприниматель концентрирует свои силы на одном источнике дохода и выбирает, соответственно, только один режим налогообложения, отчитываться ему проще и нанимать бухгалтера подчас не целесообразно. Но бывает, что ИП совмещает сразу несколько источников дохода, каждый из которых облагается налогом по своей системе, тогда без бухгалтера обойтись трудно, так как сдавать отчеты придется по каждому режиму индивидуально.

Отчетность в зависимости от режима налогообложения:

Помимо всего вышесказанного, практически всегда (при УСНО, ОСНО, ПСН, ЕСХН) ИП обязан заполнять книгу учета доходов и расходов (КУДИР). И дело даже не в наказании (двести рублей) ФНС за ее отсутствие, а в том, что трудно контролировать свое дело, не фиксирую денежные поступления и затраты. По правилам, книга должна находиться на предприятии в бумажном виде, прошитая и с пронумерованными страницами. Раньше ее требовалось предварительно заверять в налоговой службе, однако эту обязанность с ИП сняли.

Если предприниматель отчитывается по ЕНВД, КУДИР вести не нужно, более того – требования налоговой эту книгу завести является незаконным. Многие ИП во избежание конфликтов с ФНС все же организовывает заполнение “Книги ЕНВД”, но данные о доходах и расходах не прописывает.

Порядок и сроки подачи годовой отчетности предпринимателя зависит, опять же, от выбранной им системы обложения налогами. Некоторыми режимами вообще не предусмотрена отправка годовых отчетов, это патентная система и ЕНВД. Читайте также статью: → “Отчетность по НДФЛ за год”

за служащих (когда нанят персонал)

(отменена с 1.01.2017 года)

Ошибочным будет полагать, что кассовые операции привязаны к режиму налогообложения или присутствию на предприятии ККТ.

Кассовая операция – действие, имеющее отношение к приему, хранению и выдаче наличных. ИП, в чьей деятельности имеют место кассовые операции, должны быть знакомы с правилами кассовой дисциплины, включающими в себя грамотное оформление кассовой документации, контроль за лимитом по кассе и так далее.

Если ИП ведет КУДИР, ему доступна упрощенная схема ведения кассовой дисциплины (о ней следует упомянуть в организационной учетной политике, издать соответствующий приказ), при которой не нужно заполнять:

- КО-1,

- КО-2,

- КО-4,

- КО-5 (разрешается не заполнять в случае, когда кассир всего один).

Плюс ко всему, разрешается не предусматривать кассовый лимит на остаток наличных средств. Один пункт остается неизменным и строго контролируемым – выдача зарплаты сотрудникам наличными деньгами. Здесь по-прежнему необходимо оформлять расчетно-платежную и платежную ведомости.

Традиционными видами отчетов список документов, принимаемых ФНС от предпринимателей, не ограничивается. Смотря, чем именно зарабатывает на жизнь ИП, различают особые категории налогов и сборов.

ИП с работниками. Когда индивидуальный предприниматель не нуждается в наемном персонале, объемы его отчетности существенно уменьшаются в сравнении с ИП, передающим некоторые свои обязательства сотрудникам. Читайте также статью: → “Отчетность ИП на ЕНВД без работников в 2018”

Рассмотрим список отчетов, которые должны быть сданы по итогам каждого квартала. Их можно сгруппировать по местам отправки отчетности:

- те, что сдаются в ФНС,

- те, что отправляются в ПФР,

- те, что находятся под ведомством ФСС.

Стоит отметить, что отчет РСВ-1, также ежеквартально передаваемый в ПФР, был упразднен с 1.01.2017г.

(за I кв. 2017г. – до 2 мая 2017г.)

ИП без работников. Сразу отметим, что обязанность подавать отчетности во внебюджетные фонды за себя самого, была упразднена для ИП с 2010 года.

Ежеквартально ведется только КУДИР

Есть обязанность вести КУДИР

Выбор режима ПСН значительно упрощает жизнь предпринимателю, благодаря минимальному количеству обязательных отчетностей. У ИП на патенте нет ни налога на имущество, ни НДФЛ, ни НДС. Соответственно, нет и отчетов по ним. А с 2012 года вести деятельность стало еще проще – отменили подачу во внебюджетные фонды отчетов за самого предпринимателя.

Таким образом, ИП на ПСН без сотрудников должен вести КУДИР (если ИП совмещает несколько занятий, КУДИР ведется отдельно по каждому из них), и на этом его обязанности заканчиваются. Когда предприниматель вынужден нанимать работников, он должен быть готовым к тому, что с того момента, как на его предприятии появится первый сотрудник, обязательных платежей и отчетности станет в разы больше.

С наймом служащих ИП становится их налоговым агентом. Теперь он выплачивает:

- НДФЛ на каждого работника. Выплаты происходят ежемесячно, а отчетность о денежных поступлениях служащих отправляется в ФНС один раз в год, надо успеть оформить документ до 20 апреля нового отчетного года.

- Страховые отчисления в ПФР и ФСС. В связи с этими платежами наступает обязанность предоставлять следующие отчеты:

- в ФСС: 4-ФСС по рассчитанным и перечисленным в фонд платежам (ежеквартально до 15 числа месяца, наступившего по окончании периода);

- в ПФР: РСВ-1 (до 1.01.2017);

- в ФНС: НДФЛ-2 (до 1.04);

- в Росстат: статистические данные (до 1 апреля).

Как мы видим, помимо заполнения КУДИР, у ИП на ПСН с работниками появляются обязанности налогового агента по отношению с сотрудникам, что усложняет бухгалтерский и налоговый учет.

Процесс закрытия ИП, при кажущейся сложности, является посильным даже предпринимателю без бухгалтера и юриста. На сегодняшний день существует немало организаций, предлагающих помощь с проведением закрытия предприятия за определенную плату, однако ИП может справиться со всем сам. Самым главным в этом процессе является расчет с налоговой и внебюджетными фондами, основная отчетность как раз доказывает факт уплаты последних взносов и платежей. Прежде всего, предприниматель должен передать последние отчеты в ПФР и внебюджетные фонды, чтобы снять себя с учета как предпринимателя и работодателя (если были наемные работники). После этого уже можно обращаться в налоговую для снятия себя с регистрационного учета и исключения себя как ИП из списка ЕГРИП. Читайте также статью: → “Ликвидация ИП с долгами: по налогам, в ПФР, пошаговая инструкция”

Рассмотрим список отчетов, оформляемых по прекращении деятельности ИП:

- Заявление на закрытие по форме Р26001. Документ, оповещающий налоговую в официальном порядке о том, что индивидуальный предприниматель принял решение о выходе из бизнеса.

- Документ об уплате государственной пошлины. Квитанция об уплате в бюджет 160 рублей за работу государственных инстанций по исключению ИП из списков, в которых он значился как фактически осуществляющий свою деятельность.

- Справка из ПФР (более не актуально, поскольку ФНС делает запрос в ПФР по собственной инициативе).

- Ликвидационная декларация. Передается в ФНС после официального прекращения деятельности. Сроки и порядки оформления зависят от системы обложения налогами:

- Если ИП выбирал УСН, отчеты он сдает до 25 числа месяца, наступившего после месяца официального закрытия ИП. Тогда же и уплачивается налог. В рамках 15 дней подается бумага о завершении работы.

- Если ИП уплачивал ЕНВД, он заполняет заявление ЕНВД-4 о снятии его с учета как плательщика единого налога. ИП на это дается 5 дней с момента выписки его из ЕГРИП. Отчеты сдаются и налог перечисляется до 20 числа следующего за отчетным месяца.

Все документы, оформленные при ликвидации предприятия, должны находиться на хранении у ИП минимум 5 лет, так как документальная проверка налоговой службой проводится и после закрытия предпринимательской деятельности.

Необходимые бланки представлены следующим списком:

Позвольте представиться. Меня зовут Василий. Я уже более 15 лет являюсь частным предпринимателем. Я считаю, что в настоящее время являюсь профессионалом в своей области и хочу помочь всем посетителям сайта решать сложные и не очень задачи. Все данные для сайта собраны и тщательно переработаны для того чтобы донести в удобном виде всю требуемую информацию. Однако чтобы применить все, описанное на сайте всегда необходима консультация с профессионалами.