Сегодня предлагаем вашему вниманию статью на тему: "налоги ип на патенте с работниками и без". Мы постарались в полной мере раскрыть тему и объяснить все доступным языком. Все свои вопросы вы можете задавать в комментариях к статье. Наш эксперт будет оперативно на них отвечать.

Содержание

ИП на патенте с работниками: какие налоги нужно платить в 2019 году?

Патентная система налогообложения — это специальный режим налогообложения, введенный государством в 2013 году. Данный вид режима налогообложения могут применять только строго индивидуальные предприниматели. Он имеет свои преимущества и ограничения. Как и любого налогового режима, у него есть свои особенности функционирования и уплаты налогов.

ПСН — это специальный налоговый режим, применяемый индивидуальными предпринимателями при соответствии их требованиям, предъявляемым законодательством Российской Федерации. Не могут использовать этот налоговый режим ООО, ЗАО и другие формы юридических лиц. ИП, использующий этот специальный налоговый режим, освобождается от ведения бухгалтерской отчетности и использования кассовых аппаратов, с ограничением.

Чтобы получить патент предприниматель:

- Не должен иметь более 15 наемных работников в сфере, на которую распространяется действие патента.

- Доля доходов от деятельности по патенту не должно быть менее 70% от общего суммарного дохода ИП.

Не применяется в случаи договора доверительного управления имущественным фондом, а также при осуществлении деятельности по договорам товарищества простого и инвестиционного.

Патент может действовать только на территории субъекта Российской Федерации, который указан в этом документе. Один индивидуальный предприниматель может получать несколько патентов для каждого отдельного регионы страны.

Выдается в любое время сроком от 1 до 12 месяцев в рамках одного календарного года.

Для того чтобы продлить действие этого специального налогового режима, необходимо обратиться с заявлением в Федеральную налоговую службу до 20 декабря текущего года.

ПСН могут применять индивидуальные предприниматели, занимающиеся следующими видами деятельности:

- пошив, а также ремонт и чистка обувной продукции;

- пошив трикотажных изделий, головных уборов и текстильной галантереи, их ремонт и чистка;

- ремонт элементов мебели;

- оказание парикмахерских и косметических услуг;

- оказание репетиторских услуг и обучение людей;

- дизайнерские услуги по оформлению жилых и нежилых помещений;

- торговля в розницу;

- полный список в Статье 346.43 N 117-ФЗ

Использование режима патентного налогообложения имеет свои преимущества. Индивидуальный предприниматель, использующий ПСН, освобожден от уплаты следующих видов налогов:

- налог на имущество физических лиц (освобождается только имущество, которое используется в деятельности в рамках этой системы);

- НДФЛ (только те доходы, которые получены были от деятельности в рамках системы);

- НДС (также освобождаются только те операции, которые осуществлялись в рамках системы ПСН, исключением служат: при ввозе товаров на территорию РФ, при осуществлении деятельности, облагаемых в соответствии со статьей 174.1 НК РФ).

При помощи этого же сервиса можно узнать сроки оплаты взносов по патентному налогу.

- Патент сроком до 6 месяцев производится единоразовая выплата всей суммы, в срок до конца действия патента.

- Патент сроком от 6 -12 месяцев, в этом случае происходит разделение платежа на две части.

- 1/3 часть от всей суммы внести не позднее 90 календарных дней с момента начала действия этого документа;

- 2/3 части выплачивается строго до окончания действия патента.

Какие налоги нужно платить в 2019 году ИП на патенте без работников?

ИП на ПСН обязан уплачивать патентный налог, который рассчитывается исходя из потенциально возможного дохода. Этот показатель устанавливается региональными властями по каждому виду деятельности, разрешающему использование этого специального налогового режима.

Предприниматель обязан уплатить 6% от этой установленной суммы.

Помимо налогов он также уплачивает обязательные взносы за себя в Пенсионный фонд и фонд обязательного медицинского страхования.

Помимо этого, предприниматель уплачивает другие федеральные налоги такие, как налог на землю или транспортный налог.

Внимание! Налоговую декларацию на ПСН подавать не нужно!

Какие налоги нужно платить в 2019 году ИП на патенте с работниками?

При привлечении сотрудников по найму, помимо перечисленных выше налогов и сборов, он обязан уплатить сборы по пониженной ставки в

- Пенсионный фонд 22% за каждого сотрудника. При превышении суммы налогообложения 1 150 000 руб, применяется добавочный тариф 10%;

- ОМС (медицинское страхование)- 5,1% от величины дохода выплаченным работникам;

- ОСС (социальное страхование) — 2,9% от величины дохода выплаченным работникам.

Если он занимается розничной торговлей, то ему необходимо уплачивать взносы и налоги на общих основаниях.

Отчисления в ФСС и ФФОМС за работников не производятся.

Величина обязательных выплат зависит от суммы полученного дохода. Если она не превышает 300 000 руб., то индивидуальный предприниматель должен заплатить 26 545 руб. пенсионный фонд, 5 840 руб. на ОМС. Если сумма дохода превышает установленный показатель, то необходимо доплатить 1% от дохода свыше нормы. При этом величина общих отчислений в пенсионный фонд не может превышать 212 460 руб. Если при расчетах получается большая сумма, то необходимо оплатить только максимальный лимит.

Уплата обязательных взносов в фонд социального страхования не предусмотрена, однако, сделать это можно в добровольном порядке. За год нужно заплатить 3302 руб. 17 коп. При этом по страховым взносам финансовая отчетность не сдается.

Налоговые каникулы — это мера поддержки предпринимательства, которая предоставляет возможность индивидуальным предпринимателям находящийся на патентной системе налогообложения получить налоговую ставку в размере 0%. Для этого им нужно соответствовать определенным критериям. К ИП предоставляются следующие требования:

- впервые зарегистрированные в период с 2015-2020 гг. и должны осуществлять деятельность в сферах производства, социального, научного развития и бытовых услуг (п. 3 ст. 346.50 НК РФ);

- получить могут только в течение двух лет с момента перехода;

- в каждом субъекте Федерации могут выдвигаться отдельные требования к ИП на ПСН.

Право предоставлять или не предоставлять налоговые каникулы решают региональные власти. Список видов экономической деятельности также устанавливается в каждом регионе по отдельности.

Чтобы рассчитать стоимость патента за год нужно узнать потенциальный возможный доход (налоговую базу) в регионе, где зарегистрирован индивидуальный предприниматель. Если патент приобретается на год, то установленная сумма умножается на 6%.

При приобретении патента на несколько месяцев, формула приобретает слегка измененный вид. НБ делится на 12 умножается на количество месяцев, на которые планируется приобретать патент и умножается на 6%.

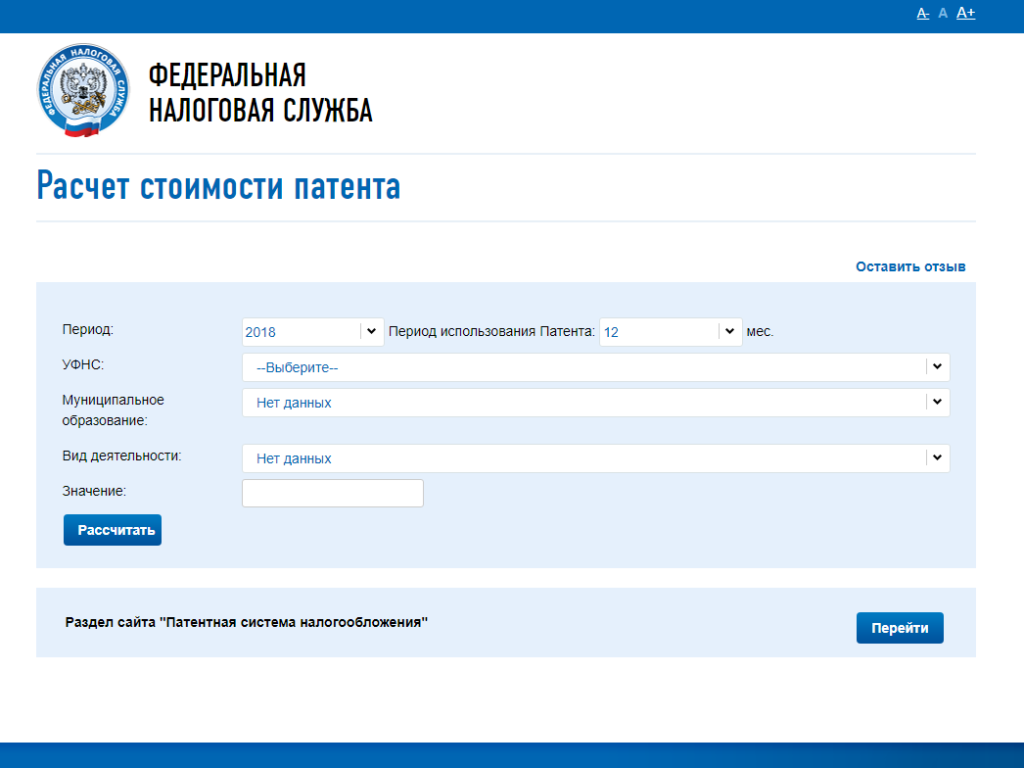

Легко также осуществить расчет стоимости патента при помощи специального сервиса, разработанного на сайте Федеральной налоговой службы бесплатно на 2019 год « Калькулятор патента ».

Для этого нужно перейти на соответствующую вкладку официального сайта и заполнить необходимые данные. Понадобится указать:

- налоговый период;

- срок действия патента;

- управление Федеральной налоговой службы и населенный пункт;

- вид экономической деятельности, которым занимается индивидуальный предприниматель;

- среднее количество работников, числящихся на предприятии.

После заполнения всех данных нужно нажать кнопку «Рассчитать».

Работать по патентной системе налогообложения или нет должен сам для себя решать индивидуальный предприниматель. В каких-то случаях использование этого специального налогового режима актуально, а в каких-то выгоднее использовать другие режимы, например, УСН.

Например, крайне выгодно применять патентная систему налогообложения при оказании услуг самим индивидуальным предпринимателем без использования наемного труда с высокой стоимостью этих услуг при минимальных затратах.

Каждый случай индивидуален и перед тем как выбрать этот вариант режимы налогообложения, необходимо все внимательно рассчитать и сравнить с другими режимами. Обязательно нужно обратить внимание на местное законодательство в этой сфере, особенно тех моментов, которые касаются разрешенных экономической видов деятельности.

В видео на примере оказания услуг по перевозке пассажиров в Москве. рассказывается подсчет налога и применение патентной системы налогообложения.

Февраль 13, 2018 Налоги ИП Все о налогах ИП 4

Патентная система налогообложения – самый простой налоговый режим для индивидуальных предпринимателей в России. Самостоятельно рассчитывать налог и сдавать декларации здесь не требуется, а стоимость патента на определенный вид деятельности известна заранее.

Из нашей статьи вы узнаете только самые необходимые сведения про ПСН, без лишней информации из Налогового кодекса, в которой трудно разобраться неспециалисту.

Патент ИП – это разрешение налоговой инспекции заниматься определенными видами деятельности какое-то количество месяцев. Например, частный парикмахер может купить патент на 2-3 месяца, чтобы понять востребованность своих услуг.

Патент выдается только на виды деятельности, указанные в статье 346.43 НК РФ. Это разные бытовые и персональные услуги, автоперевозки, розничная торговля на площади менее 50 кв.м, общепит, мелкое производство.

Чтобы купить патент ИП, надо подать заявление в налоговую инспекцию по месту деятельности. В заявлении указывают вид деятельности и срок, на который оформляется патент – от 1 до 12 месяцев в пределах одного календарного года.

Заявление подается за 10 рабочих дней до начала действия патента. Если вы хотите продолжать работать на ПСН, не забывайте вовремя подавать новое заявление. Продлить уже выданный патент нельзя.

Действие патента ограничено не только его сроком, но и территорией муниципального образования, которое указывается в документе. Причем, стоимость патента для одного и того же вида деятельность в разных населенных пунктах будет различаться.

Особенность патентной системы в том, что налог на ней не зависит от реальных доходов предпринимателя. Вместо этого используется другое понятие – потенциально возможный годовой доход, который устанавливают законы субъектов РФ. Налоговая ставка на ПСН составляет 6% от этого возможного дохода.

Стоимость патента для ИП легко рассчитать на калькуляторе Федеральной налоговой службы.

Например, стоимость патента на один месяц 2019 года для ремонта и пошива обуви в г. Брянск для ИП без работников составит всего лишь 650 рублей. А такой же патент, но в Московской области будет стоить почти в два раза дороже – 1044 рублей.

Чтобы понять, будет ли ИП на ПСН платить минимально возможный налог, надо рассчитать налоговую нагрузку на разных режимах.

Возьмем для примера предпринимателя из Брянска, оказывающего услуги по ремонту обуви. В среднем за день он получает за свои услуги 2 500 рублей, т.е. его доход за месяц (20 рабочих дней) составит 50 000 рублей.

На режиме УСН Доходы с такой выручки он должен заплатить за месяц налог, равный (50 000 * 6%) = 3 000 рублей. На первый взгляд, патент оказывается выгоднее (650 рублей), но на упрощенной системе рассчитанный налог можно уменьшить на сумму страховых взносов ИП за себя. Причем, если работников нет, то налог может быть уменьшен полностью, а на ПСН налог на уплаченные взносы не уменьшается.

Сравним эти цифры в таблице, предварительно рассчитав страховые взносы ИП за себя. На упрощенной системе для расчета дополнительного 1%-го взноса учитывают реальные доходы предпринимателя, в нашем примере годовой доход составит 600 000 рублей (12 месяцев по 50 000).

- страховые взносы ИП на патенте (потенциальный годовой доход меньше 300 000 рублей) составят 36 238 рублей;

- страховые взносы ИП на УСН составят 36 238 + (600 000 – 300 000) * 1%) = 39 238 рублей.

Получилась парадоксальная ситуация – хотя стоимость патента в несколько раз меньше, чем налог на УСН, но в данном случае предпринимателю выгоднее работать на упрощенной системе.

Причина как раз в том, что рассчитанный налог на УСН предприниматель может полностью уменьшить за счет уплаченных за себя взносов. То есть, налога к уплате вообще не будет (36 000 – 39 238) > 0 рублей, а вся налоговая нагрузка составит 39 238 рублей вместо 44 038 рублей на ПСН.

Но ситуация не всегда складывается в пользу УСН. Если, например, сравнить налоговую нагрузку для розничного магазина, то очень часто как раз патент ИП окажется выгоднее.

Декларация на патентной системе не сдается, но надо вести налоговый учет в специальной книге учета доходов (утверждена Приказом Минфина России от 22.10.2012 N 135н).

В книгу заносят записи о всех полученных доходах предпринимателя. В налоговую инспекцию сдавать КуД не надо, но при проверке инспектор может запросить ее для контроля. Книга ведется для того, чтобы отслеживать реальный доход предпринимателя, потому что на ПСН установлен лимит доходов – не более 60 млн рублей за год.

В любом случае, данные книги не влияют на стоимость патента ИП, налог рассчитывается только на основании потенциального годового дохода, установленного законами субъектов РФ.

Особенность патентной системы еще и в том, что платить налог надо до окончания налогового периода, т.е. срока действия патента. Порядок оплаты зависит от количества месяцев, на которые выдан патент:

- если срок до шести месяцев, то одной суммой не позднее срока действия;

- если срок от шести до двенадцати месяцев, то 1/3 стоимости оплатить не позднее 90 дней после начала действия, а еще 2/3 до окончания срока действия патента.

Реквизиты для оплаты патента надо узнавать в налоговой инспекции по месту его выдачи.

За опоздание с оплатой стоимости патента начисляют пени, однако ИП не теряет права на патентную систему налогообложения, как это было раньше. Что касается штрафа по статье 122 НК РФ (20% от неуплаченного налога), то здесь Минфин и ФНС выдают противоречивую информацию:

- письмо от 18.08.17 № 03-11-09/53124 – штрафовать и взыскивать пени;

- письмо от 24.10.17 № СД-4-3/21453@ — штраф не налагать, взыскивать только пени.

Нужна ли онлайн касса ИП на патенте, и если да, то с какого срока? Этот вопрос действительно важен для розничных продавцов. Кассовый аппарат для обычного предпринимателя – это серьезные затраты, особенно если это должна именно онлайн касса. Минимальные расходы для установки такого оборудования превышают 40 тысяч рублей плюс надо иметь постоянный доступ в интернет и оплачивать услуги оператора фискальных данных.

Возможность купить патент для розницы всего лишь на пару месяцев – это хороший способ проверить правильный выбор расположения торговой точки и ассортимента. Если же торговля не пойдет, то затраты на ККТ только еще больше увеличат убытки предпринимателя.

К сожалению, ИП на патенте лишили права торговать без кассового аппарата, однако некоторую рассрочку для них все-же предоставили. Рано или поздно онлайн касса будет нужна всем работающим на ПСН, в том числе, тем, кто оказывает услуги населению, выписывая БСО. В таблице мы привели сроки обязательного перехода на ККТ для ИП на патенте.

ИП на патенте: отчётность в 2018 году с работниками и без, способы и сроки сдачи

Патентная система налогообложения считается одной из самых лёгких для налоговой отчётности. Как правило, патент для ИП выгоден и прост. Но, приступая к работе по этому льготному режиму, важно учитывать его специфику, знать всё подводные камни налогового учёта (а он есть у патента), чтобы по полной программе использовать все его преимущества и возможности.

ИП на патенте: основные требования к ведению бизнеса и отчётности

В целом к предпринимателям, работающим с выкупленным у государства патентом, предъявляются аналогичные требования, как и ко всем специальным налоговым режимам. Но следует знать, что у ПСН есть отличительные черты, в частности и по сдаваемой отчётности.

Существует мнение, что предприниматели, работающие на патентной системе налогообложения, не отчитываются перед налоговой. Оплатил патент и забыл про фискального гос. контролёра. Но это не так.

Начнём с ключевого момента в вопросе налоговой отчётности — согласно статье 346.52 Налогового кодекса РФ, все предприниматели, применяющие патентную систему обложения, не сдают в ИФНС налоговые декларации (расчёты). И это логично, ведь налоговый сбор для патентщиков определён изначально региональным законодательством и вменён ему ещё до начала осуществления деятельности. Соответственно, налоговиков, казалось бы, не интересует доход ИП, но это не соответствует действительности.

Шестым пунктом статьи 346.53 НК РФ чётко закреплено, что все бизнесмены, применяющие патентную систему обложения, обязаны вести учёт своей прибыли. С момента начала осуществления коммерческой деятельности по патенту (если быть точными, с момента получения первого дохода) они должны вести Книгу учёта доходов по ПСН (КУД). Она является основным отчётным документом по налогам ИП на патенте.

Книга учёта для ИП на патенте: порядок ведения и нюансы

Каждый ИП, работающий на патенте, обязан регулярно фиксировать текущий объём прибыли своего бизнеса. И делать нужно не в уме или «на коленке», а в установленном Министерством финансов РФ формате. Это важно, так как требования пунктов 6—8 статьи 346.45 НК РФ однозначно указывают, что при нарушении правил применения ПСН ИП утрачивает право на неё. Для чего нужна такая отчётность, становится понятно, если резюмировать основное требование к ведению патентного бизнеса: режим разрешено применять только тем предпринимателям, годовой суммарный доход которых по данной системе налогообложения в совокупности не превышает 60 млн ₽.

При утрате права на использование ПСН ИП должен проинформировать ИФНС, где был получен патент, в течение десяти дней после возникновения оснований, повлёкших утрату права применения. Уведомление составляется по форме № 26.5–3.

ИП на патенте не проходит декларирование своей прибыли, не переносит данные из своей Книги в финальную декларацию, не предъявляет КУД в налоговую инспекцию (это закреплено в информационном Письме Минфина РФ №03–11–11/62 от 11.02.2013). Однако статья 346.45 Кодекса предусматривает, что фискальный орган имеет право по истечении отчётного периода запросить и проверить корректность внесённой информации в КУД.

Если налоговая отчётность бизнеса, применяющего патентную систему налогообложения, обладает упрощёнными формами (хоты бы тем, что у патентщиков нет декларирования), то по отчётности работодателя отличий от других налоговых систем нет. Здесь ИП на патенте приравнен ко всем остальным.

Очевидно, что отчётная нагрузка предпринимателя, работающего на патенте и имеющего штат работников, гораздо больше, чем у самозанятого ИП. Один отчёт ежемесячно, 3 вида отчётов, которые сдаются по итогам каждого квартала, и 3 финальных годовых отчёта — серьёзная ответственность. Она требует значительного количества времени и достаточных компетенций от индивидуального предпринимателя.

В помощь при формировании отчётности для Пенсионного фонда на его сайте в разделе «Работодателям» создан специальный сервис. Он содержит формы и рекомендации по их заполнению, а также программы для подготовки отчётности, которыми всегда может воспользоваться предприниматель, который является плательщиком страховых взносов за своих работников.

А с основными регламентами сдачи отчётности в налоговый орган можно ознакомиться на портале Федеральной налоговой службы РФ.

По срокам сдачи отчётности действует правило, которое применяется всеми контролирующими органами: если крайний день срока выпадает на выходной или праздничный день, то он переносится на следующий за ним рабочий день.

Какую сдавать отчетность ИП на Патенте в 2018 году

Здравствуйте! В этой статье мы расскажем про патентную систему налогообложения и отчетность при ней.

Сегодня вы узнаете:

- Что собой представляет патентная система;

- Какую отчетность сдает ИП на патенте;

- Как можно сдавать отчетность.

Сразу хочется сказать, что самым комфортным способом формирования и сдачи отчетности ИП на ПСН является сервис онлайн бухгалтерии «Мое дело» .

Предназначение патентного режима в том, чтобы помочь малому и среднему бизнесу в нашей стране.

Отсюда вытекают ограничения по его применению:

- Доступен исключительно для физических лиц, получивших статус Индивидуального предпринимателя;

- Ограничение по количеству сотрудников, которых бизнесмен может принять в штат. На данный момент верхняя граница соответствует 15 сотрудникам;

- Если у вас свой магазинчик, кафе или ресторан, то площадь помещения, которое вы используете под вышеназванные цели, не должна превышать 50 квадратных метров;

- Выплата налогов по патентной системе доступна только для 47 видов деятельности, среди которых: услуги по ремонту, пошиву, вязанию одежды и других текстильных изделий; услуги по ремонту и пошиву обуви; парикмахерская деятельность; оказание косметических услуг; образовательные услуги; услуги по ремонту мебели, торговля в розницу; дизайнерские услуги. С общим перечнем разрешенных видов деятельности вы можете ознакомиться в Налоговом кодексе РФ статье 346.43 пункте 2.

- Для каждого патента предприниматель обязан вести Книгу по учету доходов, эта книга должна храниться у ИП на протяжении 4 лет после того, как был принят патентный режим. Более подробно об этом документе мы поговорим чуть позже;

- Удобная система оплаты патента в зависимости от срока его применения.

- Годовой оборот компании ограничен 60 млн. рублей;

- Стоимость патента не снижается за счет страховых выплат.

Достаточно много ограничений и недостатков, но патентная система имеет и свои достоинства, за которые ее выбирают 3,5% предпринимателей России:

- Значительно облегчает налоговое бремя для бизнесмена. Вы передаете в пользу государства лишь 6% от потенциального дохода от вашего вида деятельности. Потенциальный доход устанавливают власти субъекта РФ;

- Вы сами можете выбрать срок действия;

- Вы освобождаетесь от сдачи налоговой декларации;

- Единственный внебюджетный фонд, в который вам придется делать выплаты – Пенсионный фонд России. Выплаты составят 20%;

- Если вы попадаете в список разрешенных для патентной системы видов деятельности, то вы останетесь в нем до скончания лет. Власти не вправе сокращать этот список;

КУДиР представляет собой отчетный документ частного бизнесмена. При патентном режиме книга принимает форму журнала, в который необходимо заносить только приход денежных средств. Вести журнал обязательно.

Предназначен документ для учета доходов бизнесменов, что в будущем учитывается для расчета потенциального дохода для всей сферы бизнеса. Однако, напрямую данные книги не влияют на объем налоговых выплат конкретного предпринимателя.

Книга имеет утвержденную в Министерстве финансов РФ форму. Отсутствие документа карается законом: за это вы должны будете заплатить штраф в размере 200 рублей. Немного, но рисковать не следует, ведь это может навредить вашей репутации.

Вести книгу просто: ваша задача заносить официальные доходы в хронологическом порядке. Обратите внимание на то, что в отчет заносятся только те операции, которые имеют подтверждение в виде бухгалтерского документа.

Заполнять книгу необходимо в течение одного налогового периода (того срока, на который куплен патент). После окончания срока заводится новый журнал учета.

КУДиР представлена в двух форматах: бумажном и виртуальном. Бумажную версию вы можете купить в типографии и заполнять вручную. Электронная версия представлена в виде программы и онлайн-сервисов по бухгалтерскому учету.

Если вы выбрали виртуальную форму, то по окончании отчетного периода, заполненный документ необходимо распечатать, заверить в контролирующем органе и хранить в организации следующие 4 года.

- Титульный лист. Здесь отображаются персональные данные владельца бизнеса: имя, фамилия, отчество, место регистрации, расчетный счет, идентификационный номер и дата начала налогового периода;

- Первый раздел — “Доходы и расходы”. Данная часть КУДиР содержит четыре таблицы, по одной на каждый квартал. Каждая таблица разделена на четыре столбца: дата записи, наименование документа, его номер и дата, доходы и расходы. Владельцам патента не нужен столбец “Расходы”, поэтому разбирать мы его не будем. Столбец доходы разделен еще на пять столбцов: содержание записи, доходы от реализации, внереализационные доходы, иные поступления, примечания. Заполнять строки необходимо в хронологическом порядке.

- Второй, третий и четвертый разделы не нужны предпринимателям, работающим по патентному режиму. Они предназначены для расчета суммы будущего налога. Мы не будем на них останавливаться.

Правила заполнения журнала:

- Страницы должны иметь нумерацию;

- Страницы должны быть сшиты;

- Операции записываются в хронологическом порядке;

- Последняя страница журнала должна содержать печать и численное значение количества страниц, из которых состоит документ.

Отчетность и выплаты ИП на патентной системе без работников

Если вы осуществляете предпринимательскую деятельность без привлечения персонала, то количество налоговых сборов для вас значительно сократится. А отчетность в этом случае и вовсе не предусмотрена. Однако, вести книгу доходов вам все равно придется.

Приведем список налогов, необходимых к оплате для ИП на патентном режиме без сотрудников:

- Взносы в счет собственного обязательного медицинского страхования;

- Взносы в счет пенсионного фонда за себя.

- Оплата самого патента.

В том случае, если вы привлекли в свое дело сотрудников, налоговое бремя и количество отчетов значительно возрастет.

Особенные трудности у предпринимателей вызывает необходимость ежегодного подтверждения в Федеральной службе страхования (ФСС) вида деятельности. Сделать это обязан каждый предприниматель до 15 апреля.

Более точный график смотрите в налоговом календаре.

Периодичность представления

Сроки сдачи документа

Место сдачи

Журнал доходов

Один раз за период

В конце периода

Информация о количестве работников в штате

ИП Патент: какие налоги и обязательные платежи платить в 2018-м?

Почему патентная система налогообложения так популярна? Да потому, что платить налоги на ПСН в 2018 году выгодно и просто. Здесь даже УСН придется подвинутся. Обо всем по порядку…

Патент — это документ, в котором государство подтверждает, что его получатель имеет право на определенные действия или защиту своих интересов. Например, есть патент на изобретение или патент для иностранцев, легально работающих в России. Свои патенты есть и в малом бизнесе. Их выдают индивидуальным предпринимателям, которые перешли работать на льготный налоговый режим — патентную систему налогообложения.

Патент ИП получают предприниматели, которые хотят несколько месяцев заниматься определенным видом деятельности. Патентная система налогообложения (ПСН) устанавливает строго ограниченный перечень направлений бизнеса, указанных в статье 346.43 НК РФ.

Но это еще не все. В каждом патенте указана территория, на которой он действует. Чаще всего, это конкретное муниципальное образование. Соответственно, если предприниматель имеет патент на магазин в одном городе, то для торговли в другом городе той же области или края ему надо оформить новый.

Исключение – несколько видов деятельности, для которых территорией патента будет весь субъект РФ:

- Перевозка автомобильным транспортом грузов и пассажиров;

- Развозная и разносная розничная торговля.

Мы так подробно разбираемся в этих особенностях, потому что они имеют прямое отношение к порядку расчета налога на ПСН. Советуем вам также посмотреть это видео, если вы ещё сомневаетесь в выборе патента.

Патент для ИП имеет следующие ограничения:

- Вид деятельности можно выбирать только из перечня статьи 346.43 НК РФ;

- На каждое направление бизнеса оформляется свой патент;

- Срок действия разрешения – от одного до двенадцати месяцев в пределах календарного года;

- Территория действия, в большинстве случаев, ограничена одним муниципальным образованием.

Но почему же при таких ограничениях этот налоговый режим популярен у предпринимателей? Потому что очень часто ИП на патенте платит намного меньше, чем на других системах налогообложения.

В большинстве случаев налоги платят с полученных доходов по принципу: заработал много – заплати больше налогов. А если доходов нет, то и платить налог не надо. Но на ПСН все не так.

На патентной системе налогообложения налог платят не с реально полученных доходов, а с предполагаемых. Каждое муниципальное образование устанавливает годовую сумму дохода по определенному виду деятельности. Этот доход так и называется – потенциально возможный.

Например, депутаты Московской городской Думы решили, что столичные переводчики зарабатывают в год 330 000 рублей дохода. Так это или нет, значения не имеет. Налог надо платить именно с этой предполагаемой и заранее установленной суммы. Налоговая ставка на ПСН составляет 6%, т.е. ИП на патенте, который живет в столице и занимается переводами, должен заплатить за год 19 880 рублей. Но можно оформить патент на месяц, тогда он будет стоить всего 1 650 рублей.

Стоимость патента – это и есть налог, который платят на ПСН. Никаких других налогов платить не придется. За некоторыми исключениями, о которых мы расскажем дальше.

Узнать потенциально возможный годовой доход по выбранному виду деятельности можно в нормативно-правовом акте (закон, решение, постановление) муниципального органа власти. Все эти акты есть на сайте ФНС, кроме того, можно обратиться по этому вопросу в налоговую инспекцию по месту действия патента или в экономический отдел местной администрации.

Далее надо умножить потенциальный годовой доход на налоговую ставку в 6%, и вы узнаете, сколько придется заплатить в бюджет за один год работы в рамках ПСН.

А можно воспользоваться калькулятором Федеральной налоговой службы, который сразу подсчитает сумму налога на месяц или на год. Для этого надо перейти на форму ввода данных и выбрать в ней:

- Период использования;

- Субъект РФ;

- Муниципальное образование;

- Вид деятельности;

- Физический показатель (при необходимости), им может быть количество работников, площадь торгового зала или объекта общепита, грузоподъемность транспортного средства, количество посадочных мест и др.

Давайте проверим, сколько должен платить переводчик в небольшом городе, например, в г. Мценск Орловской области. Калькулятор рассчитает, что это всего 6 474 рублей в год, т.е. в 3 раза меньше, чем в Москве.

- Для патентов сроком до шести месяцев всю сумму надо заплатить до окончания его действия;

- Для патентов, оформленных на срок от шести до двенадцати месяцев, налог платят по частям: 1/3 суммы не позже 90 дней с начала действия, остаток до окончания срока.

Итак, с основным налогом патентной системы мы разобрались. А какие налоги или другие платежи надо еще платить? Сначала про налоги. В общем случае индивидуальный предприниматель на ПСН освобожден от уплаты НДС и НДФЛ.

Но с НДС не все так просто. Есть ряд ситуаций, когда налог на добавленную стоимость придется все-таки заплатить:

- Ввоз товаров на территорию Российской Федерации;

- Участие в договорах совместной деятельности, в доверительном управлении имуществом или концессионном соглашении;

- Статус налогового агента по НДС (например, покупка или аренда недвижимости, принадлежащей муниципальному образованию, или приобретение у иностранного лица, не зарегистрированного в России, товаров для дальнейшей реализации).

Если в вашей деятельности предполагается что-то из указанного, возможно, вам лучше этот период поработать на ОСНО. Теперь про НДФЛ.

НДФЛ — это налог общей системы налогообложения, на которой ИП оказывается, если не подавал заявление о переходе на специальный режим (в данном случае Уведомление на применение патента ИП). Но из-за нарушения правил ведения деятельности на ПСН тоже можно оказаться на общей системе помимо желания, т.е. «слететь с патента».

Например, вы купили патент на розничную торговлю, но покупатель уговорил вас оформить продажу, как поставку. С соответствующим договором, доставкой товара партиями, счет-фактурой, оплатой безналом на расчетный счет. Когда налоговики обнаруживают признаки поставки, то считают такую продажу оптовой, а не розничной. А оптовая торговля на ПСН запрещена. Значит, выручка от такого покупателя будет облагаться НДФЛ и НДС в рамках общей системы.

Кроме того, ИП, как физлицо, будет платить транспортный и земельный налог, если у него есть в собственности автомобиль или участок. Что касается налога на недвижимое имущество, то если предприниматель использует его в бизнесе, платить налог не надо. Исключение – если недвижимость относится к объектам, которое имеет оценку кадастровой стоимости. Уточнять эту информацию надо в своей налоговой инспекции.

Остаются еще страховые взносы ИП за себя. Эти платежи для индивидуального предпринимателя обязательны на всех системах налогообложения. За полный 2018 год размер взносов составляет 32 385 рублей плюс 1% от потенциального годового дохода свыше 300 000 рублей.

Например, переводчик из Москвы с годовым доходом в 330 000 рублей заплатит за себя 32 385 + (330 000) *1%) = 32 685 рублей. А ИП из Мценска не должен платить дополнительный 1%-ый взнос, потому что его потенциальный доход в 3 раза ниже.

Если у предпринимателя есть работники, то в 2018 году он платит взносы за них по сниженным тарифам, т.е. только 20% на их пенсионное страхование. Исключение – розничная торговля, общепит и сдача недвижимости в аренду. Здесь за работников взносы платят на общих основаниях, т.е. не менее 30% от зарплаты и других выплат.

Итак, что же платит ИП (патент, налоги и обязательные платежи 2018) на этом льготном режиме?

- Стоимость патента на выбранное количество месяцев — рассчитывается на калькуляторе ФНС.

- Страховые взносы за себя — на обязательное пенсионное и медицинское страхование.

- Страховые взносы за работников — только на обязательное пенсионное страхование, кроме исключений, о которых сказано выше.

- НДС и НДФЛ (при необходимости), а также налог на имущество, земельный, транспортный — только при наличии объекта налогообложения или ситуации, при которой эта обязанность устанавливается законом.

Но для расчета общей суммы платежей на ПСН надо складывать стоимость патента и суммы страховых взносов. А на УСН Доходы, а также ЕНВД, рассчитанный налог уменьшается на уплаченные взносы. На УСН Доходы минус расходы и ОСНО взносы тоже учитываются, но по-другому – уменьшая налоговую базу, т.е. сумму, с которой рассчитывают налог.

Прежде чем принимать окончательное решение о выборе налогового режима, рекомендуем перед оформлением патента проконсультироваться с хорошим бухгалтером.

Теперь вы знаете, какие налоги и обязательные платежи платить ИП на патенте. Задавайте свои вопросы в форме для комментариев ниже: мы не тянем с ответом! Также подписывайтесь на нашу рассылку: отправляем анонс каждой новой статьи про ИП на вашу почту!

Позвольте представиться. Меня зовут Василий. Я уже более 15 лет являюсь частным предпринимателем. Я считаю, что в настоящее время являюсь профессионалом в своей области и хочу помочь всем посетителям сайта решать сложные и не очень задачи. Все данные для сайта собраны и тщательно переработаны для того чтобы донести в удобном виде всю требуемую информацию. Однако чтобы применить все, описанное на сайте всегда необходима консультация с профессионалами.