Сегодня предлагаем вашему вниманию статью на тему: "механизм оплаты патента с учетом обновления государственной системы налогообложения". Мы постарались в полной мере раскрыть тему и объяснить все доступным языком. Все свои вопросы вы можете задавать в комментариях к статье. Наш эксперт будет оперативно на них отвечать.

Содержание

- 1 Механизм оплаты патента с учетом обновления государственной системы налогообложения

- 2 Инструкция по заполнению квитанции на оплату патента

- 3 Реквизиты УФК по МО(межрайонная ИФНС России №13 по Московской области) оплата Оплата патента ИП за 2019 год

- 4 Патент для ИП 2019, всё о патентной системе налогообложения, получаем патент самостоятельно, пошаговая инструкция, образец заявления, калькулятор расчета стоимости патента ИП

- 5 Объект налогообложения и налоговая база при патентной системе налогообложения в 2019

Механизм оплаты патента с учетом обновления государственной системы налогообложения

Механизм оплаты патента с учетом обновления государственной системы налогообложения

Для каждого начинающего индивидуального предпринимателя (ИП) необходимым этапом организации и структуризации собственного бизнеса является оплата патента, являющегося непосредственным юридическим основанием, подтверждающим правомерность занятия субъектом определенным видом индивидуальной предпринимательской деятельности.

Согласно новым нормативным постановлениям, в 2017 году условия оформления и получения патента для ИП будут несколько ужесточены в сторону повышения производственных стандартов и унификации данных показателей с европейскими нормами.

Получить патент будет немного сложнее – но, в то же время, его наличие будет свидетельствовать о полном соответствии деятельности ИП установленным государственным предписаниям, срокам и нормам налогообложения, и международным стандартам производства. В свою очередь, это повысит общую конкурентоспособность отечественного продукта, как на внутреннем экономическом пространстве, так и на внешних рынках.

Также будут внесены изменения также и в порядок получения патента на работу для иностранных граждан, проживающих на территории Российской Федерации. Нормы оплаты и оформление данного разрешения также будут ужесточены, что связано с изменениями в миграционном законодательстве. Срок действия такого патента ограничивается до трех, а в отдельных случаях – до одного месяца, далее документ оплачивается снова и подлежит перерегистрации.

Оплатить патент можно в любом учреждении государственного налогового управления, после заполнения соответственных документальных форм, либо на официальном сайте Федеральной системы налогообложения, в установленный законодательством срок. Естественно, в требуемые документы вносится только правдивая информация, поскольку в дальнейшем она будет строго проверена.

При выявлении малейших несоответствий соискателю патента грозят самые строгие административные и финансовые санкции, вплоть до аннуляции патентного разрешения.

Данная процедура осуществляется в соответствии с существующими нормативными постановлениями, и предполагает строгую регламентацию сроков и норм оплаты. Разные категории индивидуальной предпринимательской деятельности требуют патентного подтверждения разной юридической формы и компетенции, стоимость которого для ИП также является вариативной.

С официальными ставками и тарифами по оплате разных категорий патентов, а также сроками платежей, можно ознакомиться на официальном сайте налоговой службы Российской Федерации, а также на страницах печатных средств массовой информации, соответственной направленности.

В сумму предусматриваемой оплаты также включена ставка госпошлины, которая может колебаться в процентном соотношении к общей сумме, в зависимости от типа и классификации оформляемого патентного разрешения для ИП.

Патент на работу для иностранных граждан: особенности оформления

Особенно актуальными являются вопросы сроков оплаты патентных разрешений для иностранных граждан, занимающихся предпринимательской деятельностью на территории РФ, или работающих на ИП. Впрочем, законодательная база определяет унифицированные условия осуществления платежей. Патент должен быть оплачен в срок, указанный налоговым управлением, в зависимости от специфики отрасли деятельности, но не позднее, чем по истечении крайнего срока перерегистрации документа.

Чтобы получить патент на работу на территории РФ в 2017 году, необходимо будет заполнить некоторые обновленные формы документации, и внести определенные суммы финансовых выплат, регистрацию которых необходимо провести согласно форме установленной квитанции.

Данный документ является необходимой для заполнения формой, предваряющей непосредственное осуществление платежа. В данной форме предусмотрено указание таких базовых реквизитов, как:

- ФИО плательщика.

- Сумма налога на доход физического лица.

- Адрес по месту регистрации физического лица.

- НДФЛ для иностранных граждан, являющихся работниками ИП, действующего согласно патенту.

- Сумма налогового платежа.

Если осуществлять оплату рассматриваемого типа через один из банковских терминалов, процедура еще более упрощается. В конце только следует указать наличный, либо безналичный способ осуществления расчета. Электронный способ осуществления платежных операций пользуется все большей популярностью среди российских пользователей. В частности, наибольшее общественное доверие заслужили терминалы Сбербанка, как эффективный и надежный метод оперирования денежными суммами разной величины. Сроки произведения выплат в данных терминалах сведены до минимума.

Стоит помнить, что при выборе электронного способа оплаты, необходимо обращать внимание на уровень защищенности вводимых вами данных и гарантию успешного результата.

К сожалению, на сегодняшний день существенно повысился процент мошеннических операций с электронными платежами, поэтому пользователям следует соблюдать особую осторожность и пользоваться только проверенными сервисами ы терминалами, не соблазняясь обещаниями особо лояльных условий сотрудничества и низких комиссионных ставок.

Получить патентное разрешение вы можете только после того, как выполнили весь спектр требуемых операций, и осуществили базовый платеж согласно указанным реквизитам.

Защита персональной информации при оплате патентного разрешения

Чтобы оплатить патент, ИП должен внести реквизиты строго конфиденциального характера. Информация, указанная в данной регистрационной форме, не подлежит дальнейшему разглашению, и относиться лишь к процедуре оформления патентного дозволения.

Суммы подоходных сборов, а также другие ведомости финансового характера, и необходимая консультация в полном спектре – все эти данные могут бесплатно предоставить вам в любом региональном управлении налоговой инспекции, куда вы обратитесь за получением патента. Наличие точных и правильных реквизитов поможет упростить процесс осуществления оплаты, и, соответственно, получить патент.

Стоит отметить, что оплатить патентное разрешение можно в любом из действующих банков Российской Федерации – но, при этом, процентная ставка за оказание услуг данного типа может существенно колебаться. Поэтому, прежде чем осуществить данную платежную операцию, стоит детально ознакомиться с ее финансовыми особенностями.

После начисления оговоренной суммы на банковский счет, согласно предоставленным вами реквизитам, вам будет предоставлен соответствующий документ, подтверждающий факт оплаты.

Наличие данного документа также является одним из нормативных оснований для дальнейшего получения желаемого патента. Таким образом, вы, как ИП, получаете полное юридическое обоснование для получения патентного разрешения на занятие избранным вами видом предпринимательской деятельности.

Стоит понимать, что ужесточение фискальных норм в 2017 году связано с общим повышением производственных стандартов и формированием внутреннего экономического пространства на основах максимальной финансовой прозрачности и лояльного отношения к развитию малого бизнеса.

разрешения на проведение трудовой практики для граждан из безвизовых государств были отменены. С этого момента иностранцам достаточно получить на работу в России – документ, позволяющий трудиться у ЧП, у физлиц и юрлиц (в организациях). Дополнительно: законно находиться в российском государстве допустимо иностранцам, которых пригласили официально или которые попросили временное убежище, либо тем, у которых оформлен статус беженца или которые уже имеют гражданство.

Обновление: 3 июля 2019 г.

ПСН – это один из специальных режимов, который применяется добровольно и имеет свои особенности, одна из которых в том, что проверка права на применение этой системы происходит сразу и в подтверждение выдается документ установленного образца (п.

1 ст. 346.45 НК РФ).

Для применения ПСН необходимо подать заявление по форме 26.5-1, и только после выдачи документа —, удостоверяющего право применения ПСН, предприниматель вправе применять эту систему.

Таким образом, для оплаты в 2019 году необходимо его получить.

Установлено два режима оплаты (п. 2 ст. 346.51 НК РФ):

Стоимость рассчитывается налоговым органом, поэтому определить, как оплатить патент ИП, не сложно.

Что изменилось при оплате патента для ИП в 2019 году

Порядок оплаты в 2019 году не изменился, но внесены важные изменения, касающиеся последствий несвоевременной оплаты.

Ранее просрочка оплаты даже на один день означала для предпринимателя не пени и штрафы, а невозможность применять ПСН, при этом расчет за уже истекший период применения производился по общей системе налогообложения.

Это было указано в подп. 3 п. 6 ст. 346.45 НК РФ.

С 1 января 2019 года ситуация изменилась, подп. 3 п. 6 ст. 346.45 НК РФ утратил силу, статья 346.51 НК РФ была дополнена п.

2.1, которым предусмотрено направление в случае неуплаты требования об уплате налога, пеней и штрафа.

В сравнении с другими режимами, помимо фиксированного размера налога, который рассчитывается налоговым органом, еще одним преимуществом является отсутствие отчётности.

СМС с напоминанием о ежемесячном авансовом платеже за патент. О других способах, как узнать свой ИНН вы можете прочитать в другой статье на нашем сайте где мы этот вопрос описывали более подробно. Оплата патента в 2019 году Квитанция на оплату Для того, чтобы сформировать квитанцию на оплату патента вам необходимо перейти на сайт Федеральной Налоговой Службы (ФНС) по этой ссылке: https://service.

Все, что нужно знать о: 1. Подавать документы на оформление патента необходимо в течение 30 дней с момента въезда в Россию; 2.

Срок действия от 1 до 12 месяцев; 3. Иностранец может работать только в том регионе, который указан в; 4.

Иностранец может работать только по той профессии, которая указана в патенте; 5.

Ежемесячно нужно оплачивать налог за (в г. Ярославле и Ярославской области с января 2019 г. он составляет 3700 рублей)

Механизм оплаты патента с учетом обновления государственной системы налогообложения

Данный документ является необходимой для заполнения формой, предваряющей непосредственное осуществление платежа.

В данной форме предусмотрено указание таких базовых реквизитов, как: ФИО плательщика.

Сумма налога на доход физического лица. Адрес по месту регистрации физического лица.

НДФЛ для иностранных граждан, являющихся работниками ИП, действующего согласно патенту.

При оплате патента ИП необходимо указывать КБК для правильного зачисления в бюджет оплачиваемых сумм.

КБК патент 2019 для платежей в бюджет Москвы, Санкт-Петербурга и Севастополя 182 1 05 04030 02 1000 110 182 1 05 04010 02 1000 110 городских округов с внутригородским делением 182 1 05 04040 02 1000 110 182 1 05 04020 02 1000 110 182 1 05 04050 02 1000 110 Что делать в случае ошибки в КБК? Налоговики на основании этих документов произведут необходимые уточнения.

Для продления срока действия его необходимо оплачивать из расчета 4200 руб.

за 1 месяц действия. Квитанцию на оплату можно сформировать как на сайте ММЦ, так и на сайте ФНС России. Способ 1. Формирование квитанции на сайте ММЦ Шаг 2. Введите необходимые реквизиты и обязательно укажите Ваш ИНН в поле «ИНН» (если вы не знаете свой ИНН, проверьте его наличие одним из указанных способов).

Чем выгодная система патентов, какую отчётность нужно будет вести какие документы подавать.

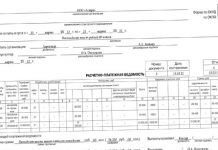

src=» «=»» alt=»Квитанция на оплату патента в 2019 году»>

Провести оплату данного назначения может любой коммерческий банк, осуществляющий кассовые операции. Можно ли оплачивать онлайн

- На сайте налоговой службы или органа региональной власти, ведающего вопросами трудовой миграции, перейти на страницу формирования квитанции.

При оплате ИП необходимо указывать КБК для правильного зачисления в бюджет оплачиваемых сумм. КБК 2019 для платежей в бюджет Москвы, Санкт-Петербурга и Севастополя 182 1 05 04030 02 1000 110 182 1 05 04010 02 1000 110 городских округов с внутригородским делением 182 1 05 04040 02 1000 110 182 1 05 04020 02 1000 110 182 1 05 04050 02 1000 110 Что делать в случае ошибки в КБК? Налоговики на основании этих документов произведут необходимые уточнения.

Механизм оплаты патента с учетом обновления государственной системы налогообложения

Данный документ является необходимой для заполнения формой, предваряющей непосредственное осуществление платежа.

В данной форме предусмотрено указание таких базовых реквизитов, как: ФИО плательщика. Сумма налога на доход физического лица. Адрес по месту регистрации физического лица.

НДФЛ для иностранных граждан, являющихся работниками ИП, действующего согласно.

Где взять реквизиты для оплаты в 2019 году?

Коды КБК можно найти на официальном сайте ФНС или получить реквизиты в своей налоговой инспекции.

Патент на работу для иностранных граждан с 2019 года

В пункте 4 статьи 13 Закона определены категории иностранцев, для которых получение на работу не требуется.

Это касается: Документы для получения Чтобы получить, дающий право на занятие трудовой деятельностью, иностранный гражданин в течение 30-ти дней со дня пересечения границы РФ, обязан предоставить в органы миграционного контроля следующие документы:

Инспекторы ФНС не имеют права принимать платеж наличными средствами. На руки клиенту может быть выдана квитанция, в которой указаны реквизиты налоговой службы и сумма налогов. Оплатить патент можно в ближайшем Сбербанке.

В квитанции, выданной налоговым инспектором, прописана общая стоимость.

Если принято решение платить налоги постепенно, то можно сформировать квитанцию на оплату патента самостоятельно.

Заявление на патент 2019 — новая форма заявления на получение ИП 2019 скачать (действует с 09.02.2018г.) — новая рекомендуемая форма заявления на получение патента ИП 2019, применяющих налоговую ставку в размере 0% (пониженную налоговую ставку) скачать Что такое патент для ИП? Какие преимущества патента для ИП?

При применении патентной системы налогообложения индивидуальные предприниматели вправе не вести бухгалтерский учет, а также могут не применять ККТ при осуществлении наличных денежных расчетов или расчетов с использованием платежных карт.

СМС с напоминанием о ежемесячном авансовом платеже за.

О других способах, как узнать свой ИНН вы можете прочитать в другой статье на нашем сайте где мы этот вопрос описывали более подробно. Оплата в 2019 году Квитанция на оплату Для того, чтобы сформировать квитанцию на оплату вам необходимо перейти на сайт Федеральной Налоговой Службы (ФНС) по этой ссылке: https://service.

Все о патенте для ИП: виды деятельности, примеры расчета стоимости и пошаговая схема получения

Крайний срок для этого — 15 апреля. Что требуется от ИП с персоналом: Кто из ИП может перейти на ПСН Как бы ни хотелось, налоговый для ИП доступен не всем.

Вы сможете воспользоваться его преимуществами, если: На вас трудится менее 15 человек; Максимальный годовой доход ниже отметки в 60 млн.; Вид вашей деятельности попал под ПСН.

Инструкция по заполнению квитанции на оплату патента

Инструкция по заполнению квитанции на оплату патента

- Зайдите на сайт ФНС www.nalog.ru.

- На главной странице, в верхнем меню выберите раздел «Электронные услуги».

- Далее выберите «Заполнить платежное поручение».

- В появившемся окне выберите вашу территориальную Налоговую службу.

Если вы оставите поле пустым и нажмёте «Дальше», код автоматически определится по введенному вами адресу.

Все о патенте для ИП: виды деятельности, примеры расчета стоимости и пошаговая схема получения

Если же ИП нанял персонал, отчетность станет немного сложнее. Он должен ежегодно подтверждать свой тип деятельности в ФСС.

Где взять реквизиты для оплаты в 2019 году?

Коды КБК можно найти на официальном сайте ФНС или получить реквизиты в своей налоговой инспекции.

Патент на работу для иностранных граждан с 2019 года

Реквизиты УФК по МО(межрайонная ИФНС России №13 по Московской области) оплата Оплата патента ИП за 2019 год

Реквизиты УФК по МО(межрайонная ИФНС России №13 по Московской области) оплата Оплата патента ИП за 2019 год

Оплата по КБК: Налог, взимаемый в связи с применением патентной системы налогообложения, зачисляемый в бюджеты городских округов (сумма платежа (перерасчеты, недоимка и задолженность по соответствующему платежу, в том числе по отмененному)

Зарегистрируйтесь и получите возможность сохранять формы (для их автозаполнения) созданных Вами квитанций.

После регистрации и сохранения бланка, на этом месте появится список сохраненных Вами форм.

Просто скопируйте код для вставки на сайт

Данный сайт является бесплатным сервисом предназначенным облегчить Вашу работу. На сайте представлено большое количество бланков которые удобно заполнять и распечатывать онлайн, сервисов по работе с текстами и многое другое.

Сформировать квитанцию онлайн Первичная оплата Первично уплата авансового платежа производится по квитанции, выданной сотрудниками ММЦ или сформированной онлайн через сайт ФНС.

Для продления патента иностранный гражданин должен его вовремя оплачивать.

На данной странице Вы можете распечатать квитанцию для оплаты патента в любом банке. Рекомендуем заполнять все поля формы. Вы также можете прочитать о всех способах оплаты.

Своё имя и фамилию необходимо указывать на русском языке.

Написание должно полность совпадать с написанием имени и фамилии в!

Обо всех изменениях и новостях Вы узнаете первыми, если подпишитесь на наши страницы в соцсетях:

• Регистрация • Внесение изменений • Ликвидация

Сайт использует

госсервисы:

Необходимая при заполнении форм информация:

Патент для ИП 2019, всё о патентной системе налогообложения, получаем патент самостоятельно, пошаговая инструкция, образец заявления, калькулятор расчета стоимости патента ИП

В данной статье мы рассмотрим патентную систему налогообложения для индивидуального предпринимателя и процедуру получения патента для ИП самостоятельно шаг за шагом.

Для получения патента индивидуальный предприниматель должен подать в налоговый орган заявление на получение патента по форме, утвержденной приказом ФНС России от 18.11.2014 №ММВ-7-3/589@ (за исключением налогоплательщиков, применяющих налоговую ставку в размере 0% (пониженную налоговую ставку)).

– новая форма заявления на получение патента ИП 2019 скачать (действует с 09.02.2016г.)

С 9 февраля 2016 года индивидуальный предприниматель, применяющий налоговую ставку в размере 0% (пониженную налоговую ставку, установленную законом субъекта РФ) подает заявление на получение патента в соответствии с Разъяснениями ФНС России от 01.07.2015 № ГД-4-3/11496@ «О заполнении рекомендуемой формы заявления на получение патента для налогоплательщиков, применяющих налоговую ставку 0% (пониженную налоговую ставку)» по рекомендуемой форме.

– новая рекомендуемая форма заявления на получение патента ИП 2019, применяющих налоговую ставку в размере 0% (пониженную налоговую ставку) скачать

Патентная система налогообложения введена с 1 января 2013 года в отношении ряда видов деятельности, осуществляемых индивидуальными предпринимателями. Этот специальный налоговый режим могут применять только индивидуальные предприниматели, ведущие свою деятельность в том регионе, где законом субъекта Российской Федерации принято решение о введении патентной системы налогообложения. ПСН призвана максимально облегчить жизнь ИП, она предусматривает освобождение предпринимателя от ряда налогов, является добровольной и может совмещаться с другими режимами налогообложения.

Удобство является основным преимуществом патента. Купил патент индивидуального предпринимателя и появляться в налоговой больше нет необходимости. Ни деклараций, ни налогов, одни лишь страховые взносы. Именно поэтому, ещё на старте, многие бизнесмены поспешили приобрести заветные патенты.

При применении патентной системы налогообложения индивидуальные предприниматели вправе не вести бухгалтерский учет, а также могут не применять ККТ при осуществлении наличных денежных расчетов или расчетов с использованием платежных карт.

Расчет суммы налога, подлежащего уплате, производится налоговым органом непосредственно в патенте и, соответственно, является понятным для налогоплательщика.

Таким образом, налицо преимущества применения патентной системы налогообложения в ее простоте, прозрачности, возможности применения по многим видам предпринимательской деятельности.

Какие виды деятельности попадают под действие патента для ИП?

Перечень видов предпринимательской деятельности, подлежащих налогообложению в рамках патентной системы налогообложения, ограничен. Чтобы узнать какие виды услуг подпадают под действие патентной системы налогообложения в конкретном субъекте Российской Федерации, необходимо ознакомиться с законом, регулирующим применение специального налогового режима в этом субъекте. В этом Вам поможет Классификатор видов предпринимательской деятельности, в отношении которых законом субъекта РФ предусмотрено применение патентной системы налогообложения (КВПДП), содержащий виды патентов для ИП и законы субъектов РФ, которыми предусмотрено применение патентной системы налогообложения.

Индивидуальные предприниматели, перешедшие на патентную систему налогообложения, освобождаются от уплаты трех налогов: НДС, НДФЛ, налога на имущество физических лиц.

Применять патентную систему налогообложения имеют право только индивидуальные предприниматели с доходом до 60 млн. руб., средняя численность наемных работников которых, по всем видам деятельности не превышает 15 человек. За них нужно продолжать платить страховые взносы в пенсионный фонд и фонд обязательного медицинского страхования. Индивидуальный предприниматель на патентной системе налогообложения обязан вести Книгу учета доходов.

Патент выдается с любой даты, на период от 1 до 12 месяцев включительно в пределах календарного года. Это означает, что патент на год можно получить только с начала года.

Налоговый период патента для ИП – один календарный год. Если патент выдан на срок менее календарного года, налоговым периодом признается срок, на который выдан патент. В случае прекращения предпринимательской деятельности, в отношении которой применялась патентная система налогообложения, до истечения срока действия патента, налоговым периодом признается период с начала действия патента до даты прекращения такой деятельности.

Ставка налога составляет 6% и не зависит от размера фактически полученного индивидуальным предпринимателем дохода, а определяется исходя из суммы установленного по каждому виду деятельности потенциально возможного к получению годового дохода, определённого законом субъекта РФ. Чтобы узнать сумму потенциально возможного к получению годового дохода и рассчитать сколько стоит патент для ИП, необходимо ознакомиться с законом, регулирующим применение специального налогового режима в этом субъекте Российской Федерации или воспользоваться калькулятором расчета стоимости патента для ИП, который представлен в данной статье.

Пример расчета стоимости патента, срок действия которого 12 месяцев:

где ПД – потенциально возможный к получению доход, 6% – ставка налога, СП – стоимость патента для ИП.

Рассмотрим размер стоимости годового патента на выполнение переводов с одного языка на другой без наемных работников в Ростовской области:

100000руб. * 6% = 6000руб.

Если патент выдан менее чем на год, например, патент ИП на 2016 год при переходе на ПСН с мая месяца:

(ПД / 12 месяцев * количество месяцев срока, на который выдан патент) * 6% = СП

(100000руб. / 12 * 8) * 6% = 4000руб.

Для перехода на патентную систему налогообложения необходимо не позднее, чем за 10 дней до начала применения патентной системы налогообложения подать соответствующее заявление – форма 26.5 1.

Заявление на патент можно подать одновременно с регистрацией ИП, либо не позднее чем за 10 дней до начала применения ИП патентной системы налогообложения (п. 2 ст. 346.45 НК РФ). При ведении ИП нескольких видов предпринимательской деятельности патент необходимо приобретать на каждый из видов деятельности отдельно. При осуществлении деятельности по месту жительства заявление подается в налоговый орган по месту жительства, а при осуществлении деятельности в субъекте РФ, в котором предприниматель на налоговом учете не стоит, ИП заявление на патент подает в любой территориальный налоговый орган этого субъекта РФ по своему выбору. Срок выдачи патента налоговым органом – 5 дней со дня подачи заявления на получение патента.

Индивидуальный предприниматель, перешедший на патентную систему налогообложения, производит уплату налога по месту постановки на учет в налоговом органе.

В случае если патент получен на срок до 6 месяцев:

– в размере полной суммы налога в срок не позднее срока окончания действия патента.

В случае если патент получен на срок от 6 до 12 месяцев:

– в размере 1/3 суммы налога в срок не позднее девяноста календарных дней после начала действия патента;

– в размере 2/3 суммы налога в срок не позднее срока окончания действия патента.

Чтобы продлить патент ИП на следующий год, необходимо в срок до 20 декабря текущего года подать заявление в территориальный налоговый орган. Патент оплачивается на реквизиты той налоговой инспекции, в которой он получен. Продление патента должно производится своевременно. Если патент не был уплачен в установленные сроки или сумма оплаты была меньше установленной, то ИП теряет право на применение патента. ИП, потерявший право на применение патента, переходит на ОСНО и вновь перейти на патентную систему налогообложения по этому же виду предпринимательской деятельности он сможет не ранее чем со следующего календарного года.

1. Если с начала календарного года доходы налогоплательщика от реализации, по всем видам предпринимательской деятельности, в отношении которых применяется патентная система налогообложения, превысили 60 млн. рублей;

2. Если в течение налогового периода средняя численность наемных работников, по всем видам предпринимательской деятельности, превысила 15 человек;

3. Если налогоплательщиком не был уплачен налог в установленные сроки.

Заявление об утрате права на применение патентной системы налогообложения и о переходе на общий режим налогообложения форма 26.5-3 подается в налоговый орган в течение 10 календарных дней со дня наступления обстоятельства, являющегося основанием для утраты права на применение патентной системы налогообложения.

В случае прекращения предпринимательской деятельности, в отношении которой применяется патентная система налогообложения, снятие с учета осуществляется в течение 5 дней со дня получения налоговым органом Заявления о прекращении предпринимательской деятельности, в отношении которой применялась патентная система налогообложения форма 26.5-4.

1. Если Вы еще не зарегистрированы в качестве ИП, то читаем статью Самостоятельная регистрация ИП.

2. Скачиваем актуальный бланк заявления на получение патента форма 26.5-1 в формате PDF. Или рекомендуемую форму 26.5-1 заявления на получение патента для ИП, применяющих налоговую ставку в размере 0% (пониженную налоговую ставку, если такая установлена законом Вашего субъекта РФ).

3. Заполняем бланк, в этом Вам поможет образец заполнения заявления формы 26.5-1. Следуйте инструкциям в сносках.

Необходимая при заполнении формы 26.5-1 информация:

– адрес места жительства указывается в соответствии с паспортом;

– лист 3 заявления заполняется и распечатывается в обязательном порядке при осуществлении любых видов предпринимательской деятельности, кроме указанных в подпунктах 10, 11, 19, 32, 33, 45, 46 и 47 п. 2 ст. 346.45 НК РФ;

– листы 4, 5 заявления заполняются и распечатываются при осуществлении видов предпринимательской деятельности, указанных в подпунктах 10, 11, 32, 33 и 19, 45, 46, 47 п. 2 ст. 346.45 НК РФ соответственно;

– дата подачи заявления должна быть указана не менее, чем за 10 дней до даты начала действия патента.

4. Идем в налоговую инспекцию, взяв с собой паспорт, и подаем заявление инспектору в окошко регистрации. Получаем расписку в получении документов, представленных заявителем в регистрирующий орган.

5. Через неделю (5 рабочих дней) идём с паспортом и распиской в налоговую и получаем патент, а также просим реквизиты для оплаты патента.

6. Оплачиваем патент в случае если патент получен на срок до 6 месяцев:

– в размере полной суммы налога в срок не позднее срока окончания действия патента.

В случае если патент получен на срок от 6 до 12 месяцев:

– в размере 1/3 суммы налога в срок не позднее девяноста календарных дней после начала действия патента;

– в размере 2/3 суммы налога в срок не позднее срока окончания действия патента.

7. Ведём налолговый учёт доходов от реализации в книге учета доходов индивидуального предпринимателя, применяющего патентную систему налогообложения. Форма и порядок заполнения книги учета доходов утверждены Приказом Минфина России от 22.10.2012 N 135н.

Хотите подготовить заявление на получение патента ИП, но нет желания разбираться в тонкостях заполнения формы 26.5-1 и боитесь получить отказ? Тогда новый онлайн сервис по подготовке документов от нашего партнера поможет Вам подготовить заявление на получение патента ИП без ошибок за 1290 рублей. В стоимость входит проверка заявления юристом. Вы будете уверены, что документы подготовлены правильно, юрист вышлет Вам результаты проверки, рекомендации и замечания. Всё это в течение одного рабочего дня.

Патент ИП – все о патентной системе налогообложения

У нас есть видео на данную тему:

С официальными требованиями к получению патента ИП можно ознакомиться на сайте ФНС.

Вас также могут заинтересовать статьи: Регистрация ИП Изменения ИП Закрытие ИП Выписка из ЕГРИП Печать ИП Счет ИП

Ваши замечания и предложения по улучшению данной статьи оставляйте в комментариях.

Объект налогообложения и налоговая база при патентной системе налогообложения в 2019

ПСН – это специальный налоговый режим для предпринимателей, который призван облегчить работу с отчетными документами для представителей этих самых малых бизнес-структур. И определение объекта налогообложения является главной особенностью патента.

Объект налогообложения при патентной системе налогообложения

В данном случае объектом налогообложения считается не фактический, а возможный доход, который предполагается к получению по результатам годовой работы ИП по заявленному для патента виду деятельности. Величина потенциальной доходности устанавливается региональными законами по каждому виду попадающей под патент деятельности и во всех субъектах своя.

Возможный доход по отдельному виду деятельности в денежном выражении является налоговой базой при ПСН. Ее особенности при патенте:

- Ежегодно утверждается региональными законодательными собраниями на следующий налоговый период.

- Имеет ограничения по минимальной величине (сто тысяч) и максимальной – миллион рублей.

- При расчете индексируется коэффициентом дефлятором.

Налоговая база и патентная система налогообложения в инфобизнесе — тема видео ниже:

Переход ИП на ПСН возможен при соблюдении необходимых для этого условий:

- Сфера деятельности ИП попадает под перечень разрешенных к применению патента видов работ в НК, или под региональные дополнения к нему на бытовые услуги.

- Предполагаемый срок действия патента соответствует установленному НК.

- У ИП отсутствуют долги перед бюджетом.

- Отсутствуют физические и финансовые ограничения для применения ПСН.

А ограничения следующие:

- Число рабочих – не больше 15-ти человек.

- Потенциальный доход – до 1-го миллиона.

- Запрет на договора простого товарищества и доверительного управления.

Данный спецрежим имеет следующие особенности:

- Заявление о переходе подается в ФНС по прописке предпринимателя, или по расположению его бизнеса и действует только в данном муниципалитете.

- Если предприниматель планирует развивать бизнес в разных районах, то патент придется покупать в каждом из них, даже если это будут совершенно однотипные торговые точки.

- Подача заявления должна произойти за 10-ть дней (рабочих) до начала деятельности.

- Срок принятия решения в налоговой – 5-ть дней.

- Патент можно получить на период от месяца до года.

- Добровольно уйти с патента до окончания его срока – невозможно.

Налоговым периодом при применении ПСН считается:

- Один год (календарный).

- Если патент выдан менее чем на год, то налоговый период равен сроку его действия.

Классификатор ОКВЭД предоставляет коды, по которым государственные статистические организации могут понять, каким видом деятельности будет заниматься новые ИП или компании. Они состоят из 5-ти цифровых групп, расположенных по иерархической структуре от общей сферы деятельности к ее конкретному виду. С этого (2017-го) года действует только одна редакция – ОКВЭД-2, по которой и надо выбирать код. ИП должен выбрать:

- Код основного вида (один), по тарифной сетке которого будут начисляться страховые взносы.

- Несколько дополнительных видов (не ограничено). Их число, нисколько не влияет ни на какие выплаты и ничего не стоит.

Основной код выбирается следующим образом:

- Вначале сферу деятельности (сельское хозяйство, грузоперевозки, торговля и т. д.).

- Затем подкласс в выбранной сфере.

- Далее группа.

- Подгруппа.

- И наконец, вид деятельности с учетом того, что он должен соответствовать одному из видов, разрешенных к применению ПСН.

Таким же образом подбираются и дополнительные коды.

Как работает п атентная система налогообложения, расскажет видео ниже:

Доходы от деятельности на ПСН, в зависимости от места выдачи патента, поступают в бюджеты:

- Районов.

- Городских округов.

- Районов внутри городского округа (если такое деление имеет место).

- Городов федерального подчинения.

Бухгалтерского или налогового учета в полном понимании этих слов у ИП на патенте нет. Предприниматель ведет минимальную отчетность. После оплаты налога (стоимости патента) должен заполнять только книгу по учету доходов, и по завершении срока патента, сдать ее в ФНС. Правила ведения учета таковы:

- При совмещении нескольких режимов необходимо вести раздельный учет.

- Запись в книге делается в день получения дохода.

- При перечислениях этим днем считается дата поступления средств на р/с.

- При расчетах – кассовый приход.

- При доходе в натуральной форме – день поступления дохода.

- При получении векселя – дата его оплаты.

Так как объектом налогообложения при патенте является не фактический, а предполагаемы доход, то и оплата производится не по факту его получения, а в процессе работы. Сроки такие:

- При коротком патенте до полугода, оплатить его надо до срока окончания действия ПСН.

- При более длинном сроке (до года) оплата – в два этапа. Теть не позднее 90-та дней от начала работы, а остальная сумма (2/3) до ее окончания.

Налоговые периоды и учет при патентной системе налогообложения, а также УСН рассмотрены в видео ниже:

Позвольте представиться. Меня зовут Василий. Я уже более 15 лет являюсь частным предпринимателем. Я считаю, что в настоящее время являюсь профессионалом в своей области и хочу помочь всем посетителям сайта решать сложные и не очень задачи. Все данные для сайта собраны и тщательно переработаны для того чтобы донести в удобном виде всю требуемую информацию. Однако чтобы применить все, описанное на сайте всегда необходима консультация с профессионалами.