Сегодня предлагаем вашему вниманию статью на тему: "коэффициент покрытия процентов". Мы постарались в полной мере раскрыть тему и объяснить все доступным языком. Все свои вопросы вы можете задавать в комментариях к статье. Наш эксперт будет оперативно на них отвечать.

Содержание

Коэффициент покрытия процентов (Interest coverage ratio)

Коэффициент покрытия процентов (interest coverage ratio, ICR) характеризует способность организации обслуживать свои долговые обязательства. Показатель сравнивает прибыль до уплаты процентов и налогов (EBIT) за определенный период времени (обычно одни год) и проценты по долговым обязательствам за тот же период. Также данный показатель известен как коэффициент обслуживания долга.

Коэффициент покрытия процентов = EBIT / Проценты к уплате

Фактически коэффициент показывает, во сколько раз прибыль до уплаты процентов и налогов превышает расходы на уплату процентов.

Чем меньше коэффициент покрытия процентов, тем выше кредитное бремя организации и тем выше вероятность наступления банкротства. Коэффициент ниже 1,5 ставит под вопрос возможность организации обслуживать свой долг. Критическим считается коэффициент менее 1 (т.е. EBIT меньше процентов к уплате), которой означает, что приток денежных средств недостаточный для выплаты процентов кредиторам.

Чем выше коэффициент покрытия процентов, тем более устойчивое финансовое положении организации. Тем не менее, слишком высокий коэффициент говорит о слишком осторожном подходе к привлечению заемных средств, что может привести к пониженной отдаче от собственного капитала (т.к. не используется кредитное плечо).

О коэффициенте покрытия процентов на английском языке почитайте в статье “Interest Coverage Ratio (ICR)”.

Коэффициент покрытия процентов должен быть в диапазоне 3-4. Если он меньше 1,5, это говорит о нехватки балансовой прибыли для покрытия издержек, связанных с долгами, необходимости принимать меры по сокращению величины обслуживания долга, компания очень близка к банкротству. Значение выше 4 говорит об излишней осторожности в привлечении кредитных денег, а от этого снижается отдача собственных средств.

Средства для ведения деятельности предприятия образуют множество источников. Это собственные активы, основные средства, нематериальные ресурсы, незавершенное строительство, дебиторская задолженность, финансовые вложения, запасы, денежные средства, а также различные обязательства (кредиты, ссуды, задолженность перед учредителями и т.д.). И при анализе финансово-хозяйственной деятельности каждый источник важно оценивать в отдельности.

Понять, насколько эффективно компания обслуживает свои долговые обязательства, позволяет расчет коэффициента покрытия процентов (interest coverage ratio, ICR). Показатель позволяет установить баланс между прибылью до налогообложения и затрат на выплату процентов.

Простыми словами: коэффициент показывает, насколько защищен заемщик от невыплат долга кредиторам, хватает ли у фирмы денег на обслуживание кредитов, и какова вероятность появления просрочек.

По значению ICR можно судить, насколько еще может сократиться операционная прибыль предприятия, чтобы у него оставались средства на оплату процентов, и во сколько доходы фирмы превышают издержки на обслуживаемые ею долги.

Для поиска ICR используют формулу:

- EBIT – балансовая прибыль до уплаты процентов и налогов;

- П – проценты предприятия по кредитам, подлежащие уплате.

Справка! В EBIT входит чистая прибыль, налоговые выплаты и им аналогичные платежи, проценты к уплате, чрезвычайные доходы (выплата страховых взносов при несчастных случаях и стихийных бедствиях).

Рассчитывать коэффициент можно за любой промежуток времени. Оба показателя, на основе которых находят ICR, должны быть за одинаковый период.

Важно! Гораздо больше информации даст расчет коэффициента в динамике за несколько месяцев или лет.

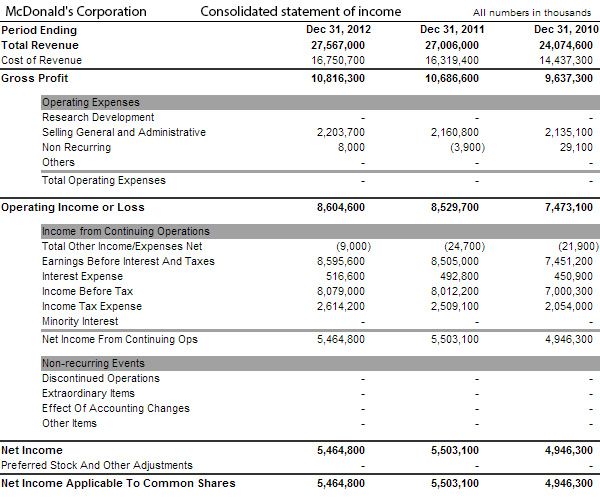

Для поиска всех составляющих можно воспользоваться данными отчета о прибылях и убытках – одной из главных форм финансовой отчетности любого предприятия. Он обязательно составляется раз в год, но также могут быть промежуточные версии (за квартал или даже месяц) в зависимости от специфики работы конкретной компании.

Считается, что показатель в норме должен быть на уровне 3-4. Однако возможны поправки на сферу деятельности и другие особенности работы организации. Значение менее 1,5 – уже тревожный знак. А на грани 1 символизирует критичное положение, практически банкротство. До этого лучше не доводить.

Недостаточный размер прибыли.

Компания в состоянии обслуживать долг с прибыли.

Стабильное финансовое положение.

Неустойчивое финансовое положение.

Устойчивое финансовое положение.

Компания слишком осторожно подходит к привлечению заемного капитала.

Слишком много кредитов, которые предприятие не в состоянии обслужить.

Компания рационально подходит к распределению капитала.

Кредиты и ссуды используются по минимуму.

Несмотря на то, что чем больше значение ICR, тем лучше, слишком высокий показатель тоже говорит о нерациональном подходе к источникам финансирования деятельности организации. На самом деле, привлеченные средства позволяют добиться получения гораздо больше прибыли, но руководство предприятия не использует такую возможность. Чересчур высокая степень недоверия к заемным средствам лишний раз говорит о неспособности найти баланс между собственным и привлеченным капиталом и целенаправленном желании упускать возможную прибыль. Кроме того, такой подход может привести к снижению отдачи от собственных средств.

Примечание! При значении показателя менее 2 велика вероятность банкротства, если наступит кризис в отрасли.

А если ICR менее 1, то тут ситуация однозначная: у компании нет денег на обслуживание собственных долгов, т.к. величина процентов больше балансовой прибыли. Это говорит об одном – схема работы нежизнеспособна и нуждается в пересмотре. При таком положении выйти с минимальными потерями будет крайне сложно, т.к. компания, по сути, будет работать в минус. Но можно попробовать договориться с кредиторами об отсрочке оплаты процентов, пока в компании кризис.

И все же резкое падение ICR маловероятно: если в одном месяц значение было 3,5, то в другом оно вряд ли сократится до 1,5. Это могут спровоцировать только непредсказуемые ситуации, например, стихийные бедствия.

Для наглядности произведем расчеты на примере конкретных данных за период с 2010 по 2017 годы (скачать в excel). Данные о прибыли и процентах брались средние (сумма величины на начало и конец периода, поделенная на 2).

При анализе финансовой отчетности, для оценки финансовой устойчивости в краткосрочной перспективе, применяется коэффициент покрытия процентов.

Определение. Коэффициент покрытия процентов – финансовый показатель, соизмеряющий величину прибыли до выплаты процентов по кредиту и уплаты налогов (англ. EBIT, Earnings before interest and taxes) с издержками по выплате процентов.

Значок в формулах (акроним): TIE

Синонимы: Степень покрытия процентных платежей прибылью, коэффициент защищенности долга, коэффициент обеспеченности процентов к уплате, Times Interest Earned, Times-interest-earned ratio, Interest Coverage Ratio.

Формула расчета коэффициента покрытия процентов:

Или коэффициент покрытия процентов = Величина прибыли до выплаты процентов и уплаты налогов (бухгалтерская прибыль) / Проценты к уплате.

Предназначение. Коэффициент покрытия процентов показывает возможную степень снижения операционной прибыли предприятия, при которой оно может обслуживать выплаты процентов. Помогает оценить уровень защищённости кредиторов от невыплаты долгов со стороны заёмщика.

Относится к коэффициентам покрытия, характеризующим, в какой степени постоянные финансовые расходы покрываются прибылью.

Рекомендуемые значения: Нормальным считается значение показателя от 3 до 4. Если значение коэффициента становится меньше 1, это означает, что фирма не создаёт достаточного денежного потока из операционной прибыли для обслуживания процентных платежей.

Примечание. Данный показатель демонстрирует уровень защищенности компании от кредиторов как превышение прибыли, доступной для обслуживания долга, над величиной начисляемых процентов по кредитам.

Проценты по кредитам – издержки, начисленные за этот период по кредитам и займам компании.

Пример. Для ООО “Североуральский завод металлоконструкций” необходимо определить изменение кредитоспособности за 2000 год. Определим изменение коэффициента покрытия процентов за 2000 год. Прибыль до уплаты процентов и налогов на начало года была равна 8,75 млн. рублей, на конец 11,45 млн. рублей; Проценты к уплате 2,9 млн. рублей на начало года, а в конце 3,31 млн. рублей.

Значение коэффициента покрытия процентов в начале года:

TIEнач = 8,75 / 2,9 = 3,01724.

Значение коэффициента покрытия процентов в конце года:

TIEкон = 11,45 / 3,31 = 3,45921.

Изменение значения:

Коэффициент покрытия процентов увеличился за год на 14,65%, что говорит об улучшении ситуации с кредитоспособностью.

Главная

Copyright © 2003-2011 by Altair Software Company. Потенциальным спонсорам программ и проекта.

Как вычислять и анализировать коэффициент покрытия процентов (ICR)?

Коэффициент покрытия процентов (ICR) позволяет определить, достаточную ли прибыль получает компания для погашения процентов по долгам. Рассмотрим порядок расчета, интерпретацию и анализ коэффициента.

Коэффициент покрытия процентов (ICR от англ. ‘interest coverage ratio’) отражает способность заемщика погашать проценты по заемному капиталу. Этот показатель также известен как ‘times interest earned’.

ICR менее 1 указывает на неспособность компании получить достаточную прибыль, чтобы обслуживать свои проценты по кредитам и займам.

Показатель ICR – это инструмент для финансовых учреждений, позволяющий судить о способности заемщика погашать свои процентные обязательства.

Коэффициент покрытия процентов является одним из показателей плеча/покрытия. Как правило, необходимость в применении ICR появляется когда компания заимствует у банка или иного поставщика заемных средств.

ICR – важный коэффициент для финансового анализа бизнеса, особенно с точки зрения кредитора, поскольку это соотношение используется при принятии решения о кредитовании.

Чтобы получить конкретные результаты, это соотношение необходимо рассчитать по годам на весь срок действия кредита. Это связано с тем, что в начальный период кредита (период моратория), когда приток денежных средств недостаточен, даже заемщик с хорошим кредитным рейтингом может испытывать трудности, как с обслуживанием основного долга, так и с обслуживанием процентов.

ICR рассчитывается с помощью очень простой формулы. Чтобы рассчитать коэффициент, необходимы следующие финансовые показатели:

- Прибыль до уплаты процентов и налогов (EBIT);

- Проценты за текущий год.

Иногда эти цифры легко доступны, но иногда они определяются с использованием финансовой отчетности компании.

Формула коэффициента покрытия процентов:

ICR = EBIT / Проценты

Показатель EBIT из числителя формулы можно легко получить из отчета о прибылях и убытках, он рассчитывается как промежуточный показатель прибыли. Его так же можно определить, взяв итоговый показатель чистой прибыли (Net Income) и добавив к нему сумму налога на прибыль (Taxes) и процентные расходы (Interest Expense).

Проценты из знаменателя формулы – это сумма процентов по долгу, которая выплачивается или подлежит выплате за финансовый год.

Интерпретация и анализ коэффициента покрытия процентов.

Расчет ICR – это простейшая задача, но она имеет смысл только при правильной интерпретации. Результатом расчета ICR является абсолютное значение. Чем выше ICR, тем больше финансовый рычаг для погашения процентов.

Если это соотношение меньше 1, это считается плохим результатом, поскольку это просто указывает на то, что прибыли фирмы недостаточно для обслуживания обязательств по процентам, не говоря уже об обслуживании основного долга.

В соответствии с отраслевыми нормами соотношение никогда не должно быть меньше 2,5, поскольку это значение является абсолютным индикатором опасности.

Этот коэффициент наиболее часто используется кредиторами, такими как банки, финансовые учреждения и т.д., поскольку любой кредитор преследует 2 цели – погашение процентов и обеспечение основного долга.

Рассмотрим ситуацию, при которой ICR меньше 2,5, что прямо указывает на отрицательную способность компании выплачивать проценты.

Означает ли это, что банк не должен предоставлять кредит?

Скорее всего, нет. Это связано с тем, что банк проанализирует способность бизнеса генерировать прибыль и бизнес-идею в целом, и если бизнес продемонстрирует свою эффективность, банк может ICR, увеличив срок займа или предоставив мораторий – т.е. период, в течение которого заемщик не обязан погашать проценты.

- ICR используется для определения способности компании оплачивать свои процентные расходы по непогашенному долгу.

- ICR используется кредиторами и инвесторами для определения риска кредитования компании.

- ICR используется для определения стабильности компании. Снижение ICR является признаком того, что компания может оказаться неспособна обслуживать долг в будущем.

- ICR используется для определения краткосрочного финансового состояния компании.

- Анализ тенденций ICR дает четкую картину стабильности компании в отношении процентных платежей.

В качестве примера анализа ICR сравним стабильность двух компаний на основе ICR:

Коэффициент покрытия процентов (Interest Coverage Ratio, Times Interest Earned, TIE) – финансовый показатель, рассчитываемый как прибыль до налогов и процентов, деленная на начисленные проценты по кредитам.

Данный показатель демонстрирует уровень защищенности компании от кредиторов как превышение прибыли, доступной для обслуживания долга, над величиной начисляемых процентов по кредитам.

Проценты по кредитам – издержки, начисленные за этот период по кредитам и займам компании.

Раздел форума: Финансовый и операционный менеджмент

В этом разделе Вы можете задать свои вопросы или высказать мнение по данному термину

Связанные разделы и другие сайты

Анализ финансовой отчетности

Финансовые показатели, анализ состояния компании по балансу и др.

Коэффициент покрытия процентов – это коэффициент задолженности и коэффициент прибыльности, используемый для определения того, насколько легко компания может выплачивать проценты по непогашенной задолженности. Коэффициент покрытия процентов может быть рассчитан путем деления прибыли компании до вычета процентов и налогов (EBIT) в течение определенного периода на сумму, которую компания должна выплатить в процентах по своим долгам за тот же период.

Метод расчета коэффициента покрытия процентов может быть представлен следующей формулой:

Коэффициент покрытия процентов также часто называют «раз заработанные проценты. «

По сути, коэффициент покрытия процентов измеряет, сколько раз компания могла выплатить свою текущую выплату процентов с ее доступными доходами. Другими словами, он измеряет уровень безопасности, который компания имеет для выплаты процентов в течение определенного периода, который требуется компании для того, чтобы выжить в будущем (и, возможно, непредвиденных) финансовых трудностях, если она возникнет. Способность компании выполнять свои обязательства по процентам является аспектом платежеспособности компании и, таким образом, является очень важным фактором возврата акционеров.

Чтобы привести пример расчета коэффициента покрытия процентов, предположите, что прибыль компании за данный квартал составляет 625 000 долларов США и что у нее есть долги, на которые она несет ответственность за платежи в размере 30 000 долларов США каждый месяц. Чтобы рассчитать коэффициент покрытия процентов здесь, нужно было бы пересчитать ежемесячные процентные платежи в квартальные платежи, умножив их на три. Коэффициент покрытия процентов для компании составляет 6. 94 [625 000 долларов США ($ 30 000 x 3) = 625 000 долларов США / 90 000 долларов США = 6,94].

Пребывание над водой с уплатой процентов является критической и постоянной проблемой для любой компании. Как только компания борется с этим, ему, возможно, придется заимствовать или окунуться в свои наличные деньги, которые гораздо лучше используются для инвестирования в основные фонды или в качестве резервов для чрезвычайных ситуаций.

Чем ниже коэффициент покрытия процентов компании, тем больше его долг покрывает расходы компании. Когда коэффициент покрытия процентов компании составляет 1,5 или ниже, его способность покрывать процентные расходы может быть сомнительной. 1. 5, как правило, считается минимальным приемлемым коэффициентом для компании и переломным моментом, ниже которого кредиторы, скорее всего, откажутся предоставлять компании больше денег, поскольку риск дефолта компании слишком высок.

Кроме того, коэффициент покрытия процентов ниже 1 указывает на то, что компания не генерирует достаточные доходы для удовлетворения своих процентных расходов. Если коэффициент компании ниже 1, ему, вероятно, придется потратить некоторые свои денежные резервы, чтобы удовлетворить разницу или занять больше, что будет трудно по причинам, указанным выше.В противном случае, даже если заработок будет низким в течение одного месяца, компания рискует попасть в банкротство.

Как правило, коэффициент покрытия процентов 2,5 часто считается предупреждающим знаком, что указывает на то, что компания должна быть осторожна, чтобы не окунуться дальше.

Несмотря на то, что он создает задолженность и проценты, заемные средства могут положительно повлиять на прибыльность компании за счет развития основных фондов в соответствии с анализом затрат и результатов. Но компания также должна быть умной в своих заимствованиях. Поскольку интерес влияет на прибыльность компании, компания должна взять кредит только в том случае, если он знает, что на долгие годы он будет хорошо справляться с выплатой процентов. Хорошим показателем этого обстоятельства послужил бы хороший коэффициент покрытия процентов и, возможно, как показатель способности компании погасить долг. Однако крупные корпорации часто имеют как высокие коэффициенты покрытия процентов, так и очень большие заимствования. Имея возможность регулярно выплачивать крупные процентные платежи, крупные компании могут продолжать заимствовать без особого беспокойства.

Предприятия часто могут выжить в течение очень долгого времени, только выплачивая свои процентные платежи, а не сам долг. Тем не менее, это часто считается опасной практикой, особенно если компания относительно невелика и, следовательно, имеет низкий доход по сравнению с более крупными компаниями. Более того, погашение долга помогает погасить проценты по дороге, так как при сокращении долга процентная ставка также может быть скорректирована.

Если посмотреть на коэффициент покрытия процентных ставок, можно рассказать о текущем финансовом положении компании, анализируя коэффициенты процентного покрытия с течением времени, часто дает более четкую картину положения компании и траектории. Анализируя коэффициенты процентного покрытия ежеквартально за последние пять лет, например, могут появиться тенденции и дать инвестору гораздо лучшее представление о том, улучшается или ухудшается коэффициент покрытия низких текущих процентных ставок или если коэффициент покрытия с высоким текущим процентом является стабильным. Соотношение также может использоваться для сравнения способности разных компаний погашать свои проценты, что может помочь при принятии инвестиционного решения.

Как правило, стабильность коэффициентов покрытия процентов является одной из самых важных вещей, которые нужно искать при анализе коэффициента покрытия процентов таким образом. Снижение коэффициента покрытия процентов часто является для инвесторов настороженным, поскольку это указывает на то, что компания может быть неспособна выплатить свои долги в будущем.

В целом коэффициент покрытия процентов – очень хорошая оценка краткосрочного финансового состояния компании. Хотя будущие прогнозы, анализируя историю покрытия процентных ставок компании, могут быть хорошим способом оценки инвестиционной возможности, трудно точно предсказать долгосрочное финансовое состояние компании с любым соотношением или метрикой.

Существует несколько несколько общих вариаций коэффициента покрытия процентов, которые необходимо учитывать перед изучением отношений компаний.Эти вариации исходят от изменений в EBIT в числителе расчетов процентного покрытия.

Один из таких вариантов использует прибыль до вычета процентов, налогов, амортизации и амортизации (EBITDA) вместо EBIT при расчете коэффициента покрытия процентов. Поскольку это изменение исключает амортизацию и амортизацию, числитель в расчетах с использованием EBITDA часто будет выше, чем при использовании EBIT. Поскольку процентные расходы будут одинаковыми в обоих случаях, расчеты с использованием EBITDA приведут к более высокому коэффициенту покрытия процентов, чем расчеты с использованием EBIT.

В другом варианте используется прибыль до вычета процентов после уплаты налогов (EBIAT) вместо EBIT в расчетах процентного покрытия. Это приводит к вычитанию налоговых расходов из числителя в попытке сделать более точную картину способности компании оплачивать свои процентные расходы. Поскольку налоги являются важным финансовым элементом для рассмотрения, для более четкого представления о способности компании покрывать свои процентные расходы, можно использовать EBIAT при расчете коэффициентов процентного покрытия вместо EBIT.

Все эти варианты расчета коэффициента покрытия процентов используют процентные расходы в знаменателе. Вообще говоря, эти три варианта увеличиваются в консерватизме, причем те, кто использует EBITDA, являются наиболее либеральными, а те, которые используют EBIT, более консервативны, а те, кто использует EBI, являются самыми строгими.

Как и любая метрика, пытающаяся оценить эффективность бизнеса, коэффициент покрытия процентов имеет набор ограничений, которые важны для любого инвестора, который должен рассмотреть перед его использованием.

Несмотря на то, что при определении коэффициента покрытия процентов важно учитывать всю задолженность, компании могут предпочесть изолировать или исключить определенные виды задолженности в своих расчетах процентного покрытия. Таким образом, при рассмотрении коэффициента самозанятости процентного покрытия компании, необходимо попытаться определить, были ли включены все долги или иначе рассчитывать коэффициент покрытия процентов независимо.

Чтобы понять больше о важности этого коэффициента, прочитайте «Почему интерес к вопросам покрытия для инвесторов и коэффициенты долговых обязательств: коэффициент покрытия процентов».

Когда дело доходит до управления рисками и снижения рисков, коэффициент покрытия процентов является одним из самых важных финансовых коэффициентов, которые вы, как инвестор и владелец бизнеса, когда-либо узнаете. Не имеет значения, являетесь ли вы инвестором с фиксированным доходом, рассматривающим покупку облигаций, выпущенных компанией, инвестором по инвестициям, рассматривающим покупку акций в фирме, арендодателем, планирующим лизинг имущества для предприятия, а также должностное лицо банка, предлагающее рекомендацию по потенциальному кредиту , или поставщик, думающий о предоставлении кредита новому клиенту, зная, как рассчитать его за несколько секунд, может дать вам мощное представление о здоровье компании.

Коэффициент покрытия процентных ставок – это мера того, как компания могла выплачивать проценты по своей задолженности с ее доходом до процентов и налогов, также известными как EBIT.

Процентное покрытие – это эквивалент лица, берущего совокупный процентный расход от его или ее ипотеки, задолженности по кредитным картам, автомобильных кредитов, студенческих займов и других обязательств, а затем расчета количества раз, когда оно может быть выплачено с их годовой предварительной доход. Для держателей облигаций коэффициент покрытия процентов должен действовать как показатель безопасности. Это дает вам представление о том, насколько прибыль компании может снизиться до того, как она начнет дефолт по платежам по облигациям. Для акционеров соотношение процентных ставок важно, поскольку оно дает четкую картину краткосрочного финансового состояния бизнеса.

Вообще говоря, чем ниже коэффициент покрытия процентов, тем выше долговая нагрузка компании и тем больше вероятность банкротства или дефолта.

Обратное также верно. То есть, чем выше коэффициент покрытия процентов, тем меньше вероятность дефолта.

Исключения существуют. Например, коммунальная компания с единственным источником энергии в районе, подверженном стихийным бедствиям, вероятно, гораздо более рискованна, несмотря на более высокий коэффициент покрытия процентов, чем более географически диверсифицированная фирма со слегка более низкой метрикой.

Все остальные равны, если только он не обладает каким-то крупным компенсирующим преимуществом, которое снижает риск невыплаты платежей, компания с коэффициентом покрытия с низким процентом почти наверняка будет иметь плохие рейтинги облигаций, увеличивая стоимость капитала; е. г. , его облигации будут классифицироваться как неработающие облигации, а не облигации инвестиционного класса.

Чтобы рассчитать коэффициент покрытия процентов, используя данные, приведенные в отчете о прибылях и убытках, разделите EBIT (прибыль до уплаты процентов и налогов) на общий процентный расход.

EBIT (прибыль до уплаты процентов и налогов) ÷ Процентные расходы = Коэффициент покрытия процентов

Общие рекомендации по коэффициенту покрытия процентов

Как правило, инвесторы не должны владеть акциями или облигациями, у которых есть интерес коэффициент покрытия ниже 1.5. Коэффициент покрытия процентов ниже 1. 0 указывает на то, что у бизнеса возникают трудности с генерированием денежных средств, необходимых для выплаты своих обязательств по процентам. История и стабильность прибыли чрезвычайно важны. Чем более последовательный доход компании, особенно скорректированный на цикличность, тем ниже может быть коэффициент покрытия процентов. У некоторых предприятий может быть высокий коэффициент покрытия покрытия из-за чего-то известного как ловушка ценности.

У EBIT есть свои недостатки, хотя компании делают платить налоги. Поэтому вводить в заблуждение, как если бы они этого не делали. Мудрый и консервативный инвестор просто возьмет прибыль компании перед процентами и разделит ее на процентные расходы. Это обеспечит более точное представление о безопасности, даже если оно более жесткое, чем это абсолютно необходимо.

Отец инвестиционной ценности и вся индустрия анализа ценных бумаг, легендарный инвестор Бенджамин Грэм, в течение своей карьеры значительную часть писали о важности коэффициента покрытия процентов, особенно в том, что он имел в виду к облигациям, которые делают облигации. Грэм полагал, что выбор ценных бумаг с фиксированным доходом в основном связан с безопасностью потока процентов, который владелец облигации должен был предоставить пассивному доходу.

Он утверждал, и я искренне соглашаюсь с тем, что инвестор, владеющий активами с фиксированным доходом любого типа, должен заседать не реже одного раза в год и повторно использовать коэффициенты покрытия процентов для всех своих холдингов. Если ситуация по какой-то проблеме ухудшилась, история показала, что часто бывает окно времени, когда нет особо больно переключиться на практически идентичную облигацию с гораздо более высоким процентным покрытием для номинальных затрат. Это не всегда так, и в будущем это может продолжаться недолго, но это происходит потому, что многие инвесторы просто не обращают внимания на свои запасы.

На самом деле, мы видим, что в данный момент ситуация разыгрывается. J. C. Penney испытывает значительные финансовые затруднения. Он имеет облигации на 100 лет, выпущенные в 1997 году, оставив еще 84 года до погашения. У розничного торговца есть очень приличная вероятность вступить в банкротство или испытывать дальнейшее снижение, однако облигации по-прежнему дают 11,4%, когда они должны уступать гораздо больше, учитывая присущий им риск. Почему владельцы облигаций J. C. Penney не переходят на более безопасные холдинги? Это хороший вопрос. Это происходит снова и снова, компания после компании. Это характер долговых рынков. Проницательный, дисциплинированный инвестор может избежать такого рода глупости, обращая внимание время от времени.

Грэм назвал эту долю процентного покрытия частью своего «запаса безопасности»; термин, который он заимствовал из инженерного дела, объяснив, что когда мост был построен, он может сказать, что он построен на 10 000 фунтов, в то время как фактический максимальный предел веса может составлять 30 000 фунтов, представляющий запас на 20 000 фунтов приспосабливать неожиданные ситуации

Ситуации, в которых коэффициент покрытия процентов может быстро ухудшаться

Одна из ситуаций, когда коэффициент покрытия процентов может внезапно ухудшаться, заключается в том, что процентные ставки быстро растут, а компания имеет очень малозатратный долг с фиксированной ставкой придумав для рефинансирования, что ему придется переходить на более дорогие обязательства. Этот дополнительный процентный расход будет влиять на коэффициент покрытия, даже если ничего не изменится.

Другая, возможно, более распространенная ситуация – когда бизнес имеет высокий уровень операционного рычага. Это не касается долга как такового, а скорее уровня фиксированных расходов по отношению к общему объему продаж. Если у компании высокие операционные рычаги и снижение продаж, это может иметь ужасающее непропорциональное влияние на чистый доход фирмы. Это приведет к внезапному и столь же чрезмерному снижению коэффициента покрытия процентов, который должен отправить красные флаги для любого консервативного инвестора. (С другой стороны, эта ситуация приводит к особому типу инвестиционной операции, которая фактически заставляет людей искать собственность на плохие предприятия, когда они думают, что экономика, скорее всего, восстановится, учитывая, что они испытывают большие подъемы, поскольку эффект рабочего рычага происходит в обратном порядке .)

Эта страница является частью Инвестиционного урока 4 – Как прочитать отчет о прибылях и убытках. Чтобы вернуться к началу, см. Оглавление.

Коэффициент покрытия процентов – Interest Coverage Ratio, ICR

Коэффициент покрытия процентов (Interest Coverage Ratio, ICR) оценивает способность компании обслуживать свои долговые обязательства. В связи с чем данный показатель называют еще коэффициентом обслуживания долга.

При его расчете сравнивается прибыль до уплаты процентов и налогов (Earnings Before Interest and Taxes, EBIT) за определенный период (обычно за один год) и проценты по кредиту (за тот же период):

- ICR = EBIT / Проценты к уплате (Interest Expense)

Как видно из формулы, коэффициент покрытия процентов позволяет судить, во сколько раз прибыль до уплаты процентов и налогов (EBIT) больше, чем расходы на уплату процентов. Чем выше Interest Coverage, тем устойчивее финансовое положение компании. И наоборот, чем он меньше, тем выше долговая нагрузка и вероятность банкротства.

Позвольте представиться. Меня зовут Василий. Я уже более 15 лет являюсь частным предпринимателем. Я считаю, что в настоящее время являюсь профессионалом в своей области и хочу помочь всем посетителям сайта решать сложные и не очень задачи. Все данные для сайта собраны и тщательно переработаны для того чтобы донести в удобном виде всю требуемую информацию. Однако чтобы применить все, описанное на сайте всегда необходима консультация с профессионалами.