Сегодня предлагаем вашему вниманию статью на тему: "кассовая дисциплина ип в 2019 году". Мы постарались в полной мере раскрыть тему и объяснить все доступным языком. Все свои вопросы вы можете задавать в комментариях к статье. Наш эксперт будет оперативно на них отвечать.

Указ Банка России от 11.03.2014 № 3210-У (Указание № 3210-У ) регламентирует порядок ведения кассовых операций индивидуальными предпринимателями. Согласно этому указу, для двух категорий налогоплательщиков предусмотрены некоторые послабления.

В 2019 году субъекты малого бизнеса могут вести упрощенный кассовый порядок, который допускает отсутствие кассового лимита (абз. 10 п. 2 Указания № 3210-У ). Таким образом, малые предприятия имеют право накапливать в кассе сколько угодно денежных средств. Нужно отметить, что в целях безопасности все же лучше сдавать деньги в банк.

Во всех остальных случаях представители малого бизнеса должны следовать установленному порядку ведения кассовых операций.

Кассовая дисциплина в 2019 году позволяет ИП не выписывать расходный кассовый ордер (при выдаче наличных денежных средств из кассы) и приходный кассовый ордер — при приеме наличных денег. В абз. 2 подп. 4.1 и абз. 9 подп. 4.6 п. 4 Указания № 3210-У говорится о том, что предприниматели могут не вести кассовую книгу.

Обратите внимание, что отказ от выписки расходно-кассовых ордеров (РКО) и приходных кассовых ордеров (ПКО) может усложнить контроль над деятельностью сотрудников, принимающих денежные средства. То есть подтверждения о получении сотрудником денег не будет.

Если у ИП нет наемных работников, а денежные потоки поступают к предпринимателю напрямую, то отказаться от РКО и ПКО вполне целесообразно.

Поступление выручки ИП могут подтвердить кассовые чеки (выданные покупателям), отчеты о закрытии смены, а также бланки строгой отчетности (БСО).

Выдача заработной платы будет фиксироваться в соответствующей платежной ведомости.

Индивидуальные предприниматели, применяющие УСН, фиксируют все операции в Книге учета доходов и расходов (КУДиР). Согласно п. 1.1 Порядка, утвержденного приказом Минфина России от 22.10.2012 № 135н, составление РКО и ПКО для заполнения КУДиР для ИП не является обязательным.

В случае если предприниматель на УСН взял денежные средства из кассы на личные цели, отражать эту операцию в Книге учета доходов и расходов не нужно ( т. к. это не считается расходом при УСН).

В целом во всех остальных случаях ИП должен следовать тому порядку кассовых операций, который предусмотрен законодательством.

Исправление ошибок в документах (по учету кассовых операций) в 2019 году

Индивидуальный предприниматель может исправлять ошибки во всех документах, касающихся учета кассовых операций, кроме расходных и приходных кассовых ордеров (абз. 2 подп. 4.7 п. 4 Указания № 3210-У ).

Для исправления ошибок в документах нужно зачернуть неправильные данные и указать правильную информацию с датой исправления. Все сделанные исправления заверяются подписью работника, занимавшегося оформлением документа. После этого приводится расшифровка исправления.

Кассовая дисциплина в 2019 году позволяет ИП расходовать выручку из кассы только на определенные цели. К примеру, нельзя тратить кассовую выручку на:

- выдачу и возврат займов и оплату процентов по ним;

- операции с ценными бумагами;

- оплату аренды недвижимости;

- организацию (проведение) азартных игр.

В Указании № 3073-У Банка России говорится о том, что для целей, перечисленных выше, сначала нужно внести наличные деньги на расчетный счет ИП, а затем снять наличные с расчетного счета (можно использовать банковскую карту оформленную на физ.лицо, а не на ИП).

Денежные средства, которые предприниматель снимает со своего расчетного счета и внесенные в кассу в его налоговом учете не отражаются (письмо Минфина России от 08.07.2009 № 03-11-09 /241).

Применение контрольно-кассовой техники (ККТ) для ИП в 2019 году

ИП, занимающиеся оказанием услуги населению, до 1 июля 2019 года могут не применять контрольно-кассовую технику (ККТ), если они выдают бланки строгой отчетности (БСО) и применяют ЕНВД и ПСН. Но для ЕНВД и ПСН существуют ограничения. До 1 июля 2019 освобождение от обязательного применения ККТ получили ИП, применяющие ЕНВД и ПСН, осуществляющие свою предпринимательскую деятельность в сфере розничной торговли и общепита и не имеющие наемных работников.

Также в п. 2 ст. 2 Федерального закона от 22.05.2003 № 54-ФЗ определен перечень видов услуг, при оказании которых, работая на любой системе налогообложения, можно не применять онлайн-ККТ.

Бланки строгой отчетности должны быть изготовлены типографским способом или сделаны при помощи автоматизированных систем (например, при помощи компьютера).

К бланкам, сформированным при помощи автоматизированных систем, предъявляются более строгие требования.

Типографские БСО могут иметь произвольную форму. Бланк строгой отчетности может быть разработан руководителем организации и утвержден его приказом.

В 2016 году был принят Закон № 290-ФЗ от 03.07.2016, которым в Закон о контрольно кассовой технике № 54-ФЗ от 22.05.2003 были внесены серьезные изменения. Первоначально Законом было определено, что с 01.07.2018 года ИП, работающие на ПСН и ЕНВД, , обязаны будут выдавать не просто БСО, а БСО, сформированный на специальном устройстве – «автоматизированной системе для БСО». По своей сути это разновидность кассового аппарата, к тому же оснащенного фискальным регистратором для передачи данных в ФНС.

Но Законом 337-ФЗ, подписанным президентом РФ 27.11.2017, внесены изменения в Закон № 390 ФЗ от 03.06.2016 года. Согласно этих изменений до 1.07.2019 года ККТ можно не применять:

- плательщикам ЕНВД, оказывающим бытовые услуги населению;

- плательщикам ПСН, оказывающим бытовые услуги населению;

- организациям и ИП, которые выполняют работы по заказам населения или оказывают услуги населению (за исключением услуг общепита с привлечением наемных работников).

Всем этим трем категориям разрешено использование соответствующих бланков строгой отчетности вместо кассовых чеков.

По общим правилам в 2019 году, предприниматели, не оказывающие услуг населению, должны применять ККТ. То есть для ИП на УСН, которые занимаются торговлей, применять кассовый аппарат необходимо.

Причем если в 2016 году вы не применяли кассовый аппарат на законных основаниях, то с 01.02.2017 года вы сможете зарегистрировать кассовый аппарат только нового образца – так называемая онлайн-касса. Главное ее отличие от кассы предыдущего поколения – это возможность подключения к интернет. Вместо фискальной памяти и ЭКЛЗ в кассах нового поколения должен быть фискальный накопитель, в котором будет храниться вся информация о проведенных денежных операциях, а также через интернет информация будет передаваться в ИФНС.

Если вы зарегистрировали кассу старого образца до 01.02.2017, то сможете ее использовать только до 30.06.2017. С 01.07.2017 вы будете обязаны применять только онлайн-кассу. Причем до этого срока ее необходимо не просто приобрести, но и зарегистрировать в ИФНС. Зарегистрировать онлайн-кассу возможно через официальный сайт налоговой инспекции, посещать лично ИФНС нет необходимости. Но для этой цели необходимо наличие усиленной электронной подписи.

А предприниматели на едином налоге на вмененный доход (ЕНВД) и на патентной системе налогообложения (ПСН) могут не использовать в своей деятельности ККТ до 01.07.2019, при соблюдении следующего условия – плательщики ПСН и ЕНВД в сфере розничной торговли и общепита не должны привлекать труд наемных работников.

Аналогично ИП, не имеющие работников, при осуществлении торговли с использованием торговых автоматов, освобождены от обязательного применения ККТ до 1 июля 2019 года.

Им достаточно выдавать кассовые чеки и квитанции — то есть документы, которые являются подтверждением приема наличных денежных средств.

Пунктом 1 статьи 4.7 Закона № 54-ФЗ установлена информация, которая должна содержаться в документах, подтверждающих прием денежных средств:

Все обязательные реквизиты смотрите в п.1 ст.4.7 Закона 54-ФЗ.

Чеки и квитанции не относятся к документам строгой отчетности. В соответствии с письмом УФНС России по г. Москве от 17.10.2011 № 17–15/100028 их можно изготовить при помощи принтера.

В пункте 2 статьи 2 Закона № 54-ФЗ перечислены специфические виды деятельности ИП. В отношении этих видов деятельности в 2019 году применять кассовый аппарат не нужно:

- торговля из цистерн (пивом, квасом, молоком, растительным маслом, живой рыбой, керосином, вразвал овощами и бахчевыми культурами);

- торговля на рынках (ярмарках, в выставочных комплексах);

- торговля мороженым и безалкогольными напитками в розлив (в киосках);

- продажа газет и журналов, а также сопутствующих товаров в газетно-журнальных киосках;

- прием утильсырья и стеклопосуды от населения (кроме металлолома);

- вспашка огородов и распиловка дров;

- сдача индивидуальным предпринимателем в аренду (наем) жилых помещений, принадлежащих этому индивидуальному предпринимателю на праве собственности;

- изготовление и ремонт металлической галантереи и ключей;

- присмотр и уход за детьми, больными, престарелыми и инвалидами;

- реализация изготовителем изделий народных художественных промыслов.

Отметим, что в действующем законодательстве ничего не упоминается о том, какие документы нужно выдавать покупателям предпринимателю, который занимается специфическими видами деятельности. Получается, что в данной ситуации покупателю никакие документы не выдаются.

4. ИП, осуществляющие свою деятельность в отдаленной (труднодоступной) местности

Предприниматели, которые работают в отдаленной (труднодоступной) местности, могут не применять ККТ в 2019 году и не выдавать покупателю каких-либо документов (вместо чеков).

Субъекты РФ самостоятельно утверждают перечень таких мест. Отметим, что в соответствии с п. 3 ст. 2 Закона № 54-ФЗ , к отдаленным и труднодоступным местностям не относятся города, а также районные центры и поселки городского типа.

Материал отредактирован в соответствии с актуальными изменениями законодательства РФ 28.12.2018

Уважаемые читатели! Материалы сайта TBis.ru посвящены типовым способам решения налоговых и юридических вопросов, но каждый случай уникален.

Если вы хотите узнать, как решить именно ваш вопрос — обращайтесь в форму онлайн консультанта. Это быстро и бесплатно! Также вы можете проконсультироваться по телефонам: МСК – 74999385226. СПБ – 78124673429. Регионы – 78003502369 доб. 257

Кассовая дисциплина 2019: как вести кассовые операции

Кассовая дисциплина – это определенные правила работы с наличными деньгами. В 2019 году она должна соблюдаться всеми организациями или индивидуальными предпринимателями. Конечно при условии, что они работают с наличкой. Но не все правила, распространяются на малые предприятия и предпринимателей. Они обязаны их использовать лишь в отдельных случаях.

Порядок ведения кассовых операций существует уже много лет. За его нарушение грозит весомый штраф. Разберемся, кто обязан соблюдать кассовый порядок, на что можно тратить наличную выручку и как обеспечить сохранность наличных денег.

Вести кассу правильно вам помогут:

Наличные деньги подлежат строгому учету в компании. Закон обязывает их хранить только в специально оборудованном помещении кассы. Причем к кассовому помещению есть определенные требования. Например, оно должно быть оборудовано металлическими дверьми, сейфом и т. д.

Есть центральные или главные, а также операционные кассы. Последние применяют для ведения непосредственных расчетов с клиентами. Их может быть несколько. В центральной кассе ведется учет наличных, полученных по всей организации в целом.

Все наличные деньги должны быть оприходованы. Эта процедура включает в себя:

- Оформление приходно-кассового ордера на поступившую сумму

- Внесение записи в кассовую книгу о том, что деньги были приняты

- Сдача наличных средств в банковское учреждение.

При продаже товаров за наличные компания или индивидуальный предприниматель обязаны применять контрольно кассовые машины (онлайн кассы). Если наличные приходуются без их применения – это нарушение за которое могут оштрафовать. Эти правила распространяются и на продажу работ или услуг.

Кто обязан использовать порядок ведения кассовых операций в 2019 году

Все организации независимо от их организационно-правовой формы и применяемой системы налогообложения обязаны соблюдать порядок учета и ведения кассовых операций (п. 4 ст. 346.11, п. 5 ст. 346.26 НК). Таким образом, он распространяется:

- на организации вне зависимости от форм собственности (государственная, частная и т. д.)

- на индивидуальных предпринимателей, которые принимают наличные

- на организации и ИП, которые работают с кассовой техникой;

- на организации или ИП, которые используют бланки строгой отчетности.

Несколько лет назад порядок ведения кассовых операций упростили. Изменения ведения кассовых операций в 2019 году касаются определенных групп предпринимателей. Ведение кассы в 2019 году в упрощенном порядке касается:

- малых и микропредприятий;

- индивидуальных предпринимателей.

Это следует из пункта 1 указания Банка России от 11.03.2014 № 3210-У «О порядке ведения кассовых операций юридическими лицами и упрощенном порядке ведения кассовых операций индивидуальными предпринимателями и субъектами малого предпринимательства».

Упрощенный порядок заключается в следующем. Малые предприятия и предприниматели вправе не устанавливать лимит остатка кассы. Ко всему прочему предприниматели могут не вести:

- приходные ордера;

- расходные ордера;

- кассовую книгу.

Такие правила установлены в абзаце 10 пункта 2, абзаце 2 пункта 4.1, абзаце 9 пункта 4.6 указания Банка России от 11.03.2014 № 3210-У.

Индивидуальным предпринимателям все же лучше вести кассовую книгу и оформлять документы. Ведь обеспечить сохранность и контролировать движение наличности в интересах самого предпринимателя. Например, в спорной ситуации подтвердить выдачу денег под отчет или зарплаты можно будет кассовыми документами.

Какие операции с наличными попадают под понятие кассовой дисциплины

Кассовые операции и работа с наличностью включают в себя:

- прием и выдачу наличных, для чего оформляют приходные и расходные кассовые ордера;

- хранение наличных в кассе;

- соблюдение лимита расчетов наличными;

- ведение кассовой книги;

- сдачу наличности в банк.

Порядок ведения операций по кассе закрепите в отдельном документе. Например, вы можете утвердить специальное Положение о ведении кассовых операций.

Свободные деньги хранят на банковских счетах. Непосредственно в кассе можно хранить ограниченную сумму наличных – в пределах установленного руководителем организации лимита. Малые и микро предприятия могут не устанавливать лимит остатка наличных денег в кассе. То есть деньги в кассе могут храниться в любых размерах.

Операции по оприходованию наличных денег и их выдаче оформляют:

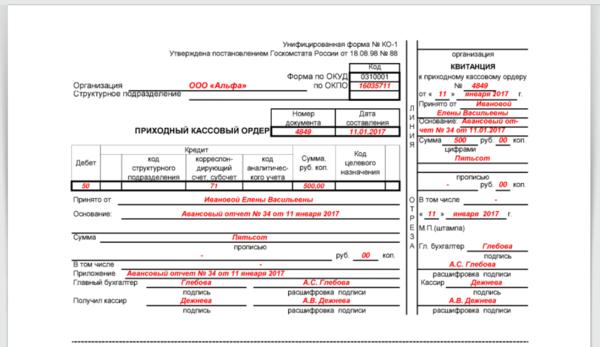

- при поступлении денег в кассу – приходным-кассовым ордером (форма КО-1);

- при выдаче денег из кассы – расходным кассовым ордером (форма КО-2).

Приходный ордер (ПКО) состоит из двух частей:

- первая – остается у организации и подшивается к кассовой книге;

- вторая (отрывная часть) – выдается лицу, которое внесло наличные.

Ордер может выглядеть так (образец):

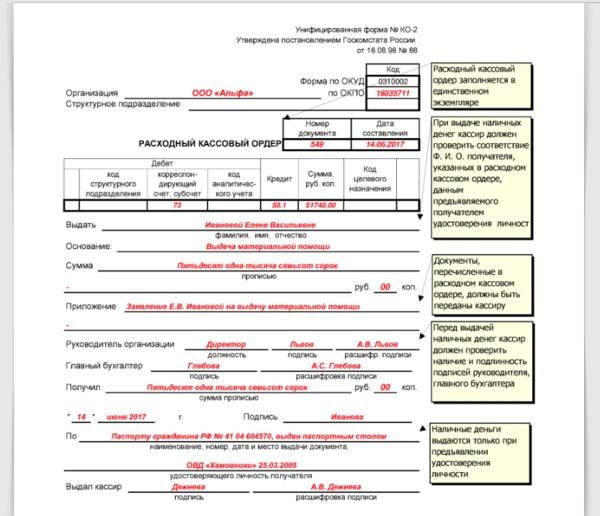

Расходный ордер (РКО) не имеет отрывной части. Его бланк остается в кассе. В нем указывают:

- ФИО того лица, которое получило наличные;

- основание для выдачи денег (например, заявление);

- сумму цифрами и прописью;

- приложения к документу (если такие есть).

Ордер может выглядеть так (образец):

Как вести кассу в 2019 году? Сведения о движении наличных отражайте в кассовой книге по форме № КО-4. Поступать так должны все организации. Не имеет значения:

- правовая форма организации и ее форма собственности;

- система налогообложения, которую они применяют.

Предприниматели, которые ведут учет доходов и расходов или физических показателей согласно налоговому законодательству, вправе не заполнять кассовую книгу.

Все поступившие в кассу деньги нужно оприходовать. Тот, кто этого не делает, нарушает кассовую дисциплину. При этом оприходовать деньги – значит отразить их в кассовой книге. Причем именно в том размере, который подтвержден кассовыми документами.

Кассовую книгу заполняют на каждый день в котором были операции с наличными (их приходование или выдача). На каждый день отводится один лист кассы. Оформлять один лист книги за промежуток времени (например, с 10 по 30 марта 2019 года), нельзя.

В книге указывают все поступления наличных и сумму их расхода за календарный день. После этого выводят их остаток. Если деньги в кассу не были оприходованы организацию могут оштрафовать. Причем если подобное нарушение выявлено в нескольких подразделениях организации оштрафуют каждое из них.

Вот образец заполненной кассовой книги:

Наличную выручку от реализации можно расходовать только на строго определенные цели. В противном случае, например, при нецелевой выдаче, это приравнивается к нарушению кассовой дисциплины.

Цели расходования выручки

Выплату заработной платы и других начислений работникам

Выплату различных социальных пособий (например, по уходу за ребенком)

Оплату покупаемых товаров, работ или услуг, приобретаемых за наличный расчет. Исключение – ценные бумаги

Выдачу наличных денег под отчет. Например, при направлении работника в командировку

Возврат денег, если покупатель отказался от ранее купленного товара или услуги, которые приобретатель оплатил наличными

Компенсацию расходов сотрудникам, которые оплатили страховку наличными

Выплату наличных средств банковскому платежному агенту или субагенту

Личные нужды предпринимателя

На эти цели можно расходовать выручку только от реализации собственных товаров, работ и услуг. Наличные, принятые от граждан в оплату другим лицам, в полном объеме сдавайте в банк. Закон не допускает выдачу наличной выручки на те цели, которые не перечислены выше. Например, они не могут быть израсходованы на передачу займа работнику или оплату аренды недвижимости.

Расчет наличными возможен только в определенной сумме. В 2019 году она составляет 100 000 руб. по одному договору. Промежуток времени, который прошел, например, между первым и вторым расчетом по одному договору, значения не имеет.

Это правило действует, если расчеты проводят:

- организации между собой;

- индивидуальные предприниматели между собой;

- организации и индивидуальные предприниматели между собой.

Обычные граждане, не зарегистрированные в качестве ИП, вправе рассчитываться друг с другом без каких либо ограничений в любых суммах.

Наличные деньги должны храниться в кассе только в пределах определенной суммы – кассового лимита. Это правило вправе не применять:

- малые предприятия и потребительские кооперативы;

- индивидуальные частные предприниматели.

Его рассчитывает сама организация и согласовывает с банковским учреждением, где открыт расчетный счет.

Лимит считают по формуле:

- СВ – сумма выручки за расчетный период (не более 92 рабочих дней);

- РП – расчетный период (не более 92 рабочих дней);

- СДВ – период между днями сдачи выручки (не более 14 дней).

Сверхлимитную наличность определяют по формуле:

Остаток наличных в конце рабочего дня

Лимит наличных, согласованный с банком

Остаток заработной платы, которая не была выдана

Наличные деньги сверх лимита

В отдельных ситуациях закон позволяет хранить деньги сверх лимитов, согласованных с банковским учреждением. Таких ситуаций две:

- В день выплаты заработной платы и других начислений по фонду оплаты труда. Наличие сверхлимитных средств допускается в течение 5 дней;

- Выходные и праздничные дни. Наличные деньги можно сдать в банк в первый рабочий день.

Мероприятия, которые обеспечат сохранность наличных, порядок их хранения, транспортировки, инвентаризации каждая компания разрабатывает самостоятельно (п. 7 указания Банка России от 11.03.2014 № 3210-У). За сохранность денег в кассе отвечает кассир или сотрудник, исполняющий его обязанности. Поэтому при приеме кассира на работу, помимо оформления обычных документов, нужно:

- заключить договор о полной материальной ответственности;

- взять с кассира расписку о том, что он ознакомлен со своими должностными правами и обязанностями.

Аналогично поступайте, если обязанности кассира исполняет другой сотрудник по внутреннему совместительству (например, бухгалтер). Все это нужно, потому что кассир – это материально ответственное лицо. А значит, он обязан возместить работодателю ущерб, нанесенный по его вине, в полном размере. Это следует из перечня, утвержденного постановлением Минтруда от 31.12.2002 № 85, и статей 242 и 244 ТК.

Проверку кассовой дисциплины проводят работники налоговой инспекции. Когда налоговые инспекторы проверяют, все ли наличные оприходованы. Налоговые инспектора проводят сверку информации в кассовой книге с первичными документами – ПКО, РКО и т. п. Если расхождение будет найдено, организацию оштрафуют. Такое право инспекторов подтверждают и суды (см., например, постановления ФАС Западно-Сибирского округа от 05.04.2010 № А03-13078/2009, Поволжского округа от 30.01.2008 № А12-11536/07-С59, Восточно-Сибирского округа от 13.03.2007 № А74-3799/2006-Ф02-1166/2007).

Нарушением признают и несвоевременно внесенные в кассовую книгу записи о полученных деньгах. То есть когда записи в кассовой книге сделаны не в день, когда наличные поступили в кассу (см., например, постановления ФАС Поволжского округа от 19.06.2009 № А12-20715/2008, Северо-Кавказского округа от 09.06.2009 № А32-11915/2008-70/75-20АЖ, от 10.10.2007 № Ф08-6779/2007-2517А).

Контролировать, правильно ли ведется кассовая книга, должен главный бухгалтер. А что делать, если он заболел или в отпуске? Тогда за эту работу отвечает руководитель. Если они отнесутся халатно к своим обязанностям, их тоже накажут за нарушение порядка ведения кассовой книги по статье 15.1 КоАП.

То есть для предпринимателей, главного бухгалтера, руководителя (когда он замещает отсутствующего главбуха). Сведем ответственность за нарушения в таблицу:

Кассовая дисциплина в 2019 году для ИП регулируется Указанием Банка России от 11.03.2014 N 3210-У «О порядке ведения кассовых операций юридическими лицами и упрощенном порядке ведения кассовых операций индивидуальными предпринимателями и субъектами малого предпринимательства».

Кассовая дисциплина ИП на УСН 2019 года не отличается от ведения кассы ИП на ОСНО или ЕНВД.

Особенности кассовых операций у ИП, учетная документация

У ИП — упрощенный порядок кассовых операций. Предприниматель самостоятельно определяет сроки сдачи денежных средств в банк и не утверждает лимит остатка наличных денежных средств в кассе (п. 2 Указания № 3210-У).

Предпринимателям предоставлено право не составлять расходные (РКО) и приходные (ПКО) кассовые ордера и, как следствие, не вести кассовую книгу (подп. 4.1 и 4.6 п. 4 Указания № 3210-У).

Нормы законодательства разрешают осуществлять бездокументарное движение наличных денежных средств.

Внимание! Отказ от составления РКО и ПКО увеличивает риск возможного злоупотребления служебным положением должностными лицами.

Отказ от ведения кассовых документов является обоснованным в случае отсутствия наемных сотрудников или партнеров по бизнесу.

Документами, служащими подтверждением величины выручки при бездокументарном ведении учета, являются:

- Z-отчеты (в случае применения ККТ);

- бланки строгой отчетности.

Выдача заработной платы оформляется в платежной ведомости форма № Т-53 (код по ОКУД 0301011) или расчетно-платежной ведомости форма № Т-49 (код по ОКУД 0301009).

Кассовая дисциплина в 2019 для ИП во всех остальных случаях, кроме рассмотренного выше, обязательна. В чем она состоит, читаем ниже.

Действующим законодательством установлен перечень целей расходования поступивших в кассу наличных денег (п. 2 Указания № 3073-У от 07.10.2013). Наличная выручка расходуется на следующие цели:

- оплата товаров (работ, услуг);

- выдача наличных денег на личные нужды ИП, не связанные с осуществлением им предпринимательской деятельности;

- выплата работникам заработной платы;

- выплаты социального характера (например, материальную помощь, пособие и т.д.);

- выплаты страховых возмещений по договорам страхования физическим лицам, уплатившим ранее страховые премии наличными деньгами;

- выдача наличных денег работникам под отчет;

- возврат за оплаченные ранее наличными деньгами и возвращенные товары, не выполненные работы, не оказанные услуги.

Внимание! Наличные расчеты в рамках одного договора разрешаются в размере, не превышающем 100 тысяч рублей (п.6 Указания № 3073-У).

Без учета указанного выше предельного размера расчетов наличными денежные средства выдаются на следующие цели:

- выплаты работникам заработной платы;

- выплаты социального характера;

- на личные нужды ИП, не связанные с предпринимательской деятельностью;

- работникам под отчет.

В локальном нормативном акте ИП обязан определить мероприятия по сохранности наличных денег при ведении кассовых операций, хранении, транспортировке, порядок и сроки проведения проверок фактического наличия наличных денег (п. 7 Указаний № 3210-У ).

Производить расчеты без применения ККТ могут ИП, оказывающие услуги физическим лицам. Подробный перечень видов деятельности представлен в п. 2 ст. 2 Федерального закона от 22.05.2003 N 54-ФЗ. Отметим некоторые из них:

- торговля в киосках мороженым, безалкогольными напитками в розлив;

- прием от населения стеклопосуды и утильсырья, за исключением металлолома, драгоценных металлов и драгоценных камней;

- ремонт и окраска обуви;

- изготовление и ремонт металлической галантереи и ключей;

- и другие.

ККТ не применяют предприниматели, работающие в отдаленной или труднодоступной местности. К указанным местностям не относятся города, районные центры и поселки городского типа (п. 3 ст. 2 Закона № 54-ФЗ ). Перечень отдаленной или труднодоступной местности утверждают субъекты РФ.

Во всех остальных случаях ИП применяют ККТ.

С 01.07.2017 предприниматели обязаны применять ККТ нового образца (онлайн-кассу).

С 01.07.2018 в случае оказания услуг физическим лицам ИП обязаны будут выдавать БСО, распечатанные на специальном устройстве — «автоматизированной системе для БСО». Устройство является прототипом ККТ, с фискальным регистратором для передачи данных в ФНС (Федеральный закон от 03.07.2016 N 290-ФЗ ).

Размеры штрафных санкций для ИП за неприменение ККТ составляют от 25 до 50% суммы покупки, но не менее 10 000 руб. Повторное нарушение кассовой дисциплины влечет в отношении должностных лиц дисквалификацию на срок от 1 года до 2 лет, а также ад министративное приостановление деятельности на срок до девяноста суток (п. 2-3 ст.14.5 КоАП ).

Кассовая дисциплина – это свод обязательных правил, которым должны следовать хозяйствующие субъекты при проведении операций по поступлению, хранению и выдаче наличных денежных средств.

Расчеты с применением наличности организации и индивидуальные предприниматели проводят через операционную кассу. Следует разграничивать понятия: операционная касса предприятия и кассовый аппарат, который в обиходе также называют «касса».

Кассовый аппарат – это устройство, предназначенное для автоматизации учета поступления денег, регистрации покупки товара (услуг, работ) и печати чека.

Под операционной кассой подразумевается совокупность всех действий, которые производятся с наличными деньгами в процессе хозяйственной деятельности.

И операция по поступлению выручки, полученной через ККТ, является составной частью целого комплекса процедур, связанных с приходом, хранением и выдачей наличности. Любая кассовая операция требует документального оформления с учетом нормативов действующего законодательства.

Все субъекты, использующие наличные деньги в процессе ведения хозяйственной деятельности, обязаны следовать установленным требованиям ведения кассовых операций вне зависимости от:

- Системы налогообложения;

- Применения ККМ;

- Использования БСО.

Упрощенные правила действуют для ИП. Предприниматели имеют право:

- не заполнять РКО, ПКО и кассовую книгу;

- не устанавливать лимит расчета наличными.

Но если у ИП присутствуют наемные работники, он обязан оформлять документацию, подтверждающую выплату зарплаты.

Не лимитировать количество денег, хранящихся в кассе, также имеют право организации, относящиеся к малому бизнесу, согласно действующей редакции ст. 4 закона от 24.07.2007 №209-ФЗ и постановлению Правительства РФ от 04.04.2016 №265.

Следует понимать, что все деньги, поступающие в кассу фирмы, принадлежат юридическому лицу. И произвольно использовать наличные финансы компании на собственные нужды не имеет права даже единственный учредитель.

ИП же могут забирать наличные деньги из кассы в любой момент и в любом количестве, главное, не допускать просрочки по уплате налогов и взносов. Если ИП применяет кассовые документы, выдачу из кассы сумм на собственные нужды необходимо оформить расходным ордером.

Прием выручки в наличной форме обязывает использовать ККМ за исключением случаев:

- применения ЕНВД организациями и ИП, а также когда предприниматель находится на ПСН (до 01.07.2018, после этого срока необходимо использовать онлайн-кассы);

- использования БСО фирмами и предпринимателями при предоставлении услуг гражданам;

- ведения ИП и организациями деятельности в сложных территориальных условиях, в которых затруднено использование ККМ.

Количество ККТ, которое может находиться в эксплуатации, не ограничено. Вся полученная выручка за рабочую смену должна быть проведена через кассу компании (ИП).

К применению допускается ККТ (онлайн-касса), которая:

- Поставлена на учет в налоговой инспекции;

- Имеет корпус с нанесенным заводским номером;

- Оборудована фискальным накопителем, в который передаются фискальные данные;

- Имеет встроенные часы, работающие в режиме реального времени;

- Проверяет контрольные числа регистрационного номера ККТ;

- Оборудована функционалом, предусматривающим печать фискальных документов (данная функция может отсутствовать при расчетах, осуществляемых через Интернет);

- Умеет формировать фискальные документы в электронном виде и передавать их любому фискальному оператору, а также принимать подтверждения от оператора;

- Выдает информацию о нарушении процедуры обмена данными с фискальным оператором и прочих неполадках и неисправностях самой ККТ;

- Обеспечивает прием информации о сумме платежа от терминала, передающего распоряжения в банк (устройства эквайринга);

- Не допускает формирование чека (БСО) или корректирующего чека (БСО), содержащего больше одного признака расчета;

- Обеспечивает печать двумерного QR-кода на чеке (БСО);

- Формирует отчет о текущем состоянии расчетов в любой момент для предъявления проверяющему инспектору;

- Обеспечивает поиск любого документа по номеру из фискальной памяти, его распечатку или передачу в электронной форме;

- Исполняет протоколы обмена информацией.

Модели ККТ, соответствующие требованиям, заносятся органами ФНС в реестры ККТ и фискальных накопителей.

В связи с переходом на кассы нового поколения с 01.07.2017 года многие унифицированные формы утратили свою актуальность, так как вся нужная информация хранится в памяти ККТ и может быть распечатана в любой момент. Организации (ИП), использующие онлайн-кассы, могут НЕ заполнять:

- справку-отчет кассира-операциониста (форма КМ-6);

- журнал кассира-операциониста (форма КМ-4);

- журнал показаний счетчиков ККМ (форма КМ-5);

- акт возврата денег покупателям (форма КМ-3) и др.

Эта документация обязательно оформлялась на старых ККТ. Следует отметить, что вышеуказанные документы не имеют (и ранее не имели) отношения к кассовой дисциплине.

БСО разрабатываются организацией (ИП) самостоятельно, если форма бланка для видов услуг, оказываемых фирмой (ИП), не утверждена законом. Разработанный БСО должен соответствовать требованиям Постановления Правительства РФ от 06.05.2008 №359.

Применять такой бланк можно до 01.07.2018 года. После этой даты следует использовать онлайн-устройства, предусматривающие формирование БСО в электронном виде.

На текущий момент использование таких устройств является добровольным. Обязательные реквизиты для новых БСО перечислены в законе от 03.07.2016 № 290-ФЗ.

Копии бланков (отрывные корешки БСО) подлежат передаче в основную кассу вместе с наличностью и служат подтверждением суммы выручки, полученной за смену.

К кассовой дисциплине также не относятся: БСО, книга учета БСО и КУДиР.

Для оформления кассовых операций используют следующие унифицированные бланки:

- Приходный кассовый ордер (форма КО-1).

- Расходный кассовый ордер (форма КО-2).

- Кассовая книга (форма КО-4).

- Книга учета денежных средств (форма КО-5).

- Платежная (форма Т-53) и расчетно-платежная ведомости (форма Т-49).

Унифицированная форма (КО-3) журнала регистрации ордеров не является обязательной, административной ответственности за ее отсутствие не предусмотрено.

Оформление кассовой документации допускается как на бумаге, так и в электронном виде.

Бумажные бланки должны содержать подписи уполномоченных лиц, электронные документы заверяются специальной электронной подписью.

Обязанность по проведению операций по кассе возлагается на кассового работника. Руководитель организации или ИП могут выполнять функции кассира самостоятельно при отсутствии в штате уполномоченного сотрудника.

Формирует вышеуказанные кассовые документы главный бухгалтер или другое ответственное лицо, назначенное приказом руководителя.

Если кассовых работников в компании несколько, один из них назначается на должность старшего кассира.

Количество денег, которое может находиться в кассе субъекта после окончания рабочего дня, ограничено установленным лимитом. Всю сверхлимитную наличность следует хранить на банковском счете.

Лимит разрешается не соблюдать:

- в дни расчетов по оплате труда и прочих выплат, входящих в ФОТ;

- в выходные и праздничные дни, если компания функционировала и получала наличную выручку.

Лимит устанавливается фирмой самостоятельно путем издания соответствующего приказа. Для расчета переходящего остатка наличности следует руководствоваться формулами, приведенными в Указании ЦБ РФ от 11.03.2014 №3210-У.

Срок действия установленного лимита законодательно не установлен. Если такой период не предусмотрен действующим приказом, организация пользуется утвержденным расчетом до издания нового распоряжения руководителя.

Если лимит остатка наличности в компании не утвержден, он признается равным нулю. За хранение в кассе сумм, превышающих допустимый предел, инспекторы выпишут штраф.

Как отмечалось ранее, малые организации и ИП лимит могут не устанавливать.

Финансовые средства под отчет выдаются сотрудникам на оплату расходов, относящихся к хозяйственной деятельности компании.

Приказом директора компании утверждаются:

- Список таких сотрудников;

- Максимальные суммы выдаваемых средств;

- Предельные сроки для совершения необходимых действий.

Указаниями ЦБ РФ от 19.06.2017 № 4416-У был изменен ранее действующий порядок получения подотчетных средств, а именно:

- выдача денег только на основании личного заявления работника (теперь достаточно распорядительного документа руководителя организации);

- запрет на получение новых подотчетных сумм работниками, которые не отчитались по ранее полученным средствам (теперь разрешено выдавать деньги при наличии задолженности).

При этом работодателям не запрещается производить выдачу денег под отчет по старому порядку – на основании заявления сотрудника.

Работник обязан в течение трех рабочих дней по окончании периода, на который были выданы наличные, подать авансовый отчет с приложением первичных документов, обосновывающих произведенные расходы.

Кассовой дисциплиной предусмотрено ограничение расчетов наличными деньгами между организациями (ИП) в пределах 100 000 рублей по одной сделке.

Данное требование не касается расчетов с гражданами (физлицами).

Также не лимитируются размеры выплат по заработной плате, социальным платежам и подотчетным суммам (послабление не применяется, если подотчетник оплачивает договорные обязательства компании по доверенности).

Из полученной в кассу выручки запрещается погашать и выдавать ссуды, оплачивать аренду недвижимости и дивиденды.

Процедура проведения наличных расчетов утверждена Указанием ЦБ РФ от 07.10.2013 № 3073-У.

Исполнять требования, связанные с соблюдением кассовой дисциплины, обязан весь персонал, в функции которого входит проведение операций по кассе.

Контроль за работой бухгалтерской службы, частью которой является операционная касса, осуществляет главный бухгалтер.

Руководитель (ИП) отвечает за ведение хозяйственной деятельности в целом.

Проведение проверок кассовой дисциплины находится в компетенции налоговых инспекций.

При проверке инспекторы обращают пристальное внимание на следующие документы:

- все бланки, оформляемые по кассовым операциям;

- приказ об утверждении кассового лимита;

- бухгалтерские регистры;

- авансовые отчеты;

- книги (журналы) по учету БСО.

За применением онлайн-касс налоговые органы осуществляют контроль следующим образом:

- Проводят мониторинг и анализ данных (в том числе с помощью автоматизированных систем) с целью контроля учета выручки (резкое снижение уровня выручки у налогоплательщика – повод для пристального внимания проверяющих органов);

- Проводят проверки использования ККТ, а также удаленные проверки операторов фискальных данных;

- Проверяют выдачу покупателям чеков ККТ (БСО), в том числе и путем проведения контрольной покупки;

- Запрашивают дополнительные сведения у налогоплательщика, в том числе через личный кабинет ККТ;

- Получают полный доступ к фискальным данным в базе оператора ОФД;

- Получают полный доступ к ККТ налогоплательщика для снятия информации с фискального накопителя.

Также инспекторы имеют право требовать любые документы, относящиеся к объекту проверки.

В результате проверки могут быть обнаружены следующие факты:

- превышение предельного размера расчетов наличными и кассового лимита;

- отражение поступившей выручки в неполном объеме;

- невыдача клиентам БСО и чеков ККМ;

- применение ККТ, не отвечающей установленным требованиям;

- несоответствие фактических остатков наличности в кассе суммам, заявленным в документах;

- необоснованно длительные сроки выдачи финансовых средств под отчет и пр.

Если в результате проведенной проверки инспекторы выявят нарушения, могут быть предъявлены штрафы согласно следующим статьям административного законодательства:

Позвольте представиться. Меня зовут Василий. Я уже более 15 лет являюсь частным предпринимателем. Я считаю, что в настоящее время являюсь профессионалом в своей области и хочу помочь всем посетителям сайта решать сложные и не очень задачи. Все данные для сайта собраны и тщательно переработаны для того чтобы донести в удобном виде всю требуемую информацию. Однако чтобы применить все, описанное на сайте всегда необходима консультация с профессионалами.