Сегодня предлагаем вашему вниманию статью на тему: "как ип на енвд добавить усн в 2019 году". Мы постарались в полной мере раскрыть тему и объяснить все доступным языком. Все свои вопросы вы можете задавать в комментариях к статье. Наш эксперт будет оперативно на них отвечать.

Содержание

Совмещение ЕНВД и УСН одновременно в 2018-2019 годах

ЕНВД и УСН одновременно в 2018 году наверняка применяют многие налогоплательщики, ведь оба режима довольно просты для ведения учета, что является немаловажным фактором для субъектов малого бизнеса. Правда, совместное применение обеих систем налогообложения все же осложненно некоторыми особенностями. Поможет вам в них разобраться наша рубрика «УСН и ЕНВД».

Прежде чем перейти непосредственно к рассматриваемым режимам, необходимо отметить, что НК РФ выделяет следующие виды систем налогообложения:

- ОСНО;

- УСН;

- ЕНВД;

- ЕСХН;

- система налогообложения, осуществляемая на основании патента (ПСН):

- система налогообложения, применяемая на основании соглашения о разделе продукции (далее СРП).

Но все же чаще всего налогоплательщики прибегают в своей работе к самым распространенным режимам − УСН, ЕНВД и ОСНО, т. к. ЕСХН, ПСН и СРП применяются только определенными группами лиц: соответственно сельскохозяйственными производителями, ИП, которые смогли оформить свой патент, инвесторами, работающими по соглашению о разделе продукции.

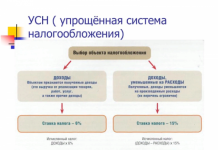

Остановимся на УСН и ЕНВД. Если говорить об УСН, то данный режим представляет собой такую систему налогообложения, которая характеризуется следующими двумя основными особенностями.

- Ее применение возможно только при относительно небольшой выручке, незначительном штате, соблюдении условий по ограничению величины остаточной стоимости основных средств и доли участия в фирме на УСН других организаций. Все перечисленные условия регламентированы НК РФ.

- УСН предусматривает отмену некоторых налогов в связи с возникновением обязанности уплаты единого налога (например, среди налогов, которые не нужно исчислять упрощенцу − налог на имущество). Однако существуют ситуации, при которых указанное освобождение не работает – об этом подробнее можно узнать из материала «Какой налог на имущество для ИП в 2015 году?».

ЕНВД является схожим по некоторым моментам режимом с упрощенкой, например по причине того, что работа на нем также предполагает сокращение налоговых обязательств перед бюджетом. Но перейти на него можно, занимаясь ограниченными видами деятельности, перечень которых поименован в гл. 26.3 НК РФ.

Что включают в себя такие понятия, как ЕНВД и УСН, вы узнаете из статьи «ЕНВД или УСН для ИП: что лучше?».

Когда перед ИП или организацией стоит выбор режима налогообложения, в первую очередь необходимо понять, каковы плюсы и минусы каждой системы, а также важно определиться с особенностями применения того или иного режима исходя из условий работы конкретного лица.

Например, применяя вмененку, налогоплательщик выигрывает в:

- простоте ведения бухгалтерского и налогового учета, т. к. нет необходимости учитывать доходы и расходы в связи с особенностью исчисления налоговой базы;

- неизменности суммы исчисленного налога в течение всего года;

- прочих преимуществах, о которых можно узнать более детально, обратившись к материалу «Что выбрать: УСН или ЕНВД для ООО?».

В то же время и УСН имеет ряд положительных моментов, которые также могут склонить налогоплательщика к выбору именно этого режима по причине того, что перед ним открываются следующие возможности:

- можно производить уплату налога в бюджет в размере минимальной суммы при отсутствии доходов;

- возможность выбора объекта налогообложения: «доходы» или «доходы минус расходы»;

- другие удобные моменты, с которыми вы также можете ознакомиться в статье «Что лучше – упрощенка или вмененка (УСН или ЕНВД)?».

Итак, каждый из рассмотренных режимов выглядит довольно привлекательно, но все же при выборе необходимо руководствоваться в большей степени особенностями работы конкретно взятого потенциального упрощенца или вмененщика. Зная, какие результаты от деятельности будут достигнуты, несложно понять, какой режим в той или иной ситуации будет оптимален для налогоплательщика.

Например, как быть и что выбрать, если планируется, что ИП будет получать небольшой доход? Применять ЕНВД, при котором налог будет уплачиваться в одной и той же сумме, несмотря на финансовый результат от деятельности плательщика, или все же работать на УСН, производя оплату налога с учетом полученного дохода? Какой режим выбрать ИП в данном случае, рассмотрено в материале «Что лучше для ИП – УСН или ЕНВД?».

Правда, применение спецрежимов ИП имеет некоторые отличия от нахождения на них организаций. Это можно объяснить следующими обстоятельствами:

- правила ведения бухгалтерского учета организациями на упрощенке или вмененке и предпринимателями на этих же режимах не идентичны;

- основания для уменьшения налога также нельзя приравнять друг к другу для данных категорий налогоплательщиков;

- прочими критериями, о которых вы узнаете из данного материала.

Часто у налогоплательщика возникают сложности при переходе с одного режима на другой. Например, если плательщик применял ЕНВД, а потом в силу каких-то обстоятельств решил стать упрощенцем, то перед ним встает ряд вопросов. Среди них главным является – какие доходы нужно учитывать, а какие из них нет при смене режима? Тот же вопрос касается и расходов. О том, как верно осуществить отражение расходных и доходных операций при смене систем налогообложения, подробно рассказано в статье «Сменили ЕНВД на «упрощенку»? Узнайте, какие доходы и расходы не учитывать для УСН».

Отметим, что если ни один из приведенных режимов налогоплательщику не подходит или у него просто нет возможностей применять их, т. к. условия их использования не выполняются, то никакого выбора перед ним уже не стоит, поскольку ему можно работать только на общем режиме. О том, как правильно организовать работу на ОСНО, а также о возможностях его совмещения с рассматриваемыми спецрежимами, можно узнать из материала «Виды систем налогообложения: УСН, ЕНВД или ОСНО».

На практике, когда ИП и организации работают, извлекая доход, относящийся не к одному и тому же виду деятельности, может возникать вопрос в отношении одновременного применения обоих спецрежимов. Ответ на этот вопрос, безусловно, положительный. Однако, решив совместить эти режимы, следует обратить внимание на следующие моменты.

- Удовлетворяет ли численность штата установленным ограничениям для УСН и ЕНВД?

- Попадает ли размер остаточной стоимости основных средств в регламентированный НК РФ диапазон?

- Каким способом налогоплательщик должен осуществлять ведение учета доходов и расходов по каждому из видов деятельности? Ведь важным условием совмещения УСН и ЕНВД является применение раздельного учета, что порой бывает очень сложно корректно организовать. На помощь в решении указанной проблемы придут статьи:

- «Порядок раздельного учета при УСН и ЕНВД»,

- «Раздельный учет при УСН и ЕНВД: порядок ведения».

В них содержатся основные правила осуществления раздельного учета, а также приведен порядок оформления документов, различного рода регистров, которые служат основанием для подтверждения наличия такого вида учета у налогоплательщика, а также даны рекомендации по отражению его в специализированных программах.

Чтобы правильно совместить упрощенку и вмененку и не допустить ошибок, которые могут повлечь за собой налоговые правонарушения, а затем и споры с налоговыми органами, предлагаем вам ознакомиться со статьей «Особенности совмещения режимов ЕНВД и УСН одновременно», в которой отражены условия и специфика совместного применения режимов организациями и предпринимателями.

Находясь параллельно на двух режимах, на практике налогоплательщики могут задаваться следующими вопросами.

- В какой сумме и в каком из налогов отразить расходы по оплаченным страховым взносам, начисленным с выплат: только по сотрудникам, работающим на УСН, или только по штату на ЕНВД?

Указанный вопрос возникает не случайно, ведь НК РФ разрешает упрощенцам и вмененщикам уменьшать налог на сумму взносов. Но как это сделать с учетом того, что ИП, работающий как на УСН, так и на ЕНВД, производит оплату взносов и за сотрудников, и за себя? Это может быть на практике не совсем понятно.

Ответ на данный вопрос содержится в материале «Как учесть взносы ИП, совмещающему УСН и ЕНВД, если его работники заняты только в одном виде деятельности», в котором рассмотрена ситуация, когда сотрудники относятся к деятельности на УСН.

Что же касается взносов за самого предпринимателя, советуем обратить внимание на следующие материалы:

- «ФНС разъяснила, как учесть фиксированный платеж при совмещении УСН и ЕНВД»,

- «Как учесть фиксированный платеж, если все работники ИП заняты только во «вмененной» деятельности?».

- Не меньший интерес вызывает вопрос, связанный с тем, как учитывать доходы по посредническим контрактам. Ведь полученное агентское вознаграждение может быть, на первый взгляд, отнесено как к доходам на упрощенке, так и доходам, полученным в рамках ЕНВД. Как правильнее интерпретировать этот доход, вы узнаете из материала «Комиссионное вознаграждение может быть доходом от «вмененной» деятельности».

Несмотря на всю простоту ведения учета по отдельности на режимах УСН и ЕНВД, осуществлять совмещение обоих систем бывает очень нелегко. Хотите избежать споров с налоговыми органами и добиться правильности отражения операций при применении данных спецрежимов? Тогда рекомендуем вам следить за обновлением нашей рубрики «УСН и ЕНВД».

Возможно ли организовать продажу маркированного товара в 2019 году у ИП на ЕНВД и УСН?

Ничего не мешает при продаже в одной розничной торговой точке реализовывать товар, как подпадающий под определение розничной торговли, так и не подпадающий под неё. Дело в том, что для целей применения ЕНВД используется определение розничной торговли, приведённое в статье 346.27 НК РФ.

Цитата: “Налоговый кодекс Российской Федерации (часть вторая)” от 05.08.2000 N 117-ФЗ (ред. от 25.12.2018)

Статья 346.27. Основные понятия, используемые в настоящей главе

Для целей настоящей главы используются следующие основные понятия:

розничная торговля – предпринимательская деятельность, связанная с торговлей товарами (в том числе за наличный расчет, а также с использованием платежных карт) на основе договоров розничной купли-продажи. К данному виду предпринимательской деятельности не относится реализация подакцизных товаров, указанных в подпунктах 6 – 10 пункта 1 статьи 181 настоящего Кодекса, продуктов питания и напитков, в том числе алкогольных, как в упаковке и расфасовке изготовителя, так и без такой упаковки и расфасовки, в барах, ресторанах, кафе и других объектах организации общественного питания, невостребованных вещей в ломбардах, газа, грузовых и специальных автомобилей, прицепов, полуприцепов, прицепов-роспусков, автобусов любых типов, товаров по образцам и каталогам вне стационарной торговой сети (в том числе в виде почтовых отправлений (посылочная торговля), а также через телемагазины, телефонную связь и компьютерные сети), передача лекарственных препаратов по льготным (бесплатным) рецептам, а также продукции собственного производства (изготовления). Реализация через торговые автоматы товаров и (или) продукции общественного питания, изготовленной в этих торговых автоматах, относится в целях настоящей главы к розничной торговле

Сейчас объясню. На ЕНВД переводится вид деятельности с невероятно длинным названием, которое ещё содержит дополнительную оговорку (пп. 6 п. 2 ст. 346.26 НК РФ):

Цитата: 2. Система налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности (далее в настоящей главе – единый налог) может применяться по решениям представительных органов муниципальных районов, городских округов, законодательных (представительных) органов государственной власти городов федерального значения Москвы, Санкт-Петербурга и Севастополя в отношении следующих видов предпринимательской деятельности:

розничной торговли, осуществляемой через магазины и павильоны с площадью торгового зала не более 150 квадратных метров по каждому объекту организации торговли. Для целей настоящей главы розничная торговля, осуществляемая через магазины и павильоны с площадью торгового зала более 150 квадратных метров по каждому объекту организации торговли, признается видом предпринимательской деятельности, в отношении которого единый налог не применяется

То есть изначально вид деятельности это не просто розничная торговля, а розничная торговля в магазинах с определённой площадью торгового зала. По этой причине, когда, например, говорят одновременно про деятельность по определённому коду ОКВЭД и розничной торговле, переведённой на ЕНВД, то это разные виды деятельности. В ОКВЭД про площадь торгового зала нет ни слова.

Но кроме того, само определение розничной торговли исключает из этого понятия реализацию ряда товаров. Поэтому если попытаться сформулировать словами тот вид деятельности, который переводится на ЕНВД, объединив определение вида деятельности из статьи 346.26 с термином “розничной торговли” в целях применения ЕНВД из статьи 346.27, то это будет что-то вроде такого:

Можно ли одновременно совмещать ЕНВД и УСН в 2019 году

К таким специальным режимам можно отнести ЕНВД и УСН. Единый налог на вмененный доход или же «вмененка» – привычная для многих система, которая ориентирована на потенциальный доход фирмы и взимает 15% прибыли. В данном взыскании все зависит от решений местных властей. УСН («упрощенка») – это альтернатива общему режиму налогов. Она взимается с доходов предприятия или с разницы прибыли и расходов и, соответственно, составляет 15% и 6%. В отличие от «вмененки», упрощенный налог допускается на все виды деятельности и повсеместно.

Обе системы имеют ряд своих плюсов и минусов, и могут в зависимости от ситуации подходить каждому бизнесу. Примерный перечень различий между ними

- Кто может применять? Единый налог для всех организаций, в то время как «упрощенка» не подходит государственным, бюджетным и иностранным учреждениям.

- Есть ли ограничения по прибыли предприятия? При обложении «вмененкой» лимит не установлен, в упрощенном – определена конкретная сумма максимального дохода.

- На какие сферы деятельности распространяются? Налог на потенциальный доход регламентирован муниципалитетом, к которому относится организация. УСН имеет широкий список ограничений и тех субъектов, которые не вправе его применять. Настоящий регистр регулируется Налоговым кодексом РФ.

- Действует ли на филиалы и представительства? ЕНВД распространяется на все подразделения и дочерние организации того предприятия, которое стоит на учете. «Упрощенка» не работает с такими фирмами.

- Рамки по активам. В первом режиме их не присутствует. Во втором – нормы есть, и они указаны в законодательных актах.

На 2018 год совмещение возможно. Однако оно сопровождается рядом сложностей. Вся эта специфика обусловлена рядом условий, соблюдение которых необходимо:

- количество действующих работников должно быть ограничено 100 людьми;

- чистая прибыль – не более 150 млн. рублей;

- ограничения по прибыли (указанные в нормативно-правовых актах УСН) устанавливаются только для тех средств, которые регламентирует «упрощенка»;

- требуется ведение раздельного учета в соответствии с каждым режимом;

- установление прибыли и затрат кассовым методом.

Важный аспект в этом процессе – это то, что для ЕНВД не важны доходы и расходы предприятия, в то время как УСН отталкивается от этих показателей для переопределения ставки платежа. Для подсчета размеров ставки каждого из специальных режимов следует обращаться к соответствующим формулам.

Переход с одного специального режима на другой необходимо осуществлять посредством отправки заявления. Исковое постановление подается в течение 5 рабочих дней по наступлении нового календарного года. Крайний срок – до 15 числа первого месяца. Такой же порядок действий и при смене упрощенной системы на единый налог.

Погашение взысканий по этим специальным режимам стоит распределять согласно тем объемам прибыли, которые были получены в конкретной системе налога. Подобные исчисления производятся в соответствии с установленным налоговым периодом. Распределение средств играет особую роль при сокращении платежной ставки пошлины. Если с доходами более-менее понятно, откуда поступают финансы, то с расходами дела обстоят немного сложнее. Затраты можно отнести к двум сферам:

- те, которые идут на организацию в целом;

- направленные на конкретную деятельность.

В особенности это касается заработных плат сотрудников, аренды помещения и т. п. На каждый вид взыскания действуют отдельные выплаты (социальные, страховые взносы), способствующие уменьшению начисления налогообложения. Такие положения актуальны для организаций.

Когда речь идет об индивидуальном предпринимателе, то в составлении бухгалтерской документации нет необходимости. Что касается раздельного налогового учета, то он также ведется. Имущество и работники заносятся в документацию согласно системам налогов. Если предприниматель совершает выбор между режимами упрощенного налога, который в дальнейшем будет одновременно применяться с ЕНВД, то следует избрать УСН 15%. Данное сочетание повлечет менее кропотливый процесс реализации.

В тех случаях, когда бизнесмен работает сам по себе, выгодно УСН 6%, это поможет сократить одну из действующих ставок налога. Другим вариантом может стать распределение уменьшения суммы взыскания между режимами. При наличии сотрудников у ИП вычет из налоговой ставки нельзя реализовать в полной мере. Максимумом является половина от установленной величины. Если происходили какие-либо изменения в деятельности организации, то следует отталкиваться от конкретных условий, актуальных на определенный налоговый период.

Подведем итоги: одновременное применение единого налога на вмененный доход и упрощенной системы взысканий реально. Такая же возможность прогнозируется в наступающем 2019 году. Настоящая перспектива удобна для тех, кто уже состоит на учете на «вмененке», но при этом реализует свою деятельность в таких областях, которые не включены в данную систему. Стоить помнить о важности раздельного учета. При его отсутствии доходы по УСН будут завышать налоговую базу, в то время как ЕНВД – неоправданно их занижать.

Для адаптации этой системы в отдельно взятом регионе местные власти получили право уменьшать налоговую ставку, а по некоторым видам деятельности применять налоговые каникулы. Но по мимо положительных моментов, законодатели периодически производят изменения в сторону более жесткого контроля этой системы налогообложения. В этом материале мы выясним и расскажем вам про изменения в УСН в 2019 году.

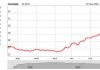

С 15 по 16 февраля 2018 года в Сочи прошел инвестиционный форум, после которого премьер-министр Медведев поручил федеральным органам разработать дополнения и изменения для упрощения работы на УСН. Что же сделано законодателем на текущий момент и чего ждать в 2019 году расскажет эта статья.

При применении в работе предпринимателей на УСН онлайн-касс, ИФНС мгновенно получает фискальные данные обо всех поступлениях в кассу или на расчетный счет предпринимателя. Таким образом, ИФНС смогут дистанционно определять доходы и рассчитывать сумму налога к уплате, поэтому необходимость составления декларации и ее представления будет отсутствовать. Такая ситуация обстоит с УСН «доходы». Срок предоставления декларации УСН за 2018 год для ИП – до 30 апреля 2019 года, для организаций – до 31 мая 2019 года, поэтому есть вероятность того, что для этой категории декларация УСН будет отменена.

Эта приятная новость обойдет стороной ИП, применяющих режим «доходы минус расходы» , так как налоговый орган не сможет в онлайн режиме проверить сумму расходов, а, следовательно, не будет иметь возможность просчитать налог к уплате без наличия декларации УСН.

1 июля 2019 наступит день Х в сфере применения онлайн-касс. Именно с этой даты освобожденные до 1 июля 2019 года от обязанности применять онлайн-кассу предприниматели на УСН должны начать прием наличных денежных средств посредством онлайн-касс. Таких категорий после 1 июля 2018 года осталось совсем немного, а точнее всего четыре – ИП на УСН, оказывающие бытовые услуги, торгующие посредством торговых аппаратов (вендинговая торговля), работающие в сфере общепита или розничной торговли самостоятельно без наемного труда.

Напомним, с 1 июля 2018 года ИП и организации на УСН обязаны установить, зарегистрировать и применять онлайн-кассу, если они работают в сфере торговли или общепита и имеют наемных работников.

С 1 января 2019 года произойдет традиционное ежегодное увеличение размеров фиксированных взносов для ИП. Так, на пенсионное страхование в 2019 году необходимо будет заплатить 29 354 рубля (если доход предпринимателя составит менее 300 000 рублей за 2019 год); на медицинское страхование – 6 884 рубля.

Для сравнения напомним, что в 2018 году размеры фиксированных платежей составляли:

- на пенсионное страхование – 26 545 рублей;

- на медицинское страхование – 5 840 рублей.

Ставка налога на УСН в 2019 году сохранится на уровне 2018 года. Для УСН «доходы» это 6%, а для УСН «доходы минус расходы» 15%. Это максимальные размеры ставок налога УСН, определенные НК РФ. Ст. 342.20 НК РФ предусмотрена возможность понижения налоговых ставок для УСН.

Размер пониженных ставок регулируется Законами субъектов РФ. Например, Законом Республики Крым от 29 декабря 2014 г. № 59-ЗРК/2014 установлена ставка 4% вместо 6% для УСН «доходы». Законом Брянской области от 3 октября 2016 № 75-З налог на УСН «доходы» составляет 3% для следующих видов деятельности:

- добыча прочих (относящихся к общераспространенным полезным ископаемым в соответствии с законодательством) полезных ископаемых;

- обрабатывающие производства;

- обеспечение электрической энергией, газом и паром, кондиционирование воздуха, водоснабжение и водоотведение;

- строительство.

В 2019 году произойдет увеличение тарифов страховых взносов для некоторых категорий предпринимателей, работающих на УСН. До 2019 года согласно ст. 427 НК РФ совокупный размер страховых взносов составлял 20%:

- на медицинское страхование – 0%;

- на пенсионное страхование – 20%.

Ст. 427 НК РФ устанавливала льготный период по уплате страховых взносов на период 2017-2018 годов. Продления льготного периода законодателем не рассматривалось, поэтому определенный ряд категорий предпринимателей на УСН, указанный в ст.427 п.5 НК РФ с 1 января 2019 года будет отчислять с зарплаты работников на пенсионное страхование – 22%, на медицинское страхование – 5,1%.

Очередное повышение минимального размера оплаты труда в РФ произойдет с 1 января 2019 года и составит 11 280 рублей (напомним, с 1.05.2018 МРОТ был определен в размере 11 163 рубля).

В 2018 году был подписан Федеральный закон от 03.08.2018 № 302-ФЗ, в соответствии с которым с 2019 года всё движимое имущество организаций освобождается от налогообложения налогом на имущество. Ст.130 ГК РФ дает определение недвижимого имущества, все что не входит в этот список является движимым имуществом.

Следующие важные моменты, определенные НК РФ в работе на УСН, останутся прежними:

- переход на УСН возможен если по итогам девяти месяцев того года, в котором организация подает уведомление о переходе, ее доходы не превысили 112,5 млн. рублей;

- количество наемных работников не должно превышать 100 человек;

- лимит годовых доходов должен быть не более 150 млн рублей;

- остаточная стоимость основных средств ‒ не более 150 млн руб.

Уважаемые читатели! Материалы сайта TBis.ru посвящены типовым способам решения налоговых и юридических вопросов, но каждый случай уникален.

Если вы хотите узнать, как решить именно ваш вопрос — обращайтесь в форму онлайн консультанта. Это быстро и бесплатно! Также вы можете проконсультироваться по телефонам: МСК – 74999385226. СПБ – 78124673429. Регионы – 78003502369 доб. 257

Порядок перехода с УСН на ЕНВД: пошаговая инструкция

Среди налоговых спецрежимов «вмененка» интересна многим бизнесменам рядом преимуществ. Единый налог рассчитывается с предполагаемого дохода (или «вмененного»), а не с реально получаемых средств. Кроме того, при ЕНВД отсутствует обязанность уплаты налогов: для юрлиц – на прибыль, в большинстве случаев на добавленную стоимость и имущество, для ИП – на НДФЛ, НДС и имущество. Разберем, как перейти на ЕНВД с УСН в 2019 году и когда это можно сделать.

Прежде всего, перейти на «вмененку» можно, если данный режим введен в муниципальном образовании. Также организациям и ИП надо соответствовать требованиям, предъявляемым статьей 346.26 НК:

располагать штатом не более ста работников;

иметь долю участия организаций менее 25% (для юрлиц);

не относиться к образовательным, медицинским и учреждениям соцобслуживания (для юрлиц);

не заниматься передачей во временное пользование/владение АЗС и АГЗС;

не работать по договору простого товарищества или доверительного управления имуществом;

не относиться к крупнейшим предприятиям по ст.83 НК (для юрлиц).

Применение системы ЕНВД возможно только для отдельных видов предпринимательства:

розница (с ограничением для торговых залов 150 кв. метров по объекту);

общепит (с ограничением для торговых залов 150 кв. метров по объекту);

ремонт, техобслуживание, мойка и услуги стоянки автомототранспортных средств;

реклама наружная, на транспорте;

передача в пользование на время торговых точек, участков земли;

услуги размещения и проживания;

пассажиро- и грузоперевозки с количеством транспорта для этих целей до 20 единиц.

Поэтапная процедура, как с УСН перейти на ЕНВД в 2019 году

ИП и юридические лица переходят на «вмененку» добровольно (ст.346.28 НК). Нормой Кодекса смена режима по собственной инициативе разрешена только со следующего года. То есть, если вы проработали на УСН в первый месяц 2019 года, в этом налоговом периоде поменять систему не получится (ст. 346.13 НК).

За год право на «упрощенку» может быть утрачено при допущении несоответствия требований для УСН (ст. 346.13 НК), но такие обстоятельства не создают условия перехода с ЕНВД на УСН. В этой ситуации налогоплательщик переходит на ОСН. Чтобы не оказаться в обстоятельствах принудительной и непланируемой смены режима, важно грамотно спланировать налоговую стратегию компании. Рациональным подходом станет передача ведения учета и отчетности на аутсорсинг, так можно получить комплексные услуги бухгалтера, юриста и экономиста.

Позаботиться о смене режима следует заблаговременно.

Рассмотрим поэтапно, как ООО и ИП перейти на ЕНВД в 2019 году:

Проверка соответствия бизнеса вышеуказанным требованиям для «вмененки» по ст. 346.26. НК.

Оформление заявления о постановке на учет ЕНВД.

Постановка на налоговый учет:

по месту нахождения компании (проживания ИП) – при оказании автотранспортных и рекламных услуг, развозной и разносной торговли в розницу;

по месту осуществления бизнеса при ведении прочих видов деятельности.

Получение от налоговиков уведомления о постановке на учет в срок до пяти дней после получения ФНС заявления налогоплательщика.

Применение «вмененки» возможно в течение года, если предприниматель к уже функционирующему бизнесу на УСН добавляет новый вид деятельности, соответствующий ЕНВД. В этом случае совмещаются два налоговых режима, как происходит такое совмещение, расскажет наш материал.

Срок подачи заявления для перехода на ЕНВД с УСН в 2019 году

Переход подтверждается подачей заявления по форме, утвержденной ФНС в Приказе №ММВ-7-6/941@: для организаций – ЕНВД-1, для ИП – ЕНВД-2. Если налогоплательщик сам подает заявление, других документов прилагать к нему не требуется (письмо ФНС №МН-22-6/734@). При подаче заявления представителем необходима копия подтверждения его полномочий. По каждому конкретному виду деятельности заявление подается отдельно.

Заявление подается в течение 5-ти рабочих дней со дня применения «вмененки» (п.3 ст. 346.28 НК). Чтобы начать работать по новой системе в 2019 году необходимо подать заявку до 15.01.2019. При этом выбранная налоговая система начинает действовать с 1 января 2019 года.

Важно уточнить последствия при смене системы УСН на ЕНВД для ООО и ИП:

если товар отгружен (работы произведены) на «упрощенке», а оплата – на «вмененке», платить налог УСН не требуется;

при получении аванса при УСН и завершении отгрузки (выполнению услуг) на ЕНВД с аванса уплачивается единый налог;

если при упрощенном режиме бухгалтерский учет велся не полностью, его требуется восстановить по данным первичных документов и инвентаризации;

в расчете единого налога не учитываются расходы на приобретение НМА и ОС;

налог на «вмененке» платится отдельно по направлению деятельности с представлением отдельной отчетности;

если остались декларативно заявленные коды ОКВЭД и налогоплательщик по этим видам не перешел на ЕНВД, придется сдать нулевую декларацию УСН.

Организации и ИП могут вернуться к упрощенному режиму по добровольному решению или вынужденному основанию. При собственном желании это разрешено сделать со следующего года. При прекращении вмененной деятельности или утрате права быть плательщиком единого налога на вмененный доход (несоответствие показателям) переход допускается с месяца, следующего за прекращением обязанности платить ЕНВД.

Для этого необходимо уведомить налоговиков, оформив:

заявление на УСН при переходе с ЕНВД – уведомление о переходе (ф. №26.2-1) в срок до окончания года при собственном решении и до 30-ти календарных дней с даты окончания действия статуса плательщика ЕНВД;

заявление о снятии с учета ЕНВД (ф. №ЕНВД-3 или №ЕНВД-4) в срок до 5-ти рабочих дней в январе при собственном решении и до 5-ти рабочих дней с даты окончания действия статуса плательщика ЕНВД.

Подробнее о переходе вся информация в этой статье.

Три месяца бухгалтерского, кадрового учета и юридического сопровождения БЕСПЛАТНО. Торопитесь оставить заявку, предложение ограничено.

Позвольте представиться. Меня зовут Василий. Я уже более 15 лет являюсь частным предпринимателем. Я считаю, что в настоящее время являюсь профессионалом в своей области и хочу помочь всем посетителям сайта решать сложные и не очень задачи. Все данные для сайта собраны и тщательно переработаны для того чтобы донести в удобном виде всю требуемую информацию. Однако чтобы применить все, описанное на сайте всегда необходима консультация с профессионалами.