Сегодня предлагаем вашему вниманию статью на тему: "финансовый рынок". Мы постарались в полной мере раскрыть тему и объяснить все доступным языком. Все свои вопросы вы можете задавать в комментариях к статье. Наш эксперт будет оперативно на них отвечать.

Финансовый рынок — что это, структура и участники финансовых рынков + виды и брокеры

Здравствуйте! В этой статье мы расскажем о финансовом рынке и его участниках.

Сегодня вы узнаете:

- Что такое финансовый рынок;

- Какова структура финансового рынка;

- Кто относится к основным участникам рынка;

- Известные брокеры российского рынка – кто они?

Когда речь заходит о понятии рынка в государственных или международных масштабах, чаще всего представляется обмен товара или сырья на денежные знаки. То есть нечто материальное отдается в обмен на ликвидные средства. Обычному человеку трудно вообразить себе, что по обе стороны подобного обмена могут стоять деньги в той или иной форме, выступая в качестве товара. Какой бы странной ни показалась эта роль на первый взгляд, именно она краеугольным камнем лежит в основе финансового рынка как внутреннего, так и мирового.

Финансовый рынок – это налаженная система торговли самими деньгами и их эквивалентом, через которую происходит постоянное движение денежных ресурсов между инвесторами, государством, предприятиями и прочими участниками.

Благодаря целому спектру разношерстных интересов, на рынке можно выявить и разбить на составляющие многообразные типы взаимоотношений.

Одной из важных характеристик нашего века является потребность в таком понятии, как своевременность. Как известно, спрос рождает предложение, и гибкий финансовый рынок вовремя снабжает деньгами того, кто в них нуждается и готов заплатить за деньги больше, чем они того стоят, в силу острой в них нужды или в надежде на многократное увеличение дохода в будущем.

Именно степенью активности денежных капиталов характеризуется «здоровье» экономики государства. Можно провести аналогию с циркуляцией крови в организме. Как в здоровом организме кровь активно бежит от одного органа к другому, насыщая их кислородом, так и в процветающей экономике ликвидные средства быстро перемещаются от одного «хозяина» к другому, отзываясь на нужды и потребности участников рынка.

Благодаря постоянному движению, перераспределению и накоплению капитала, предложение и спрос на него стремятся к уравновешиванию.

В современном мире почти ни одна страна не может существовать в изоляции от других. С экранов все чаще звучит понятие глобализации. Теперь и национальные финансы не крутятся внутри одного государства, а вышли за его пределы, что позволяет нам говорить о мировом финансовом рынке.

Мировой финансовый рынок – это организованная система взаимодействия национальных и международных финансовых рынков, где движение капиталов осуществляется между его субъектами в планетарных масштабах.

Денежные ресурсы перераспределяются здесь на конкурентной основе между государствами, их регионами и отраслями.

Приведем несколько примеров движения капитала, чтобы проиллюстрировать, как работает финансовый рынок.

Пример 1. Предположим, что предприниматель задумал расширить производство мебели, но прямо сейчас ему не на что купить необходимое оборудование. Тогда, если его бизнес имеет форму публичного акционерного общества, он может выпустить дополнительные акции.

Инвесторы, веря в успех его фирмы, покупают акции с целью размещения своих денег и с желанием заработать на повышении курса акций. Оборудование закупается, торговля увеличивается, равно как и прибыль, акции растут в цене, инвесторы продают их дороже, чем купили, обеспечив себе прибыль.

Пример 2. Чтобы открыть свой бизнес, человек обращается в какой-либо банк и берет сумму в кредит. Банк, являясь коммерческим предприятием, предоставляет заем под процент. Эти деньги он сам занимает у Центрального банка также под процент, но более низкий, чем сам дал заемщику. Соответственно, коммерческий банк в итоге заработает на разнице в процентах.

С понятием финансового рынка неразрывно связаны финансовые инструменты.

Финансовые инструменты – это так называемые «квазиденьги», то есть «не совсем деньги». Имеются в виду ценные бумаги, денежные обязательства, валюта, фьючерсы и опционы.

Мы уже определили, что объектом купли-продажи на финансовом рынке являются сами деньги.

Но деньги – понятие разноплановое. Деньги могут быть и в золоте, и в ценных бумагах, и в валюте, и в виде каких-либо обязательств. Это определяет принципиальную разницу в самих сделках.

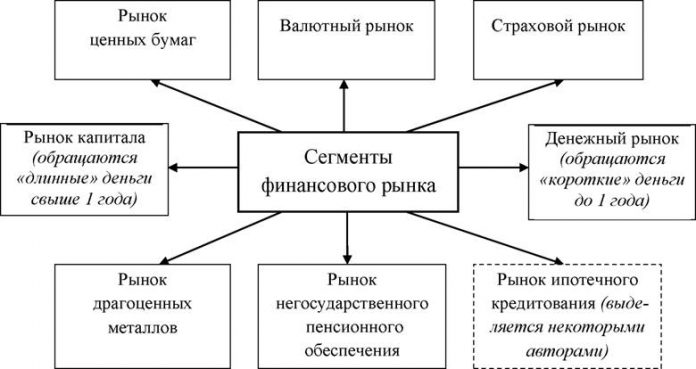

Поэтому финансовый рынок выступает не как монолит, а имеет структуру, дробленную как по видам операций, так и «по интересам» участников.

Рассмотрим эту структуру в виде таблицы.

Вид рынка

Пример

Например, когда гражданин оформляет ипотеку через банк. Банк выплачивает заявителю всю сумму сразу на покупку, что обязывает покупателя вернуть ее же плюс проценты по программе кредитования

Валютный рынок (рынок Forex)

Покупка или продажа валютных средств клиентом банка по заявленному банком курсу. Законодательство РФ запрещает проводить такие операции, минуя банки

Приобретение акций Газпрома с целью дождаться, когда они вырастут в цене, и снова продать с извлечением прибыли

Компания выпускает акции с целью привлечь финансы в развитие нового направления производства, на которое у нее не хватает наличных средств. Другая компания или частные лица покупают их. Так совершается перераспределение капитала

Предприятие через страховую компанию может застраховать себя от простоя производства. Например, в связи с пожаром или стихийным бедствием

Золото может использоваться в том числе для международных расчетов

Участники финансового рынка – это банки, международные валютно-кредитные и финансовые организации, брокерские фирмы, страховые и инвестиционные компании и фонды, валютные и фондовые биржи, внешнеторговые и производственные компании.

Какую бы роль ни играл участник на финансовом рынке, его главной целью является извлечение выгоды для себя. Если не брать в расчет какого-нибудь убежденного инвестора, вкладывающего средства в отечественную космонавтику исключительно ради гордости за достижения своей страны, эта выгода носит материальный характер. Рассмотрим, кто эти люди и как они зарабатывают на движении капитала.

На финансовом рынке существует две большие категории:

- Продавцы и покупатели (объединены, так как одно лицо может быть попеременно обоими);

- Посредники.

Первая категория действует в собственных интересах и с использованием своих капиталов. С ней тесно связано понятие трейдер и трейдинг. Учитывая сложность финансового рынка, он нуждается в некоторой прослойке в виде посредников, в задачу которых входит быть связующим звеном между продавцом и покупателем. Он может просто давать консультации покупателю либо брать на себя задачи по купле-продаже, являясь его официальным представителем.

Этот список можно видоизменить в зависимости от вида рынка. Например, в страховой сфере выделяют страхователей и страховщиков, в кредитной – кредиторов и заемщиков, в фондовой – эмитентов (тех, кто выпускает ценные бумаги) и инвесторов.

Рассмотрим эти категории в отдельности.

При слове трейдер представляется человек, сидящий перед несколькими мониторами и внимательно следящий за изменениями графиков и схем. Это действительно так, ведь современный «торговец» больше не сидит в яме на бирже, перед его глазами благодаря интернет-платформам предстает вся необходимая информация для заключения сделок.

Трейдер внимательно отслеживает изменения курса валют, акций или других ценных бумаг, читает новости. Он должен быть очень дисциплинирован, чтобы иметь терпение дождаться выгодной котировки. Таким образом, его работа состоит из двух частей: он внимательно анализирует и затем совершает сделку.

Трейдеры бывают профессионалами и любителями. Профессионалы отличаются специализированным образованием и постоянным местом работы в брокерских фирмах, банках или аналитических центрах. Они обязаны иметь лицензию на соответствующую деятельность, которая в настоящее время выдается ЦБ России.

Это очень ответственная работа, ведь намеренный или случайный провал трейдера может грозить фирме колоссальными убытками. История знает несколько таких случаев. Например, в 2011 году швейцарский банк UBS потерял более двух миллиардов долларов из-за несанкционированных действий своего трейдера Квеку Адоболи.

Существует несколько разновидностей трейдеров: арбитражеры, инвесторы, спекулянты, хеджеры. Специфика их деятельности определяется теми целями, которые они ставят перед собой при осуществлении сделок. В будущем мы посвятим трейдерам отдельную статью.

Трейдеры-любители составляют уже целую армию желающих разбогатеть на торговле финансовыми инструментами. Для этого не нужно обладать каким-либо образованием, для старта достаточно нескольких тысяч рублей и желания осваивать новую сферу деятельности. Обычно начинающие трейдеры обращаются за консультацией к коллегам-профессионалам или пользуются услугами посредников-брокеров.

Брокеры – юридические лица, которые представляют интересы своих клиентов за комиссионное вознаграждение – то есть это финансовые посредники.

Брокерам также нужна лицензия от Центрального Банка РФ для осуществления купли-продажи ценных бумаг.

В настоящее время интернет пестрит предложениями брокерских компаний, обращенных к простым интернет-пользователям, желающим приумножить свои средства. Обычно на их портале есть возможность создать свой личный кабинет, открыть свой счет, просмотреть видеоуроки по правилам торговли и даже пройти практическое обучение в демоверсии платформы с учебными счетами.

Новоиспеченный трейдер по аналогии с тарифами мобильных операторов выбирает наиболее подходящий для себя тариф торговли и может установить прямо на свой компьютер браузерную версию торговой платформы, предлагаемой брокером. Например, платформу MetaTrader 4 или 5. Также специальную версию платформы можно загрузить в мобильное устройство.

Хороший брокер всегда будет заинтересован в том, чтобы его клиент преуспел в торговле, так как выручка пользователя определяет величину комиссионных. А успех во многом зависит от грамотности трейдера, поэтому брокеры часто предлагают клиентам проходить бесплатное обучение.

В отличие от брокеров, дилеры являются более самостоятельными посредниками между продавцом и покупателем. Если брокер – это раб, который не становится собственником активов, не может не вывести их на биржу и осуществляет торговлю только за счет клиента, то дилеры могут поставить активы себе на баланс, придерживая их для себя, и весь бизнес ведут только за свой счет. По российским законам дилером может быть только юридическое лицо. Чаще всего эту роль играют банки, фонды, страховые организации.

Рассмотрим несколько известных брокеров российского рынка в таблице.

Брокерская компания и год ее основания

Преимущества

Брокер открытие, 1995

1-ое место по объему операций на фондовом рынке в 2015 году. Максимальный уровень надежности

Высокая популярность. Организация обучающих вебинаров. Развитая система счетов. Три мировых лицензии

Доступный минимальный депозит. Узкие спреды. Программа лояльности для VIP-клиентов

Лучший брокер России 2016 года по версии журнала Financial One. Надежность – регулируется ЦБ России. Система поддержки трейдеров. Режим торговли с советником

Низкая стартовая комиссия. Проекты по инвестированию. Разработанная система обучения

Ситуация с надежностью и популярностью брокера может меняться. Трейдерам рекомендуется отслеживать актуальные рейтинги брокеров, которые составляются большей частью путем голосования самих трейдеров.

Несмотря на неотвратимые процессы глобализации, среди национальных финансовых рынков выделяются несколько крупнейших бирж. Благодаря налаженным связям с другими международными структурами, огромному опыту и мудрому управлению, эти биржи известны далеко за пределами своего отечества. За ними следят трейдеры со всех уголков мира.

- NYSEEuronext– Нью-Йорская фондовая биржа, которая в 2007 году объединилась с Европейской фондовой биржей. Наряду с ними, упоминается внебиржевой рынок акций NASDAQ, где курсируют ценные бумаги компаний, занятые разработкой высоких технологий. Биржи США по праву считаются олицетворением могущества и успеха, они никому не уступают первенство по рыночной капитализации.

- Tokyo Stock Exchange – Токийская фондовая биржа. Проигрывает только нью-йоркской. Считается одной из старейших бирж – она была основана в конце девятнадцатого века. На нее приходится более 80% всего биржевого оборота Японии.

- LondonStock Exchange – Лондонская фондовая биржа. Характеризуется высокой интернациональностью – более 50% всех операций приходятся на международную торговлю акциями. Биржа еще и самая старинная – ее история началась в середине шестнадцатого века.

- Московская биржа. Пожалуй, пока преждевременно включать ее в топ самых-самых, хотя статистика января 2017 года и показала отличную динамику как общих торгов (рост на 4% по сравнению с 2016 годом), так и рост отдельных рынков.

Московская биржа ведет свое начало с 1992 года и задумывалась как площадка для валютных аукционов. В 2011 году она объединилась с РТС и получила свое современное название. О прошлом наименовании – Московская межбанковская валютная биржа – напоминает ежедневно транслируемые в новостях индексы ММВБ, отражающие поведение рынка через усредненное значение изменения цен на акции.

Никто не может оспорить тот факт, что новая модная деятельность на финансовых рынках привлекает толпы желающих освоить профессию трейдера и ряд других. Но, как и в любом деле, здесь начинающий финансист должен самозабвенно учиться и смело идти вперед. Чего мы и желаем нашим дорогим читателям!

Всю совокупность отношений, которые имеют место при обмене разного рода материальных и нематериальных благ при посредничестве денег (как универсального платёжного средства), в экономической теории принято называть финансовым рынком.

Финансовые рынки можно назвать движущей силой и основой механизма современной экономики. Чем слаженнее и эффективнее они работают, тем более быстрыми темпами развивается экономика.

Обмен одних экономических благ на другие, обмен валюты одних стран на валюту других, торговля ценными бумагами, кредитование и т.п. – всё это разновидности операций совершаемых на современном финансовом рынке. А в том случае, когда речь идёт о таких операциях совершаемых в масштабе целых государств между собой, то говорят уже о мировом финансовом рынке.

Таким образом, по масштабу проведения операций, финансовый рынок можно подразделить на две основные категории:

- Национальный финансовый рынок;

- Международный финансовый рынок.

На национальном рынке производятся операции на территории отдельно взятого государства. Соответственно он полностью подчинён национальному законодательству. А международный рынок представляет собой не что иное, как совокупность всех отдельно взятых национальных финансовых рынков и потому не может быть подчинён законам, какого либо отдельного государства (на нём действуют специально созданные для этих целей международные нормы, правила и стандарты).

В современной экономике разделяют две основные модели финансовых рынков, сложившихся в странах континентальной Европы и Америки:

- Континентальная модель, базирующаяся на банковском финансировании, её ещё называют континентальной моделью или bank based financial system.

- Англо-американская модель, базирующаяся на рынке ценных бумаг и на институциональных инвесторах (market based financial system).

Континентальная модель отличается менее развитым вторичным рынком и не публичностью размещения ценных бумаг (относительно малое число акционеров и, соответственно, высокая степень концентрации акционерных капиталов). А в англо-американской модели, напротив, вторичный рынок гораздо более развит и существует ярко выраженная тенденция к публичному размещению ценных бумаг.

Впрочем, с течением времени эти две модели всё больше конвергируют между собой и границы между ними постепенно стираются.

Формы существования финансовых рынков:

- В форме организованной структуры (например, биржи, где все торговые операции совершаются по строго определённым правилам);

- В форме прямых соглашений (например, межбанковский рынок);

- В розничной форме (например, рынок банковских услуг для физических лиц).

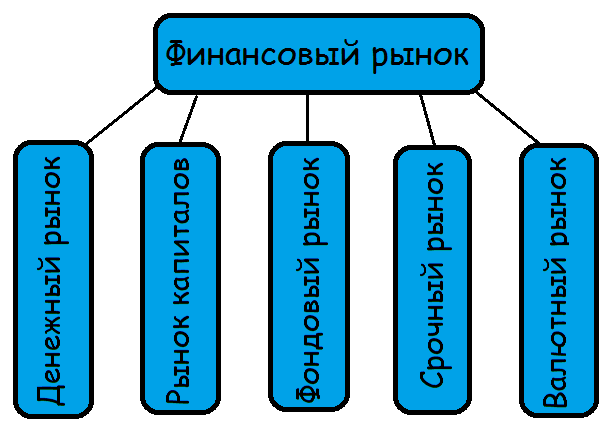

Наконец все финансовые рынки можно классифицировать по отраслям деятельности:

- Денежный рынок;

- Рынок капиталов;

- Фондовый рынок;

- Срочный рынок;

- Валютный рынок;

- Рынок драгоценных металлов;

- Рынок криптовалют.

Экономические взаимоотношения с целью получения или предоставления денежных средств на короткие сроки (до одного года) получили название – денежный рынок.

Денежный рынок имеет три основные составляющие:

- Краткосрочные ценные бумаги;

- Межбанковские кредиты;

- Евровалюты.

Всех участников денежного рынка можно поделить на три категории:

- Кредиторы или те, кто предоставляет деньги во временное пользование. К этой категории относятся банки, небанковские кредитные учреждения, другие финансовые организации;

- Заёмщики или те, кто берёт деньги взаймы. Эта категория включает в себя физических лиц, государственные и муниципальные структуры, различного рода предприятия и организации и т.п.;

- Финансовые посредники осуществляют связь между двумя вышеупомянутыми категориями участников денежного рынка, хотя, в принципе, их участие не всегда необходимо. К ним можно отнести банки, профессиональных участников рынка ценных бумаг (брокеров, дилеров) и т.п.

Все вышеперечисленные категории участников денежного рынка объединяет одна общая цель – все намерены извлечь свою выгоду. Кредиторы получают прибыль за счёт того процента под который они выдают займы. Заёмщики намерены извлечь прибыль от использования взятых в кредит денежных средств. А выгода посредников состоит в комиссии, которую они взымают с кредиторов и заёмщиков за то, что сводят их вместе и нередко выступают гарантом заключаемой между ними сделки.

Ниже приведена картинка, иллюстрирующая основные инструменты денежного рынка:

К этой отрасли финансовых рынков относятся долгосрочные финансовые операции (кредиты, инвестиции и т.п.). По сути своей это тот же денежный рынок, описанный выше, но только со сроками обращения финансов, превышающими один год.

Здесь вращаются так называемые длинные деньги, капитал инвестируется в разного рода долгосрочные финансовые инструменты (акции, долгосрочные облигации и т.п.).

Рынок капиталов имеет следующую структуру:

Всё что касается выпуска ценных бумаг и дальнейшего их обращения (покупки, продажи, перепродажи) напрямую относится к следующей отрасли финансовых рынков – рынку фондовому.

Фондовый рынок включает в себя не только организованные торговые площадки – биржи, но и так называемую внебиржевую составляющую. На биржевом рынке котируются ценные бумаги крупнейших и надежнейших эмитентов (в том числе бумаги, относящиеся к голубым фишкам), а внебиржевой рынок служит пристанищем для бумаг, относящихся к категории рискованных (например, акции второго и третьего эшелонов не вошедшие в листинг биржевых площадок).

Рынок ценных бумаг можно классифицировать по следующим основным критериям:

Это рынок деривативов (производных финансовых инструментов) имеющих определённый срок исполнения (отсюда и название). Здесь торгуются следующие финансовые инструменты:

По степени организованности срочный рынок также подразделяется на:

Торговлю на срочном рынке отличает большая степень риска по сравнению, например, с рынком акций или облигаций. Это объясняется тем, что в данном случае используется кредитное плечо (так называемая маржинальная торговля). Кроме этого, ещё одним отличием здесь выступает возможность открытия коротких позиций (возможность игры на понижение того или иного финансового инструмента выступающего в качестве базового актива).

Сделки на срочном рынке заключаются в целях хеджирования позиций открытых по базовому активу, в стратегиях арбитража или при заработке на свопах (на валютном рынке).

Международный валютный рынок Форекс (Foreign exchange market) представляет собой систему финансовых отношений, целью которых является покупка или продажа одних иностранных валют за другие. По объёму совершаемых операций, рынок FOREX значительно превосходит все остальные финансовые рынки.

Рынок FOREX, не имеет под собой какой либо конкретной торговой площадки (как например биржа), это скорее вся совокупность коммуникаций соединяющих между собой его крупнейших игроков (банки, транснациональные корпорации, брокерские фирмы и т.д.).

Основными участниками валютного рынка являются:

В качестве ещё одной составляющей мирового финансового рынка можно выделить рынок драгоценных металлов. На нём производятся операции как непосредственно с драгметаллами, так и с завязанными на них ценными бумагами (фьючерсы, облигации, опционы, котируемые в золоте, а также золотые сертификаты).

По типу торгуемого драгметалла, этот рынок можно подразделить на следующие основные составляющие:

- Рынок золота;

- Рынок серебра;

- Рынок платины;

- Рынок палладия.

По типу и объёму проводимых операций рынок драгметаллов можно классифицировать следующим образом:

- Международный рынок драгметаллов;

- Внутренний рынок драгметаллов;

- Чёрный (подпольный) рынок драгметаллов.

Международный рынок имеет максимальный торговый оборот, на нём торгуют крупные инвесторы, международные фонды, а также Центробанки. Крупнейшие центры международной торговли расположены в таких городах как Лондон, Цюрих, Нью-Йорк, Гонконг, Чикаго, Дубай.

Внутренние рынки драгметаллов предполагают совершение торговых операций внутри страны. Для них характерно определённое государственное регулирование, выражающееся в установке налогов, квот, правил торговли и т.п.

Чёрный или подпольный рынок драгметаллов возникает тогда, когда государство устанавливает серьёзные ограничения на проведение операций такого рода. Когда, например, запрещается торговля золотом, его начинают продавать нелегально (ввозя в страну контрабандой).

Кроме этого данный рынок можно классифицировать по назначению приобретаемых драгметаллов:

- С целью инвестирования;

- С целью промышленного использования (например, в электронике).

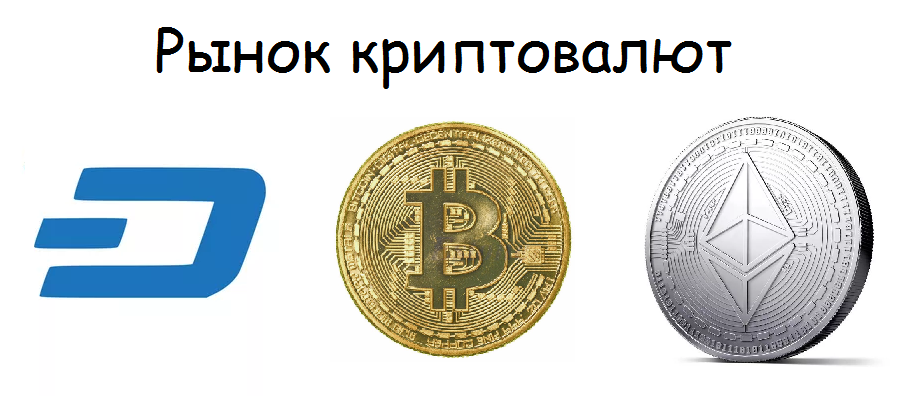

Это самый молодой из представленных здесь финансовых рынков. История его существования началась с появления первой в мире криптовалюты в 2008 году и насчитывает всего лишь около одного десятка лет. Его структура в настоящий момент ещё не до конца сформирована (отчасти из-за того факта, что во многих странах нет никакой законодательной базы регламентирующей операции проводимые с криптовалютами), но в целом её можно представить в виде всей совокупности существующих криптовалют и той инфраструктуры которая обеспечивает их существование. К этой инфраструктуре можно отнести как вычислительные мощности, благодаря которым происходит генерирование новой и хранение существующей криптовалюты, так и всю совокупность организаций осуществляющих их продажу, покупку и обмен (биржи криптовалют и разного рода обменники).

Криптовалюта представляет собой актив, целиком и полностью зависящий от вычислительных мощностей. Сама технология её создания (называемая в народе майнингом) основана на компьютерной технологии блокчейн. Чисто теоретически, намайнить себе немного криптовалюты может каждый обладатель компьютера, подключённого к сети интернет. Однако по факту, для того чтобы заработать таким образом сумму эквивалентную хотя бы паре американских долларов, потребуется достаточно много времени. Дело в том, что сама природа криптовалюты устроена таким образом, что чем больше её добывается, тем сложнее становится этот процесс, и добыча новых монет (коинов) требует всё больше и больше вычислительных ресурсов.

В настоящее время для добычи криптовалют используют специализированные майнинг-фермы состоящие из множества мощных видеокарт. Генерировать криптовалюту можно как с помощью процессора, так и посредством вычислений на видеокарте. Так сложилось, что видеокарта имеет архитектуру наиболее подходящую для тех вычислений, посредством которых создаются новые монеты.

Фермы для майнинга криптовалют могут состоять как из нескольких видеокарт, так и из тысяч или даже десятков тысяч. Большинство таких крупных ферм находится на территории Азиатско-Тихоокеанского региона, в частности в КНР (по данным на конец 2017 года там было сосредоточено порядка 30% от всего мирового рынка криптовалют).

Наиболее популярными в настоящий момент являются следующие криптовалюты (расположены по мере убывания стоимости):

Кроме этого в мире существует ещё огромное количество разного рода криптовалют, многие из которых не представляют и, скорее всего, никогда не будут представлять собой никакой ценности.

Наиболее известными площадками предоставляющими возможность для торговли криптовалютами (т.н. биржи криптовалют), являются такие как (расположены по мере убывания объёма торгов):

Более подробную информацию по данной тематике вы можете получить, перейдя по следующим ссылкам:

Понравилась статья? Сохраните ссылку на неё у себя в соцсетях:

Работа на финансовых рынках относиться к категории вложений в интернете, о которых пишем в разделе сайта Заработок с вложениями . Чтобы продуктивно зарабатывать в интернете вложениями необходимо понимать Что такое финансовый рынок. Перспективы дохода в интернете и основные аспекты данных отношений рассмотрим в этой статье.

Финансовый рынок — торговая площадка, на которой движется капитал между участниками экономических правоотношений: государства, банки, инвестиционные фонды, брокерские платформы и др.

Активы — вид капитала, который торгуется на финансовом рынке. Это энергоресурсы, товары, ценные бумаги и даже деньги. Постоянная перепродажа активов и движение денежных средств между участниками рынка — главное условие существования мировой экономики.

Валютный рынок (Forex) представляет собой соотношений одних валют к другим. Многие представляют форекс как графики, ежедневное изучение массы экономических новостей и видят себя в разных плоскостях с валютным рынком.

На деле, если хоть раз приходилось менять доллары на рубли в банке или обменнике — Вы участник форекса.

Активы фондового рынка — ценные бумаги предприятий: акции и облигации .

Акции — это ценные бумаги, которые выпускает компания с целью продажи и увеличения капиталооборота. Если упрощенно, то предприятие “продает часть себя” с целью получить деньги и вложить их в производство. Эдакий круговорот денег в бизнесе.

Цена на акции зависит от размера компании, репутации, финансового состояния и множества других факторов. Зачастую цена на акции является объективным показателем того, как бренд чувствует себя на рынке в конкретный отрезок времени.

Почерпнуть более детальную информацию об акциях и облигациях можно из наших статей Инвестиции в акции и Инвестиции в облигации

На этом рынке торгуют продовольственными товарами, энергоресурсами и драгоценными металлами .

Заработок на товарно-сырьевом рынке связан с повышенным риском. Особенно это касается продовольственных товаров. Фермеры и крупные аграрии не застрахованы от погодных условий, которые могут наносить им значительные убытки. Это же отражается и на обыкновенных людях, поскольку цены на продукты питания могут прыгать с космическими амплитудами.

С энергоресурсами дела обстоят похоже. Часть мировых запасов нефти сосредоточено в руках политически нестабильных стран, что может сильно колебать цены на рынке.

Пока что криптовалюты, такие как биткоин, эфир, рипли, лайткоин и другие не выносят в отдельный вид рынка, но также они и не подходят под озвученные виды. Подробная информация о криптовалютах, майнинге и технологии блокчейн на нашем сайте в рубрике “ Криптовалюта ”.

Наглядно виды рынков изображены на схеме:

Подобные экономические площадки дают широкий спектр вариантов для получения прибыли в интернете, которые пребывают в зависимости с уровнем первоначального капитала. Указанные способы получения прибыли в Сети будут детализированы при помощи примеров.

Ниже перечисленные виды заработка реализованы как в интернете, так и офлайн. В современных реалиях нет необходимости в том, чтобы лично встречаться с контрагентами и возить деньги в чемоданах и пакетах. Напротив, интернет превращается в выгодную площадку для поиска объектов инвестирования, поставщиков товаров и услуг и единственным местом для трейдинга.

Об инвестировании в акции мы уже писали подробно. Но вложения с целью получения прибыли не заканчиваются на ценных бумагах. Инвестировать можно практически во все что угодно: недвижимость, стартапы , технологии, наука, и это не полный список пространств для вложения.

Пример: команда молодых предпринимателей открывает собственное дело, скажем, кофейню. Инвестор вкладывает деньги в стартап для продуктивного развития бизнеса, который расширяются и вскоре становится сетью с десятками кафе и миллионной прибылью. Человек, который вкладывал деньги в их идею, получает фиксированный процент от дохода согласно условиям, которые были заранее оговорены.

- Высокая доходность сравнительно с другими способами заработка в интернете, поскольку объектами инвестиций становятся крупные проекты;

- Перспектива получать ежемесячный доход удаленно, как в случае дивидендов по акциям;

- Перспектива получить весомый пакет акций в случае постепенного приобретения.

- Инвестиции требуют больших вложений, которые исчисляются десятками тысяч долларов;

- Риск — не всегда объект инвестирования оправдывает надежды.

Хеджирование это страхование собственных вложений рядом способов, которые ведут к снижению прибыли, но минимизации рисков. О хеджировании рассказывали в статье Вложения в акции без риска .

Данный тип заработка подходит для инвесторов и бизнесменов. Популярной разновидностью являются фьючерсные контракты — обязательство совершить в будущем сделку по указанным заранее ценам и в предопределенных объемах.

Пример 1: ресторан не уверен в динамике цен, потому заранее договаривается с поставщиком о покупке продуктов, допустим, через полгода. В контракте указывается товар, дата и цена. Таким образом, через указанное время контракт будет исполнен независимо от рыночных цен на тот момент. Ресторан может и проиграть в данному случае, поскольку при наступлении срока цена может быть ниже, чем указанная в договоре, но взамен ресторан определяет финансовые расходы.

Пример 2: валютный кредит в банке по фиксированному курсу. Взяв кредит на таких условиях, заемщик страхует себя от экономического кризиса и скачков курсов.

- Минимальный риск.

- Возможно долгосрочное финансовое планирование.

- Получение прибыли, которая измеряется сотнями долларов требует вложений на десятки тысяч.

- Хеджирование путем открытия других, менее рискованных сделок, сопряжено с опасностью “прогореть” на обеих.

Вот и подобрались к самому интересному. Трейдинг — способ заработка на изменении цены на активы, путем прогнозирования направления их движения. Торговля на биржевых колебаниях — распространенный вид заработка в интернете, поскольку этот путь получения дохода не нуждается в многотысячных инвестициях для наличия удовлетворительной прибыли. В статье Как понять настроение рынка описаны секреты заработка на изменение цен, сейчас коротко напомним основное.

Торговля на форекс являет собой прогнозирование цен на популярные активы. Физически приобретение актива не происходит — ничего не покупаете и не продаете, но зарабатываете на правильном прогнозировании исходя из грамотного анализа текущей рыночной ситуации.

Пример: Вы видите у себя перед глазами график изменения цены на нефть за определенный период. В виду обстоятельств присутствует уверенность в том, что цена на нефть будет расти в ближайшее время. После открытия сделки с соответствующим прогнозом Вы имеете заработок не выходя из дома до тех пор, пока график движется в нужную сторону.

Примечательно, что если Вы уверены в том, что цена будет не расти, а падать, это не меняет сумму дохода и не препятствует торговле. В таком случае, следует просто открыть сделку с прогнозом на понижение, а не повышение цены.

- Низкий порог входа — первоначальная инвестиция используется зачастую как средство наращивания капитала для достижения приемлемой денежной массы для торговли.

- Универсальность, поскольку работа ведется в интернете при помощи компьютера, планшета или смартфона.

- Высокая доходность.

- Возможность зарабатывать на любом состоянии рынка.

- Зарабатывать можно в будние дни круглосуточно, кроме выходных и праздников.

- Но торговля криптовалютами доступна 24/7.

- Присутствуют шансы привлечь инвесторов.

- Вложения сопряжены с риском.

- Необходимость наличие знаний в мире финансов.

- Трата времени на обучение и непосредственно работу.

Финансовый рынок наиболее доходный и интересный вид заработка в интернете. Люди, которые разбираются в этой сфере, не ограничиваются заработком на прогнозировании цен, и способны работать в государственных структурах и финансовых организациях в качестве аналитиков, экономистов и риск-менеджеров.

Детально заработок на трейдинге будет рассмотрен в следующих статьях. Научимся выбирать активы на финансовом рынке , анализировать рынок, открывать сделки и откроем терминологию финансового рынка . Также получите советы касательно стратегий трейдинга, выбора места для входа на биржу и примеры из жизни, полезные ссылки на ресурсы, которые помогут в обучении.

Изучайте, учитесь инвестировать и зарабатывайте в интернете инвестициями в способы описанные в разделе Заработок с вложениями .

Позвольте представиться. Меня зовут Василий. Я уже более 15 лет являюсь частным предпринимателем. Я считаю, что в настоящее время являюсь профессионалом в своей области и хочу помочь всем посетителям сайта решать сложные и не очень задачи. Все данные для сайта собраны и тщательно переработаны для того чтобы донести в удобном виде всю требуемую информацию. Однако чтобы применить все, описанное на сайте всегда необходима консультация с профессионалами.