Сегодня предлагаем вашему вниманию статью на тему: "декларация по налогу на имущество организаций в 2019-2020 году". Мы постарались в полной мере раскрыть тему и объяснить все доступным языком. Все свои вопросы вы можете задавать в комментариях к статье. Наш эксперт будет оперативно на них отвечать.

Содержание

- 1 Образец заполнения декларации по налогу на имущество организаций в 2019 году

- 2 Новая форма декларации по налогу на имущество организаций с 2019 года

- 3 Новая декларация по налогу на имущество с 2019 года

- 4 С 2019 года представляется новая декларация по налогу на имущество

- 5 И снова об отчетности по налогу на имущество организаций

Образец заполнения декларации по налогу на имущество организаций в 2019 году

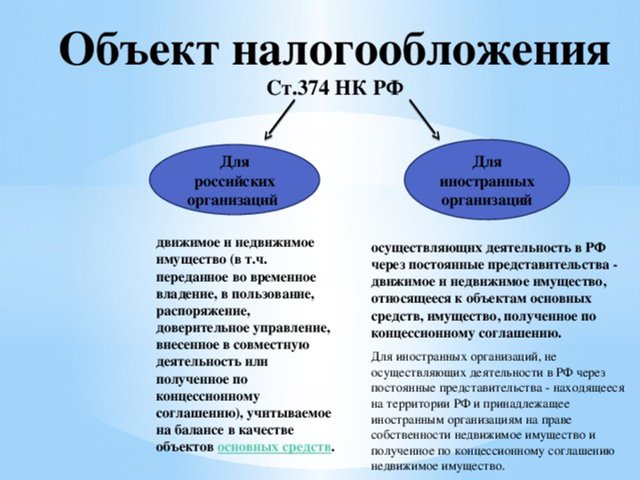

Недвижимое имущество есть у подавляющего большинства организаций, поэтому правила налогообложения для этих объектов не могли не появиться. Сейчас взнос государству платится со всего имущества в собственности компании, которое может быть признано объектом для выплаты налога согласно статье 347 НК РФ. А это любая недвижимость, даже полученная во временное пользование, главное — держать её на балансе как основное средство. Нетрудно понять, что для своевременной выплаты налога и учета сумм необходимо заполнение соответствующих документов. В этом случае — специальной декларации.

Её новый вид, утвержденный в марте 2017, будет работать и в 2019 году, а как правильно заполнять и на какие детали обратить внимание, описано в этом Письме НК РФ. Нередко у плательщиков возникают сложности при заполнении, особенно когда ситуации, информацию о которых необходимо внести в документ, нетипичны. Подробнее об этом расскажет статья.

Передать декларацию по налогу на имущество необходимо в ИФНС, к которому могут быть прикреплены:

- Юридический адрес компании на территории РФ.

- Представительство, если организация иностранная.

- Филиал, имеющий собственный отдельный от общего баланс.

- Местоположение самой собственности, о которой пишется в документе.

Чтобы оплатить имущественный налог необходимо будет верно указать код ОКАТО, который прикрепляется к муниципальным образованиям. Этот код можно определить несколькими способами, к примеру:

Сам документ состоит из нескольких разделов, о которых будет сказано позже. Сейчас же, перед тем, как переходить к деталям заполнения, стоит отметить, что сдать документ можно как в бумажном формате, так и электронном. О правилах, которые нужно соблюсти для второго вида, говорит статья 80 НК РФ. Если кратко, то электронный формат обязателен для:

- Компаний, где среднесписочное количество работников за прошлый год оказалась больше сотни.

- Только открытых организаций или прошедших реорганизацию, с размером штата от 100 работников.

Если число сотрудников меньше сотни, то выбор между электронной и бумажной формой заявления лежит на руководителях организации – разрешаются оба варианта.

Здесь стоит обратиться к статье 386 НК РФ, а, точнее, к пункту 3 в нём. Там говорится, что годовую декларацию плательщик сдает до 30 марта, но все подобные даты переносятся вперёд, если выпадают на выходной.

Так, в 2018 30 марта – это пятница, а вот в 2019 эта дата выпадает на субботу. Поэтому крайний срок оплаты будет 1 апреля, в понедельник. В 2020 30 марта тоже будет первым днём недели.

Но годовая отчетность — далеко не единственная. Эта декларация подаётся 4 раза за год, по одной в квартал. Здесь, как и при оформлении другой подобной документации, работает правило переноса даты на ещё 30 дней, поэтому:

- Подавать декларацию по налогу на имущество за первый квартал необходимо до 30 марта, но можно продлить срок до 30 апреля.

- Второй кв. — сдается до 30 июля.

- Третий кв. — до 30 октября.

- Четвертый кв. — единственный с большим переносом, так как документ здесь одновременно является итоговым за год, и крайней датой будет 30 марта.

В этом приказе ФНС есть описание того, как нужно заполнять декларацию, а также обращают внимание плательщиков на важные детали. Среди них:

- Если допущена ошибка при заполнении, то исправить ничего не получится – нужно брать новый бланк и переписывать всё заново.

- Значения с копейками округляются по правилам математики, то есть меньше 50 копеек в меньшую сторону, от 50 и более – в большую.

- Листы не скрепляются и не пропечатываются с обеих сторон.

- Если бланк заполняется вручную, то использовать лучше черную ручку. В электронном виде тоже рекомендуется не менять цвет шрифта со стандартного.

- Все поля заполняются только заглавными и печатными буквами.

Состав налоговой декларации по налогу на имущество

В состав декларации по налогу на имущество входят такие части:

- Титульный лист, отмеченный номером 01.

- Раздел 1, где отмечается сумма налога, необходимая к уплате.

- В Разделе 2 — налоговая база для исчисления взноса.

- Раздел 3 имеет информацию о недвижимости, которые облагаются налогом по среднегодовой стоимости.

- Налог на имущество, базой для исчисления которого является кадастровая стоимость недвижимости, описывается в Разделе 4.

Образец незаполненного документа доступен для скачивания здесь.

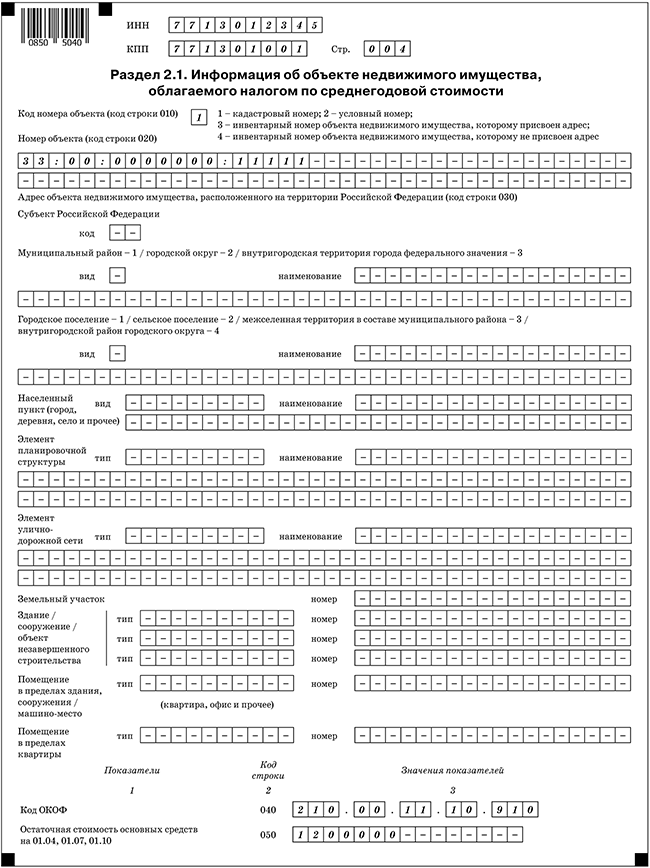

Заполнение раздела 2.1 декларации по имущественному налогу

Главный раздел декларации — второй, так как налоговой необходимо видеть базу для расчета. Здесь данные о каждом объекте недвижимости, облагаемом налогом по своей среднегодовой стоимости. Порядок заполнения декларации будет таков:

- Если у объекта есть кадастровый номер, для него есть строка 010.

- Имуществу при регистрации в ЕГРН дают условный номер — его место в 020.

- Если 010 и 020 пустые, то заполняется 030 — инвентарным номером имущества. Им может быть код, присвоенный по бухучету, прочесть о правилах которого можно здесь, либо это номер, данный при технической инвентаризации.

- Строка 040 необходима для другого кода, ОКОФ. Он может быть из 12 или 9 знаков с прочерками в конце, в зависимости от того, нового он формата или старого. Сейчас в бланке 12 ячеек для чисел.

- Остаточная стоимость объекта на конец года – в графу 050.

Иногда блоков 010–050 нужно больше, если в одной инвентарной карточке несколько объектов недвижимости с кадастровыми номерами, стоимость которых общая на всех. Тогда эта часть заполняется для каждого, а в стоимости указывается остаточная, посчитать которую можно помножив:

- Долю объекта в общей площади.

- Остаточную стоимость недвижимости по инвентарной карточке.

Образец заполненной для примера декларации можно здесь.

В случае с налоговой декларацией по налогу на имущество можно сделать её пустой. Это обязательно в том случае, даже если сам налог платить не нужно по причине того, что объект основного средства амортизирован. Тогда декларирование происходит по всем правилам, пусть и платить согласно документу не нужно.

Если же у юридического лица нет объектов, которые облагаются налогом на имущество, то и декларация не нужна, даже пустая.

Если декларация по налогу на имущество заполняется неправильно, плательщик её не сдает вовсе или нарушает порядок выплаты налоговых платежей, то для таких организаций предусмотрены штрафные санкции:

- После просрочки налоговиками ежемесячно начисляется штраф в 5% от невыплаченного налога. В следующем месяце, вне зависимости от того, полный он или нет, начисляться ещё 5% и далее, пока штраф не составит 30% от невыплаченного налога. Минимальный штраф – 1 тыс. рублей.

- В описанных случаях иногда наказывается и должностное лицо на сумму от 300 до 500 рублей.

Налоговую декларацию по налогу на имущество непросто заполнить самостоятельно. Необходимо знать законы, строго следовать им, а также делать множество расчетов. Поэтому профессионалы предпочитают пользоваться специальными программами для бухгалтерского учета, в которых всегда предусмотрена функция заполнения этой отчетности. В них необходимо только проверять некоторые данные и корректировать их, а всё остальное, включая расчёты, сделает программное обеспечение.

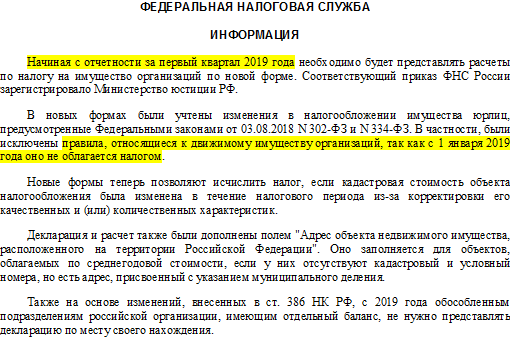

Новая форма декларации по налогу на имущество организаций с 2019 года

ФНС России приказом от 04.10.2018 № ММВ-7-21/575@ внесла изменения в формы отчетности по налогу на имущество организаций. По новой декларации нужно будет отчитаться за 2019 год.

Напомним, ежеквартально нужно подавать в налоговую инспекцию налоговый расчет авансовых платежей по налогу на имущество. Его нужно подать в течение 30 дней после окончания соответствующего отчетного периода (п. 2 ст. 386 НК РФ). По итогам года подают декларацию не позднее 30 марта следующего за завершившимся налоговым периодом года (п. 3 ст. 386 НК РФ).

Впервые “авансовый” расчет по обновленной форме нужно будет подать до 30 апреля 2019 года. По новой декларации нужно будет отчитаться за 2019 год.

Отчитаться же за 2018 год в марте 2019 года следует по старой форме.

Рассмотрим основные изменения в формах отчетности.

- из титульного листа;

- Раздела 1 “Сумма налога, подлежащая уплате в бюджет”;

- Раздела 2 “Определение налоговой базы и исчисление суммы налога в отношении подлежащего налогообложению недвижимого имущества российских организаций и иностранных организаций, осуществляющих деятельность в Российской Федерации через постоянные представительства”;

- Раздела 2.1 “Информация об объекте недвижимого имущества, облагаемом налогом по среднегодовой стоимости”;

- Раздела 3 “Исчисление суммы налога за налоговый период по объекту недвижимого имущества, налоговая база в отношении которого определяется как кадастровая стоимость”.

С 2019 года движимое имущество не облагается налогом

В новых формах были учтены изменения в налогообложении имущества юридических лиц, предусмотренные Федеральными законами от 03.08.2018 № 302-ФЗ и № 334-ФЗ. Прежде всего, это отмена налога на движимое имущество.

С 1 января 2019 года налог на имущество будет уплачиваться только по недвижимости организаций. Поэтому из отчетности убраны все данные по основным средствам, относящимся к движимому имуществу. Их не нужно будет указывать даже справочно.

В связи с данным нововведением из Декларации исключены поля Раздела 2 “в том числе недвижимое имущество” (код строки 141) и “Остаточная стоимость основных средств по состоянию на 31.12 (в рублях)” (код строки 270).

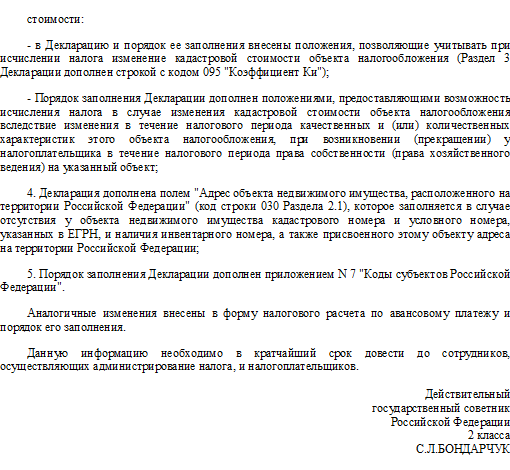

В связи с принятием Федерального закона от 03.08.2018 № 334-ФЗ “О внесении изменений в статью 52 части первой и часть вторую Налогового кодекса Российской Федерации”, согласно которому изменение кадастровой стоимости объекта налогообложения вследствие изменения качественных и (или) количественных характеристик этого объекта налогообложения учитывается при определении налоговой базы со дня внесения в Единый государственный реестр недвижимости сведений, являющихся основанием для определения кадастровой стоимости:

- в Декларацию и порядок ее заполнения внесены положения, позволяющие учитывать при исчислении налога изменение кадастровой стоимости объекта налогообложения (Раздел 3 Декларации дополнен строкой с кодом 095 “Коэффициент Ки”);

- порядок заполнения декларации дополнен положениями, предоставляющими возможность исчисления налога в случае изменения кадастровой стоимости объекта налогообложения.

Декларация и расчет также дополнены полем “Адрес объекта недвижимого имущества, расположенного на территории Российской Федерации” (код строки 030 Раздела 2.1). Оно заполняется для объектов, облагаемых по среднегодовой стоимости, если у них отсутствуют кадастровый и условный номера, но есть адрес, присвоенный с указанием муниципального деления.

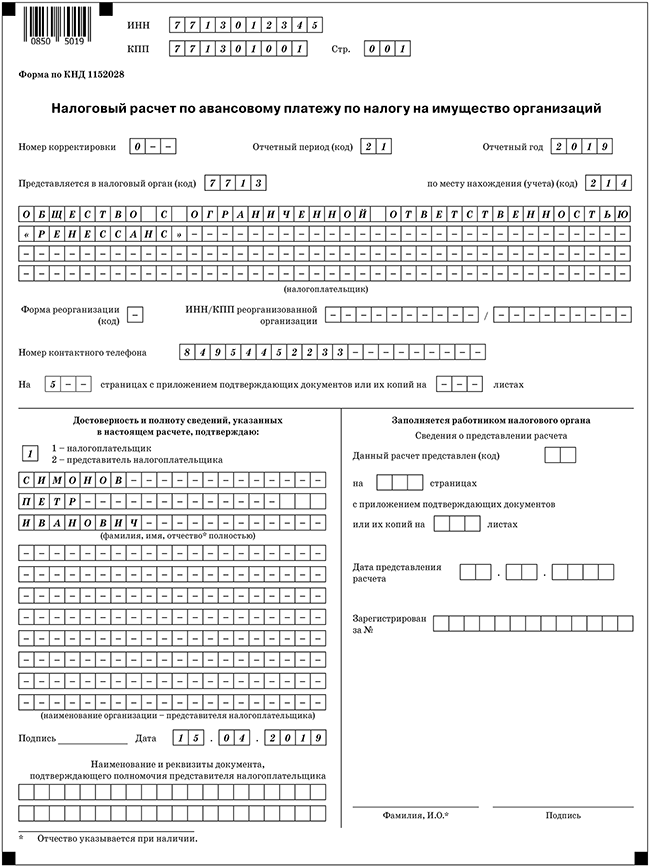

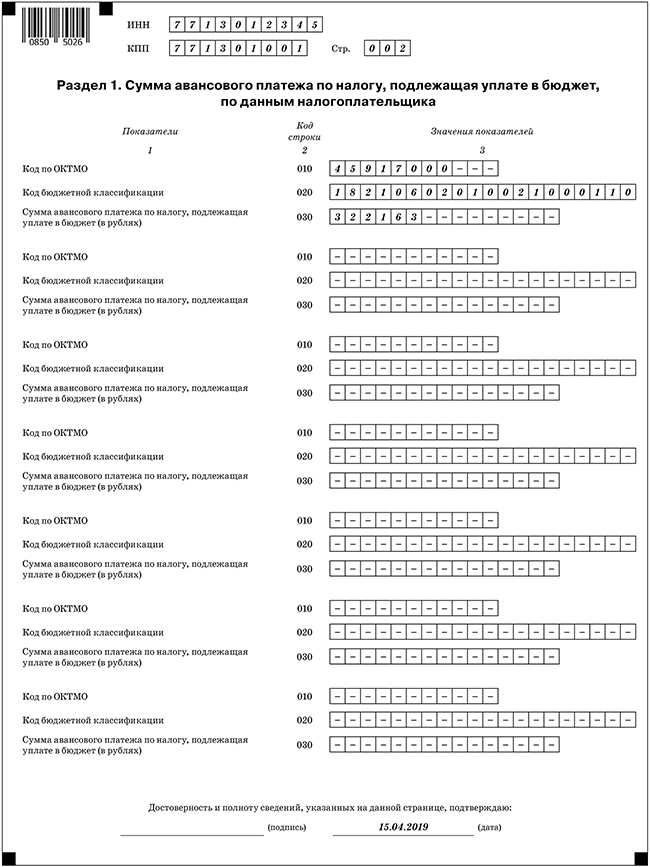

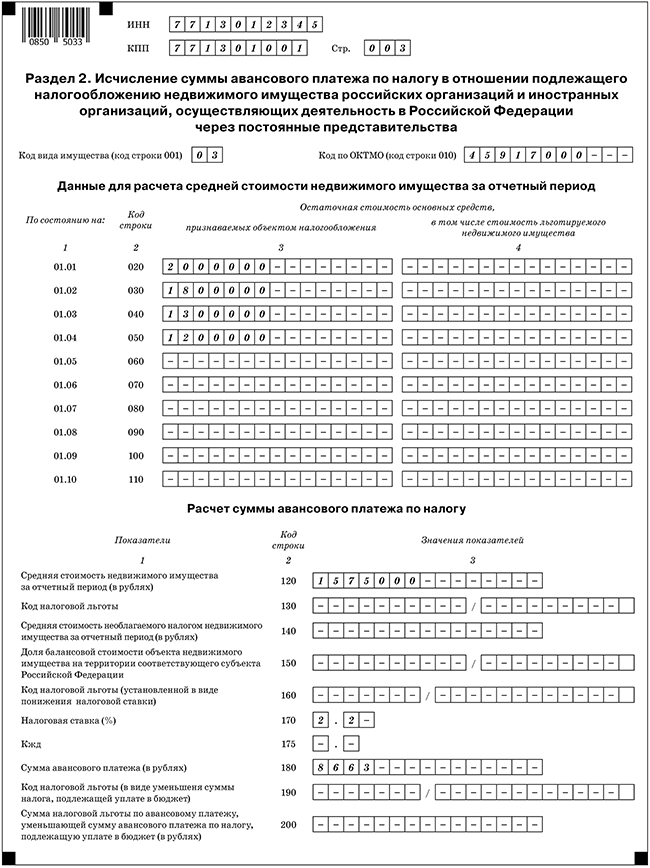

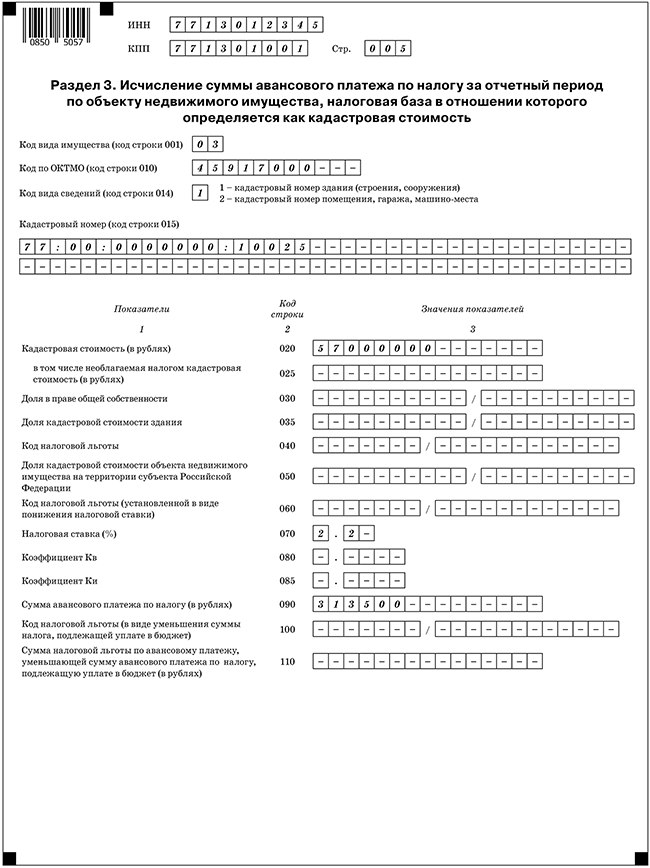

Рассмотрим на примере, как заполнить налоговый расчет по авансовому платежу по налогу на имущество организаций.

Так, Расчет состоит:

- из титульного листа;

- Раздела 1 “Сумма авансового платежа по налогу, подлежащая уплате в бюджет, по данным налогоплательщика”;

- Раздела 2 “Исчисление суммы авансового платежа по налогу в отношении подлежащего налогообложению недвижимого имущества российских организаций и иностранных организаций, осуществляющих деятельность в Российской Федерации через постоянные представительства”;

- Раздела 2.1 “Информация об объекте недвижимого имущества, облагаемом налогом по среднегодовой стоимости”;

- Раздела 3 “Исчисление суммы авансового платежа по налогу за отчетный период по объекту недвижимого имущества, налоговая база в отношении которого определяется как кадастровая стоимость”.

Налоговый расчет по налогу на имущество организаций за первый квартал 2019 года бухгалтер заполнил так, как показано далее.

Пример заполнения декларация за первый квартал 2019 года

Электронная версия журнала

«НОРМАТИВНЫЕ АКТЫ ДЛЯ БУХГАЛТЕРА»

Самое популярное издание бухгалтерских нормативных документов с комментариями к ним от экспертов и разработчиков.

Необходимость утвердить новую декларацию по налогу на имущество с 2019 года (Приложение № 1 к Приказу ФНС от 04.10.2018 N ММВ-7-21/575@, далее – Приказ), точнее скорректировать старую, возникла в связи с последними поправками в НК РФ. Ведь со следующего года движимое имущество не будет объектом обложения налогом на имущество организаций (п. 1 ст. 374 НК РФ в ред., действ. с 01.01.2019). Напомним, что сегодня не облагаются налогом движимые основные средства только в тех субъектах РФ, где был принят соответствующий региональный закон.

Вместе с декларацией по налогу на имущество 2019 ФНС утвердила и новую форму налогового расчета по авансовому платежу (Приложение № 4 к Приказу). Если в вашем регионе введены отчетные периоды по налогу (п. 2,3 ст. 379 НК РФ), то впервые обновленный расчет вам нужно будет представить за I квартал 2019 года, а по новой форме декларации все налогоплательщики должны будут отчитаться по итогам 2019 года (п. 2 Приказа).

Что изменилось в декларации по налогу на имущество 2019

На титульном листе и в разделе 1 перемен нет, не считая новых штрихкодов в левой верхней части страниц. Их ФНС обновляет при каждой корректировке отчетности.

В раздел 2 «Определение налоговой базы и исчисление суммы налога в отношении подлежащего налогообложению недвижимого имущества российских организаций…» были внесены технические поправки: в заголовке, подзаголовке и некоторых строках раздела теперь прямо указано, что сведения в нем указываются именно о недвижимом имуществе.

Но больше всего изменился раздел 2.1 «Информация об объектах недвижимого имущества, облагаемых налогом по среднегодовой стоимости». С отчетности за 2019 год его нужно будет заполнять отдельно на каждый объект недвижимости. Сначала в строке 010 необходимо указать код номера объекта. Если у недвижимого имущества в ЕГРН (п. 6.2 Приложения № 3 к Приказу ФНС от 31.03.2017 N ММВ-7-21/271@ в ред. от 04.10.2018, далее – Приложения № 3):

- есть кадастровый номер, то ставится код 1. Этот кадастровый номер затем нужно отразить в строке 020;

- нет кадастрового номера, но есть условный номер, то – код 2. И этот условный номер ставится в строке 020;

- нет ни кадастрового, ни условного номера, но есть инвентарный номер и присвоенный адрес, то указывается код 3. В отсутствие адреса – код 4. В строке 020 при этом нужно отметить инвентарный номер. Кстати, только если в разделе 2.1 стоит код 3, заполняется строка 030, где отражается адрес объекта недвижимости, причем довольно подробно.

В разделе 3 «Исчисление суммы налога за налоговый период по объекту недвижимого имущества, налоговая база в отношении которого определяется как кадастровая стоимость» коэффициент К переименован в коэффициент Кв. Рассчитывается он по прежним правилам, указывается, как и ранее, в строке 090, но не в виде простой дроби, а в виде десятичной дроби с точностью до десятитысячных долей (п. 12 Приложения № 3). То есть до 4 знака после запятой: к примеру, 0,58333333 округляется до 0,5833.

Также в разделе 3 появилась строка для отражения коэффициента Ки. Он применяется, если в течение налогового периода изменилась кадастровая стоимость объекта недвижимости из-за изменения его количественных или качественных характеристик (п. 13 Приложения № 3).

Новая декларация по налогу на имущество с 2019 года

С 2019 года представляется новая декларация по налогу на имущество

Порядок заполнения и форма декларации по налогу на имущества утверждена приказом ФНС от 31 марта 2017 г. N ММВ-7-21/271@. В этот приказ 04.10.18 внесены изменения, согласно которым расчет и декларация по налогу на имущество, начиная с 1 квартала 2019 года, представляются по новым формам.

Новая форма расчета и декларации по налогу на имущество

Изменения были внесены приказом Ф НС N ММВ-7-21/575@ от 04.10.18. С его текстом можно ознакомиться и скачать ниже.

Эти изменения связаны с отменой налога на движимое имущество с 2019 года, а также некоторыми другими обстоятельствами, которые не позволяла учесть ранее действовавшая форма. Информацию об этом довела ФНС.

Приказ ФНС от 31.03.17 г. N ММВ-7-21/271@ (с учетом изменений от 04.10.18)

С текстом приказа ФНС с учетом изменений от 04.10.18 вы можете ознакомиться и скачать ниже.

В данном письме ФНС разъяснила, какие изменения произошли, а также сообщила, что расчеты и декларацию по новым форма нужно представлять, начиная с отчетности за 1 кв. 2019 года.

Свои ответы пишите ниже.

В строке 270 декларации по налогу на имущество указывается остаточная стоимость основных средств, учтенных на балансе организации по состоянию на 31 декабря отчетного года. В показатель данной строки не включается стоимость основных средств, не признаваемых объектом налогообложения налогом на имущество в соответствии с пп. 1-7 п. 4 ст. 374 НК РФ (к примеру, земельные участки и иные объекты природопользования). При этом обращаем внимание, что остаточную стоимость объектов основных средств, включенных в 1-ую или 2-ую амортизационные группы, несмотря на то, что такие объекты также не облагаются налогом на имущество, по строке 270 показать нужно.

И снова об отчетности по налогу на имущество организаций

Автор: Данченко С. П., эксперт информационно-справочной системы «Аюдар Инфо»

Приказ ФНС России от 04.10.2018 № ММВ-7-21/575@ фактически утвердил новые формы налоговой декларации и налогового расчета по авансовому платежу по налогу на имущество организаций. Об этих новшествах, порядке их вступления в силу, а также о представлении единой декларации и поговорим.

Новшества декларации по налогу на имущество и порядок их вступления в силу

Приказ ФНС России № ММВ-7-21/575@ внес следующие основные изменения в действующую форму декларации по налогу на имущество организации:

из разд. 2 исключены поля «в том числе недвижимое имущество» (код строки 141) и «Остаточная стоимость основных средств по состоянию на 31.12 (в рублях)» (код строки 270);

исключены положения, касающиеся представления декларации по местонахождению обособленных подразделений организации, имеющих отдельный баланс;

из п. 1.6 порядка заполнения декларации исключены положения о процедуре представления одной налоговой декларации в отношении подлежащей уплате в бюджет субъекта РФ суммы налога, по согласованию с налоговым органом по субъекту РФ;

разд. 3 декларации дополнен строкой с кодом 095 «Коэффициент Ки» – в декларацию и порядок ее заполнения внесены положения, позволяющие учитывать при исчислении налога изменение кадастровой стоимости объекта налогообложения;

порядок заполнения декларации дополнен положениями, предоставляющими возможность исчисления налога в случае изменения кадастровой стоимости объекта налогообложения вследствие изменения в течение налогового периода качественных и (или) количественных характеристик этого объекта налогообложения, при возникновении (прекращении) у налогоплательщика в течение налогового периода права собственности (права хозяйственного ведения) на указанный объект;

разд. 2.1 декларации дополнен полем «Адрес объекта недвижимого имущества, расположенного на территории Российской Федерации» (код строки 030), которое заполняется в случае отсутствия у объекта недвижимого имущества кадастрового номера и условного номера, указанных в ЕГРН, и наличия инвентарного номера, а также присвоенного этому объекту адреса на территории РФ;

порядок заполнения декларации дополнен приложением 7 «Коды субъектов Российской Федерации».

В налоговый расчет по авансовому платежу по налогу на имущество организаций внесены аналогичные поправки.

Внесенные изменения обусловлены следующими изменениями в гл. 30 НК РФ:

с 1 января 2019 года из состава объектов обложения налогом исключается движимое имущество (Федеральный закон от 03.08.2018 № 302-ФЗ);

изменение кадастровой стоимости объекта налогообложения вследствие изменения качественных и (или) количественных характеристик этого объекта налогообложения учитывается при определении налоговой базы со дня внесения в ЕГРН сведений, являющихся основанием для определения кадастровой стоимости (Федеральный закон от 03.08.2018 № 334-ФЗ).

Обратите внимание: контрольные соотношения показателей форм новой отчетности по налогу на имущество организацийприведены в Письме ФНС России от 05.12.2018 № БС-4-21/23605@.

Порядок представления отчетности за 2018 и в 2019 годах

Что касается вступления в силу новых форм, Приказ ФНС России № ММВ-7-21/575@ вступил в силу по истечении двух месяцев со дня его официального опубликования и применяется начиная с представления налогового расчета по авансовому платежу по налогу на имущество организаций за I квартал 2019 года.

Соответственно, налоговая декларация и налоговый расчет по авансовому платежу по налогу за отчетные и налоговый периоды 2018 года заполняются в соответствии с Приказом ФНС России от 31.03.2017 № ММВ-7-21/271@, то есть по форме декларации, действовавшей в 2018 году до рассматриваемых новшеств.

За отчетные и налоговые периоды начиная с первого отчетного периода 2019 года отчетность по налогу заполняется по новым формам (письма ФНС России от 01.11.2018 № БС-4-21/21319@, от 22.11.2018 № БС-3-21/8670@).

Обратите внимание: новые формы отчетности по налогу на имущество организаций применяются начиная с представления налогового расчета по авансовому платежу по налогу на имущество организаций за I квартал 2019 года.

Единая декларация по налогу на имущество организаций

В соответствии с п. 1.6 порядка заполнения декларации (в редакции, действовавшей до вступления в силу Приказа ФНС России № ММВ-7-21/575@), если законодательством субъекта РФ предусмотрено зачисление налога на имущество организаций в региональный бюджет без направления по нормативам суммы налога в бюджеты муниципальных образований, может заполняться одна декларация в отношении суммы налога, подлежащей уплате в бюджет субъекта РФ, по согласованию с налоговым органом по данному субъекту РФ, полученному до начала налогового периода, за который представляется такая декларация.

В аналогичном порядке подлежало согласованию представление одного налогового расчета по авансовому платежу по налогу на имущество организаций в отношении суммы авансового платежа, подлежащей уплате в бюджет субъекта РФ.

Приказ ФНС России № ММВ-7-21/575@ вступил в силу 31 декабря 2018 года. Встает вопрос о том, как представлять отчетность за 2018 год при наличии указанного согласования.

ФНС дала следующие разъяснения по данному вопросу: организации, получившие вышеуказанные согласования для налогового периода 2018 года, представляют единые декларации по налогу на имущество организаций за налоговый период 2018 года в соответствии с указанными согласованиями в налоговый орган, в который представлялись налоговые расчеты по авансовым платежам, с обязательным заполнением в налоговых декларациях кода постановки на учет (КПП) аналогично указанному в ранее представленных расчетах по авансовым платежам за 2018 год (письма от 19.11.2018 № БС-4-21/22414@, БС-4-21/22349@, от 27.11.2018 № БС-4-21/22936@, БС-4-21/22937@).

Налогоплательщики, состоящие на учете в нескольких налоговых органах на территории одного субъекта РФ, вправе представлять в 2019 году единую налоговую отчетность (единые декларации по налогу и единые расчеты по налогу) в отношении всех объектов недвижимого имущества, налоговая база по которым определяется как их среднегодовая стоимость, в один из налоговых органов, в котором они состоят на учете на территории указанного субъекта РФ. Выбор налогового органа в данном случае остается за налогоплательщиком.

Согласно разъяснениям ФНС применение данного порядка представления налоговой отчетности осуществляется на основании представленного налогоплательщиком в налоговый орган по субъекту РФ уведомления о порядке представления деклараций (расчетов) по налогу (письма № БС-4-21/22936@, БС-4-21/22937@). Таким образом, обязательное ранее согласование заменено на уведомление налогового органа.

Порядок представления обозначенного уведомления следующий:

уведомление представляется налогоплательщиком в календарном году, являющемся налоговым периодом, до начала представления налоговой отчетности по налогу на имущество организаций за первый отчетный период этого года;

уведомить налоговый орган нужно однократно.

Заметим, что налоговики не указали конкретного предельного срока представления уведомления. Первый отчетный период 2019 года – это I квартал 2019 года (ст. 379 НК РФ). Соответственно, представить уведомление нужно до 31 марта 2019 года, поскольку с 1 апреля 2019 года уже можно отчитываться по налогу на имущество организаций. С другой стороны, как сказано далее, налоговики откажут в приеме единой налоговой отчетности по налогу на имущество организаций в случае представления уведомления после окончания предельного срока для представления отчетности по налогу за первый отчетный период 2019 года – это 30 апреля 2019 года (п. 2 ст. 386 НК РФ).

Поскольку никаких других разъяснений по срокам представления рассматриваемого уведомления на момент подготовки данного материала нет, рекомендуем представить заинтересованным лицам названное уведомление до 31 марта 2019 года.

Еще раз отметим: если законом субъекта РФ установлены нормативы отчислений от налога в местные бюджеты, то приведенные рекомендации не применяются.

Уведомление о порядке представления налоговых деклараций

В уведомлении должны быть указаны:

сведения, позволяющие идентифицировать налогоплательщика – ИНН, КПП, наименование организации, номер контактного телефона;

код налогового органа, куда будет представляться единая налоговая отчетность;

налоговый (отчетный) период, в течение которого применяется обозначенный выше порядок представления налоговой отчетности.

Рекомендуемая форма уведомления приведена в Письме ФНС России от 21.11.2018 № БС-4-21/22551@. Подчеркнем, что форма носит рекомендательный характер, то есть можно уведомить налоговиков и в произвольной форме, указав вышеприведенные данные.

В Письме ФНС России от 03.12.2018 № БС-4-21/23363@ говорится, что в случае несоблюдения указанных выше условий представления единой налоговой отчетности по налогу УФНС по субъекту РФ, в которое представлено уведомление, проинформирует в установленном порядке налогоплательщика о причинах, по которым уведомление не может рассматриваться как основание представления единой налоговой отчетности.

К таким причинам, в частности, относятся:

представление уведомления после окончания предельного срока для представления налоговой отчетности по налогу за первый отчетный период 2019 года;

представление уведомления без заполнения соответствующих реквизитов или с ошибочными реквизитами (например, представление уведомления за налоговый период, не совпадающий с периодом представления уведомления);

отсутствие постановки на учет налогоплательщика в соответствии со ст. 83 НК РФ в налоговом органе, который выбран для представления единой декларации (расчетов) по налогу;

наличие в субъекте РФ закона, устанавливающего в налоговом периоде представления уведомления нормативы отчислений от налога в местные бюджеты;

представление уведомления в случае, если у налогоплательщика в субъекте РФ имеются (на праве собственности или праве хозяйственного ведения) исключительно объекты недвижимого имущества, налоговая база в отношении которых исчисляется как кадастровая стоимость.

Разработана рекомендуемая форма данного сообщения, в котором будут указаны конкретные причины фактически отказа в представлении единой декларации по налогу на имущество.

В 2019 году в соответствии с п. 1 ст. 386 НК РФ (в новой редакции) налогоплательщики обязаны по истечении каждого отчетного и налогового периода представлять в налоговые органы по месту нахождения объектов недвижимого имущества и (или) по месту нахождения имущества, входящего в состав Единой системы газоснабжения, если иное не предусмотрено данным пунктом, налоговые расчеты по авансовым платежам по налогу и налоговую декларацию (налоговую отчетность).

Согласно п. 3.2.6 порядка заполнения налоговой декларации и п. 3.2.6 порядка заполнения налогового расчета по авансовому платежу по налогу на имущество организаций на титульном листе налоговой отчетности указывается код представления налоговой отчетности (далее – код) в налоговый орган по месту нахождения (учета) в соответствии с приложением 3 к порядку заполнения налоговой декларации и приложением 3 к порядку заполнения налогового расчета.

Код

Наименование и основание применения кода

Изменения по налогу на имущество, вступающие в силу с 1 января 2019 года порадуют многих налогоплательщиков. Мы расскажем о самых важных поправках.

С 1 января 2019 г. движимое имущество исключено из объекта обложения налогом на имущество организаций (п.1 ст.374 НК РФ в ред. Федерального закона от 03.08.2018 № 302-ФЗ ). Это значит, что организации, не имеющие недвижимости, перестанут быть плательщиками налога на имущество и представлять отчетность по этому налогу им будет не нужно (п.1 ст.373, п.1 ст.386 НК РФ).

ФНС РФ напомнила, понятие недвижимого имущества установлено ст. 130 ГК РФ (Письмо ФНС России от 02.08.2018 N БС-4-21/14968@).

К недвижимым вещам (недвижимое имущество, недвижимость) относятся земельные участки, участки недр и все, что прочно связано с землей, то есть объекты, перемещение которых без несоразмерного ущерба их назначению невозможно, в том числе здания, сооружения, объекты незавершенного строительства. Также являются объектами недвижимости подлежащие государственной регистрации воздушные и морские суда, суда внутреннего плавания. Законом к недвижимым вещам может быть отнесено и иное имущество.

К недвижимым вещам также относятся жилые и нежилые помещения и предназначенные для размещения транспортных средств части зданий или сооружений (машино-места), если границы таких помещений, частей зданий или сооружений описаны в установленном порядке. Федеральным законом к недвижимым вещам может быть отнесено и иное имущество (п.1 ст.130 ГК РФ).

Права на недвижимые вещи подлежат государственной регистрации (п.1 ст.131 ГК РФ, Федеральный закон от 13.07.2015 N 218-ФЗ “О государственной регистрации недвижимости”)

Вещи, не относящиеся к недвижимости, признаются движимым имуществом (п.2 ст.130 ГК РФ).

Определять наличие недвижимости налоговые органы будут по следующим признакам:

- наличие записи об объекте в ЕГРН;

- наличие оснований, подтверждающих прочную связь объекта с землей и невозможность перемещения объекта без несоразмерного ущерба его назначению – при отсутствии сведений в ЕГРН.

Например, для объектов капитального строительства таким подтверждением могут быть документы технического учета или технической инвентаризации объекта в качестве недвижимости; разрешения на строительство и (или) ввод в эксплуатацию; проектная или иная документация на создание объекта и (или) о его характеристиках.

ФНС пояснила, что при отсутствии государственной регистрации объекта квалифицировать его в качестве недвижимости следует в том случае, если в частности, здания и сооружения, построенные до введения системы государственной регистрации прав на недвижимое имущество и сделок с ним. Равным образом правомерно возведенное здание или сооружение является объектом недвижимости, в том числе до регистрации на него права собственности лица, в законном владении которого оно находится (Письмо ФНС России от 24.09.2018 N БС-4-21/18582, п.38 Постановления Пленум Верховного Суда РФ от 23.06.2015 N 25).

Многие организации уже проводят инвентаризацию объектов основных средств, с целью их классификации в качестве недвижимости. Например, необходимо учитывать, что объекты инженерного оборудования здания, могут учитываться в бухгалтерском учете как отдельные инвентарные объекты. Но они являются частью недвижимости, а значит и объектом по налогу на имущество в 2019 году.

Так, из Федерального закона от 30.12.2009 N 384-ФЗ «Технический регламент о безопасности зданий и сооружений» следует, что здание — это результат строительства, представляющий собой объемную строительную систему, имеющую надземную и (или) подземную части, включающую в себя помещения, сети инженерно-технического обеспечения (совокупность трубопроводов, коммуникаций и других сооружений, предназначенных для инженерно-технического обеспечения зданий и сооружений), системы инженерно-технического обеспечения (водоснабжения, канализации, отопления, вентиляции, кондиционирования воздуха, газоснабжения, электроснабжения, связи, информатизации, диспетчеризации, мусороудаления, вертикального транспорта (лифты, эскалаторы), безопасности).

ФНС РФ также разъясняет, что в состав зданий входят коммуникации внутри зданий, необходимые для их эксплуатации, как то: система отопления, включая котельную установку для отопления (если последняя находится в самом здании); внутренняя сеть водопровода, газопровода и водоотведения со всеми устройствами и оборудованием; внутренняя сеть силовой и осветительной электропроводки со всей осветительной арматурой, внутренние телефонные и сигнализационные сети, вентиляционные устройства общесанитарного назначения, подъемники и лифты (Письмо ФНС России от 23.04.2018 N БС-4-21/7770). Если здание будет облагаться по среднегодовой стоимости, то стоимость таких объектов, составляющих часть здания также будет учитываться при расчете налога по данной недвижимости. Если же здание будет облагаться по кадастровой стоимости, то отдельно налог на имущество по его составляющим не начисляется (налог исчисляется по кадастровой стоимости здания) (Письмо Минфина России от 03.12.2015 N 03-05-05-01/70618).

Начиная с отчетных периодов 2019 года налогоплательщики налога на имущество будут отчитываться по налогу по месту нахождения недвижимости и (или) по месту нахождения имущества, входящего в состав Единой системы газоснабжения. Исключения, как и прежде, составят владельцы недвижимости, находящейся на континентальном шельфе РФ, в исключительной экономической зоне РФ и (или) за пределами территории РФ (для российских организаций). По данной недвижимости налоговые расчеты по авансовым платежам и налоговая декларация представляются в налоговый орган по местонахождению российской организации (месту постановки на учет в налоговых органах постоянного представительства иностранной организации).

Налогоплательщики, отнесенные к категории крупнейших, представляют налоговые декларации (расчеты) в налоговый орган по месту учета в качестве крупнейших налогоплательщиков (ст.386 НК РФ в ред. Федерального закона от 03.08.2018 № 302-ФЗ ).

ФНС РФ уже утвердила новые формы декларации по налогу на имущество и расчета по авансовому платежу. Они будут применяться, начиная с отчетности за 1-й квартал 2019 года (Приказ ФНС от 04.10.2018 № ММВ-7-21/575@). Также разработаны контрольные соотношения к новым формам отчетности, чтобы налогоплательщики смогли проверить правильность ее заполнения (Письмо ФНС России от 05.12.2018 N БС-4-21/23605@ «О направлении контрольных соотношений показателей форм налоговой отчетности по налогу на имущество организаций»).

По мнению автора, код 214 должны будут указать организации, учитывающие на своем балансе произведенные неотделимые улучшения арендованной недвижимости. В этом случае они не являются собственниками недвижимости, но должны исчислить налог на имущество со среднегодовой стоимости неотделимых улучшений, учитываемых на балансе в качестве объектов основных средств (Письмо ФНС России от 14.05.2018 N БС-4-21/9061).

Если налогоплательщики имеют несколько объектов недвижимости на территории одного субъекта РФ и состоят на учете в нескольких налоговых органах, то они вправе представлять единую налоговую отчетность в отношении всех объектов, находящихся на территории субъекта РФ в одну налоговую инспекцию по своему выбору. Но если такие объекты облагаются налогом на имущество по среднегодовой стоимости и если законодательством субъекта Российской Федерации предусмотрено зачисление налога на имущество организаций в региональный бюджет без направления по нормативам суммы налога в бюджеты муниципальных образований.

Для этого до сдачи отчетности нужно уведомить налоговый орган, в который будет представляться единая отчетность. Рекомендуемая форма такого Уведомления приведена в Письме БС-4-21/22551@.

Если налоговый орган решит, что налогоплательщик не может сдавать единый отчет, он уведомит организацию об этом (Письмо ФНС России от 03.12.2018 N БС-4-21/23363@). Причинами для отказа в представлении единой отчетности по налогу на имущество могут быть:

- представление Уведомления после окончания предельного срока для представления налоговой отчетности по налогу за первый отчетный период 2019 года;

- представление Уведомления без заполнения соответствующих реквизитов или с ошибочными реквизитами (например, представление Уведомления за налоговый период, не совпадающий с периодом представления Уведомления);

- отсутствие постановки на учет налогоплательщика в соответствии со статьей 83 Налогового кодекса Российской Федерации в налоговом органе, который выбран для представления единой налоговой декларации (расчетов) по налогу;

- наличие в субъекте Российской Федерации закона, устанавливающего в налоговом периоде представления Уведомления нормативы отчислений от налога в местные бюджеты;

- представление Уведомления в случае, если у налогоплательщика в субъекте Российской Федерации имеются (на праве собственности или праве хозяйственного ведения) исключительно объекты недвижимого имущества, налоговая база в отношении которых исчисляется как кадастровая стоимость.

Изменение кадастровой стоимости учитывается с начала применения неправильной

С 1 января 2019 года будет не важно по какой причине изменилась кадастровая стоимость объекта. Т.е. не только в случае исправления ошибки, но и при изменении кадастровой стоимости в результате установления его рыночной стоимости по решению комиссии по рассмотрению споров о результатах определения кадастровой стоимости или решению суда сведения о кадастровой стоимости будут учитываться при определении налоговой базы начиная с даты начала применения для целей налогообложения кадастровой стоимости, являющейся предметом оспаривания (п. 15 в ред. Федерального закона от 03.08.2018 N 334-ФЗ ).

Напомним, что в настоящее время при изменении кадастровой стоимости в результате установлении рыночной стоимости объекта, налог на имущество может быть пересчитан по «правильной» кадастровой стоимости, начиная с налогового периода, в котором подано соответствующее заявление о пересмотре кадастровой стоимости, но не ранее даты внесения в ЕГРН кадастровой стоимости, которая являлась предметом оспаривания.

ФНС РФ разъяснила, если решение об изменении кадастровой стоимости объекта недвижимости принято комиссией или судом после 1 января 2019 года (в т.ч. по искам, заявленным до 01.01.2019), то налог на имущество будет пересчитываться в порядке, установленном с 1 января 2019 (Письмо ФНС России от 27.11.2018 N БС-4-21/22899@ «О применении для налогообложения сведений о кадастровой стоимости, установленной решениями комиссии или суда с 01.01.2019»). Т.е. новую кадастровую стоимость нужно будет учесть при расчете налогов за период с даты начала применения оспоренной кадастровой стоимости.

Позвольте представиться. Меня зовут Василий. Я уже более 15 лет являюсь частным предпринимателем. Я считаю, что в настоящее время являюсь профессионалом в своей области и хочу помочь всем посетителям сайта решать сложные и не очень задачи. Все данные для сайта собраны и тщательно переработаны для того чтобы донести в удобном виде всю требуемую информацию. Однако чтобы применить все, описанное на сайте всегда необходима консультация с профессионалами.